Balance de la

Economía Argentina

LOS SECTORES PRODUCTIVOS EN LAS ALIANZAS INTERREGIONALES: EL CASO DE LA MAQUINARIA AGR�COLA

CAPITULO 5. LOS SECTORES PRODUCTIVOS EN LAS ALIANZAS INTERREGIONALES: EL CASO DE LA MAQUINARIA AGRÍCOLA

La maquinaria agrícola es un claro ejemplo de las ventajas de las Alianzas Interregionales que proponemos impulsar en la presente edición del Balance. Los beneficios de la utilización de la Hidrovía Paraná-Paraguay de acuerdo a la actual localización de la industria en Argentina y Brasil serían inmediatos y estimularían la producción industrial con un gran efecto multiplicador.

5.1. Importancia del Sector

El sector de maquinaria agrícola reviste particular importancia y vigencia, debido a que históricamente ha estado asociado a la estrategia de agregar valor a la producción de alimentos, lo cual puede explicarse por medio de las interconexiones que existen en el mismo y con otros sectores. Estas interconexiones caracterizan al sector como un cluster.

La maquinaria agrícola participa como insumo clave en los procesos productivos de granos, carnes, cueros, forrajes, madera y frutos, entre otros. Estos productos constituyen vías potenciales de integración entre las regiones Centro y Centro-Oeste. Dentro del paquete técnico-científico que emplean estas actividades agropecuarias, la maquinaria es el insumo que permite realizar actividades tan diversas y necesarias como desmalezar, fumigar, fertilizar, sembrar, conservar, extraer, cosechar, almacenar y transportar, por solo nombrar las principales.

Muchos de los insumos siderúrgicos empleados masivamente en la producción de maquinaria agrícola también se presentan como potenciales vínculos entre las regiones, dadas las necesidades de hierro de Argentina. Estos insumos abarcan los laminados planos, barras, perfiles, caños y tubos.

Bolivia y Brasil con los depósitos de Mutum y Urucum respectivamente, son potenciales abastecedores de las necesidades de Argentina de minerales por medio de la Hidrovía ParanáParaguay. Se destaca que estos depósitos, Mutum en el departamento de Santa Cruz y Urucum en Corumbá (Mato Grosso do Sul), representan una de las mayores reservas mundiales de manganeso metálico y hierro, y se estima que podrían transportarse por la hidrovía 2,5 millones de toneladas de hierro y 2 millones de toneladas de manganeso anualmente.

Considerando que ambas regiones emplean tecnologías de producción semejantes, la maquinaria agrícola representa, por si misma, una vía de integración entre las regiones a través del intercambio comercial de estos bienes; siempre contando con la ventaja de fletes menos costosos que otorga el uso de la Hidrovía Paraná-Paraguay. Además, la maquinaria transportada por la hidrovia no necesita ser desarmada, según demostró el transporte de turbinas y generadores para la central termoeléctrica de Cuiabá desde Hamburgo (ver imagen 1 del capítulo 3).

Se realizará un análisis detallado de este sector, comenzando por sus características a nivel internacional, con el fin de vislumbrar la evolución histórica del mismo en ambos países, y la participación de cada una de las regiones en la producción nacional y sus vinculaciones.

5.2. Panorama Mundial

En el año 2000, a nivel mundial, el sector de maquinaria agrícola facturó un total de U$S 58.000 millones, de los cuales, un 50 % se halla concentrado en los cuatro principales productores internacionales, según lo muestra el Gráfico 5.1.

El crecimiento del sector a través de fusiones y adquisiciones, es decir en forma horizontal, verificado en los últimos años, es uno de los factores que ha contribuido a la alta concentración del sector.

La alta concentración y el crecimiento por medio de fusiones determinan que cada uno de los productores constituya una extensa red de firmas interconectadas e interdependientes.

Un ejemplo de estas fusiones es el grupo New Holland, controlado por Fiat desde 1991, el cual adquirió la mayoría del capital accionario de Case en el año 1999. New Holland incluye los productos Fiatagri, el sector agrícola de Ford y posee acciones de Flexicoil, Laverda, Manitou y AgChem.

Otras características que definen al sector son la alta competitividad, dinamismo, una creciente internacionalización de la producción y gran cantidad de recursos dedicados a la Investigación y Desarrollo.

También han sido frecuentes los acuerdos entre firmas tendientes a lograr mayor especialización y menores costos; al mismo tiempo, la alta movilidad de los factores productivos es otro medio que permite al sector ubicarse donde existen mayores ventajas comparativas.

5.3. La Maquinaria Agrícola en Argentina

El desarrollo de este sector, como el de los demás sectores productivos de la economía argentina, ha atravesado distintas etapas, según resume el Cuadro 5.1.

En cada una de estas etapas, el sector ha sufrido transformaciones que se manifiestan en el número de firmas pertenecientes al mismo, los productos fabricados, las técnicas empleadas, y el destino de la producción, entre otros.

En materia de mercados externos, el sector sufrió las consecuencias de las políticas erráticas. Actualmente la falta de previsión en el acuerdo del Mercosur de mecanismos para atenuar las asimetrías que provocan las variaciones del tipo de cambio de los países miembros, es una gran fuente de incertidumbre para el desarrollo del mismo.

La información relativa al sector de maquinaria agrícola presenta gran variabilidad, y en algunos casos, no se cuenta con estadísticas lo suficientemente confiables o actuales, por lo que el análisis debe restringirse o acotarse para evitar errores debidos al uso de distintas fuentes deinformación.

Un informe preparado para el Ministerio de Agricultura, Ganadería Industria y Comercio de la Provincia de Santa Fe (MAGIC) y Consejo Federal de Inversiones (CFI) en agosto de 2001, establece que, en ese momento, existían 655 firmas1 vinculadas al sector de maquinaria agrícola en Argentina, las cuales se ubicaban de acuerdo al Gráfico 5.2.

1 Se refiere a firmas con más de 5 personas ocupadas y con más del 50 % de su producción dedicada a maquinaria agrícola y agropartes.

Se observa que la Región Centro, con una participación del 76,2 % sobre el total producido, es la principal proveedora de maquinaria agrícola y agropartes, razón por la cual, se postulan las inmejorables posibilidades de abastecer a la Región CentroOeste brasileña por medio de la Hidrovía Paraná-Paraguay.

El Gráfico 5.3 presenta la localización de las firmas destinadas a la producción de maquinaria agrícola y subsectores en las provincias de Córdoba y Santa Fe.

El gran desarrollo agrícola que presenta la Región Centro, conjuntamente con la proximidad y familiaridad entre los productores de maquinaria agrícola, muestran el potencial asociativo, vertical y horizontal del sector, en sintonía con las principales características mundiales ya comentadas.

El total de las 655 firmas se distribuye según muestra el Cuadro 5.2.

Históricamente, los distintos episodios de reestructuración por los que atravesó el sector, determinaron una disminución del número de empresas pertenecientes al mismo. Hacia el año 1998, este número representaba la mitad de lo que era en 1984, lo cual se tradujo en una disminución del empleo de mano de obra, tanto a nivel general del sector, como en cada establecimiento, y en lo que muchos autores denominan una "creciente globalización productiva". La globalización productiva implica que muchas firmas han modificado su estructura sustituyendo la elaboración de bienes finales por la de partes o componentes, y priorizan las actividades comerciales y de servicios como forma de penetración en los distintos mercados, donde colocan los bienes producidos por los grandes grupos a los cuales generalmente pertenecen.

En estas reestructuraciones, los subsectores más afectados fueron los equipos de mayor complejidad como los tractores y cosechadoras, lo cual se evidencia en el cambio de nacionalidad de los principales productores y vendedores. Los Gráficos 5.4 y 5.5 muestran esta situación.

De las 28 firmas de capital nacional que existían en 1963, en 1984 se hallaban produciendo 11, de las cuales, hacia fines de la década de los 90 quedaban 2, debido a los procesos de selección natural. Las empresas importadoras inician sus actividades en 1990, y hacia 1998 alcanzan un total de 8 firmas. Algunas de ellas son multinacionales originarias de Brasil, Europa y Estados Unidos.

En el rubro de los tractores, en 1990 existían siete firmas: Deutz Argentina, Industrias John Deere Argentina, Massey Ferguson Argentina, Agritec (ex Fiat), Zanello, Macrosa y Tortone, siendo estas tres últimas, las de capital nacional. Durante el transcurso de la década se observa la disminución de la participación en el mercado de los productores nacionales, mientras que el número de multinacionales disminuye en una unidad, y las firmas importadoras son las que acaparan el mercado, representando más del 60% de los participantes del mismo.

En los últimos años, como se advierte en el Gráfico 5.6, los volúmenes producidos por el sector, evidencian dos etapas bien diferenciadas: una creciente, entre los años 1992 y 1996, año en el que se alcanza un máximo de 1.104 millones de U$S solo interrumpida por la crisis de 1995, y otra etapa de tendencia decreciente, entre los años 1997 y 2001.

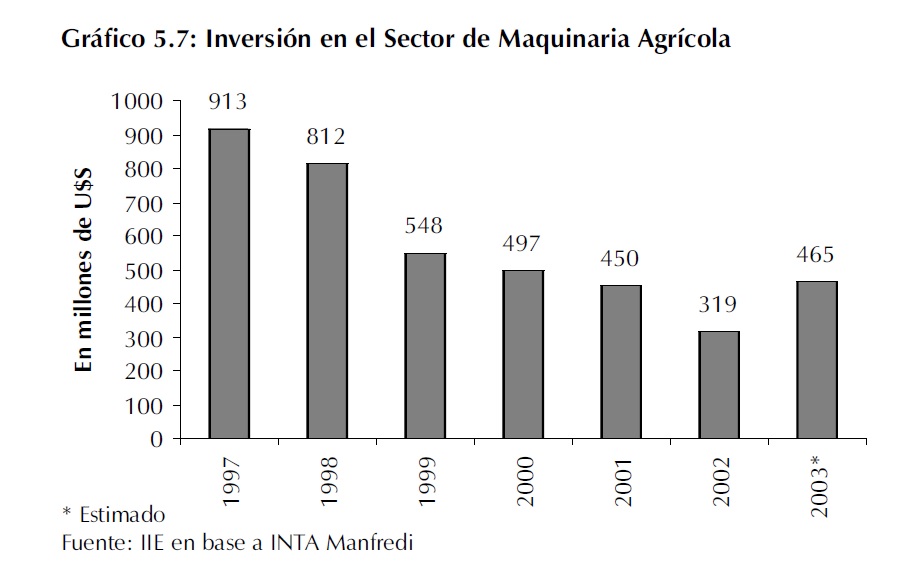

Se estima que esta tendencia decreciente se está revirtiendo. El Gráfico 5.7 muestra la evolución de los volúmenes invertidos en el sector, estimando una recuperación de los mismos para el año 2003, con un monto de 465 millones de U$S, un 45 % superior al monto verificado en el 2002.

En términos de necesidades de insumos para la producción de maquinaria agrícola, un estudio de la Cámara Argentina de Fabricantes de Maquinaria Agrícola (CAFMA) estima las siguientes cifras para el año 2003:

- Laminados planos 73.000 Toneladas

- Barras y Perfiles metálicos 35.500 Toneladas

- Caños y Tubos metálicos 9.000 Toneladas

- Energía eléctrica 30.000.000 Kw

Estas demandas pueden traducirse en un aumento del 50% de las necesidades de acero del sector, lo cual ratifica el uso de la Hidrovía para trasladar minerales hacia la Región Centro.

Se le agregan a estos requerimientos, más de 45 mil personas vinculadas al conjunto de actividades que comprende la fabricación, comercialización y servicios de post-venta, lo que implica que la gran demanda de factores productivos le otorga una creciente importancia al cluster de maquinaria agrícola.

Un análisis más detallado de la composición del total producido, muestra que la mayoría de los principales productos verifican una fase de producción ascendente en términos absolutos hasta 1996; sin embargo, cada uno presenta particularidades que merecen destacarse y mostrarse, como lo hará el Gráfico 5.8.

Se destaca el caso de las sembradoras, aumentando su participación relativa en el total producido de un 11% en 1992, a un 45% en 2001. Este producto presentó una fase ascendente desde 1992 a 1996, en la cual aumentó su volumen producido un 283%, mientras que en la caída de 1997 a 2001 solo disminuyó lentamente a un 42%.

Debe tenerse en cuenta que el avance tecnológico que experimentó Argentina en la década del 90 tuvo como puntapié inicial la modificación en las técnicas de producción, donde se destaca la introducción de la siembra directa. Esta técnica redujo el uso de maquinaria de labranza, pero alentó el uso de pulverizadoras y fertilizadoras, por lo que modificó los requisitos que algunas máquinas debían cumplir, y demostró la gran flexibilidad y competitividad del sector para adaptarse a estos cambios.

En el caso de los tractores, en el lapso de 1992 a 1997, éstos mantienen su participación relativa en el total producido cercana a un 50%, con un máximo en 1996 de 571 millones de U$S, año a partir del cual, comienza una brusca caída en el monto producido, representando en el 2001 solo un 7% del total producido por el sector.

Los montos de producción de cosechadoras han presentado un ciclo diferente al de los tractores y las sembradoras, disminuyendo su participación en el total desde 1993 hasta 1996, año en el cual recupera su participación histórica, cercana al 11%. El monto máximo de producción corresponde al año 1997 con un total de 102 millones de U$S, un 23% superior al monto de 1992, mientras que hacia 2001, la caída experimentada es de un 60 % del pico de 1997. El resto de productos, donde se incluyen implementos de labranza, desmalezadoras, ordeñadoras y pulverizadoras, entre otros, ha presentado un ciclo más suavizado en términos de monto

de producción, mientras que desde 1996 a 2001 ha incrementado su participación relativa en un 10%, alcanzando un 34% del total, lo cual puede vincularse a la pérdida de importancia de los tractores, muy influenciado todo esto por la adopción de la técnica de siembra directa, y la reestructuración que esto ha significado.

Un análisis del futuro posicionamiento del sector fue realizado por CAFMA, cuyas proyecciones para los próximos cinco años están íntimamente vinculadas a la meta de llevar a la producción granaria cerca de los 100 millones de toneladas al cabo de ese lapso de tiempo.

Dentro de estas proyecciones, las ventas de tractores se estiman en 5.000 unidades anuales, las de cosechadoras superarán a las 1.700 unidades, pico máximo alcanzado en 1997, las sembradoras pueden llegar a las 5.500 unidades anuales, mientras que la maquinaria forrajera crecerá a ritmos más lentos dada su vinculación al sector ganadero.

Debido a la fuerte orientación de la producción del sector a satisfacer la demanda interna se observa que el grado de penetración de las importaciones ha sido mayor que el de las exportaciones. Las importaciones alcanzaron un 35% del total producido en 2001, mientras que las exportaciones representaron un 3.5% de ese monto; sin embargo, el nexo de este sector con Brasil a través de importaciones y exportaciones es muy significativo, lo cual reafirma el potencial de integración que existe en este sector, según lo muestra el Gráfico 5.9.

Durante la década de los 90 las importaciones de origen brasileño oscilaron entre un mínimo del 30% en 1995 y valores cercanos al 47% como en el año 2001. Las cosechadoras y los tractores son los principales bienes importados; sin embargo, sus pesos en los totales importados han experimentado evoluciones opuestas: en el año 1992, las cosechadoras representaban solo un 20% del total importado, mientras que los tractores acumulaban el 47% de ese total, pero en el año 2001, esas participaciones se hallan en 42% y 30% respectivamente. Como muestra el Gráfico 5.9, esta tendencia también ha sido evidenciada por los totales originarios de Brasil.

Las exportaciones del sector, como ya se comentara anteriormente, son exiguas, pero el considerar que el Mercosur fue el destinatario de más del 40% de las mismas durante toda la década, demuestra la gran aceptación que tiene en esos países la maquinaria agrícola argentina, y que todos los esfuerzos para aumentar la integración por medio de este tipo de productos tienen grandes probabilidades de triunfar.

Dentro de los productos principalmente exportados al Mercosur, las cosechadoras están aumentando su participación relativa, mientras que la de los tractores está disminuyendo. Como lo indican los últimos datos disponibles, en los primeros ocho meses de 2002, las cosechadoras representaban el 35% del total exportado al Mercosur, y los tractores solo explicaban el 3%, aunque a través del tiempo la suma de participaciones ha presentado marcada volatilidad, según se resume en el Gráfico 5.10.

Por otro lado, la exportación al Mercosur de partes y sembradoras representa un 30% y un 10% respectivamente, y estas últimas revisten especial importancia, dado que a través de ellas puede desarrollarse un vínculo de gran potencial, debido al cambio en las necesidades de tecnología que la aplicación de la técnica de siembra directa supone.

La siembra directa disminuye el empleo de los tractores y evita el uso de equipos de labranza primaria y secundaria al no realizar el laboreo de la tierra, sin embargo, aumenta el uso de fertilizadoras, pulverizadoras, producto que representó en 2001 el 28% del total exportado al Mercosur, y cambia la demanda por sembradoras, mercado en el cual Argentina puede desempeñar un papel fundamental debido a su amplia experiencia en la implementación de esta técnica de producción.

Según estimaciones del Instituto Nacional de Tecnología Agropecuaria (INTA) y del CFI, la siembra directa representará un 55% del área total sembrada a nivel nacional en 2004 y podría alcanzar casi un 60% en 2005, mientras que en Brasil en la campaña 2001/02 la siembra directa abarcó 13,44 millones de hectáreas del total sembrado.

Para completar la visión de la maquinaria agrícola como nexo integrador entre ambas regiones, se propone a continuación un análisis mas detallado del sector en Brasil.

5.4. La Maquinaria Agrícola en Brasil

Como se mencionara anteriormente, la importancia de la maquinaria agrícola en un país puede apreciarse por medio del crecimiento del principal sector vinculado a la misma, el sector agropecuario. El Gráfico 5.11 muestra cómo en la ultima década, salvo contadas excepciones, la tasa del crecimiento del PBI generado por el sector agropecuario ha acompañado, o incluso en los dos últimos años, superado a la tasa de crecimiento del PBI, demostrando su creciente importancia.

En el sector de maquinaria agrícola brasileño, participan del mercado los principales productores mundiales, mientras que la oferta de implementos agrícolas se halla atomizada, presentando un gran numero de oferentes y con predominio de la pequeña empresa, por lo cual, su análisis no es relevante. El Mapa 5.1, ubica a los productores de maquinaria agrícola según el estado donde se hallan establecidos, lo que en términos de regiones implica que las Regiones Sur y Sudeste posean cada una el 46% de los productores, mientras que el 8% restante se encuentra en la Región Centro-Oeste, según amplia el Cuadro 5.3, detallando los productos elaborados por cada uno.

Se observa que Estados con gran desarrollo agrícola como Mato Grosso y Mato Grosso do Sul, carecen de fabricantes instalados, y el productor más cercano se encuentra en la ciudad de Catalão, Estado de Goiás. La distancia entre Catalão y Cuiabá, capital de Mato Grosso es de casi 1500 km., lo cual, no deja de ser significativo, a pesar de la gran extensión de Brasil, 8.5 millones de km2.

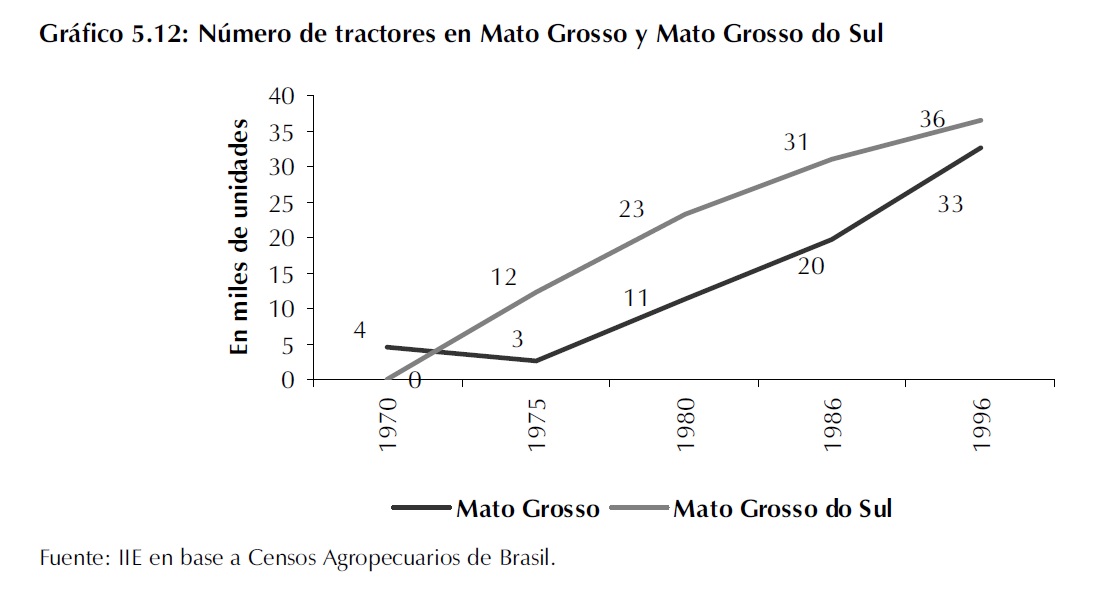

Teniendo en cuenta que la extensión de la Hidrovía Paraná-Paraguay es de 3.442 km. y las ventajas del costo fluvial por sobre el costo terrestre de transporte, la región Centro de Argentina se perfila como uno de los potenciales proveedores de maquinaria a estos Estados, cuya demanda se puede ejemplificar por medio del Gráfico 5.12 que muestra la evolución de la cantidad de tractores en estos estados, según los Censos Agropecuarios efectuados en Brasil.

Comparando con la existencia a nivel nacional de tractores, se observa que en el año 1970 la Región Centro-Oeste solo poseía el 6% de los mismos, mientras que el último Censo Agropecuario reveló que esta región contaba con casi el 15% de ellos.

Más profundamente, las necesidades de maquinaria agrícola de la Región Centro-Oeste se comprueban por las ventas internas que se han producido en estos Estados en los tres últimos años, según muestra el Cuadro 5.4.

Se observa que en todos los productos analizados, los volúmenes demandados por la Región Centro-Oeste son relativamente estables -salvo en el caso de las cosechadoras- o se hallan en expansión, como es el caso de los tractores, y en menor medida, el de las retroescavadoras. El Gráfico 5.13 es de suma importancia a los fines de visualizar la gran oportunidad de integración que se presenta por medio de la maquinaria agrícola, analizar la participación de Mato Grosso dentro del total de maquinarias comercializadas en la región, y corroborar la necesidad de creciente mecanización del mismo que posibilitará y sustentará la ampliación de la frontera agrícola en Brasil.

Esta mecanización y modernización de las máquinas agiliza la siembra y la cosecha, y también disminuye la perdida de granos, que puede llegar a comprometer casi el 5% de la producción.

Como ya se dijera en otras secciones, no debe olvidarse que la Hidrovía Paraná-Paraguay es un recurso que permite vincular no sólo la Región Centro y la Centro-Oeste, sino también países como Bolivia y Paraguay.

Puntualmente, en el caso de maquinaria agrícola, un estudio llevado a cabo por el Instituto Centro Americano de Administración de Empresas (INCAE) establece que, la totalidad de empresas proveedoras de insumos y maquinaria agrícola ubicadas en el departamento Santa Cruz (Bolivia), donde se produce mas del 90% de la soja boliviana, son importadoras. Esto implica que Bolivia es otro potencial mercado donde la maquinaria de la Región Centro podría ser colocada.

El caso de Paraguay como potencial comprador es interesante en virtud de que la figura del contratista de maquinaria agrícola prácticamente no existe. La mayoría de los productores poseen sus propias maquinarias, es decir, no las rentan, con lo cual, aumentan las posibilidades de ventas en este mercado. Además, otras características de Paraguay es el pequeño tamaño de sus explotaciones -con el grueso en torno a las 300/400 ha.- y la ampliación de la frontera agrícola que se está dando hacia los departamentos de Concepción y San Pedro.

5.5. Consideraciones finales y extensiones

Como se dijera anteriormente, y se demostrara por medio del análisis efectuado, las condiciones para que la Región Centro provea de maquinaria agrícola a la Región Centro-Oeste son óptimas, sin embargo, este intercambio no se está llevando a cabo, o es insignificativo. Es necesario determinar o intentar vislumbrar el porqué de ello, dado que constituye una excelente alternativa de integración cuyo desaprovechamiento implica menores posibilidades de crecimiento en el futuro para el sector, y demuestra la poca capacidad de inserción en el mercado mundial del mismo, lo que supedita su escala a la demanda interna y lo vuelve más vulnerable.

En este sentido, el seminario sobre desarrollo regional realizado por el Instituto para el Desarrollo Empresarial de la Argentina (IDEA) en la ciudad de Rosario, en septiembre de 2003, contó con la participación de Rogelio Magnoni, Vicepresidente de Fundación Cideter, quien explicitó las características que posee el sector de maquinaria agrícola tanto en Brasil como en Argentina, junto con los principales obstáculos que impiden la integración, lo cual se transcribe en el Cuadro 5.5.

En algunos de los aspectos mencionados por Rogelio Magnoni se han producido avances; por ejemplo, existen en Argentina proyectos para implementar la depreciación acelerada de la maquinaria agrícola de origen nacional con el fin de disminuir la carga impositiva. Por otro lado, recientemente, los gobernadores de las provincias de Córdoba y Santa Fe han firmado un acuerdo para consolidar las ventas en el mercado interno y mejorar la productividad del sector. Este convenio contempla la creación de líneas de crédito a tasa subsidiada para aquellos productores que adquieran bienes de origen nacional, para lo cual, cada gobierno provincial se comprometería a bonificar una porción de la tasa. Este acuerdo es similar al Programa de Modernización de la Flota de Tractores Agrícolas, Implementos Asociados y Cosechadoras (MODERFROTA) del Ministerio de Agricultura de Brasil; el cual, desde el 2000, otorga créditos a los productores a tasas fijas con recursos del Banco Nacional de Desarrollo Económico y Social (BNDES).

Sin embargo, estas políticas de financiamiento solo constituyen uno de los ejes de actuación estratégica que precisa el sector, por lo que se debe tender a favorecer el desarrollo del mercado interno, del mercado externo y el fortalecimiento de la competitividad de las empresas. Dentro del desarrollo del mercado interno, deben fomentarse la creación de asociaciones de empresas para vender en otras plazas y las demostraciones a campo, juntamente con el desarrollo de una red de concesionarios entre las mismas.

El principal mercado externo que Argentina debe incorporar, es Brasil, y dentro de este marco, la Región Centro-Oeste, para lo cual, es fundamental que se amplíen la información y los estudios sobre oportunidades de mercado.

Se destaca la importancia de fomentar el asociativismo, es decir, promover las asociaciones y competitividad de las empresas. El fortalecimiento de la competitividad de las empresas debe lograrse mediante la capacitación y actualización de los programas de educación formal (técnica y universitaria). No debe olvidarse que las posibilidades de integración pueden extenderse ampliamente, y uno de los rubros factibles de incorporar es el relativo a los productos fitosanitarios, semillas y fertilizantes, dado que la evolución de la agricultura a nivel mundial tiende a planteos cada vez más intensivos. En el caso de la Región Centro-Oeste, si bien existen vastos territorios a incorporar a las explotaciones agrícolas, es decir, es factible el desarrollo extensivo de la misma, las practicas intensivas favorecen la uniformidad de los rendimientos en elevados niveles, lo cual demuestra su importancia.

La reciente decisión de Brasil de autorizar las semillas de soja Round up Ready, para la campaña 2003/04, y con perspectivas de que esta decisión se mantenga en el tiempo, representa para Argentina la oportunidad de constituirse en el proveedor de estas semillas en ese mercado.

Conjuntamente, los cambios del mercado han implicado que en la actualidad todos estos productos sean ofrecidos agrupados en soluciones por cultivo, articulados a partir de las semillas. El hecho de ofrecer paquetes de insumos, permite a los proveedores desarrollar mayores economías de escala y tiene profundas implicancias en el sistema de comercialización.