Balance de la

Economía Argentina

SECTOR AUTOMOTRIZ

5.9. SECTOR AUTOMOTRIZ-AUTOPARTISTA

5.9.1. Sector Automotriz

5.9.1.1. Entorno nacional

Luego de los años de inflación e hiperinflación característicos de los 80's -que afectaron seriamente la demanda de bienes arrojando cifras de patentamientos en la Argentina de poco mas de 100 mil aunidades-, la década de los 90 anunció una recuperación sostenida de las condiciones internas . El nacimiento del plan de convertibilidad trajo la estabilidad monetaria recreando la confianza de los consumidores, que alcanzó niveles de euforia. La demanda se incrementó rápidamente, más aún cuando llegó el crédito minorista, que fue el principal impulsor del consumo de automóviles, comenzando por el sistema de ahorro previo y seguido luego por los créditos prendarios bancarios.

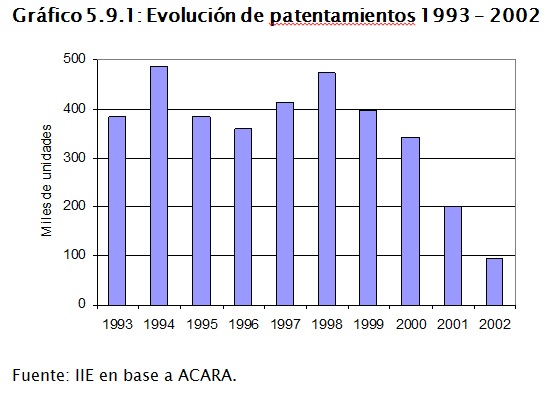

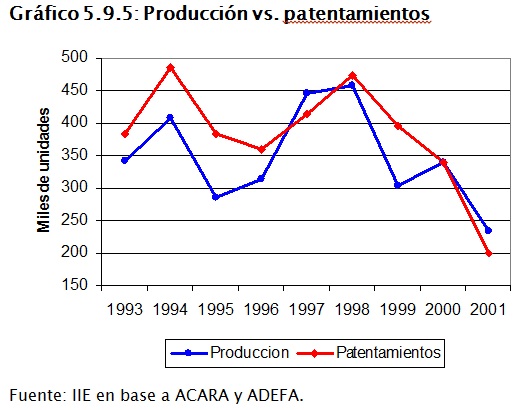

En tan solo 4 años la demanda se multiplicó por cinco, alcanzando en 1994 el récord histórico de 486.335 patentamientos. En 1995 la economía siente el efecto Tequila, viéndose afectada la curva ascendente de ventas que presentaba el mercado automotor argentino, lo que produjo caídas en las ventas durante 1995 y 1996 que, hasta ese momento, se consideraban muy importantes.

Una vez superado el efecto Tequila, la economía Argentina recupera la senda del crecimiento. El sector automotriz vivió dos años de veloz escalada de demanda, recuperando en 1998 -casi- la histórica cifra de 1994.

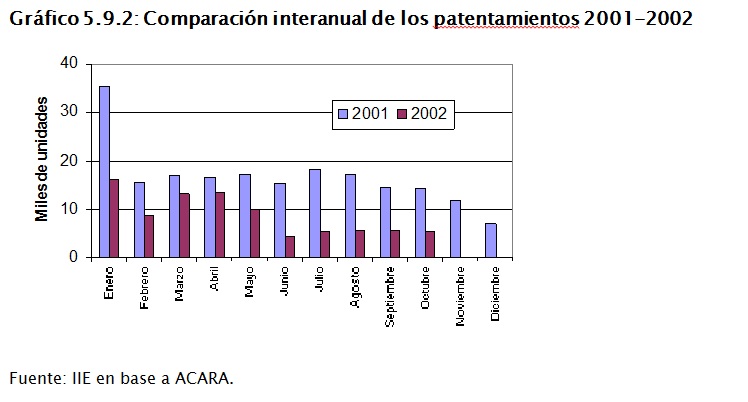

Pero una vez mas la endeble economía Argentina sufre el impacto de las crisis mundiales. Las crisis asiática y rusa empujas a la Argentina a una recesión inevitable, sumando sus golpes a una delicada situación económica domestica. El mercado automotor comenzó a derrumbarse, mientras que el Estado, en un intento de reactivar el sector, lanza en mayo de 1999 el denominado Plan Canje. Esta facilidad de compra tuvo un costo fiscal de u$s 500 millones y generó deudas también millonarias del Estado con las terminales aún impagas. Este régimen logro atenuar la caída en la demanda pero estuvo lejos de reactivar el sector. El fin del Plan Canje, en enero de 2001, dejó nuevamente la demanda en caída libre por efectos de la profunda crisis interna. En 2001, los patentamientos acumularon una caída del 56 % respecto de 1998. En diciembre de 2001, en medio del caos económico, político y social, el gobierno impone la incautación de los depósitos. En enero se devalúa el peso, se declara el default de la deuda y el crédito desaparece. Los resultados de estas medidas pornto se hicieron sentir sobre el sector automotirz.

Durante el corriente año, en enero se patentaron 54 % menos unidades que en el mismo mes del año anterior y en febrero la caída fue del 44 %. En marzo el gobierno lanzó la medida que permitió la compra de vehículos nuevos con plazos fijos del corralito, atenuando así el duro impacto de la crisis sobre el sector. En los primeros días de esta operatoria los precios en pesos no reflejaron el pleno impacto de la devaluación y los ahorristas pudieron acceder a un vehículo 0 km con una atractiva ventaja económica, ya que los plazos fijos habiendo sido pesificados a 1,4 no superaba el alza de los precios de los vehículos cuya actualización rondaba entre 1,2 y 1,3. Este mecanismo sedujo a ahorristas interesados en la adquisición de vehículos y otros, atemorizados por el dudas sobre el futuro de sus ahorros los convirtieron en bienes durables entre ellos automóviles. La medida consiguió un aumento en los patentamientos durante los meses de marzo, abril y mayo en relación a la cifra de febrero, ya que si bien este régimen finalizo el 15 de abril, sus efectos sobre los patentamientos se reflejaron hasta mayo. En junio la demanda cayó estrepitosamente mostrando claramente el desastre económico y su impacto en el sector. Los patentamientos de ese mes solo alcanzaron las 4235 unidades que representan una caída del 72 % respecto de igual mes del año anterior. En el acumulado de enero a septiembre se observa una caída interanual del 51 %, siendo esta la cifra proyectada como caída total interanual 2001-2002.

5.9.1.2. Producción

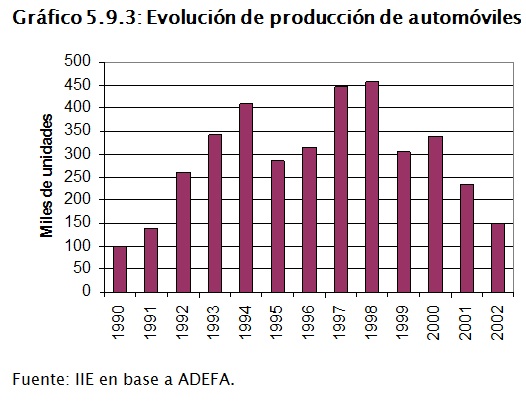

La década de los 90 pareció anunciar un proceso de transformación y desarrollo sostenido para la industria automotriz, que generó fuertes expectativas de crecimiento y que incentivó inversiones significativas en el país.

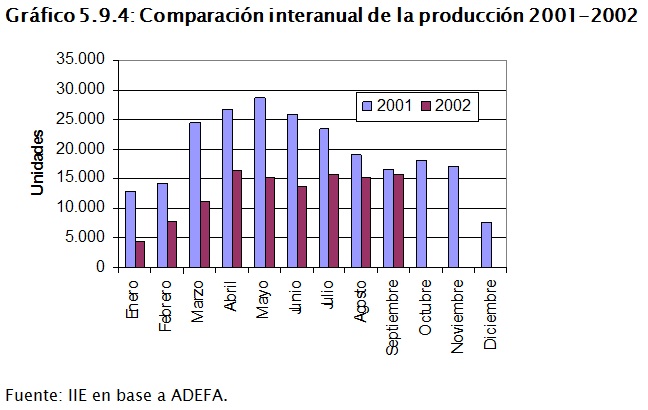

Las automotrices realizaron grandes inversiones en sus plantas y en las construcción de nuevas instalaciones. Radicándose también en el país nuevas terminales. Durante este periodo, Argentina recibió inversiones por alrededor de 4.500 millones de dólares al mismo tiempo que Brasil atrajo alrededor de 16.000 millones. La producción creció en los primeros años en forma exponencial, fundamentalmente de la mano del comportamiento de la demanda interna, ya que la dinámica del sector automotriz a lo largo de toda la década estuvo estrechamente relacionada con el mercado interno. Consecuentemente, la industria automotriz sufrió el impacto de los vaivenes del mercado interno descriptos anteriormente.

El periodo recesivo que se inicio en 1999 afectó severa y progresivamente la demanda de automóviles. A su vez la devaluación de Brasil ofreció ventajas comparativas para la industria en ese país. Ambas razones provocaron un importante éxodo de líneas de producción, empresas autopartistas y hasta terminales.

En la actualidad, luego de cuatro años de caídas en la producción y como consecuencia de la debacle económica desatada en diciembre pasado, se avizora alguna tendencia positiva debido a la devaluación del peso argentino. Si bien el mercado interno se encuentra en niveles mínimos y sin un panorama claro de recuperación, las terminales reflejan un mayor dinamismo en sus líneas de producción orientadas a destinos externos.

Como se menciono anteriormente la relación de la producción estuvo siempre muy directamente relacionada con el mercado interno. Sin embargo y como dato positivo, la producción se ha despegado sensiblemente de los diminutos niveles del mercado interno. Esto se observa en las cifras acumuladas del periodo de enero a septiembre de 2002, donde la producción sufrió una caída del 39,5 % mientras que el mercado interno disminuyo 60,5% en igual periodo. Los niveles de fabricación muestran una tendencia positiva durante 2002, proyectando en el segundo semestre una

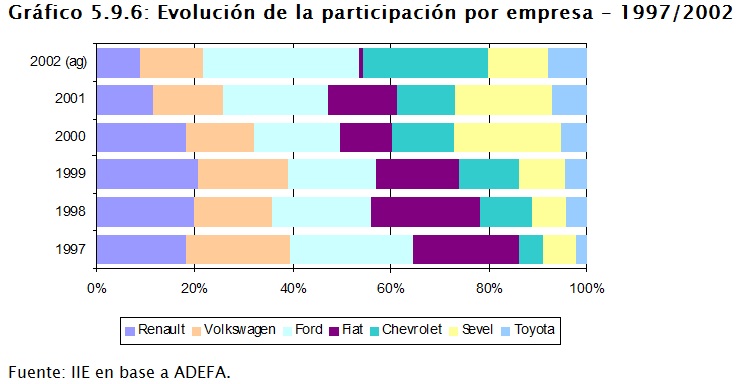

Desagregando la producción automotriz por terminales, se advierte que entre 1993 y 1998 las siete principales fabricaban entre el 93% y 96% del total nacional. Sin embargo, a partir de 1998, y hasta la fecha, se observaron grandes cambios en las participaciones por empresa. Entre las que perdieron significativamente participación se encuentran Renault, Volkswagen y Fiat cediendo 6,2 ; 6,6 y 7,2 puntos de participación. Aquellas que tomaron esta porción fueron Sevel, Chevrolet, y Toyota mejorando 12,4, 7,0 y 4,8 puntos porcentuales, respectivamente. Ford recuperó su posición en 2001, luego de haber perdido hasta 7 puntos en el 2000.

Las cifras de 2002 muestran nuevas variaciones en la participación relativa de cada empresa respecto al año anterior. Los cambios mas destacados son Chevrolet -que ganó 13 puntos y se ubica en el segundo lugar en producción con el 24,6%- y Ford, que sumó 10 puntos e incrementó su participación el 30,6%. Actualmente, Ford está produciendo el modelo Focus y la pick up Ranger, mientras que Chevrolet fabrica el modelo Corsa. La producción de estos modelos se destina principalmente al mercado externo. Entre las que perdieron participación están Fiat y Sevel, que vieron desplomarse su producción 13 y 7 puntos respectivamente. Fiat solo produjo el 0,7 % del total argentino.

5.9.1.3. Devaluación y su impacto en los precios internos

La fuerte devaluación del peso desde enero de 2002, de aproximadamente 260%, se ha mantenido relativamente estable en la segunda mitad del año. Debido al alto contenido de piezas importadas en los vehículos nacionales la depreciación de la moneda ha incidido casi directa y proporcionalmente en el aumento de los costos de fabricación en pesos. Sin embargo habiéndose devaluado la moneda en un 260 % los precios de los vehículos nacionales y MERCOSUR han aumentado solo en alrededor del 100 %. Un factor determinante de la atenuación del incremento de precios ha sido la existencia de stocks durante el año. Aquellas terminales que contaban con stocks pudieron vender por debajo de sus costos de reposición mientras que aquellas terminales que no mantenían existencias debieron incurrir en importantes costos económicos para defender sus posiciones de mercado. Otra razón de la atenuación tiene que ver con la contracción del mercado a niveles mínimos, sin crédito, desconfianza, aumento de precios frente a ingresos congelados, etc. Todo esto sin duda impedirá a las terminales por un tiempo a ajustar los precios debiendo realizar esfuerzos económicos importantes para mantener sus cuotas de mercado.

5.9.2. Entorno regional

5.9.2.1. El mercado automotor en la Región Centro

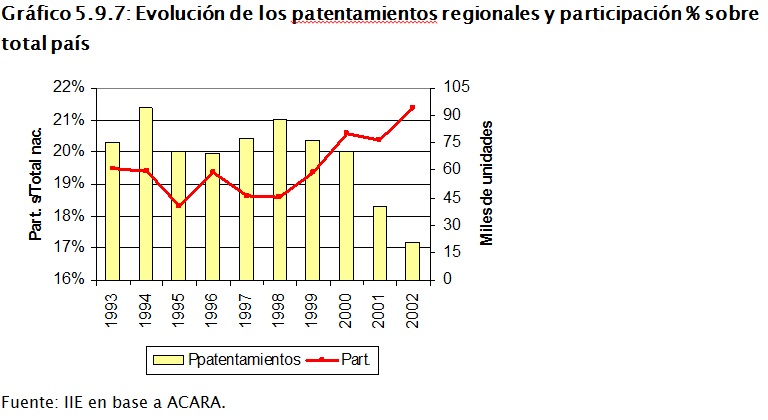

La participación de la Región Centro se ha mantenido casi constante a lo largo del tiempo. Durante la década del 90 y hasta la actualidad el promedio ha sido del 19,6% con una dispersión muy reducida. Los valores minino y máximo fueron de 18,3% y 20,6% respectivamente. Los datos para el año 2002 proyectan una participación promedio del 21,4%, siendo este el máximo valor en 12 años. Esto responde a que la Región Centro posee una actividad agropecuaria muy intensa. Este sector ha visto aumentar notablemente el poder adquisitivo de su producción en términos de vehículos, ya que en su gran mayoría los precios de estos últimos han disminuido considerablemente en dólares. Al mismo tiempo que la producción agraria en muchos casos a mejorado sus precios en dólares respecto del año anterior. Es por esta realidad que terminales y concesionarias están orientando sus actividades comerciales hacia las zonas agrarias diseñando, por ejemplo, el denominado Plan Canje Cereal, mecanismo que permite a productores agropecuarios pagar automóviles con granos.

5.9.2.2. Producción

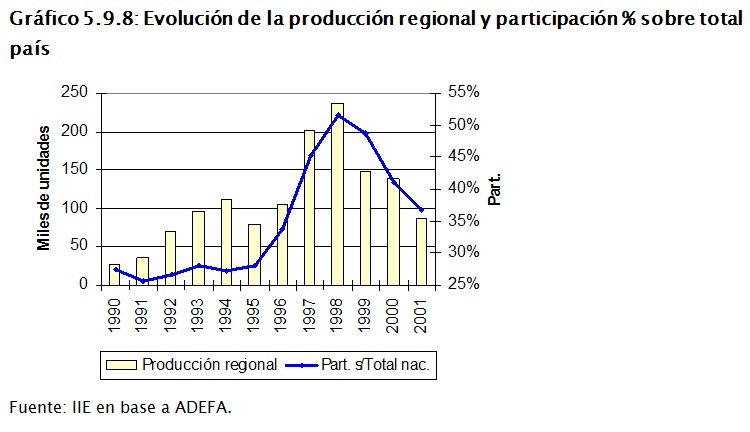

La participación de la Región Centro sobre el total de la producción fue significativamente relevante durante los últimos años. En el comienzo de la década del 90, la producción de la región estaba conformada principalmente por Renault, con una participación de alrededor del 27% de la producción nacional. El peso regional aumentó considerablemente a partir del año 1996, cuando se inaugura la planta de Fiat en Córdoba y, en 1997, la planta de General Motors en Rosario. Estos dos gigantes de la industria automotriz radicados en la Región Centro mejoraron la participación relativa regional sobre la producción nacional.

En 1998 la participación regional se alcanzó un máximo, con un 51%. A partir de 1998 se produce una caída, comportamiento que se fue moderado hacia 2001 y 2002. En el año 2002 la participación cayó por debajo del 40%. La razones de esta baja tienen que ver fundamentalmente con la contracción en la producción de las principales terminales, Fiat y Renault, siendo mas notable en la primera.

5.9.3. Comercio Exterior

La estrepitosa caída de la demanda interna que enfrentan desde hace unos años las automotrices, fomentaron la búsqueda de mercados externos, un proceso que durante 2002 se vio estimulado por el aumento del tipo de cambio. Estas búsquedas de mayores exportaciones permitiría a las firmas del sector sobrevivir a la coyuntura interna actual. Con ese objetivo, se cerraron importantes acuerdos comerciales con Brasil -el principal destino de las exportaciones-, México y Chile. Respecto de Brasil se mantiene el régimen compensado con un nuevo cronograma de flexibilización hasta el 2006:

· Comercio compensado: reglamenta la relación bilateral entre las exportaciones e importaciones del sector entre un país y otro. Se establece una relación de U$S 2 exportados por cada dólar de importación para el 2001, aunque con una relación creciente hacia el 2006 (2,2 a 1 en el 2003, 2,5 a 1 en el 2004 y 2,6 a 1 en el 2005) cuando comenzaría a regir el libre mercado.

· Requisitos de contenido de autopartes en cada coche fabricado: actualmente, para que un vehículo no pague aranceles en el comercio bilateral (Argentina-Brasil) debe tener 60% de piezas fabricadas en el Mercosur (se considera que el 30% deben ser de origen argentino para el caso de las terminales locales) y un máximo de 40% de partes importadas. Los cambios introducidos indican que el contenido regional se mantiene en 60% (con 30% de autopartes argentinas en reducción paulatina a través de los años) y el límite de importaciones desde países extrazona se reduciría a 40%.

El acuerdo con México permitirá a Argentina exportar 50.000 unidades anuales sin aranceles hacia ese país hasta 2004. Para ese año, y el siguiente, se fijará un nuevo cupo y en 2006 habrá libre comercio de vehículos entre ambos mercados. El acuerdo con Chile permitirá exportar, sin costear aranceles, entre 27.000 vehículos este año y 36.000 para el 2005.

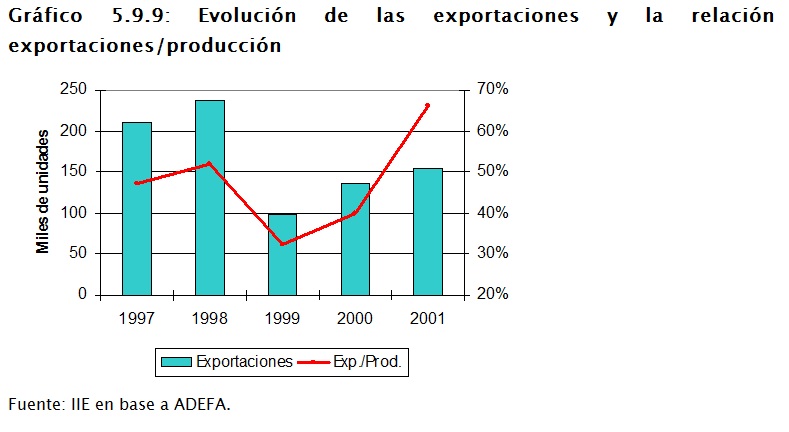

La relevancia del comercio exterior dentro del sector automotriz creció en forma marcada durante 2002, ya que, si bien las exportaciones disminuyeron un 27 % respecto del año anterior, la porción exportada de la producción acreció notablemente. En 2001 las ventas al exterior representaban el 66% de la producción mientras que en 2002 el volumen exportado alcanza el 79%. Esta relación tendería a aumentar debido a las promisorias expectativas de exportación que surgen de los mencionados acuerdos internacionales.

5.9.2. Sector Autopartista

Con el fin de conocer de cerca la realidad de las empresas que integran el sector autopartista en la Región Centro, el IIE realizó una encuesta a 50 empresas del rubro. Los datos relevados se presentan a continuación.

5.9.2.1. Antigüedad

Las empresas regionales son relativamente antiguas, siendo el año de inicio promedio de actividades 1976. Cabe destacar que el 40% de las empresas relevadas en Córdoba se iniciaron a partir de 1990, mientras que sólo el 8% de las encuestadas en Santa Fe lo hicieron durante ese período.

5.9.2.2. Producción

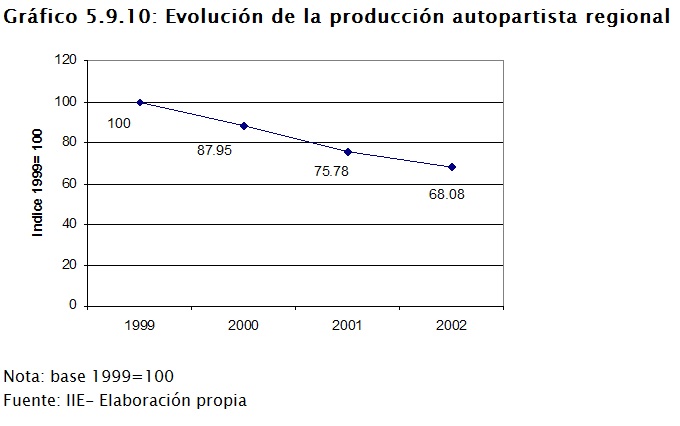

La producción regional de autopartes experimentó en promedio una caída anual del 12% desde 1999 hasta la actualidad. El gráfico 5.9.10 muestra la evolución de la producción promedio de las empresas relevadas, tomando como base 1999=100.

En cuanto a las perspectivas sobre el nivel de producción a corto plazo, el 53% de las empresas continuará operando el mismo volumen, ya que no visualizan un despegue de las terminales, el 11% disminuirá su producción, y sólo el 28% la aumentará. Este incremento estará dirigido principalmente al mercado externo (55%), y el 45% restante tendrá como destino el mercado interno.

Otro dato que surgió de la encuesta, es que el 32% de las empresas tienen su producción diversificada en distintos rubros, como por ejemplo agropartes, mientras que el 68% restante está totalmente abocado al sector autopartista.

5.9.2.3. Inversiones

Desde el año 2000 hasta la actualidad la mayoría de las empresas no han realizado inversiones físicas. Sólo el 43% de las empresas encuestadas invirtió en bienes de capital en el año 2002, de las cuales más del 60% desembolsó menos de 500mil pesos. Esta cifra desciende en el año 2001 y 2000 a 36% y 49% respectivamente, lo cual indicaría, en principio, que el año 2002 fue mejor en término de inversiones que el 2001. El gráfico 2 muestra las empresas por rango de inversión.

5.9.2.4. Empleo

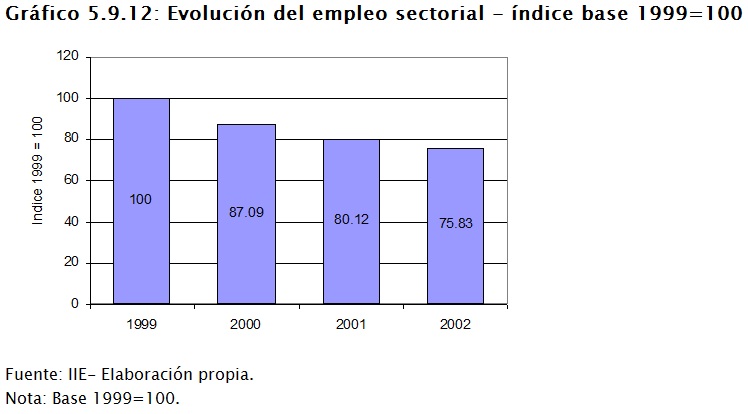

Las empresas de la Región Centro tienen en promedio 42 empleados. Cabe mencionar que esta cifra asciende a 52 empleados promedio en Córdoba y desciende a 14 en Santa Fe. El 51% de las autopartistas de la región poseen hasta 25 empleados. En el 68% de los establecimientos los empleados están trabajando en condiciones normales, mientras que en el 28% existe un régimen de suspensión o ha habido reducción de jornada. En cuanto a las perspectivas sobre el nivel de personal, el 66% afirmó que mantendrá la planta estable hasta fin de año siempre que se mantengan los planes de producción de las terminales, de las cuales dependen la mayoría de las autopartistas radicadas en Córdoba. Un 15% planea incrementar su personal, el 9% aplicará suspensiones de ser necesario y el 11% restante ns/nc. Cabe resaltar que ninguna de las empresas preveé despidos, al menos en el corto plazo.

El gráfico 5.9.12 permite visualizar las variaciones que experimentó la plantilla de personal de las empresas regionales a lo largo de los últimos tres años, lo cual se condice con la evolución de la producción en idéntico periodo, aunque la caída anual promedio en la cantidad de empleados fue del 9%, menor que la evidenciada por el nivel de producción. Esto probablemente obedece a los variados mecanismos utilizados por las empresas para no reducir el personal, como por ejemplo suspensiones, flexibilización de la jornada, etc.

5.9.2.5. Comercio exterior

El 45% de las empresas relevadas realiza exportaciones. Dentro de este grupo el 81% opera en Córdoba y el 19% en Santa Fe. El principal país con el cual se vinculan el 71% de las empresas que comercializan sus productos en el exterior, es Brasil.. El 38% de las empresas exporta entre el 1 y 15% de su producción, un 19% entre 16 y 30%, el 24% entre 31 y 50%, un 10% entre 51 y 80% y otro 10% exporta más del 80% de lo que produce.

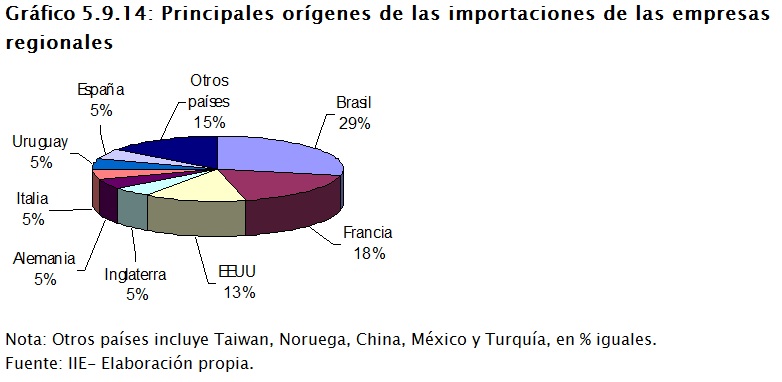

En cuanto a las importaciones, el 43% de las empresas relevadas efectúa compras de materia prima en el exterior. Cabe destacar que el 95% de estas empresas son cordobesas. Al igual que en el rubro exportaciones, en el cual Brasil constituye el principal país receptor de autopartes de la región, en lo atinente a importaciones es el principal proveedor de materia prima de las autopartistas locales, y Francia ocupa el segundo lugar.

5.9.2.6. Ventas internas

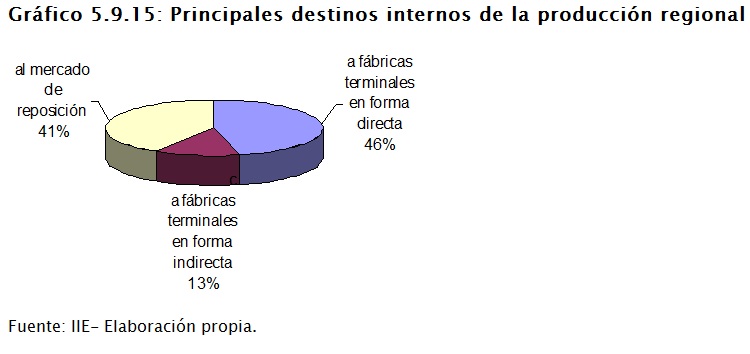

En promedio el 46% de la producción de las empresas regionales está dirigido a las fábricas terminales en forma directa, el 13% en forma indirecta, y el 41% restante tiene como destino el mercado de reposición. Es importante resaltar que en Córdoba las terminales captan la mayor parte de la producción (56%), mientras que en Santa Fe la mayoría de las autopartistas opera principalmente con el mercado de reposición, el cual capta en promedio el 70% de su producción.

5.9.2.7. Capacidad ociosa promedio

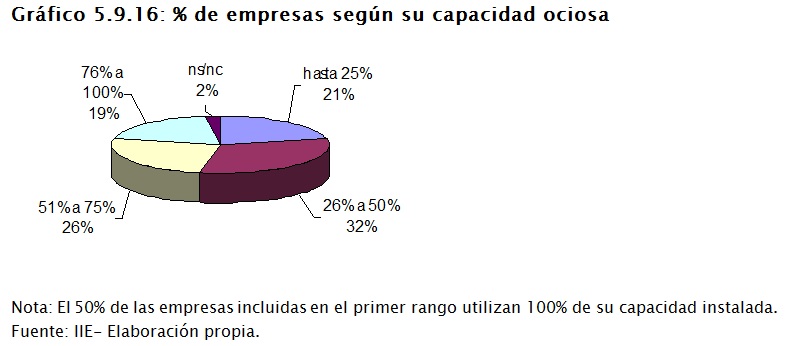

Las empresas autopartistas de la región presentan una capacidad ociosa promedio del 48%. Esta cifra asciende a 52% promedio en Córdoba, y desciende a 39% en Santa Fe. Si se comparan estos datos con los promedios históricos, se puede apreciar la caída generalizada en el nivel de producción. La capacidad ociosa histórica de la planta es del 26% para la región, de 32% para las empresas cordobesas, y sólo del 9% para las santafesinas. El gráfico 8 muestra el porcentaje de las empresas por rango de capacidad ociosa.

5.9.2.8. Asociatividad

El grado de asociación entre las empresas es prácticamente nulo. Sólo 3 de las empresas de la muestra tienen alguna vinculación con pares, de las cuales dos son europeas. Los acuerdos que mantienen son de tipo comercial, de asistencia técnica y otro es un joint- venture.

No obstante, la mayoría de las empresas (53%) se mostraron interesadas ante la posibilidad de asociarse con otras empresas, y se inclinaron principalmente por armar un pool de compras, es decir compartir la compra de insumos. También les atrae la posibilidad de ofrecer sus excedentes de horas de mano de obra o maquinaria a la empresa asociada y compartir servicios, como por ejemplo el transporte. Otras alternativas que mencionaron fueron la de asociarse para salir a exportar, o establecer acuerdos con empresas que tengan licencias.

5.9.2.9. Facturación anual

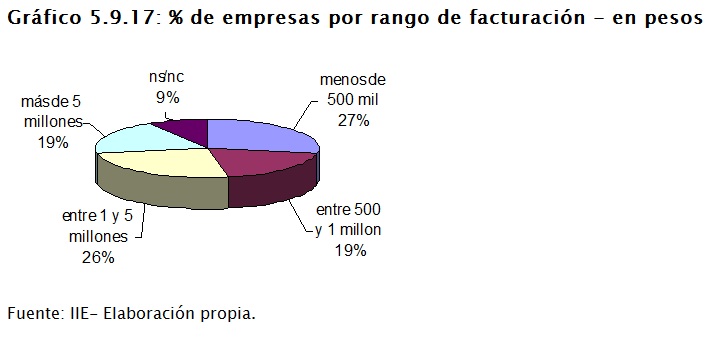

La facturación anual de las empresas es bastante heterogénea. En este punto cabe destacar algunas diferencias entre las provincias. El 58% de las empresas santafesinas facturan menos de 500 mil pesos, mientras que en Córdoba sólo el 37% de las empresas opera en este rango. En el tramo más elevado de facturación ocurre lo contrario, sólo el 8% de las empresas santafesinas factura más de 5 millones de pesos anualmente, mientras que en Córdoba el porcentaje asciende a 23%.

5.9.2.10. Estructura de costos

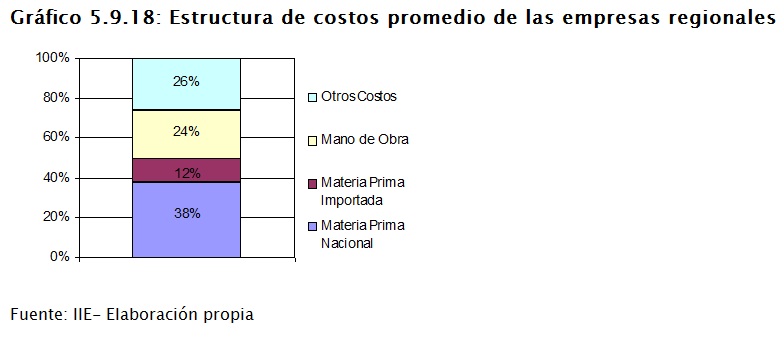

Los costos más relevantes que señalaron las empresas se presentan en el gráfico 10. Como se puede apreciar, la materia prima nacional tiene una fuerte incidencia en la estructura de costos de las empresas. Cabe destacar que la materia prima importada para las empresas cordobesas representa en promedio el 14% de sus costos, mientras que en Santa Fe está en el orden del 3%. Lo contrario ocurre con el costo de mano de obra, que tiene una mayor participación en la estructura de costos de las empresas santafesinas (31%), mientras que en Córdoba es del 27%.

5.9.3. Reconversión del sector autopartista

Teniendo en cuenta la crisis del sector automotriz en la Argentina, es importante evaluar cuales serán las características de la conversión del sector autopartista Cordobés y de la Región Centro, a fin de brindar mejores oportunidades a sus integrantes.

En principio la industria autopartista debería estar orientada a fabricar piezas con alto valor agregado, apuntando a nichos de mercado específicos. Uno de ellos podría ser la producción de aeropartes. Córdoba tuvo una industria Aérea pionera que permitió acumular experiencia y conocimientos.

Con tal objetivo, El IIE convocó a un taller del cual participaron directivos y técnicos del Instituto Universitario Aeronáutico, directivos de la Cámara de Industriales Metalúrgicos de Córdoba y empresarios autopartistas, quienes evaluaron la posibilidad de reconversión de las empresas del sector a través de la conformación de un cluster productivo que reúna universidades, industriales y expertos en comercio exterior, entre otros profesionales.

A fin de determinar el grado de interés de las empresas autopartistas en esta propuesta, e identificar aquellos establecimientos fabriles que alguna vez estuvieron vinculados al Área Material Córdoba como proveedores, se incluyen estos aspectos en el relevamiento realizado a las empresas autopartistas -expuesto en el apartado anterior-.

En base a la encuesta, sólo 9 empresas de la muestra han fabricado aeropartes en alguna oportunidad. Dentro de este grupo, 5 son empresas cordobesas que han sido proveedoras del Area Material Córdoba, 1 fabricadó para Lockheed Martin y otra ha logrado la aprobación de la FAA (Federal Aviation Administration) de EE.UU. para un lote de muestras destinado a la provisión de una distribuidora de aeropartes de ese país. Las dos empresas restantes son santafesinas y han sido proveedoras de fábricas militares de sus respectivas localidad.

Ante la consulta sobre el interés en analizar la factibilidad de producir este tipo de piezas, el 77% de las empresas respondieron afirmativamente. No obstante, varias dejaron esta posibilidad sujeta a que la tecnología y el proceso productivo que emplean en la actualidad, se puedan adaptar fácilmente a la producción de aeropartes. El 11% respondió en forma negativa y el 13% restante ns/nc. Es importante resaltar que sólo el 21% de las empresas interesadas se encuentran certificadas con las normas ISO 9001: 1994, 9002: 1994 o 9002, lo cual constituye un dato importante a tener en cuenta al momento de evaluar la posibilidad de reconversión del sector hacia las aeropartes, en virtud de la elevada exigencia de calidad que involucra proveer a la industria aeronáutica.

Los participantes de la mesa se mostraron optimistas en lograr una transformación exitosa basando su opinión en tres aspectos: disponibilidad y excelente calidad de los recursos humanos, know how en un número importante de empresas ex proveedoras del Estado argentino y factibilidad técnica.

Recursos humanos:Uno de los temas sobre los que gravitó al reunión, fue la excelente oferta educativa que puede ofrecer la Región Centro para apoyar esta transformación productiva. Al respecto, se mencionó que Córdoba cuenta con el Instituto Universitario Aeronáutico, destinado a formar ingenieros con un alto grado de especialización técnica. Este instituto posee convenios con universidades de Chile, Uruguay, Canadá, España y Brasil. Además, posee una alianza estratégica con la Lockheed. En promedio son 20 los egresados anualmente. Cabe destacar que la salida laboral actual de los mismos es escasa en nuestro país, con posibilidades de insertarse solo en algunas compañías como la Lockheed, industrias metalmecánicas y en empresas aéreas comerciales. En promedio, la mitad de los ingenieros obtienen salidas laborales en empresas aeroespaciales radicadas en Brasil, Europa o EE.UU.

Know how: Hay un número importante de empresas que fueron proveedoras del Estado argentino, que en otras épocas estimuló en forma importante el desarrollo aeronáutico. El problema, comentaron, radicó en que el sector privado respondió casi exclusivamente a las necesidades de las gubernamentales, no estableciéndose un nexo con demandantes privados, a diferencia de lo observado en el resto del mundo. Entre los asistentes, algunos expresaron que este fue el resultado de un falta de visión estratégica por parte del empresario; las empresas eran eficinetes en al producción pero mostraban falencias en el management. Con el objeto de corregir estos desvios, el IUA está introduciendo en sus programas educativos fuertes contenidos en materia de management, formando profesionales capaces de administrar ambientes industriales y empresarios complejos y hábiles para reconocer y aprovechar las oportunidades que brindan los mercados internacionales.

Factibilidad técnica:Respecto a los requerimientos tecnológicos de la transformación, se dijo que la conversión no ofrece mayores dificultades, principalmente porque gran parte de las empresas cuentan con tecnología de avanzada y profesionales altamente capacitados, que fácilmente pueden adaptarse a las series cortas y de alta calidad y gran valor agregado que exige la industria aeronáutica. Además, se expresó que el Córdoba posee una gran ventaja con la existencia del IUA, que es la única Universidad en Latinoamérica que posee un laboratorio completo de gestión de vida de un producto (PLM CATIA). Este, es un sistema de soluciones de ingeniería altamente complejo utilizado en el 96% de los proyectos de diseño de productos y procesos en el mundo. Además, lo emplean las principales universidades de EEUU, Canadá y Europa. En Brasil es utilizado por la empresa Embraer. El laboratorio del IUA, actualmente ofrece servicios a empresas locales e internacionales del sector aeronáutico y mecánico. Es una servicio tecnológico necesario para los complejos desarrollos de ingeniería de la industria aeronáutica que esta a disposición de las empresas locales.

Oportunidades:Es importante destacar que a nivel mundial las terminales cada vez producen menos en sus instalaciones, viéndose abastecidas por empresas aeropartistas externas en casi la totalidad de las partes. Esto llevó a una atomización geográfica de los proveedores, situados en diversos países. Por ejemplo, en el caso del AirBus 380 solo el 10% se fabricará en la terminal de Toulouse. PONER LA CANTIDAD DE PAÍSES Embraer, por su parte, tiene proveedores en 17 países diferentes. Esta caracteriza refleja la globalización de la industria, que constituye una oportunidad indiscutida para las empresas locales. También se destacó la existencia de un importante mercado repuestero en EE.UU. que ofrece oportunidades adicionales. CHEQUEAR

Desafios:

· Cluster autopartistas y aeropartistas: Se concluyó que para la puesta en marcha de esta actividad es necesaria la conformación de un cluster productivo, integrado por Universidades, industriales, cámaras del sector, financistas y expertos en comercio exterior, entre otros, para que aúnen esfuerzos y el sector pueda mostrar a nivel internacional una producción de calidad, de alto valor agregado, que genere confianza entre los demandantes.

· Apoyo politico: En el taller hubo un claro consenso respecto de que uno de los principales impedimento para la puesta en práctica de la propuesta es la ausencia de apoyo gubernamental. Se detectó como imperioso que desde el gobierno se apliquen medidas que impulsen y promuevan la actividad. Se hizo hincapié, por ejemplo, en las falencias que se advierten en las regulaciones aduaneras, que traban y complican el comercio exterior.