Balance de la

Economía Argentina

SECTOR MANISERO

5.6. SECTOR MANISERO

La producción del grano de maní es un producto netamente regional, representando desde hace décadas el 98%-99% de la producción nacional. Geográficamente, tanto la producción primaria como su industria vinculada, se localizan en el centro sur de la provincia de Córdoba. El sector emplea cerca de 10.000 personas en forma directa, lo que es comparable al sector automotriz cordobés en sus mejores épocas, y moviliza indirectamente miles de puestos de trabajo en actividades conexas (transportistas, metalúrgicas para fabricación y reparación de maquinaria, semilleros, aseguradoras, industria agroquímica, proveedores de insumos agropecuarios, combustibles y otros servicios), lo que transforma la actividad en la principal fuente de empleo para una gran cantidad de poblaciones del interior cordobés.

5.6.1. PRODUCCION PRIMARIA

La producción del grano de maní se concentra en el centro-sur de la provincia de Córdoba. Esta jurisdicción representa desde hace décadas el 98%-99% de la producción nacional, por lo que el comportamiento del cultivo en la provincia denota la situación del producto a nivel nacional. En síntesis, es un producto netamente regional, comparable al caso del grano de arroz en las provincias mesopotámicas.

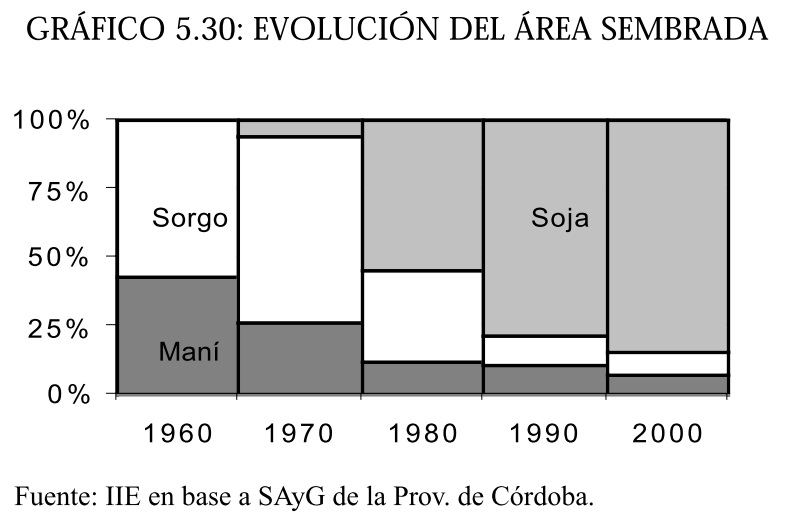

Al analizar la superficie destinada a este cultivo durante las últimas décadas, se advierte la importante pérdida sufrida en favor de la soja, comportamiento que también alcanzó al sorgo granífero. Los tres productos compiten a la hora de tomar decisiones, ya que coinciden en la época de siembra1. En el gráfico 5.30 se advierte el importante avance de la soja que, puntualmente en el caso del maní, además de ser un competidor en materia de superficie a sembrar, también lo es en sus usos industriales.

RECUADRO 5.1: BREVE HISTORIA DEL MANÍ

El grano de maní es originario de Sudamérica, con una antigüedad estimada en 1.200 a 1.500 años AC, según investigaciones realizadas en el actual territorio peruano. También se encontraron maníes silvestres en el norte argentino, en Brasil, Paraguay y Bolivia. A partir de esta zona, durante la época precolombina los aborígenes difundieron las semillas hacia otras regiones de América del Sur, las Antillas, y probablemente América Central y México.

A fines del siglo XV los europeos llegaron al nuevo continente, pero no fue sino hasta el siglo XVIII que llevaron el maní a otras latitudes. Los portugueses introdujeron el grano en la costa occidental de África, donde tuvo una rápida y amplia difusión, mientras los españoles lo introdujeron en Europa, especialmente España e Italia. La teoría supone que desde África pasó a los Estados Unidos por medio del tráfico de esclavos, mientras que las variedades encontradas en Asia hacen suponer que existió algún contacto precolombino con América, por la similitud con las variedades peruanas. En nuestro país, el maní comenzó a cultivarse en las poblaciones indígenas del NOA y NEA, siendo el dato estadístico más antiguo el área sembrada en el periodo 1872/73 con 2.388 ha.

A partir de la cosecha 1896/97 los datos son continuos. Para aquella campaña el 48% de las hectáreas sembradas correspondió a Santa Fe, 30% a Entre Ríos, 14% a Corrientes y sólo 2% a Córdoba. Hasta 1920 las provincias del litoral concentraron la producción.

Con la llegada de los años '20, la producción cordobesa cobró fuerte impulso, y desde aquellos años centralizó la siembra del maní en nuestro país. La producción obtenida en las provincias del norte quedó relegada a abastecer pequeñas necesidades de los mercados regionales.

Poco tiempo atrás se pensó en desarrollar el cultivo en forma extensiva y mecanizada en las provincias del NOA, por los buenos rendimientos obtenidos en los ensayos. Sin embargo, la ausencia de una infraestructura agrícola para la siembra, cosecha y posterior industrialización de la materia prima fue un escollo insuperable.

1 El maní es una planta de origen subtropical, por lo que la siembra en la provincia de Córdoba debe realizarse entre el 1 y el 15 de noviembre, teniendo en cuenta promedios pluviales y de temperatura del suelo, que no debe ser inferior a los 18°.

2 Fuente: IIE en base a INTA Manfredi (1986).

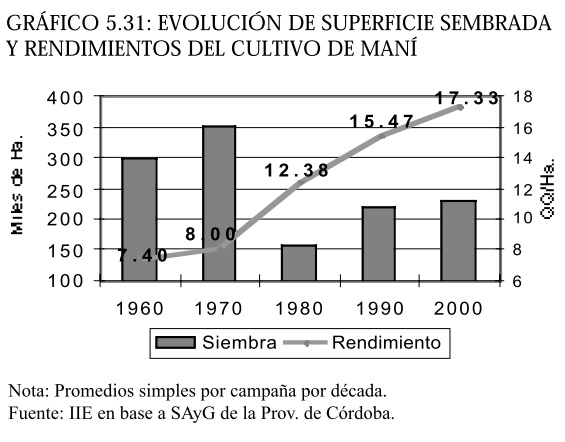

Tanto el maní como el sorgo fueron y aún son cultivos habituales en Córdoba, mientras que la soja mostró un fuerte crecimiento en la superficie sembrada a partir de su incursión en la campaña 1971/72, con 800 hectáreas. Cabe señalar que, si bien el factor tierra actuó como determinante de la caída del peso relativo de la siembra de maní, no fue un límite fijo sino que mostró cierta flexibilidad. Esto permitió que, con una participación descendente sobre la siembra total (maní+sorgo+soja), la superficie destinada al cultivo creciera desde la década del '80 hasta la actualidad (ver gráfico 5.31). La mayor contracción del área sembrada se registró entre los años '70 y '80, superior al 50%. A partir de la década del '80, se produjo un repunte en el área sembrada de maní, manteniendo en promedio un crecimiento continuo hasta el presente.

Sin embargo, la variable que se debe analizar es el rendimiento por hectárea. Como se observa en el gráfico 5.31, a pesar de la sustitución por soja, los rindes del maní muestran permanentes crecimientos desde los años '60, hasta superar los 17 quintales por hectárea en las dos últimas campañas. Este fuerte incremento se explica por los nuevos avances tecnológicos en materia de maquinarias y equipos, la introducción de nuevas variedades en relación a calidad y tamaño y cambios en la etapa de comercialización.

Actualmente, en la mayor parte del área sembrada se emplean variedades tipo runner. El viejo Florunner -variedad introducida desde EEUU a comienzos de la década del '80- aún sigue sembrándose, junto a dos variedades que descienden de éste, Florman INTA y Tegua. En las dos últimas campañas comenzó a difundirse una nueva variedad, llamada ASEM 485 INTA, pero aún es muy pequeña el área sembrada con este cultivar. Los principales cambios tecnológicos fueron la rotación con sorgo y maíz, el control de malezas con herbicidas de preemergencia y postemergencia, la creciente utilización de arrancadoras-invertidoras a partir de 1988 y la reducción del número de días entre cosecha y arrancado. En materia de comercialización, los cambios incorporados fueron que el agricultor entregue su cosecha en cáscara, y la creciente exportación de maní para consumo humano a partir de mediados del '70, lo que determinó la necesidad de mejorar permanentemente la calidad del maní argentino para consolidarse en el mercado mundial.

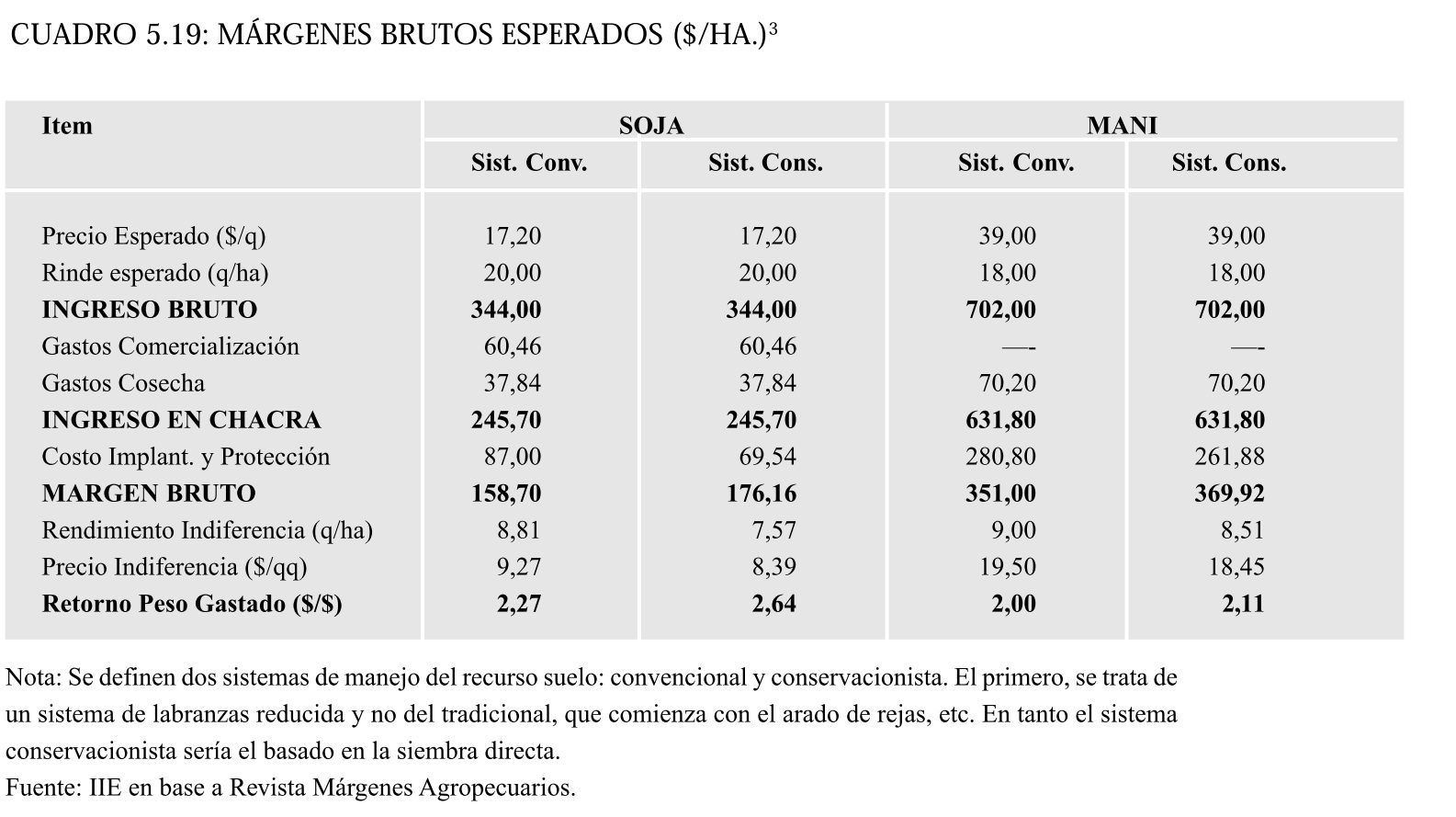

La relevancia del análisis del rendimiento por hectárea y no del área sembrada, radica en que son los mayores rindes logrados los que estimulan el incremento en la superficie destinada al cultivo. Esta situación se da porque el precio de venta del grano es el principal determinante de las intensiones de siembra, ya que se requiere de un mayor número de tareas, y por ende existe una relación costo/precio de venta mayor que la correspondiente a soja o sorgo granífero (ver cuadro 5.19). Luego, a medida que los rindes son superiores, mayor es el porcentaje de granos de gran tamaño (maní confitería) que se obtienen, y mejores los precios por tonelada.

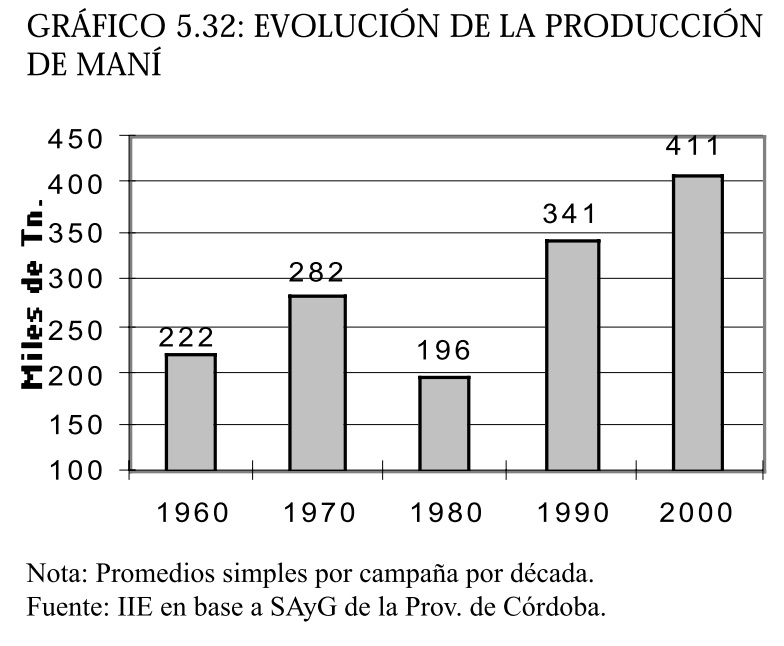

El aumento en los rindes permitió que la producción creciera, hasta superar un promedio de 440 mil tn. en las dos últimas campañas, aunque es importante resaltar que el récord se logró en la cosecha 1997/98 con más de 700 mil tn., según las cifras de la Secretaría de Agricultura y Ganadería de la Provincia de Córdoba. El gráfico 5.32 muestra el comportamiento de la producción en los últimos 40 años.

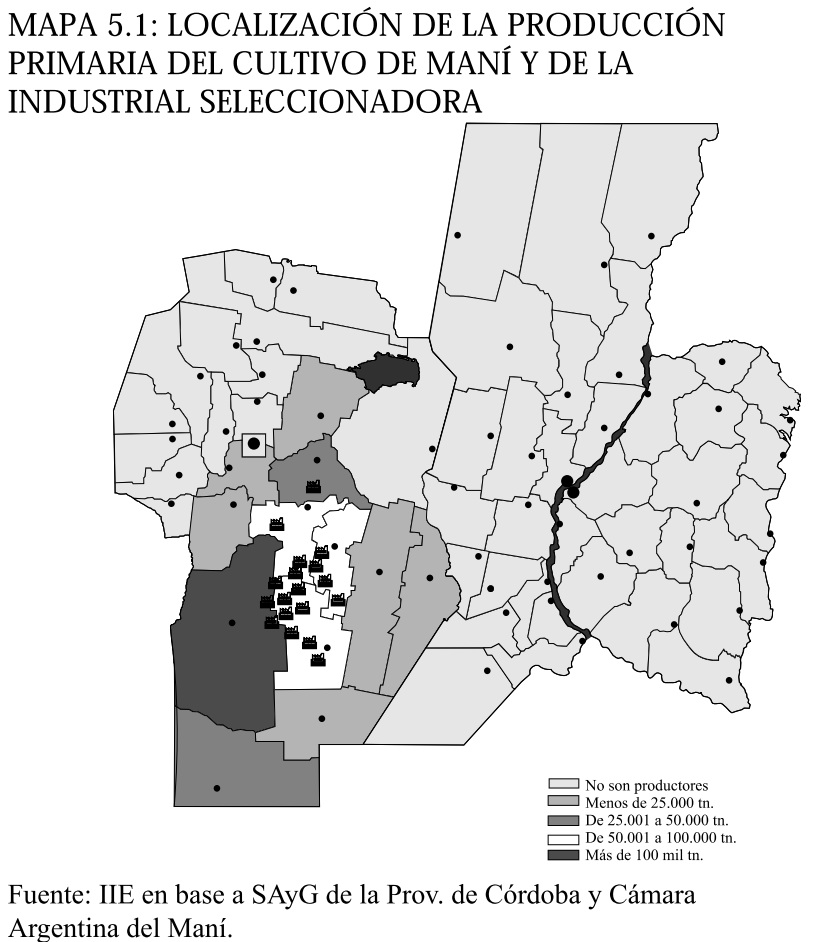

La localización de la producción primaria en el ámbito de la Región Centro se presenta en el mapa 5.1. Se destacan por el volumen cosechado, los departamentos Río Cuarto, Tercero Arriba, Gral. San Martín y Juárez Celman, que concentraron el 82% de la producción en la campaña 2000/2001. No obstante, es importante destacar que es en el departamento Gral. San Martín donde el cultivo de maní alcanza el mayor porcentaje sobre el área sembrada total, con un 18% para el período antes mencionado.

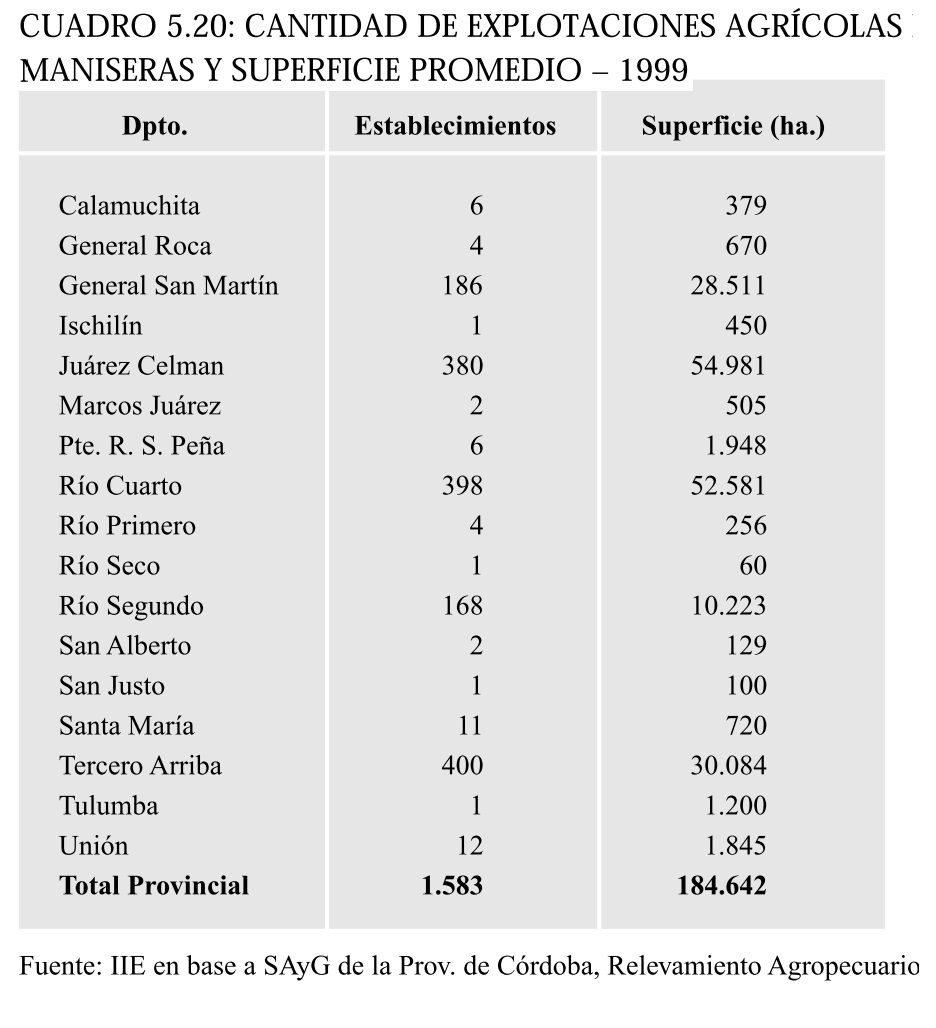

Según el relevamiento realizado por la Secretaría de Agricultura de la Provincia de Córdoba durante el año 1999, existían en la provincia 1.583 establecimientos agrícolas dedicados al cultivo del maní, que trabajaban más de 184 mil ha. De esta forma, una explotación provincial promedio destinaba al maní 116 ha., aunque la dispersión en torno a ese valor era amplia. Por ejemplo, las explotaciones radicadas en el norte de la provincia (dptos. Ischilín y Tulumba) tenían una superficie de 450 ha. y 1.200 ha., respectivamente, mientras en departamentos como Tercero Arriba o Santa María el promedio se ubicaba levemente por encima de las 70 ha.

La pequeña superficie promedio se explica porque del total de tierras puestas en explotación por los productores de maní, el 70% se destina al cultivo de granos y el 27% a ganadería. Dentro del uso agrícola de la tierra, sólo el 40% de los productores se dedican al maní como único cultivo mientras que los restantes lo complementan con producción de soja, sorgo y maíz, principalmente. Respecto al número de productores, las estimaciones de profesionales de la zona son muy inferiores a los datos difundidos por la Secretaría de Agricultura de la Provincia de Córdoba. Los cálculos privados indican que son aproximadamente 600 los productores maniseros en actividad. Además, se destacó que desde comienzos de los '90 se dio un importante cambio en la administración de la tierra, cuando los seleccionadores decidieron impulsar el cultivo del maní y comenzaron a participar en la siembra. Se estima que en la actualidad aproximadamente entre el 50% y 60% del total del área sembrada pertenece a las empresas procesadoras.

3 Se contó con el apoyo de estudiantes de Ciencias Agropecuarias Mauricio Mandrile.

Antes de abandonar el tratamiento de la producción primaria, cabe mencionar que a diferencia de otros cultivos, el maní tiene la característica que en la zona de producción se desarrolló una importante infraestructura de apoyo, tanto en lo relativo a la provisión de insumos (para la siembra, cuidado y cosecha) como a las industrias manufactureras de la materia prima. El desarrollo de estos sectores complementarios de la producción manisera está íntimamente ligado a las particularidades del proceso productivo que, como se mencionó anteriormente, conlleva un número mayor de tareas que otros granos (ver recuadro 5.2).

RECUADRO 5.2: SIEMBRA, DESARROLLO Y COSECHA DEL GRANO DE MANÍ

La semilla de maní necesita un suelo cálido y húmedo para germinar y emerger rápidamente. La temperatura óptima de siembra se da cuando el suelo supera los 16ºC a 10 cm. de profundidad durante tres días consecutivos. Para determinar estas condiciones se realizan mediciones diarias entre las 8 y 9 horas de la mañana. El crecimiento del cultivo de maní se divide en dos componentes básicos: el vegetativo (hojas y tallos) y el reproductivo (flores, clavos y vainas). El crecimiento vegetativo está vinculado al alargamiento de tallos y aparición de nuevas hojas, un proceso lento que abarca los primeros 40-50 días a partir de la siembra, y que luego sufre un rápido incremento hasta que las plantas alcanzan los 100-110 días de vida.

Dentro del desarrollo reproductivo se encuentra la floración. Esta etapa comienza a los 35-40 días después de la siembra en los nudos cercanos al eje de la planta. El número más elevado de flores se alcanza a los 30-40 días posteriores a la aparición de las primeras flores. Estas se abren de noche, son autopolinizadas en las primeras horas de la mañana y se marchitan a media tarde. Los ovarios, que se convertirán en la semilla dentro de la vaina después de ser fertilizados, se encuentran en la base de la flor. Las células que se ubican inmediatamente debajo de los ovarios comienzan a alargarse y forman el comúnmente llamado "clavo". El clavo es atraído hacia la tierra y en 5-7 días penetra en el suelo hasta una profundidad de 3 a 5 cm., siempre y cuando el suelo no sea seco y duro. Después que el clavo alcanza la máxima profundidad en el suelo, el extremo del mismo -que contienen los ovarios fertilizados- comienza a alargarse horizontalmente formando las vainas y semillas. El período de formación de vainas se extiende entre los 60 y 100 días después de la siembra, luego el número de vainas formadas se estabiliza. Este momento coincide con el cese del crecimiento vegetativo, y a partir de allí comienza el período de llenado de granos. La cosecha del maní tiene dos etapas: arrancado y descapotado. La cosecha oportuna es aquella que permite que las vainas hayan alcanzado su máximo peso y que las vainas más maduras no se desprendan, ocasionando una reducción de los rindes. El momento del arrancado afecta los rendimientos y la distribución del tamaño de granos, los que determinan a su vez el valor recibido por el productor. La maquinaria empleada para la etapa de arrancado se denomina arrancadora-invertidora. Básicamente, a través de un sistema de rejas, peines y cuchillas la máquina levanta y traslada las hileras de plantas, que se deslizan sobre una parrilla inversora que.

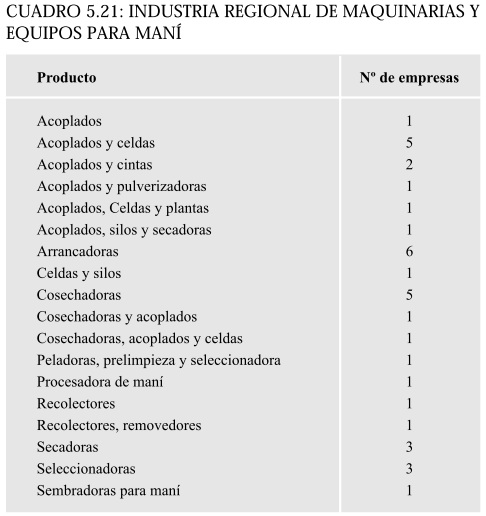

El desarrollo en la región de la industria de maquinaria agrícola es un ejemplo del efecto multiplicador del cultivo de maní. Según un estudio del INTA Manfredi, existen 36 empresas que elaboran máquinas y equipos agrícolas para maní, que sumadas a las empresas de agropartes, mantenimiento y reparación, dan empleo a más de 1.120 personas (ver cuadro 5.21).

La especialización de la zona en la producción manisera, también determinó la aparición de numerosas empresas dedicadas a la provisión de asistencia técnica, que complementan el accionar de instituciones públicas como el INTA. Según estimaciones de la Cámara Argentina del Maní, el complejo manisero emplea a unas 10.000 personas en forma directa y moviliza indirectamente miles de puestos de trabajo en actividades conexas (transportistas, metalúrgicas para fabricación y reparación de maquinaria, semilleros, aseguradoras, industria agroquímica, proveedores de insumos

5.6.2. INDUSTRIALIZACION

5.6.2.1. PROCESO PRODUCTIVO

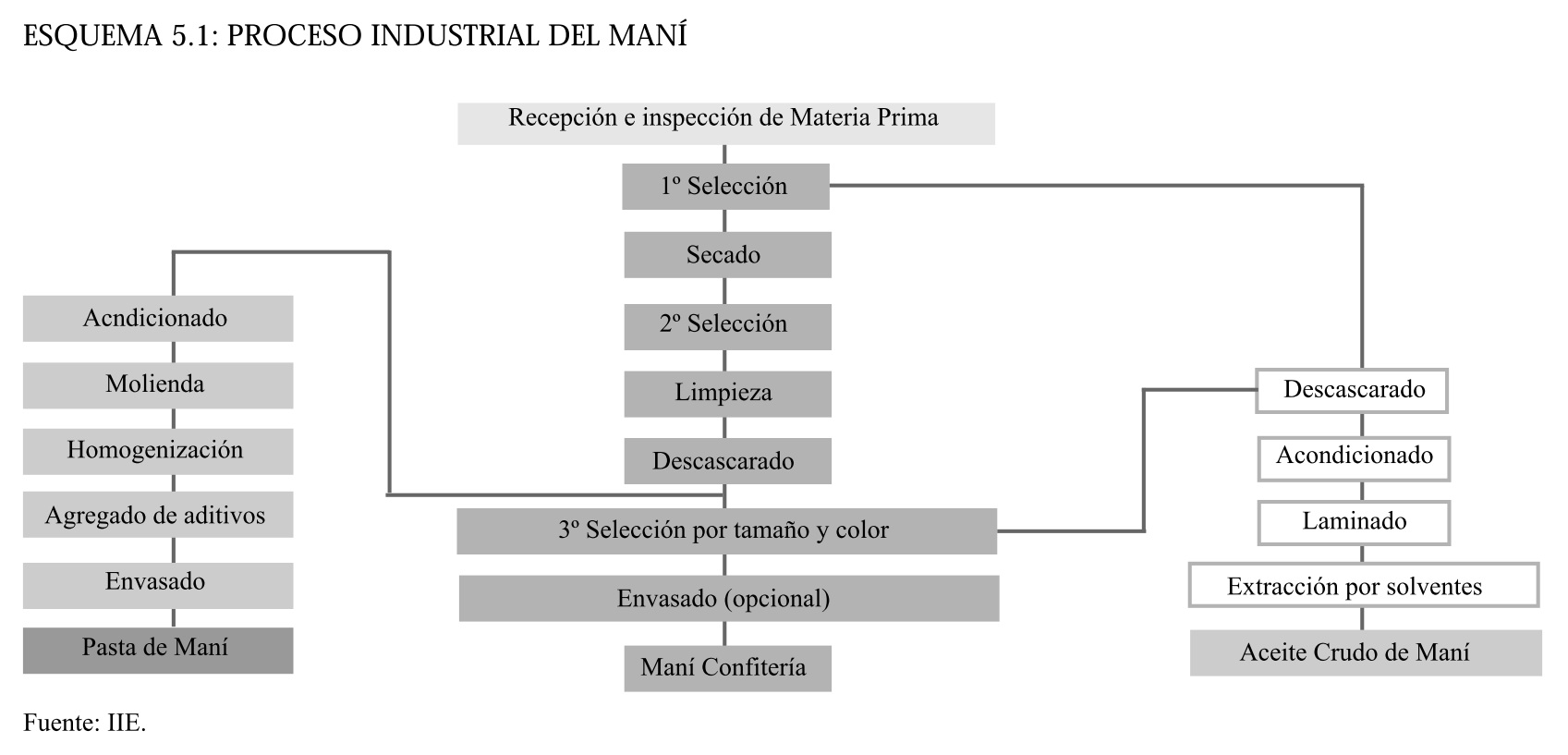

La etapa industrial comienza con el secado del grano con cáscara. Es un proceso lento, cuya duración depende de la humedad con que se entrega la materia prima -que nunca es superior al 9%-. Del volumen receptado por las seleccionadoras, aproximadamente el 30% del maní se conserva en vaina o caja o con cáscara. Otro 40% es apto para maní confitería por su tamaño y color, mientras el 30% restante se destina a la industria aceitera. La materia prima industrial se compone por granos dañados, alterados, quebrados, pelados, sueltos (separados de sus cajas), frutos inmaduros, ardidos, chuzos y brotados.

El rendimiento del aceite es del 40% en promedio, es decir que por cada tonelada de maní industria que se muele, se obtiene un 40% de aceite crudo y un 60% de harinas proteicas. Posteriormente, se realiza una segunda industrialización, a partir de la cual se obtienen el aceite refinado de maní a granel y oleínas de maní. Una tercera etapa consiste en el envasado del aceite a granel, en envases de hasta 5 kg. El maní confitería es apto para consumo humano, y se logra luego de un cuidado y repetido proceso de selección (que realizan las empresas seleccionadoras), primero por tamaño, luego por color mediante lector óptico y finalmente por color en forma manual (tarea realizada por las "picoteadoras"). El maní confitería sirve luego como materia prima para la elaboración de otros productos de mayor valor agregado. Entre estos se encuentran el maní blancheado (sin piel), maní tostado, manteca de maní y grana de maní.

5.6.2.2. ESTRUCTURA PRODUCTIVA

El tejido industrial manisero regional está compuesto por 17 seleccionadoras y dos aceiteras (Bunge Argentina y Aceitera General Deheza -también es seleccionadora-). El mapa 5.1 muestra la localización de los establecimientos industriales, que se concentran principalmente a la vera de la ruta nacional 158, en el tramo comprendido entre Villa María y Río Cuarto.

Analizando las fechas de inicio de actividades de las empresas seleccionadoras, se advierte que varias de ellas poseen una larga tradición en el sector, con firmas fundadas en la década del '30. No obstante, muchas son de reciente creación, entre las que se encuentran las firmas de capitales extranjeros.

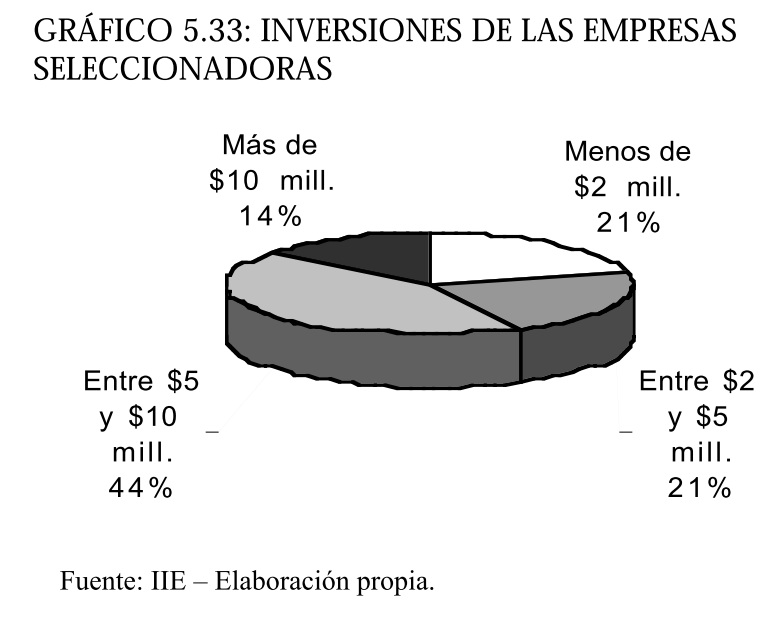

Dos de las empresas seleccionadoras son propiedad de capitales extranjeros, en un caso estadounidense y en el otro mexicano. La radicación de estas firmas se inscribe en una importante corriente de inversiones que recibió el sector durante los 90. Las estimaciones de la Cámara Argentina del Maní indican que se realizaron inversiones, tanto en infraestructura como en proyectos de investigación científica, que durante los últimos 5 años superaron los u$s 50 millones destinados a la construcción, ampliación y modernización de plantas procesadoras, equipos de cosecha e instalaciones de secado artificial. La industria también invirtió en capacitación de sus cuadros técnicos y en la constante presencia en ferias y congresos internacionales. Como muestra el gráfico 5.33, el mayor porcentaje de empresas (44%) invirtió entre u$s 5 y 10 millones, mientras sólo dos firmas realizaron desembolsos mayores a u$s 10 millones. Estas inversiones permitieron que la maquinaria que la industria seleccionadora emplea en la actualidad sea de reciente incorporación. Según la encuesta realizada por el IIE, el 87,9% de los bienes de capital se adquirieron durante los '90, el 10,7% durante los '80 y el 1,4% en la década del '70. Sin embargo, con las inversiones también apareció el exceso de capacidad. Actualmente, se estima que la capacidad ociosa promedio de las seleccionadoras se ubica alrededor del 35%.

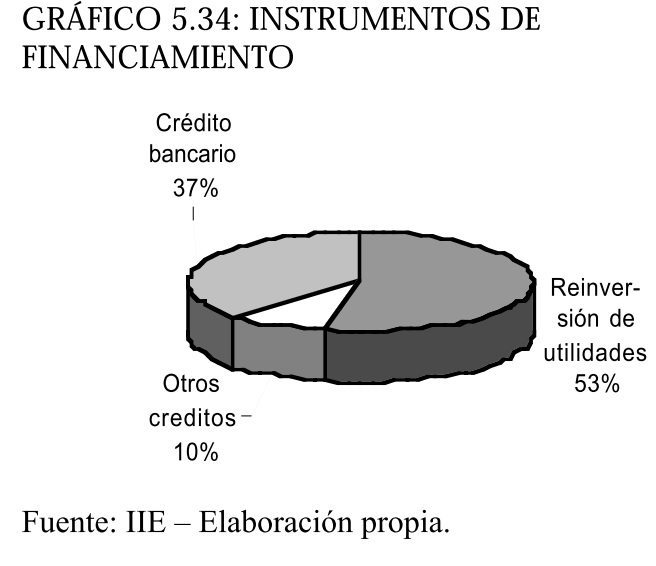

Según la cantidad de empleados, la mayoría son empresas PyME, algunas de ellas familiares, ya que el promedio de ocupados es de 148. Dos empresas emplean 300 operarios y una llega a 400. Estas son parte de aquellas que agregan valor a la selección del maní confitería a través del blancheado, tostado o elaboración de manteca y grana. Conforme a su estructura principalmente PyME, el sector emplea como principal fuente de recursos la reinversión de utilidades, aunque el crédito bancario también ocupa un lugar destacado entre las formas de financiamiento (ver gráfico 5.34).

Analizando el porcentaje de la producción exportado, se advierte que las seleccionadoras de maní están volcadas totalmente al mercado externo. La mayor parte de las 13 firmas encuestadas afirmó realizar exportaciones por más del 75% de su producción. Sólo una empresa, con productos bien posicionados en el mercado interno, respondió exportar entre un 30% y un 50% de su producto total.

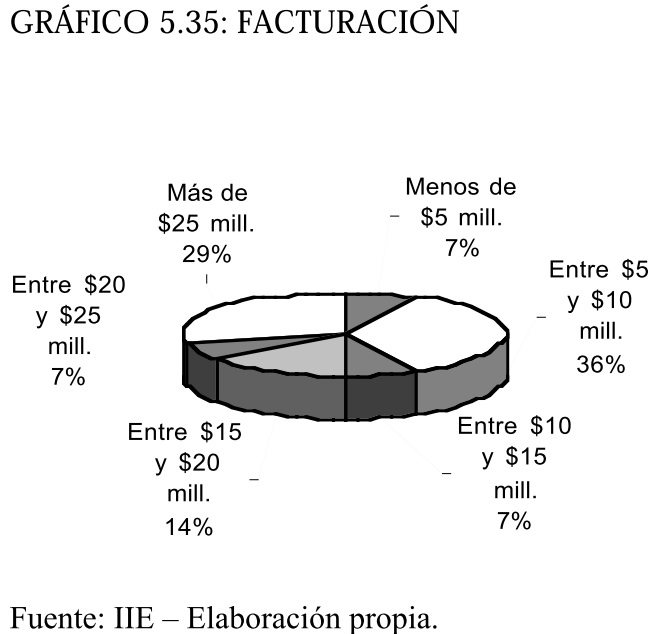

La facturación anual demuestra que, si bien la mayoría de las firmas son PyMes, existe una diversidad importante, conviviendo firmas que facturan menos de $8 millones anuales (1 caso) con grandes empresas que venden por más de $25 millones (4 casos).

Las empresas que agregan valor al maní confitería por medio del blancheado son Industrias Martín Cubero (de origen mexicano), Olega, Prodeman, Aceitera General Deheza (AGD) y Lorenzati, Ruetsch y Cía. AGD también elabora maní tostado y manteca de maní, mientras Lorenzati, Ruetsch y Cía. se dedica al blancheado, tostado y producción de manteca y grana de maní. La firma Georgalos también produce manteca de maní, pero no es seleccionadora, sino que adquiere de éstas la materia prima.

5.6.2.3. ELABORACION DE ACEITE Y SUBPRODUCTOS

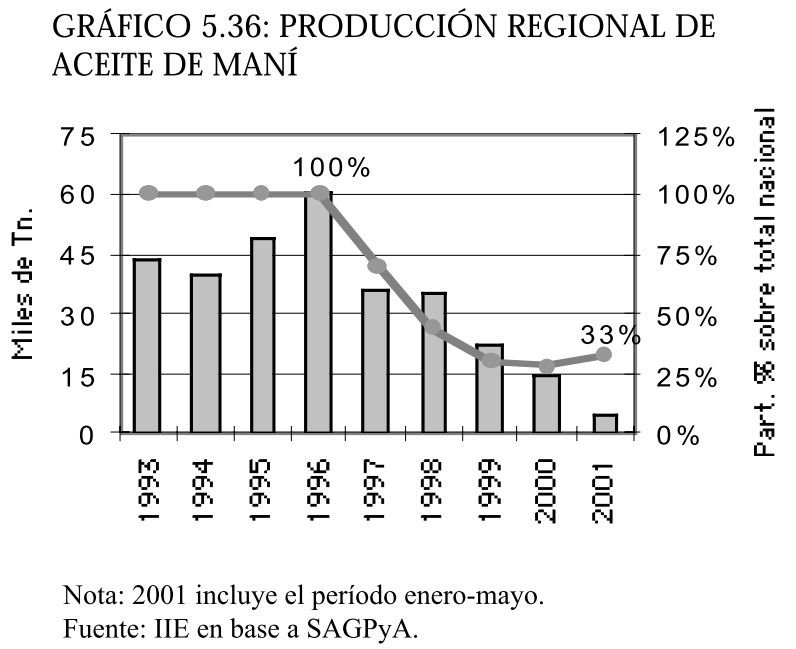

Todo aquel grano de maní que, por sus características en cuanto a color y tamaño, no encaje en la clasificación confitería, se destina a la industria. A esos granos se les extrae el aceite a través de un doble sistema de prensa y posterior extracción por solventes, obteniéndose como principal producto el aceite crudo y como subproducto harinas proteicas. Habitualmente, la Región Centro -y especialmente Córdoba- concentró el 100% de la producción de aceite de maní, en las dos empresas mencionadas anteriormente, complementada esporádicamente por la producción de algunas empresas que rentaban plantas. Sin embargo, desde 1996, cuando se alcanzó una producción de 60 mil toneladas, la participación regional mostró continuos descensos. Durante los cinco primeros meses de 2001, la participación fue del 33% (ver gráfico 5.36). Esta situación se explica por la apertura en la provincia de San Luis de la firma Niza, integrante del grupo propietario de Aceitera General Deheza, que poco a poco concentró la actividad de molienda de maní del grupo en su planta. La provincia de Buenos Aires también participó de la producción durante algunos años, cuando Molino

5.6.3. EXPORTACIONES

5.6.3.1. EXPORTACIONES DE MANÍ CONFITERÍA

A escala mundial, Argentina ocupa el primer lugar entre los exportadores de granos de maní, con más de 255 mil toneladas para el año 2000. Nuestro país se destaca por ser el único origen que produce maní pensando exclusivamente en la exportación, lo que sumado a su ubicación geográfica, lo transforma en el único proveedor de maní fresco y en cantidad para el mercado europeo en la segunda mitad del año. Otro punto a destacar respecto a la exportación es que el maní argentino se ve obligado a participar en desigualdad de condiciones en el mercado internacional, compitiendo contra producciones firmemente subsidiadas de otros orígenes.

Analizando el destino del maní argentino de exportación, se advierte que la Unión Europea (UE) siempre fue el principal comprador, y dentro de ella, Holanda. Durante los '70, países como Holanda, Italia y España concentraban en promedio más del 90% de la exportación argentina de maní. Esta participación fue descendiendo a medida que se diversificaron los mercados de destino. Así fue como para el período 1995-2000, la UE participó con el 65%, mientras los países de América del Norte lo hicieron con un 35%.

El cálculo del IHH arroja un valor de 2.160 puntos, lo que señala la existencia de un mercado de exportación concentrado. No obstante, al respecto se puede mencionar que el valor del índice presentó variaciones de importancia año a año -explicadas fundamentalmente por la aparición de países compradores que habitualmente se autoabastecían, como Sudáfrica-. Además, muestra menor nivel de concentración por destinos que la exportación de otros granos oleaginosos como la soja y el girasol. El IHH para la exportación de estos últimos granos fue de 4.233 y 6.078 puntos respectivamente para el año 2000.

Una oportunidad para la exportación de maní la constituye el mercado estadounidense, a pesar de ser un destino que históricamente se caracterizó por sus fuertes restricciones arancelarias. Las posibilidades de incrementar las ventas hacia ese destino radican en que desde 1994 existe un acuerdo entre ambos países, por el cual Estados Unidos otorga a Argentina una cuota de importación de maní con arancel reducido, por volúmenes crecientes hasta alcanzar 43.901 toneladas en el año 2000. Sin embargo, para ese año nuestro país despachó hacia EEUU sólo 21.515 toneladas, el 49% de su cuota.

El acceso al mercado norteamericano tiene como ventajas la existencia de un diferencial de precio a favor respecto a los valores obtenidos en la UE y que contribuye a incrementar la diversificación de destino, lo cual favorece el poder de negociación de los exportadores argentinos. Lamentablemente, la forma de administración aplicada para el ingreso del maní confitería asignado a la cuota argentina por parte de las autoridades de los Estados Unidos, permite la entrada de mercadería, supuestamente argentina, que se embarca desde puertos extranjeros. Este hecho se transformó en un escollo que limita el acceso al mercado estadounidense.

5.6.3.2. EXPORTACION DE ACEITES Y SUBPRODUCTOS

Durante el año 2000, el complejo aceitero del maní exportó aceites y pellets por más de 90.000 tn., siendo el 74% ventas de aceites. Actualmente, la producción se coloca en países de los cinco continentes, alcanzando mercados tan distantes como Australia, Hong Kong, Singapur y Tailandia. Al igual que en el caso del grano de maní, Holanda es el principal comprador de aceites y pellets, con una participación promedio del 60% en el período 1993/2000, aunque presentando una participación descendente. En 1993 ese país europeo compraba el 75% de la exportación de productos y subproductos de la industria aceitera de maní, mientras durante 2000 su contribución cayó al 52%.

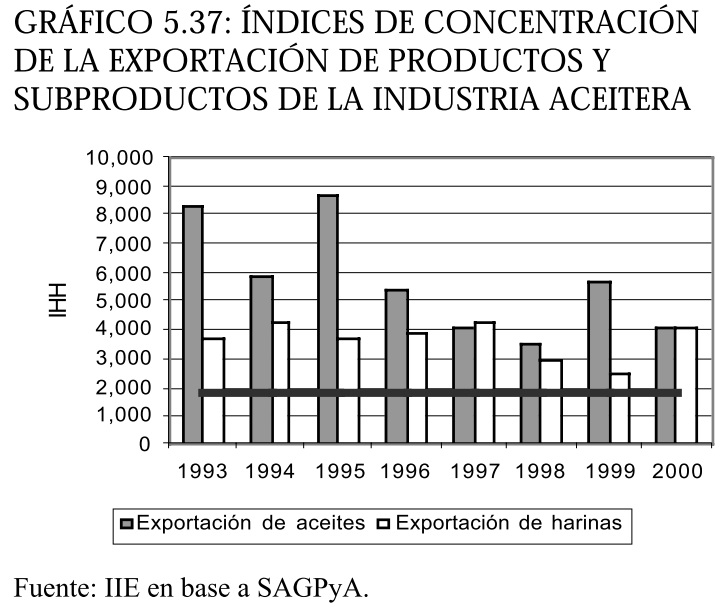

La apertura de nuevos mercados durante los últimos años determinó una desconcentración de las ventas por destino, tanto en el caso de los aceites como de la harina. En el gráfico 5.37 se observa el comportamiento descendente del índice -especialmente en los aceites- con un leve repunte durante 2000.

No obstante, se advierte que durante todo el período bajo análisis los valores del IHH se encuentran por encima del nivel de concentración (1.800 puntos).

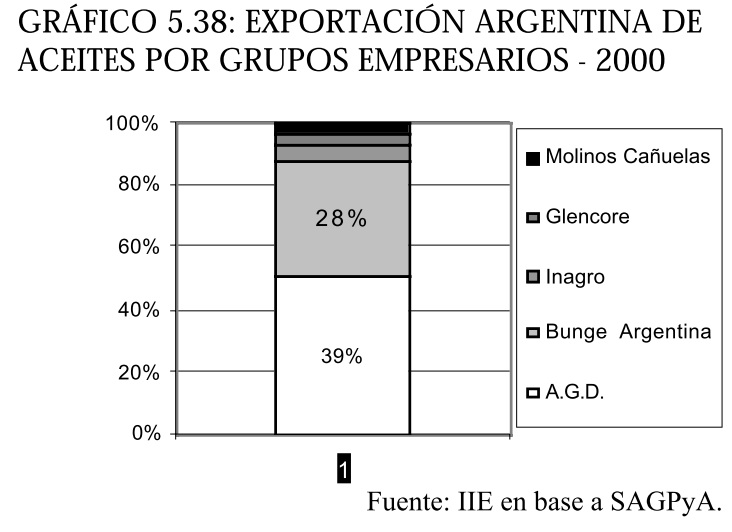

Comparando la concentración de las exportaciones del complejo industrial aceitero del maní con otras oleaginosas como la soja y el girasol, se advierte que tanto en aceites como en harinas el maní presenta menores niveles. Analizando las exportaciones de aceites por grupo empresario, el primer lugar le corresponde al grupo AGD. La participación del mismo fue del 58% durante año 2000, con 39.000 tn. exportadas. El grueso de las ventas al exterior del grupo (84%) correspondió a Niza la empresa que posee en la provincia de San Luis. Esta planta comenzó a operar en 1997, y desde ese año aumentó permanentemente sus exportaciones -en detrimento de las de la empresa Aceitera General Deheza radicada en Córdoba-. La segunda empresa exportadora fue Bunge Argentina, radicada en Tancacha. Las restantes empresas no participan actualmente del negocio aceitero de maní (ver gráfico 5.38).

En la exportación de harinas participa un menor número de empresas. Sólo vendieron al exterior harinas durante el 2000 el grupo AGD (desde su planta en San Luis) y Molinos Cañuelas. Las exportaciones fueron por más de 23.500 tn., mostrando una fuerte caída respecto a las cifras logradas en años anteriores.

5.6.4. FODA

La reunión se desarrolló en la Posada del Labriego, en la localidad de General Deheza (Córdoba), el jueves 18 de octubre de 2001, y tuvo una duración aproximada de 3 horas y media. Participaron del taller industriales, miembros de la Cámara Argentina del Maní, representantes del Ministerio de la Producción de la Provincia de Córdoba, miembros de organismos de extensión como el INTA y la UNC y representantes de fundaciones de apoyo a los productores.

5.6.4.1. MATRIZ FODA

Los principales resultados alcanzados se sintetizan en la siguiente matriz (las ideas están indicadas en función a la prioridad resultante del Taller). Los comentarios y análisis de cada uno de los factores se presentan en los puntos siguientes.

OPORTUNIDADES

- Cuota de EEUU para el maní argentino

- Imagen del maní argentino en el exterior

- Plan de competitividad sectorial

- Condiciones climáticas de la región

- Contraestación de la exportación

FORTALEZAS

- Flexibilidad, esfuerzo y compromiso empresario

- Elevada tecnificación y capacitación en el sector primario industrial

- Relanzamiento de la Cámara del sector

- Control de hongos

- Concentración geográfica de la producción

- Disponibilidad de servicios para el comercio exterior

AMENAZAS

- Paridad y medidas cambiarias

- Límite de aflatoxinas en la Unión Europea

- Alto costo del crédito

- Subsidios de EEUU a su producción manisera

- Hongos

- Desacuerdo entre EE.UU. y Argentina sobre la administración de la cuota de exportación de maní a EE.UU.

- Falta de políticas activas para el sector

- Inestabilidad de las reglas de juego

- Mejoras genéticas

- Mercado estancado

- Mal encuadramiento del maní, dentro del grupo de oleaginosas, en el Pacto Andino

- Concentración de compradores

- Caída de los precios internacionales

DEBILIDADES

- Ausencia de representantes del sector en las discusiones a nivel provincial y nacional vinculadas al maní

- Competencia de otros granos

- Concentración de productores

- Capacidad ociosa

- Falta de promoción

- Escasa inversión en investigación

- No incorporar al maní en los programas alimentarios de asistencia social

- Escasa información estadística

- Concentración geográfica de la producción

- Falta de desarrollo tecnológico propio

- Bajos y variables rendimientos

5.6.4.2. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

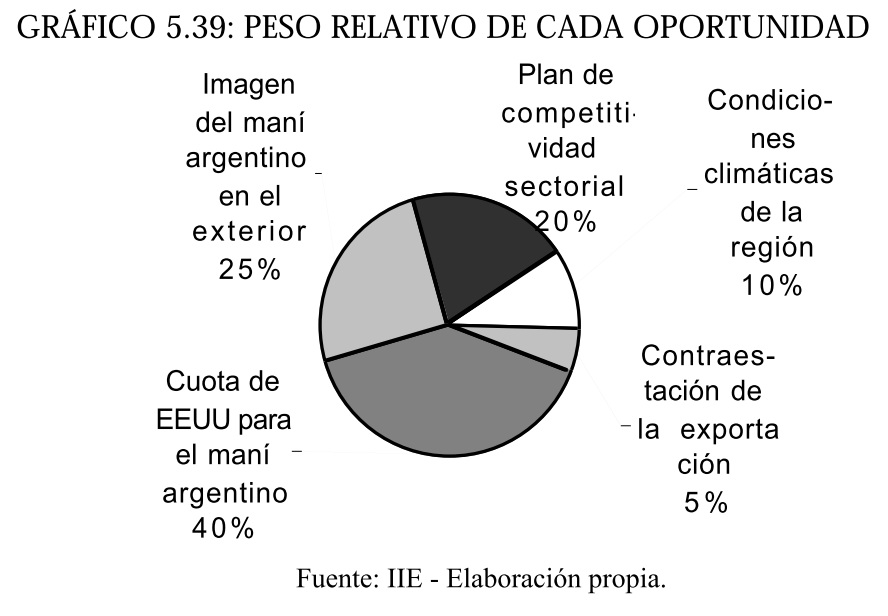

- Cuota de EEUU para el maní argentino: La existencia de una cuota de más de 40.000 tn. para ingresar maní argentino en el mercado estadounidense se advierte como la principal oportunidad del sector. No obstante, al momento de abordar las amenazas se destacó el peligro que significan el desconocimiento del certificado de origen argentino y la posibilidad del cierre del mercado norteamericano.

- Imagen del maní argentino en el exterior: Actualmente, el maní argentino es reconocido y apreciado en los mercados más exigentes, tales como EEUU, Japón o la Unión Europea. Además, los rigurosos standards de calidad y seguridad alimentaria impuestos por la nueva legislación de los países compradores significan un tremendo desafío que el maní argentino está superando exitosamente.

- Plan de competitividad sectorial: La confección de un convenio pro competitivo para la producción primaria de maní y su industria vinculada se advierte como una oportunidad importante. El plan debería ser el fruto del aporte del sector público, las empresas privadas y los organismos de extensión. En la actualidad, existen convenios que en cierta forma están vinculados al maní, como los planes de competitividad para la producción agropecuaria, la industria de la alimentación y los exportadores.

- Condiciones climáticas de la región: Las condiciones climáticas de la zona donde se desarrolla el cultivo del maní en el país, también fueron mencionadas como un factor externo positivo. En algunos aspectos no es el clima óptimo para la producción, por ejemplo la temperatura media es muy baja, y la variabilidad de las lluvias lleva a cambios en la calidad (humedad) del maní. Sin embargo, se sigue considerando que en general el clima es positivo.

- Contraestación de la exportación: En el ámbito exterior, Argentina se destaca por ser el único origen que produce maní pensando exclusivamente en la exportación, lo que sumado a su ubicación geográfica lo transforma en el único proveedor de maní fresco y en cantidad para el mercado Europeo en la segunda

Los factores externos positivos fueron ordenados según el resultado de la votación efectuada por los participantes del taller. Para ello, el gráfico 5.39 muestra la participación en el voto de cada factor externo positivo u oportunidad sobre el total de votos emitidos por los participantes del taller.

5.6.4.3. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

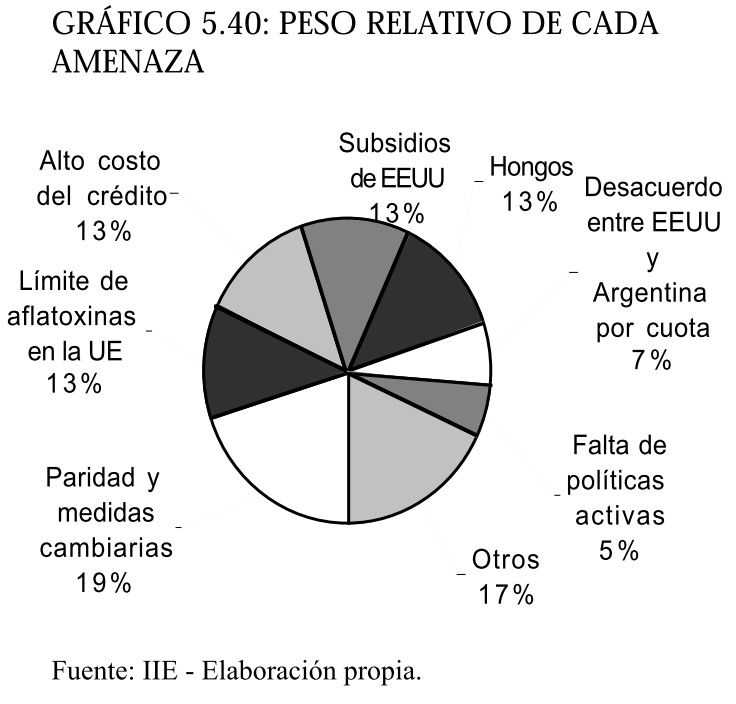

- Paridad y medidas cambiarias: No necesariamente se requiere una devaluación, pero se observa en general una falta de competitividad, lo cual fue agravado por la quita en los reintegros en Junio de 2001. Es por esto que los empresarios reclaman un tipo de cambio diferencial, generado a partir de reintegros significativos.

- Límite de aflatoxinas en la Unión Europea: La existencia de un estándar muy exigente en cuanto a la tolerancia de aflatoxinas en la Unión Europea se presenta como un escollo para el ingreso del maní argentino en este mercado. No obstante, hay que resaltar que las elevadas exigencias están vigentes para el maní en general, sin importar su origen. Por esto, Europa es considerado un "mercado difícil". En caso de lograrse la calidad adecuada, Argentina tiene el potencial de ser el principal abastecedor.

- Alto costo del crédito: Al igual que en otros talleres sectoriales, se detectó como amenaza el alto costo del dinero en Argentina. Además, también se mencionó la falta de líneas de créditos especializadas para el sector y acorde a las necesidades de los productores y seleccionadores. ÿ Subsidios de EEUU a su producción manisera: Uno de las trabas que enfrenta el maní argentino en el mercado mundial son los subsidios de países desarrollados, especialmente de EEUU. Los productores de ese país probablemente no podrían sobrevivir sin estos subsidios, ya que enfrentan elevados costos de producción. La mayoría de los productores de maní estadounidenses emplea sistemas de riego debido a la escasez de agua, fertiliza por la falta de nutrientes en el suelo y tiene una elevada relación cosechadora/hectárea.

- Hongos: Los hongos del maní aparecieron como un factor externo negativo, ya que afectan seriamente el precio obtenido por la mercadería. La aparición de hongos está relacionada con el exceso de humedad que se observa en algunos años. No obstante, entre las fortalezas se remarcó el esfuerzo que productores y organismos de extensión están realizando para combatirlos.

- Desacuerdo entre EE.UU. y Argentina sobre la administración de la cuota de exportación de maní a ese país: Si bien Argentina posee una cuota para ingresar maní a EE.UU., existen diferencias en cuanto a la interpretación del acuerdo, desconociendo las autoridades de aquel país el certificado de origen argentino. Esto da lugar a que compradores, principalmente europeos, adquieran maní argentino y lo revendan en el mercado estadounidense.

- Falta de políticas activas para el sector: La falta de políticas activas es un reclamo generalizado de todos los sectores productivos en los talleres, que nuevamente es remarcado por los representantes del sector manisero.

- Otros factores externos negativos: Otras amenazas detectadas hicieron referencia a la inestabilidad de las reglas de juego que caracteriza a la economía argentina -especialmente en el terreno fiscal-, el hecho que las mejoras genéticas se desarrollen en el exterior, el estado estacionario del mercado del maní, el mal encuadramiento del maní dentro del grupo de oleaginosas en el Pacto Andino, la concentración de los compradores -especialmente en la Unión Europea- y la caída del precio internacional del maní. Al igual que en el caso anterior, los factores externos negativos fueron ordenados según el resultado de la votación efectuada por los participantes del taller. El gráfico 5.40 muestra la participación de los votos recibidos por cada factor sobre el total de votos emitidos. Es importante destacar que de los votos otorgados a los asistentes para asignar a los distintos factores externos, el 37% fue asignado a oportunidades y externalidades del sector, mientras el 63% restante correspondió a las amenazas.

5.6.4.4. FACTORES INTERNOS POSITIVOS (FORTALEZAS)

- Flexibilidad, esfuerzo y compromiso empresario: Tanto los productores como los dirigentes de las empresas seleccionadoras muestran una gran flexibilidad y capacidad de adaptación hacia las nuevas prácticas y tecnologías. Además, existe un fuerte compromiso empresario en el sector, dando especial importancia al estrecho vínculo existente entre las firmas maniseras y la comunidad de la zona donde se asientan.

- Elevada tecnificación y capacitación en el sector primario e industrial: Durante los últimos años tanto el campo como la industria incorporaron maquinaria, incrementando la relación capital/producto. Además, ambos capacitaron a su personal, destacándose en esta materia la tarea desarrollada por los organismos públicos de extensión entre los productores primarios.

- Relanzamiento de la Cámara del sector: El cambio de autoridades en la Cámara Argentina del Maní también se advierte como fortaleza, en virtud que imprimirá un nuevo ritmo de trabajo en beneficio de todo el sector.

- Control de hongos: Si bien se hizo referencia a los hongos del maní entre las amenazas, el control de los mismos aún es incipiente, pero ya se está realizando.

- Concentración geográfica de la producción: La concentración de la producción manisera en las proximidades de los establecimientos industriales constituye una fortaleza del sector por los bajos costos de transporte que genera. No obstante, se destacó que la producción muestra paulatinamente un desplazamiento hacia el sur.

- Disponibilidad de servicios para el comercio exterior: Actualmente, las empresas exportadoras poseen en la zona todos los servicios necesarios para realizar la operación de comercio exterior. Entre ellos, se destacaron las oficinas del SENASA y la Administración Nacional de Aduanas.

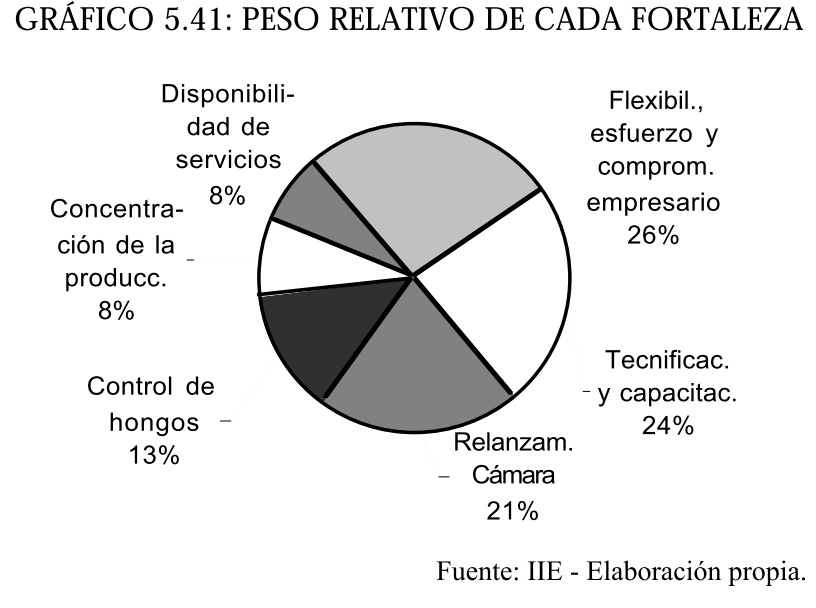

En el gráfico 5.41, se muestra el peso relativo que a cada uno de los factores internos positivos señalados anteriormente le correspondió sobre el total de votos.

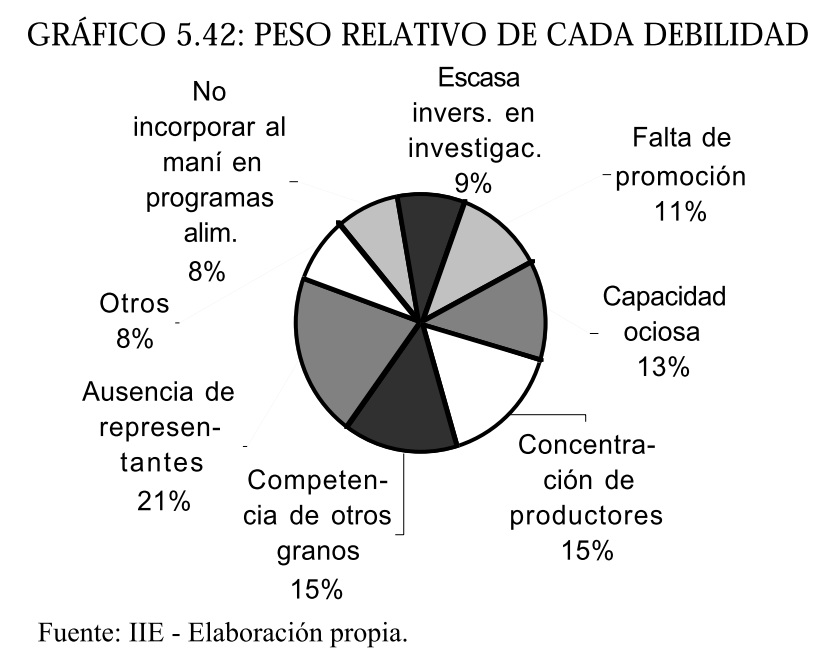

5.6.4.5. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

- Ausencia de representantes del sector en las discusiones a nivel provincial y nacional vinculadas al maní: La principal debilidad del sector señalada en el taller fue la falta de participación de las discusiones generadas en torno a cuestiones vinculadas con el maní. Especialmente en aquellos temas asociados al comercio exterior, donde las seleccionadoras colocan casi la totalidad de su producción. En muchos casos se destacó que el gobierno no llamó a participar al sector, en otros se realizó la autocrítica de no haber participado. El relanzamiento de la Cámara apuntará a corregir esta situación, según se mencionó en la reunión.

- Competencia de otros granos: En cuanto a la competencia de la soja, desde la implementación del factor de convergencia y la quita de los reintegros al maní, la soja ha ganado en competitividad relativa, lo cual significa un incentivo para que el productor manisero cambie de cultivo.

- Concentración de productores: Durante los últimos años se dio un fuerte proceso de concentración de la administración y tenencia de la tierra. En esto mucho tuvieron que ver las empresas seleccionadoras y aceiteras, que se estima participan en la actualidad con el 60% de la superficie sembrada. Las estimaciones señalan la existencia de 600 productores.

- Capacidad ociosa: Hace aproximadamente tres años el panorama del sector era muy positivo, por lo que se realizaron importantes inversiones, duplicando la cantidad instalada a partir de 1995. En ese momento se vislumbraba la apertura del mercado de Estados Unidos, lo cual después no se dio en la magnitud esperada, y además los cambios climáticos (el Niño) redujeron la producción. De todas maneras, se debe considerar que en caso de darse un aumento significativo del consumo, la industria podría responder inmediatamente sin necesidad de incurrir en inversiones, lo que se transformaría en una fortaleza.

- Falta de promoción: Se mencionó la inexistencia de una política de promoción de las bondades del maní y sus derivados, no encarada ni por el sector público ni por el privado. Esta situación determina la existencia de un consumo interno per capita muy bajo.

- Escasa inversión en investigación: Como debilidad, especialmente a nivel industrial, se resaltó el escaso porcentaje del presupuesto de las firmas que se dedica a investigación. Por ello es que se mencionó que hay deficiencias en el desarrollo de tecnología propia, a pesar de existir buena accesibilidad a las innovaciones tecnológicas.

- No incorporar al maní en los programas alimentarios de asistencia social: Vinculado a la inexistencia de promoción, se destacó que en los programas alimenticios de los gobiernos nacional y provincial no están incluidos productos obtenidos del grano de maní. Se hizo referencia como ejemplo a EEUU y otros países desarrollados, donde la manteca de maní es un elemento muy importante en la dieta diaria de los niños en edad escolar.

5.6.4.6. ACCIONES INTERNAS (PROPIAS DEL SECTOR PRIVADO)

- Política de promoción: La principal medida a adoptar por el sector privado debería ser una agresiva campaña de marketing que apunte a mostrar a la población las bondades del consumo de alimentos elaborados a partir del grano de maní. Esto contribuiría a incrementar el consumo interno y reducir la dependencia de la exportación.

- Reglas claras de comercialización: El sector industrial debería fijar claramente el modo de pago de la mercadería recibida del productor primario, a los efectos de estandarizar distintas condiciones de recepción y los precios pagados por cada una de estas clasificaciones.

- Vinculación con el Gobierno: Otra política privada necesaria de implementar por el sector es el acercamiento al Gobierno, tanto nacional como provincial para transmitir la problemática de la actividad manisera y contribuir en las soluciones.

5.6.4.7. ACCIONES MIXTAS

- Desarrollar un Plan Estratégico: La principal de ellas apuntó a desarrollar un Plan Estratégico sectorial, donde intervengan productores, industriales, organismos de extensión y sectores económicos ligados al maní a fin de definir el sector manisero, pensado para el largo plazo, y en función de ese objetivo trazar y ejecutar las políticas convenientes. Las líneas de acciones descriptas en este punto formarían parte de este anhelado Plan.

- Formar investigadores y técnicos especialistas: Uno de los problemas que enfrenta el sector, especialmente en la etapa primaria, es el reducido número de especialistas, por lo que en el mediano plazo podría existir una carencia de técnicos sino se instrumenta un plan de capacitación en las universidades, a escala de las necesidades del sector privado.

- Promover la aceptación del certificado de origen argentino en EEUU: Con el objeto de afianzar el mercado norteamericano para el maní argentino, y reducir la dependencia de los dealers europeos, es necesario bregar por la aceptación del certificado de origen en EEUU, una tarea que debe encontrar juntos a los sectores público y privado para potenciar sus esfuerzos.

- Mayor información estadística: La mayor información estadística hace referencia a contar con datos de estimaciones de siembra, cosecha y producción propias, sin depender de organismos extranjeros. Para ello es necesario que el Estado confeccione las estadísticas, pero también que el productor las provea. Esto no apunta a que el Estado en base a esa información difunda pronósticos de precios, sino que brinde los datos para que el sector privado los interprete.

- Bajar costos del proceso productivo: A los efectos de incrementar la competitividad internacional del maní argentino, las empresas y el Estado deberían comprometerse a reducir los costos inherentes al proceso productivo. Las empresas trabajando puertas adentro de sus establecimientos y el Estado reduciendo la carga de regulaciones y el costo de servicios públicos.

5.6.4.8. ACCIONES EXTERNAS (PROPIAS DEL SECTOR P�BLICO)

- Lograr un tipo de cambio diferencial por medio de reintegros: La mejora en el tipo de cambio debe venir a través de un tipo de cambio preferencial con reintegros. Los reintegros al sector manisero han variado muchísimo a través de los años, incrementando la inestabilidad de los ingresos del sector. El factor de convergencia tuvo un impacto negativo para la zona, no se pensó bien cuales iban a ser los efectos.

- Política crediticia: Trabajar conjuntamente con el sector financiero para crear líneas específicas de crédito para el sector, con bajas tasas de interés que permitan incorporar tecnología, principalmente en la etapa primaria, para mejorar los rindes. Respecto al destino de los créditos se destacó la posibilidad de financiar la adquisición de equipos de riego.

- Profesionalizar a los representantes argentinos en el exterior: Para evitar la adopción de convenios o acuerdos comerciales que perjudican los intereses del sector manisero nacional. Esto debería complementarse con la participación de empresarios del sector en las negociaciones.

- Acelerar la devolución del IVA y reintegros: Acelerar la devolución de estos conceptos permitiría reducir el costo financiero en el que tienen que incurrir las empresas exportadoras por la demora del Estado en efectuar los desembolsos.

- Dar participación a representantes del sector en negociaciones internacionales: Con la participación en esas reuniones de industriales, se evitaría la adopción de cláusulas que dañan los intereses del sector y que son aceptadas por el desconocimiento sobre la materia que tienen los negociadores argentinos. Por ello es que se necesita la profesionalización de los agentes de cancillería y comercio exterior.

- Incorporar al maní en los programas alimentarios gubernamentales: Son numerosos los ejemplos de países donde derivados del maní forman parte de la dieta diaria de los niños en edad escolar. Por ello es que se propone la incorporación de alimentos como manteca de maní en los programas alimentarios de asistencia social de los gobiernos nacional y provincial. De esta forma, se contribuirá al desarrollo del mercado interno del maní.

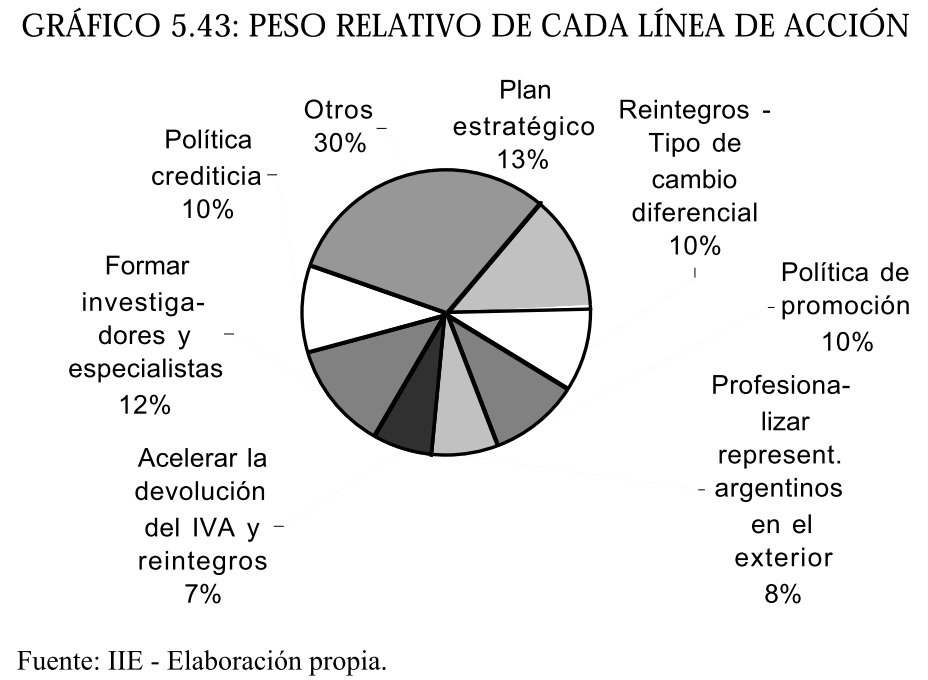

En el gráfico 5.43, se presenta el peso relativo que a cada una de las líneas de acción definidas. Se advierte un mayor peso de las medidas de carácter estatal (72%). Es importante destacar que los asistentes al taller manisero resaltaron que los factores mencionados y las políticas propuestas, se realizaron bajo una óptica de corto plazo, por la complicada situación que atraviesa el sector en la actualidad. Por ello es que se propuso, y esta Institución tomó el compromiso, de realizar dentro de un tiempo una segunda reunión, analizando qué objetivos se alcanzaron, y planteando las necesidades y posibles soluciones con una visión de más largo plazo.