Balance de la

Economía Argentina

SECTOR FRIGOR�FICO-GANADERO BOVINO

5.3. SECTOR FRIGORÍFICO - GANADERO BOVINO

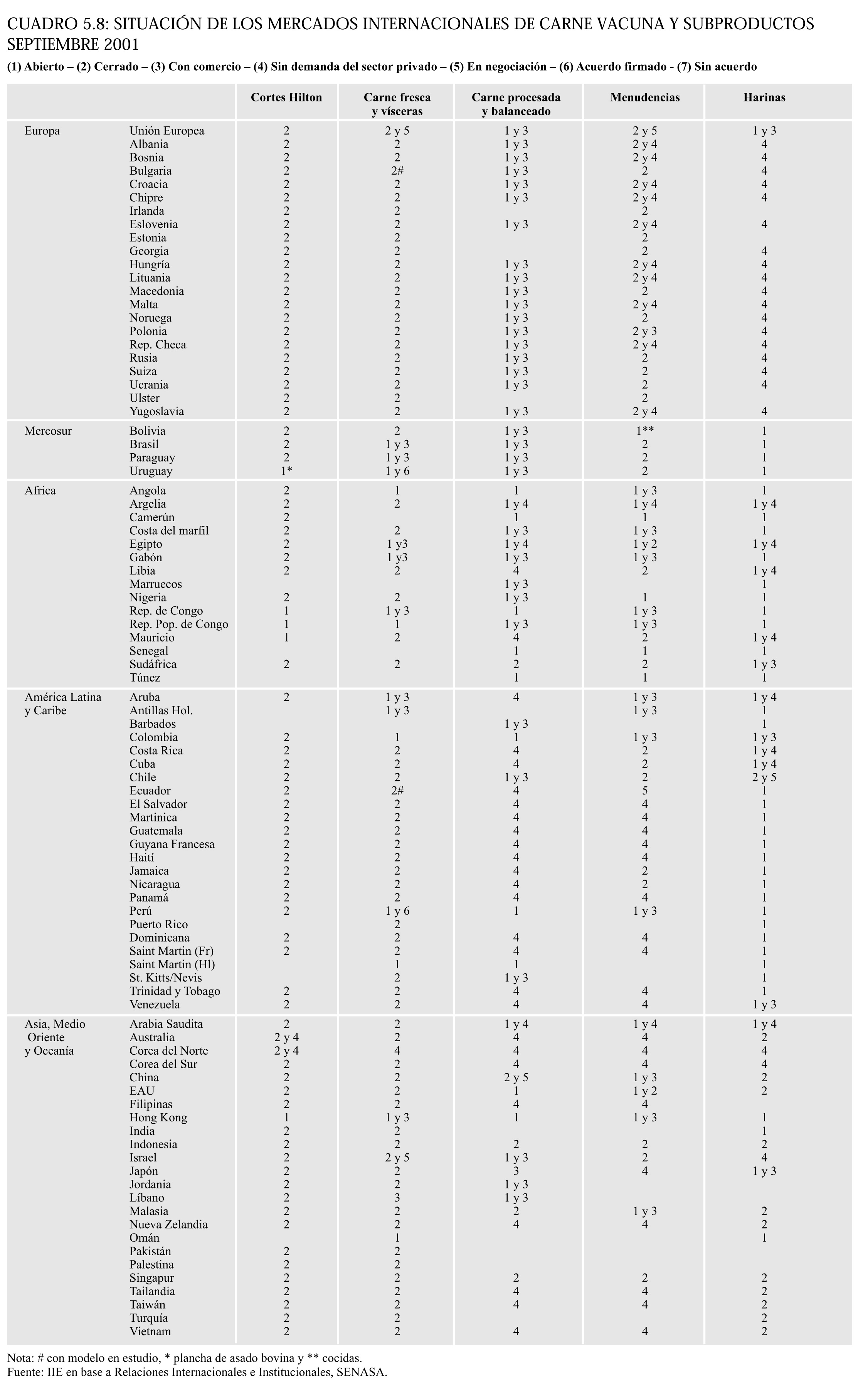

Sin dudas el factor más relevante de la ganadería regional y nacional durante el año 2001 fue la aparición de aftosa y la pérdida del status sanitario para el cual se había trabajado durante años. Esto golpeó duramente al sector frigorífico-ganadero. El sector pecuario debió hacer frente a significativas caídas en el precio de la hacienda, mientras la industria vio cómo uno a uno se cerraban sus más importantes mercados. En la actualidad, cuando la situación parece estar bajo control, la ganadería argentina y su industria vinculada enfrentan nuevamente grandes desafíos.

5.3.1. SECTOR PRIMARIO

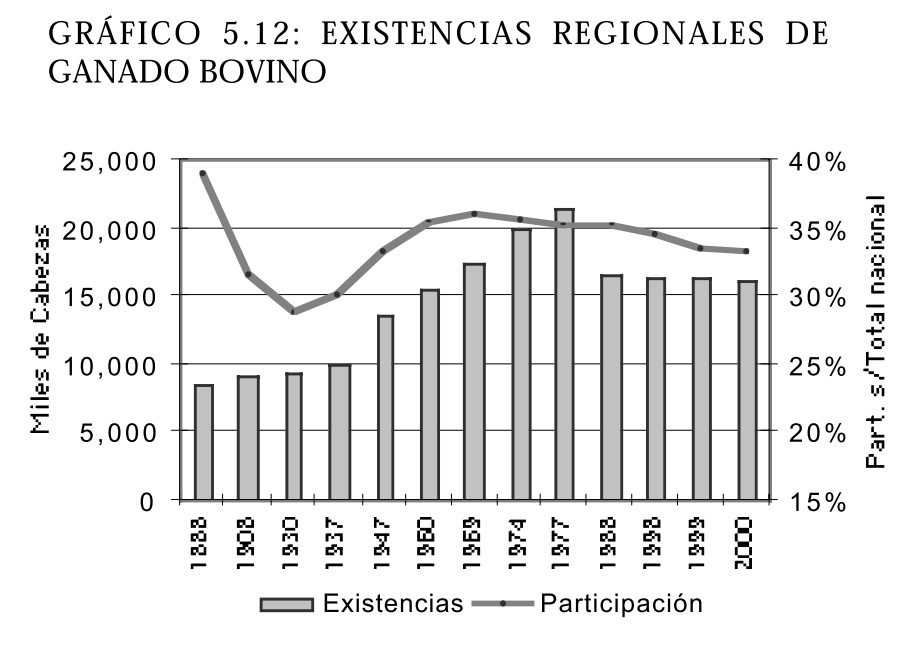

Las existencias bovinas argentinas fueron de 48,7 millones de cabezas durante 2000, mostrando una leve caída respecto a 1999 pero con una contracción del 1,2% promedio anual durante los últimos 10 años. A pesar de la reducción del stock ganadero, es importante destacar que la superficie destinada a la actividad ganadera se redujo en un porcentaje muy superior, indicando un fuerte incremento en la eficiencia de los productores agropecuarios. La mayor eficiencia productiva de los sistemas ganaderos por un mayor y mejor uso del forraje conservado, principalmente, permitió incrementar la frontera agropecuaria en los últimos 5 años, contribuyendo en parte al crecimiento de la producción de granos.

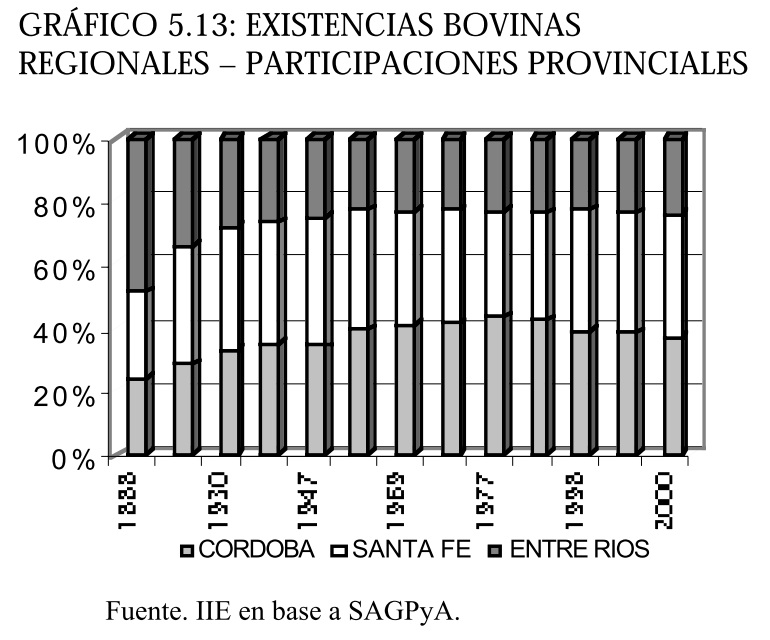

A escala regional, la ganadería bovina registró inventarios de 16,2 millones de cabezas, participando con el 33% del total nacional. Durante 2000 nuevamente la región presentó una reducción de su peso relativo sobre el total nacional, lo que indica que la ganadería continúa desplazándose hacia zonas marginales. Un ejemplo de esto es lo ocurrido en el norte de la provincia de Córdoba, donde a pesar de ser una actividad tradicional, la ganadería perdió terreno frente a la agricultura, con una reducción de las existencias del 7,75% en el período 1994/99. En el futuro, se espera que las zonas de cría continúen con su desplazamiento hacia el norte -incluso en territorio santiagueño- dando mayor espacio a la agricultura, y que la tarea de engorde de ganado se efectúe totalmente a corral. Desagregando la información sobre inventarios ganaderos por provincias, se observa que Santa Fe participa con el 38,5% (6.225.900 cabezas), Córdoba con el 38% (6.145.900 cabezas) y Entre Ríos con el 23,5% restante (3.807.100 cabezas). Analizando el comportamiento de las participaciones relativas en los últimos años, se advierte un paulatino aumento de la contribución santafesina, en desmedro de la ganadería cordobesa.

El rodeo ganadero regional está compuesto principalmente por vacas (40%) y novillos (22%), manteniendo durante 2000 la composición de años anteriores.

5.3.1.1. AFTOSA

A principios de los 90 una de las metas que se fijaron las autoridades en el terreno agropecuario, fue erradicar la fiebre aftosa, una enfermedad que acompañó a la ganadería desde las primeras décadas del siglo 20. En función de este objetivo, se invirtieron varios millones en la implementación de planes de control y erradicación de este mal.

Después de años de trabajo, Argentina fue declarada por la Oficina Internacional de Epizootias (OIE) libre de aftosa con vacunación y a partir de septiembre de 2000 libre sin vacunación, el anhelado estatus sanitario perseguido por años por los agentes económicos del sector primario e industrial.

Con el nuevo status, comenzaron los embarques hacia EEUU y Canadá, y varios frigoríficos exportadores iniciaron los trámites para cumplimentar los requisitos necesarios para acceder con sus carnes a los países de la región Asia Pacífico, ricos mercados vedados a las carnes argentinas desde la década del 20.

Sin embargo, a pesar de su status sanitario, Argentina se enfrentaba a la amenaza constante que suponía una extensa frontera que ofrecía innumerables puntos de ingreso y escaso control. En este contexto, la crisis era previsible según numerosos analistas ganaderos.

Aún antes de la declaración de libre sin vacunación, aparecieron las primeras denuncias de un rebrote de la enfermedad. Esto fue negado terminantemente por las autoridades, una y otra vez, hasta que fue imposible seguir haciéndolo. Hoy, muchos hacen una autocrítica, y sostienen que fue un error.

La aparición de aftosa nuevamente entre el ganado argentino se debió al contacto con animales infectados que ingresaron clandestinamente al país, y luego se diseminaron por varias provincias. Las sospechas sobre los países limítrofes son varias, ya que en Bolivia el mal es endémico y sin planes de control; y en Paraguay, aunque el gobierno lo niega, se sabe con certeza por información de ganaderos locales de la existencia de la enfermedad.

Como primera medida el gobierno argentino cerró las fronteras, y luego sacrificó ("rifle sanitario") más de 3.000 animales que habían estado en contacto con el virus, suspendió temporalmente el envío de carnes a Estados Unidos y Canadá y prohibió cualquier movimiento de hacienda que no tenga como destino la faena. Luego comenzó el plan de vacunación, con el objeto de recuperar el status de libre de aftosa. En la nueva vacunación se priorizó a la hacienda de tambo y luego a los establecimientos de cría, no sólo por el impacto económico sino también por la propagación de la enfermedad.

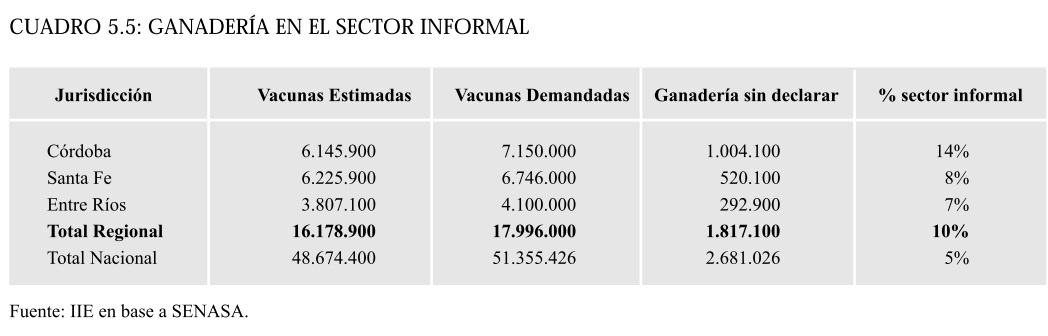

El aspecto interesante fue, que al momento de solicitar vacunas, la demanda de las mismas superó en casi 2,7 millones la cantidad estimada, lo que daba cuenta de la importante porción de la ganadería argentina que se mantenía en el sector informal. Esta informalidad de la actividad ganadera resultó aún mayor en la Región Centro, donde la demanda de vacunas fue 1,8 millones superior a la estimación gubernamental, representando el 10% de los inventarios bovinos regionales. A nivel provincial dentro de la región, en Córdoba se verificó la mayor divergencia entre dosis estimadas y demandadas, superior al millón.

Durante la primera quincena de octubre de 2001, se registraban 48 focos activos de fiebre aftosa en todo el país, mientras que durante septiembre sólo se declararon 17 nuevos focos, lo que acentúa la curva descendente de la enfermedad, según informó el SENASA. La continuidad de la tendencia podría ubicar en 10 el número de nuevos focos durante octubre. Esta situación muestra una considerable mejora en relación al cuadro correspondiente a los meses de marzo-junio cuando se registraron 1.280 focos activos El rebrote de aftosa y el cierre de mercados para las carnes argentinas en el exterior se hicieron sentir sobre el precio del novillo. Durante la primera mitad del año el precio del novillo registró una caída del 4%, como resultado de la contracción de la demanda industrial. No obstante, la caída del precio de la hacienda se compensa en parte por un aumento de la relación precio del kilo de novillo/precio del kilo de maíz, que en el período enero-junio de 2001 presentó un aumento del 15%.

5.3.2. INDUSTRIALIZACION

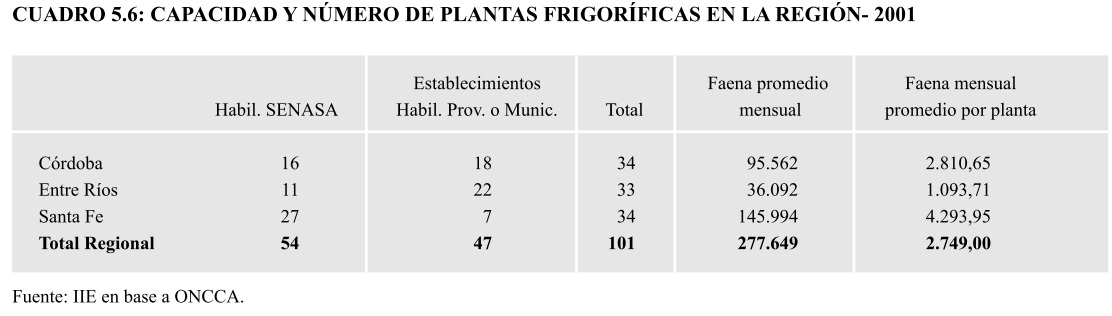

Según los datos de junio de 2001, componen el tejido productivo frigorífico regional de vacunos 101 establecimientos matarifes, 54 de los cuales poseen habilitación para comercializar sus carnes a nivel nacional mientras que 47 cuentan con habilitaciones provinciales o municipales.

Córdoba posee 34 establecimientos fabriles, al igual que Santa Fe mientras que en la provincia de Entre Ríos existen 33. La mayor parte de los frigoríficos santafesinos poseen habilitación nacional (80%), mientras en las demás provincias hay un mayor número de establecimientos con habilitaciones provinciales y municipales (53% en Córdoba y 67% en Entre Ríos).

Las plantas que realizaron exportaciones durante el año fueron 10, estando radicadas 9 de ellas en la provincia de Santa Fe y 1 en la localidad cordobesa de Unquillo. Durante los seis primeros meses de 2001, se faenaron en la región 1,67 millones de cabezas, participando con el 29% del total nacional. Es importante resaltar que desde 1998, en forma continua la región redujo su participación sobre la faena argentina, situación explicada por la permanente caída de la participación santafesina. El tejido productivo se compone por empresas de diverso tamaño y proceso tecnológico aplicado a la producción. La faena promedio por planta por mes es de 2.749 animales, aunque existen registros de 11.000 animales faenados por mes en la mayor de las empresas y de 1.000 cabezas anuales en los establecimientos más pequeños, lo que deja en claro la diversidad antes mencionada.

Durante los últimos años, se advirtió una fuerte contracción del número de establecimientos matarifes en la región, con una tasa promedio de desaparición por año del 7%. Mientras en 1998 existían 125, durante 1999 cayeron a 115, luego a 111 durante 2000 y a 101 en junio del corriente año. Esta contracción se evidenció tanto en frigoríficos de habilitación nacional como en las plantas de tránsito provincial o municipal, aunque fue mucho más profundo en estas últimas. Entre 1998 y 2001, los establecimientos con permisos provinciales o municipales se contrajeron un 25% mientras los controlados por SENASA lo hicieron en un 13%. La reducción del número de plantas refleja los problemas que enfrenta desde hace algunos años el sector frigorífico, principalmente originados en la falta de actualización tecnológica y el trabajo fuera de escala, con una significativa capacidad ociosa. Cabe señalar que la industria cárnica es la única de las cuatro grandes ramas agroindustriales que no atravesó un proceso de reestructuración y concentración.

En junio del corriente año, la industria cárnica regional mostraba un índice de concentración (IHH) de 244 puntos, que se mantuvo invariable respecto a 1998 (241 puntos) a pesar del cierre de más de 20 plantas. Ni siquiera las dificultades que generó el rebrote de aftosa para la industria frigorífica, estimuló aumentar la concentración industrial. A nivel nacional, el IHH en junio de 2001 se ubicó en los 102 puntos, sin mostrar cambios relevantes en los últimos cuatro años. Como se mencionó, operar con una importante capacidad ociosa es uno de los grandes problemas de la industria frigorífica regional y nacional, ya que no permite alcanzar los beneficios que surgen de las economías de escala, generando bajos índices de concentración industrial y productividad por planta.

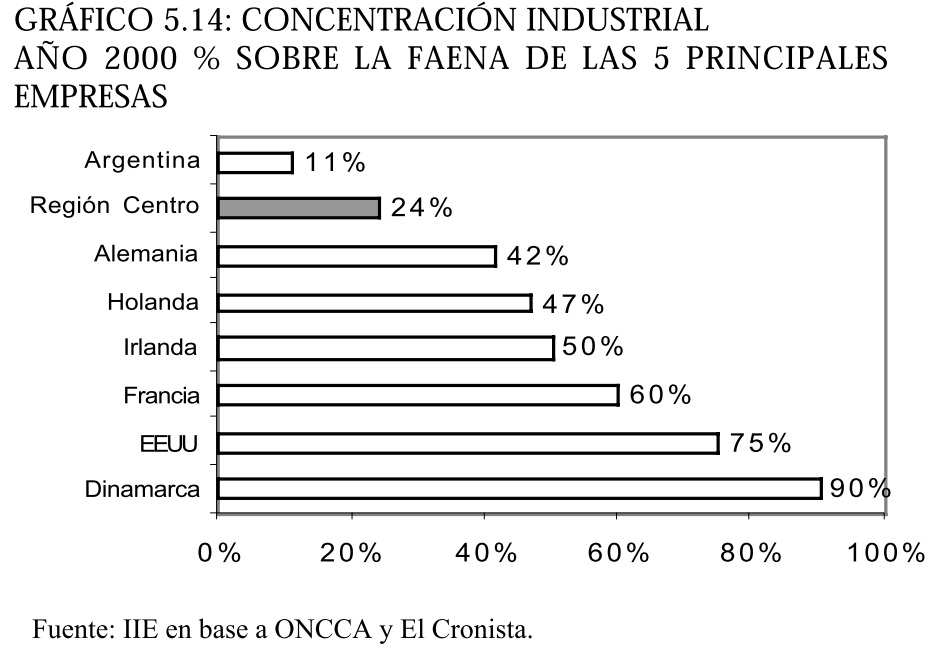

A modo de realizar una comparación internacional, se puede decir que mientras en la Región Centro las cinco principales empresas participan con el 24% de la faena, en Dinamarca el mismo número de firmas alcanzan el 90% y en EEUU el 75% de la faena (ver gráfico 5.14). El promedio argentino es aún más bajo que el registro regional, siendo del 11% para los primeros seis meses de 2001.

5.3.2.1. IMPACTO DE LA AFTOSA EN LA INDUSTRIA

Una vez reconocido por el gobierno el rebrote de aftosa, la industria cárnica argentina observó cómo uno tras otro comenzaron a cerrarse los mercados para sus productos. Primero fueron EE.UU., Canadá y Chile, quienes en forma unilateral decidieron suspender las importaciones de carne argentina, luego tomaron idéntica medida más de 70 naciones. La Unión Europea -destino del 50% de las ventas regionales al exterior- también paralizó las compras de carne argentina, siguiendo un informe técnico de su Comité Veterinario. El cierre de los principales mercados le dio el golpe de gracia a la industria exportadora, que ya mostraba desequilibrios financieros como resultado del cierre de los mercados de EE.UU. y Canadá durante los meses de Agosto/Diciembre del 2000 y la depresión de los precios de los cortes Hilton por la fuerte contracción del consumo de la carne vacuna, motivado por la aparición del mal de la vaca loca en Europa. El rebrote de aftosa significaría para la industria frigorífica pérdidas totales estimadas en más de u$s 500 millones durante el corriente año, debido a que sólo por la veda importadora dispuesta por la Unión Europea el sector pierde alrededor de u$s 45 millones por mes, sin incluir las sanciones dispuestas por los demandantes de carne argentina en otros países.

Las dificultades de la actividad frigorífica pusieron en peligro un importante número de puestos de trabajo, por lo que el Estado dispuso auxiliar al sector con beneficios y exenciones impositivas para aquellas empresas que exporten más del 30% de su facturación anual. Además, se estableció por seis meses un subsidio de $ 300 por trabajador con el objeto de preservar la fuente de trabajo de casi 6.000 trabajadores en situación de crisis.

Durante el cierre de los principales mercados, la industria exportadora concentró sus actividades en la venta al exterior de precocidos y productos termoprocesados, y el mercado interno. Respecto a este último, cabe mencionar que se generó una sobreoferta de algunos cortes que dio lugar a una importante caída de precios.

Cortes como el bife ancho y el lomo, tuvieron que ser colocados por los frigoríficos a un valor 60% y 50% inferior. Actualmente, los habituales exportadores se volcaron hacia las grandes cadenas de supermercados, que participan con el 35% del mercado total de carnes (vacuna, porcina y aviar) y venden por más de $ 70 millones mensuales. De esta forma, las empresas mantienen sus plantas en condiciones, aunque operando en promedio al 20% de su capacidad y soportando grandes costos fijos.

Por otro lado, operar en el mercado doméstico supone competir con establecimientos de menor status sanitario que las plantas habilitadas para la exportación, y por ende con menores costos fijos. Esto deja ver otro problema de la industria frigorífica argentina como es el doble status sanitario vigente en el país. El panorama del sector es sombrío -a pesar que las autoridades sostienen que pronto se reabrirán mercados y sortear este escollo pondrá a prueba a la industria, que necesariamente deberá reestructurarse, no de la mano de las inversiones extranjeras directas como en otros sectores, sino para afrontar las consecuencias de controles deficientes y medidas tardías, que echaron por tierra la posibilidad de ampliar en el corto plazo los horizontes de las exportaciones argentinas.

5.3.2.2. COMPETITIVIDAD INDUSTRIAL

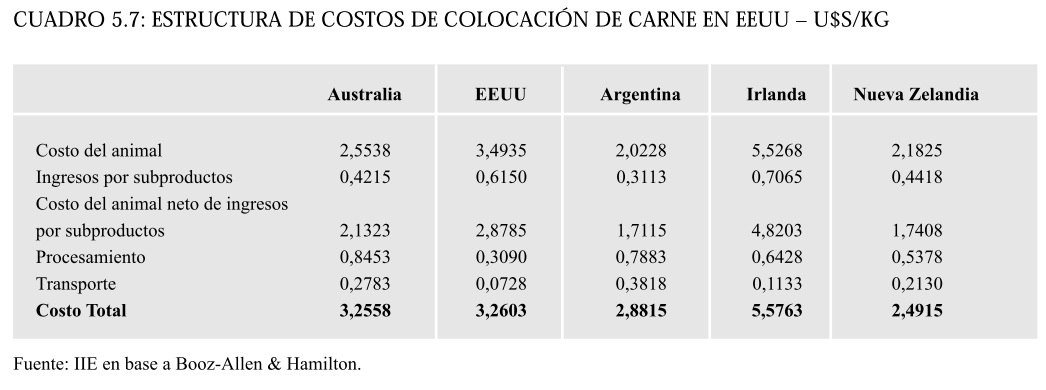

La competitividad de una planta frigorífica está dada por la estructura de costos en que se incurre cuando se pone en marcha el proceso productivo, es decir costo de la materia prima (hacienda), costos de procesamiento y costos de comercialización.

A nivel de materias primas, Argentina ocupa una posición ventajosa en el ámbito internacional con los menores costos dentro de un grupo de países seleccionados, que fueron objeto de un estudio de la consultora Booz Allen & Hamilton realizado hace unos años. Sin embargo, los productos cárnicos nacionales pierden competitividad en la etapa industrial. Los costos de procesamiento en Argentina, que incluyen entre otros elementos al costo laboral, servicios e impuestos, se encuentran entre los más altos, lo que deja ver las diferencias en productividad de los factores, tanto capital como mano de obra, con respecto a otras economías. Otras desventajas están asociadas a las características de la ganadería argentina, con una hacienda alimentada mayormente con pasturas, que resultan en animales más chicos que los alimentados con granos, teniendo que soportar mayores costos fijos por cabeza. Además, los ingresos de subproductos como el cuero, mejoran sustancialmente cuando corresponde a animales grandes, siendo esta otra desventaja en términos de rentabilidad para las plantas frigoríficas argentinas.

La competitividad industrial está dada principalmente por las economías de escala alcanzadas en el proceso productivo, donde además juega un rol muy importante la tecnología empleada en dicho proceso. Por ende, la concentración industrial es uno de los principales determinantes de la competitividad. El ejemplo es EE.UU., donde el nivel de concentración es del 75% de la faena total en las cinco mayores plantas, lo que le permite tener los costos de procesamiento más bajos del conjunto de países del cuadro 5.7. Las plantas norteamericanas faenan en promedio 1,5 a 2 millones de cabezas anuales y operan en doble turno, mientras en Argentina o Australia sólo alcanzan las 250.000 cabezas anuales en los mayores establecimientos.

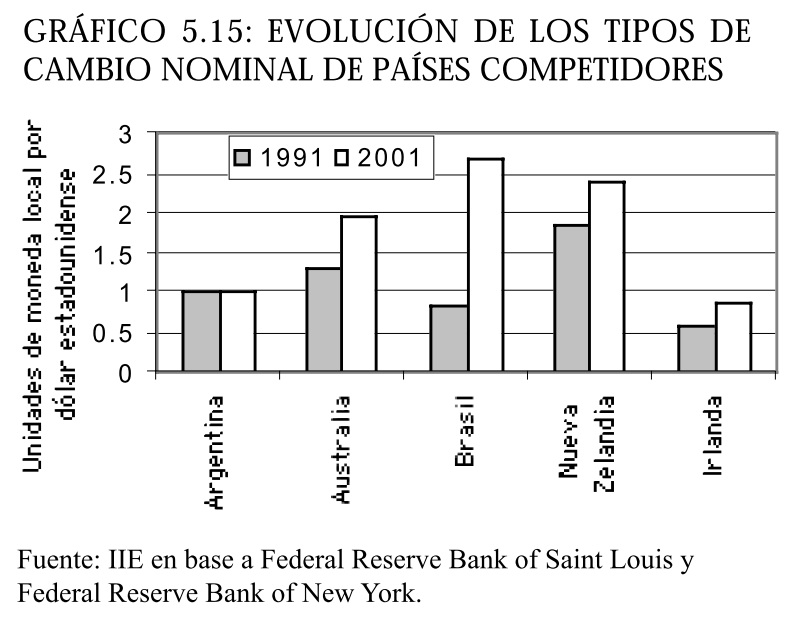

Incorporando los costos de transporte, el principal elemento que atenta contra la competitividad internacional de las carnes argentinas por la lejanía de los mercados consumidores de alto poder adquisitivo, nuestro país continúa siendo uno de los orígenes más competitivo en EE.UU.. No obstante, la promoción de las carnes argentinas dista mucho de la efectuada por nuestros competidores. Esto provoca que, a pesar de llegar a un bajo costo, no se cuente con una imagen de marca, lo cual es fundamental para un mercado como EEUU, donde lo que prioriza el consumidor es la calidad y la información acerca del producto que consume más que el precio del mismo. Respecto a los factores inherentes a la competitividad externa, es decir que están fuera del alcance de las empresas, el tipo de cambio con el dólar es un factor que coloca en desventaja a las carnes argentinas. Como muestra el gráfico 5.15, mientras nuestro país mantuvo una paridad de uno a uno con el dólar estadounidense desde hace 10 años, en el mismo lapso la moneda australiana se depreció en términos nominales un 33%, el dólar neozelandés un 23%, la libra irlandesa un 33% y el real más del 200%.

La depreciación del real preocupa a los exportadores argentinos, ya que Brasil está conquistando los mercados que habitualmente fueron atendidos por Argentina. La continua depreciación de la moneda brasileña, sumada al cierre de los mercados a las carnes argentinas, está potenciando fuertemente las exportaciones de carne vacuna del vecino país. El USDA estima que Brasil exportará por 600 mil toneladas durante 2001, con un crecimiento promedio anual del 24% desde 1997. Con el objeto de incrementar la competitividad de la industria frigorífica argentina, el Gobierno Nacional, las provincias de Buenos Aires, Córdoba, Santa Fe y San Luis y las cámaras representativas de la industria firmaron un convenio de competitividad para la actividad. Entre las medidas adoptadas se distinguieron las de corto y las de mediano y largo plazo. Entre las primeras figuran las tendientes a permitir que las empresas especializadas en la exportación de carnes minimicen el impacto causado por el reciente cierre de los mercados externos más importantes, mientras las de plazo más extenso apuntaron a trabajar en forma conjunta para la elaboración de estrategias procompetitivas tanto para el mercado interno como el externo.

Entre las principales disposiciones del convenio figuran:

a) Asistencia a la problemática impositiva: diferimiento de impuestos nacionales por un plazo de 90 días para los vencimientos operados entre el 1º de marzo y el 30 de junio a través de un mecanismo reglamentado por la AFIP, eliminación de impuestos a la Ganancia Mínima Presunta y al impuesto a los Intereses Pagados y Costo Financiero del Endeudamiento Empresario, eliminación de contribuciones patronales al SIJP, eliminar el impuesto a los Ingresos Brutos en las provincias firmantes y gestionar ante los municipios la exención o reducción de Tasas Municipales.

b) Asistencia para financiamiento de capital de trabajo: implementación de una línea de crédito para financiar capital de trabajo a través del Banco de la Nación Argentina por medio de la figura de warrants con recursos provenientes del Banco de Inversión y Comercio Exterior (BICE), siendo el gobierno Nacional quién asumirá el diferencial de tasas que resultara entre el costo de captación del BICE y el costo de otorgamiento del crédito; bonificación de los gastos de constitución de la operación; aporte de los recursos necesarios para la bonificación de 4 puntos de tasa del costo financiero que corresponde a las empresas por el financiamiento recibido en el marco del presente apartado (los fondos serán aportados por las provincias firmantes) y bonificación, por parte de la SAGPyA, de 6 puntos porcentuales de la tasa de interés de operatorias de crédito, para aquellas empresas frigoríficas que optaren por tomarlo en el Banco de la Nación u en otras entidades financieras, cuyo destino también sea la de financiar capital de trabajo. El monto máximo de crédito sobre el que se pagará bonificación de tasas será de $500.000 por empresas y el plazo máximo de 6 meses. Quien utilice la figura del warrant no podrá acceder a esta última ayuda, ya que ambas operatorias son excluyentes.

c) Asistencia para la conservación de puestos de trabajo: pago de un subsidio por el término de 6 meses a los trabajadores dependientes de las empresas de dicha actividad que realicen operaciones de exportación.

d) En el mediano y largo plazo: profundizar medidas tendientes a disminuir la evasión impositiva y previsional en consonancia con aquellas medidas ya adoptadas y acordadas tales como la instalación de los guardaganados electrónicos en la totalidad de establecimientos del país, fortalecer las negociaciones internacionales desde el punto de vista sanitario y comercial tendiente a lograr la recuperación y confiabilidad de los mercados; trabajar en forma conjunta para la definición de los alcances de un estándar único para productos cárnicos de exportación y consumo doméstico y desarrollar mecanismos y diseñar estrategias conjuntas público-privadas tendientes a la apertura y desarrollo de mercados para los productos cárnicos argentinos.

5.3.3. EXPORTACIONES

Durante el año 2000, la región exportó carnes por un valor de u$s 298,5 millones representando el 44% del total nacional. En los ocho primeros meses del corriente año, las ventas de carne al exterior fueron de u$s 94,6 millones, contribuyendo con el 52% de las exportaciones nacionales. Las estimaciones indican que la contracción, una vez concluido el año 2001, será levemente superior al 50% respecto a 2000.

El aumento de la participación de la Región Centro sobre el total argentino se explica porque los frigoríficos regionales realizaban exportaciones a un mayor abanico de destinos, por lo tanto pudieron sobrellevar de mejor forma el cierre de algunos mercados. No obstante, no todos los frigoríficos exportadores radicados en la región corrieron igual suerte, y por ello se observó una concentración importante en las exportaciones por empresa. El IHH para las exportaciones por empresa arrojó un valor de 2.424 puntos para 2000 y de 3.724 para el período enero-agosto de 2001, con un aumento del 54% en la concentración. Dicho aumento radica en que una sola empresa generó el 57% de las ventas durante 2001, mientras en 2000 su participación era del 16%.

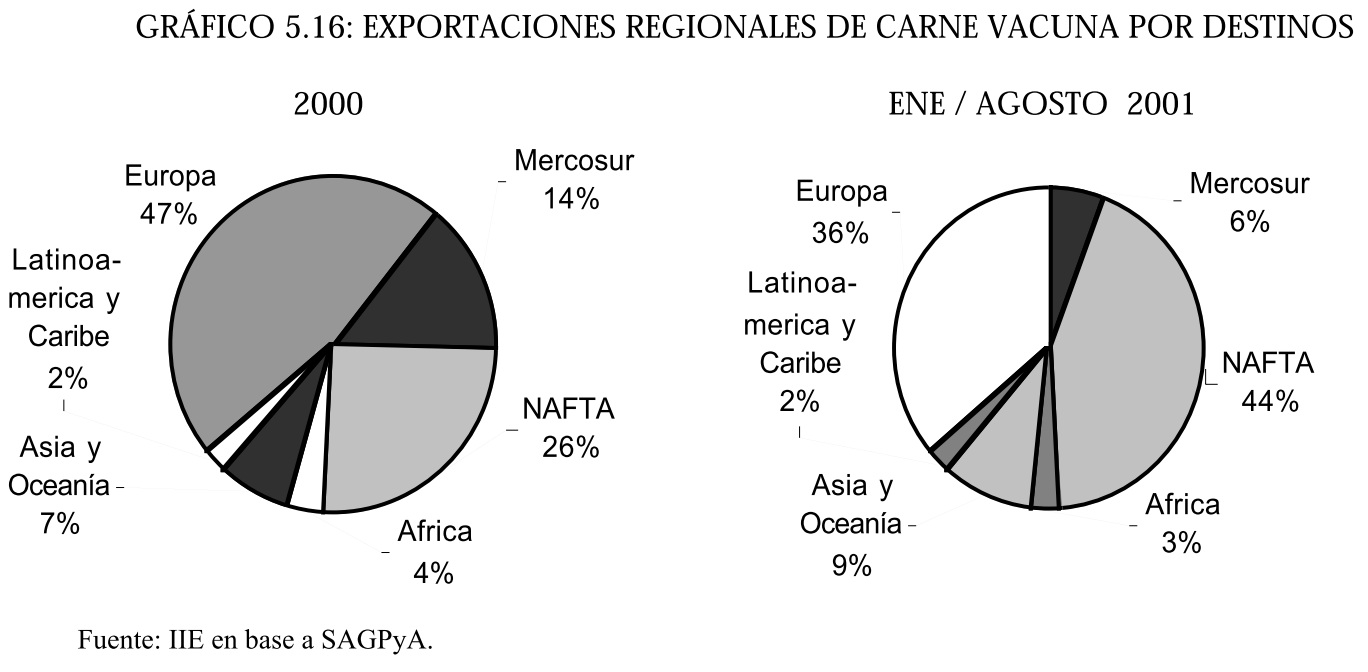

Comparando las ventas por destino de los primeros ocho meses de 2001 con el año 2000, el gráfico 5.16 muestra que el principal bloque comprador dejó de ser el continente Europeo. Esto se dio por el fuerte crecimiento de los embarques de carne hacia el NAFTA, especialmente EE.UU., durante el primer trimestre de 2001.

El principal comprador durante el año fue EE.UU., con importaciones por u$s 36,4 millones, que representaron el 38% del total regional exportado. En orden de importancia, le sigue Gran Bretaña, país que habitualmente fue uno de los principales demandantes de carnes de los frigoríficos regionales. Este país participó con el 9% de las ventas, con u$s 8,4 millones.

Durante los primeros ocho meses del año, las empresas matarifes exportaron sus productos a 55 destinos. Obviamente, muchos de ellos son compartidos con frigoríficos exportadores de otras regiones del país, sin embargo se destacan como destinos netamente de la Región Centro: Antigua, Barbados, Bolivia, Chad, Colombia, Costa del Marfil, Dinamarca, Ghana, Grenada, Irlanda, Islas Canarias, Jordania, Malta, Nigeria, Noruega, Vietnam, Zambia, ya que el 100% de las carnes argentinas que llegan a esos países tienen su origen en la región.

El índice de contracción de las exportaciones por destino arrojó para 2001 un valor de 1.808 puntos, con un importante incremento del 50% respecto a la cifra correspondiente a 2000. El aumento se debe al sustancial aumento del peso relativo de las ventas a EE.UU., que durante 2000 fue del 20% y en 2001 del 38%.

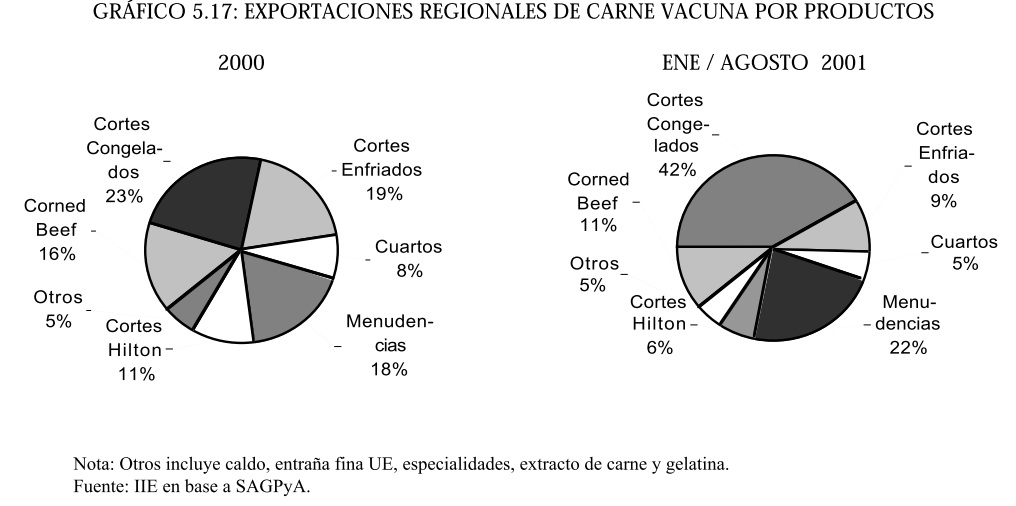

En el año 2000, la región exportó 113.000 toneladas de carne vacuna, siendo el 45% del total argentino. Durante el período enero-agosto 2001, las exportaciones fueron de 41.600 toneladas, aumentando la participación al 55% sobre el total nacional. Realizando una proyección de volumen y valor exportado para 2001, se advierte que el valor FOB de las exportaciones presenta una caída superior al volumen, resultado de que luego de la pérdida del status sanitario y el cierre de los principales mercados, se continuó exportando productos de menor valor. El principal rubro de exportación durante los primeros ocho meses de 2001 en toneladas, fueron los cortes congelados con el 41% sobre el total, mientras el segundo lugar lo ocuparon las menudencias con el 22%. Respecto al año 2000, se advierte un fuerte crecimiento del peso relativo de productos de menor valor FOB por tonelada (ver gráfico 5.17). En efecto, mientras los cortes Hilton (que se colocan a más de u$s7/kilo) o los cortes enfriados (u$s 2,75/kilo) redujeron a la mitad su proporción dentro del total de exportaciones, los congelados (aproximadamente u$s2/ kilo) y las menudencias (u$s1/kilo) mostraron el comportamiento contrario. Analizando los precios promedio obtenidos por kilo de carne vacuna exportada, se advierte que mientras los países del NAFTA pagan u$s 3 por kilo y la Unión Europea u$s 2,67, por las ventas en África se obtienen u$s 1,20 y en Asia y Oceanía u$s 1,50. Los importantes precios obtenidos en algunos mercados son los que hacían tentadora la entrada de nuestras carnes. Algunos de estos selectos destinos son Noruega, Suiza y Dinamarca, donde los frigoríficos argentinos colocaban sus productos a u$s 8, 7 y 6 en promedio respectivamente.