Balance de la

Economía Argentina

SECTOR LACTEO

5.8 SECTOR LÁCTEO

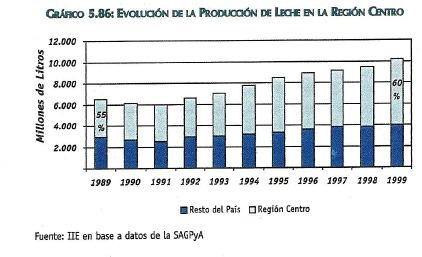

El sector lechero es una de las actividades de base agropecuaria con mayor dinamismo y nivel de industrialización. En la actualidad los lácteos representan alrededor del 12% del valor de la industria alimentaria nacional. En la última década, la estabilidad económica, que impulsó el incremento del consumo doméstico, y la puerta en marcha del Mercosur, incentivaron fuertes inversiones tendientes a la modernización sectorial. Esto provocó un profundo proceso de reestructuración, con un amplio crecimiento de su producción primaria y derivados. La Región Centro concentra el 60% de la producción láctea nacional y es sede de las principales empresas industrializadoras.

5.8.1. ASPECTOS GENERALES DEL SECTOR LÁCTEO

Desde inicios de los años 90, el sector lácteo ha experimentado profundas transformaciones, convirtiéndose en una de las actividades que lideraron el crecimiento de la industria nacional de alimentos y bebidas. Durante 1999, la producción nacional superó 10.200 millones de litros, ubicando a Argentina como 14° productor mundial de leche, siendo uno de los países de mayor crecimiento en el último quinquenio. En este contexto, la Región Centro fue el principal escenario de esta transformación, concentrando más del 60% de la producción láctea del país y siendo sede de las principales industrias del sector. Las profundas reformas en la actividad primaria en la Región Centro, al igual que en el resto del país, se orientaron hacia la producción con un menor número de tambos, rodeos más grandes y mayor rendimiento por tambo y por animal, siguiendo la tendencia mundial. En este sentido, cabe mencionar que la Región cuenta con alrededor de 13.000 tambos y produjo 6.182 millones de litros durante 1999.

La importancia económica del sector lácteo trasciende los límites geográficos de las provincias que componen la Región, compartiendo las fuentes de recursos (cuencas lácteas), factores productivos (gran cantidad de empresas poseen plantas en más de una provincia) y son afectadas por las mismas variaciones en el contexto (precios internacionales, subsidios, crisis mundiales, etcétera). Por tal motivo, se presenta a continuación un análisis regional del sector lácteo, con el fin de determinar las principales restricciones y potencialidades de la actividad y definir los lineamientos para el desarrollo sostenido del sector.

5.8.2. UBICACION GEOGRÁFICA DEL CLUSTER LÁCTEO

La producción argentina de leche se encuentra principalmente en la región pampeana, donde se localizan las principales cuencas del país y casi la totalidad de los tambos. Esta región, compuesta por las provincias de Buenos Aires, Santa Fe, Córdoba y La Pampa, concentra alrededor del 90% de la producción nacional. El 10% restante se produce en las provincias de Salta, Tucumán y Catamarca. En la Región Centro se distinguen 7 cuencas lácteas, tres en la provincia de Córdoba, dos en Santa Fe y dos en Entre Ríos. A continuación, se detallan las más importantes:

SANTA FE: la Cuenca Central (principalmente los departamentos de Castellanos y Las Colonias) concentra aproximadamente el 90% de la producción santafesina de leche, mientras que el 10% restante corresponde a la Cuenca del Sur (en la que se destacan los departamentos de Gral. López e Iriondo).

CORDOBA: la Cuenca Noreste (departamento San Justo) y la Sureste (principalmente el departamento San Martín) concentran el 60% de la producción provincial. El resto se produce en la Cuenca Villa María.

ENTRE RÍOS: la Cuenca Oeste, fundamentalmente los departamentos Paraná, Nogoyá y Diamante, concentra la mayor parte de la producción.

5.8.3. PRODUCCION PRIMARIA

Durante 1999, la Región Centro produjo 6.182 millones de litros, lo que representa más de la mitad de la producción láctea del país. La participación de la producción sobre el total nacional se ha incrementado durante los últimos diez años. En 1989, el peso relativo era del 55%, alcanzando el 60% el último año. Ver gráfico 5.86.

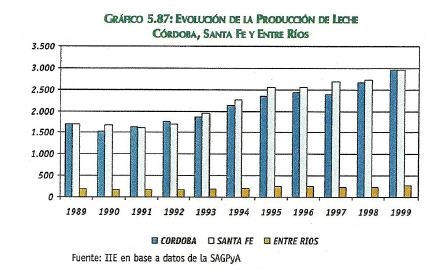

Este crecimiento en la participación regional se debe fundamentalmente a los incrementos experimentados por las provincias de Santa Fe y Córdoba. Mientras que la producción nacional láctea creció un 56% en el período 1989-1999, Santa Fe y Córdoba aumentaron 74,8% y 72,6%, respectivamente. Por su parte, Entre Ríos tuvo un crecimiento menor (46,5% en el período analizado).

Esto permitió a la Región Centro exhibir un aumento del 72,3% en diez años. En el gráfico 5.87 se puede observar la evolución en la producción para las tres provincias miembros de la Región Centro.

Esto permitió a la Región Centro exhibir un aumento del 72,3% en diez años. En el gráfico 5.87 se puede observar la evolución en la producción para las tres provincias miembros de la Región Centro.

Nótese que hasta 1992 Córdoba superaba en producción a Santa Fe (a excepción de 1989 y 1990), año a partir del cual Santa Fe pasó a liderar, convirtiéndose en la principal provincia productora de leche, quedando Córdoba relegada al segundo puesto. Durante 1999 las producciones de ambas provincias

prácticamente se igualaron. Por su parte, Ente Ríos es la cuarta provincia productora después de Buenos Aires. Del total producido por la Región, el 47,6% corresponde a Santa Fe, el 47,9% a Córdoba y el 4,4% restante a la provincia de Entre Ríos. Ver gráfico 5.88.

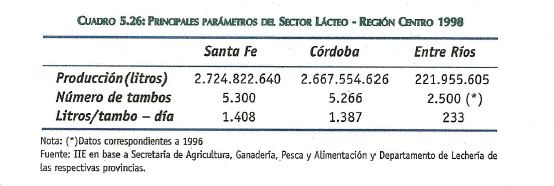

En el cuadro 5.26 se puede observar la importancia que poseen las provincias lecheras que conforman la Región Centro en lo referente a producción, número de tambos y la productividad por tambo. Obsérvese que Santa Fe es la de mayor productividad promedio por tambos, a la que le sigue Córdoba y, en tercer lugar, Entre Ríos.

Una de las formas de identificar la existencia del clúster lácteo es ver la concentración departamental de tambos. En el mapa 5.8 puede observarse la distribución departamental de unidades productoras de leche, destacándose los departamentos de San Justo, General San Martín, Las Colonias y Castellanos.

Obsérvese que los departamentos que componen las cuencas Villa María y Noreste previamente definidas se continúan con la cuenca Central de Santa Fe, constituyendo la zona lechera más importante del país. La estabilidad económica lograda a principios de la década de los noventa y la tonificación de los precios de la leche influyeron en la decisión de los productores de incorporar tecnología para aumentar la productividad. La estrategia fue aumentar la carga sin afectar la producción individual, incrementar la superficie asignada a silos de maíz y pasturas, incorporar técnicas de conservación de forrajes, optimizar el aprovechamiento y la calidad del pasto, e importar material genético de excelente calidad. Adicionalmente, el nuevo sistema de pago basado en calidad y volumen obligó a los productores a reconvertir sus tambos, incorporando equipos de frío y nueva maquinaria, lo que se tradujo en un mayor rendimiento por animal. Aquellos establecimientos que no lograron mejorar su eficiencia y que no alcanzaron el aumento en la escala debieron cesar su actividad o bien subsistir con dificultad. Fue así como la actividad primaria, siguiendo la tendencia mundial en los últimos años, evolucionó hacia un menor número de tambos, rodeos más grandes, mayor producción por tambo y elevados rendimiento por vaca.

5.8.4. INDUSTRIALIZACION

En la Región Centro existen alrededor de 500 plantas procesadoras20 que poseen una capacidad por planta promedio de 26.656 litros diarios. No se cuenta con datos actualizados para todas las provincias, por lo que se tomó la última información disponible para el conjunto regional (1996).

20 Se considera bajo el nombre de planta todo establecimiento que recibe leche y elabora algún tipo de derivado lácteo. Por lo tanto, una empresa puede tener varias plantas elaboradoras.

Como se observa en el cuadro 5.27, la Región Centro posee un 67% de la capacidad instalada en el país, y su planta promedio es superior al promedio nacional.

Tal como se realizó con los tambos, es posible exponer la localización de las plantas industriales lácteas21. En el mapa 5.9 puede observarse la concentración de las industrias procesadoras en la Región Centro. Se destacan los departamentos de San Justo, Río Segundo, General San Martín y Unión en la provincia de Córdoba; Castellanos, Las Colonias, Capital y Rosario en Santa Fe; y Paraná y Nogoyá en Entre Ríos.

21 En referencia al número de establecimientos, no existe un registro homogéneo de las empresas y plantas productoras de lácteos en la Región, por lo que se dificulta la comparación precisa de la ubicación de éstas. Sin embargo, y con las salvedades del caso, es posible diagramar una distribución de la industria láctea con diversas fuentes.

Resulta útil comparar los mapas 5.8 y 5.9 y contrastarlos, a fin de determinar la ubicación de la producción y de la industria. Obsérvese que en ambos casos, los departamentos de Castellanos y Las Colonias (en Santa Fe), San Justo y General San Martín (en Córdoba) y Paraná (en Entre Ríos) se destacan por su concentración de tambos e industria.

En cuanto al destino de la leche, los principales productos que la Región Centro elabora son los quesos, seguidos en importancia por la producción de leche en polvo. Si bien no se cuenta con valores agregados para toda la región, es posible analizar la producción de cada una de las provincias que componen la Región22.

La provincia de Córdoba se caracteriza por ser una provincia "quesera", ya que el 62% de su producción es destinada a la elaboración de este producto. Córdoba produce más de 140.000 toneladas de quesos por año, de los cuales un 46% es de pasta blanda, un 37% semidura y el 17% de pasta dura (este último es el de mayor valor agregado).

También es destacable la producción de leche en polvo, a la cual se destina casi el 30% de la leche cruda. En lo que a producción de leche fluida se refiere, el 85% es entera y el 15% es leche descremada.

Por su parte, también en Santa Fe se destacan la elaboración de quesos, la leche en polvo y la leche fluida.

Por último, las plantas lácteas de Entre Ríos se caracterizan por la elaboración leche pasteurizada y en polvo, crema, queso, manteca, yogurt, ricota y dulce de leche.

En los últimos años la actividad presentó un fuerte dinamismo, caracterizado por fusiones y absorciones de pequeñas y medianas industrias e inversiones en nuevos establecimientos.

Se registran distintos grupos de empresas:

§Grandes compañías nacionales: Sancor y Mastellone

§Firmas multinacionales: Nestlé, Parmalat, Danone, Bongrain (90% de Estancias Santa Rosa).

§Empresas medianas: Milkaut, Williner, Molfino, Verónica, Lactona, Abolio y Rubio (adquirida recientemente por Milkaut).

§Pymes: la gran mayoría de las empresas del sector.

El recibo de leche y la elaboración de los principales productos presentan un elevado grado de concentración. Se estima que las 7 empresas líderes suman más del 50% de la recepción de leche cruda y elaboran el 40%-50% de los quesos y dulce de leche, superando el 80% de las leches en polvo, fluidas y condensadas, manteca, yogur postres y flanes.

5.8.5. COMERCIALIZACION

5.8.5.1. Comercialización Primaria

La producción de materia prima (leche cruda) tiene como destino exclusivo el mercado interno, circunscribiéndose generalmente a la misma localidad donde se encuentra el tambo o proveniendo de alguna jurisdicción vecina.

La producción de leche puede caracterizarse como altamente atomizada, estando en manos de una gran cantidad de pequeños productores. Esta situación se mantiene a pesar del notable proceso de concentración que han vivido los productores, como se explicará posteriormente.

Hasta 1990 el pago de la leche al productor era regulado por el Estado (Decreto ley 6640/63). A partir de 1991, se comenzó a pactar libremente entre el productor y la industria. El valor se comenzó a establecer por distintos criterios de volumen y calidad. En el gráfico 5.89 puede observarse la evolución de los precios promedio en las zonas de análisis, donde se destaca la caída de los precios pagados al productor durante los últimos dos años23.

22 Los porcentajes referidos a los productos lácteos que figuran en el diagrama de cluster corresponden al total nacional.

23 Cabe aclarar que durante los primeros seis meses del 2000 los precios de la leche cruda crecieron ininterrumpidamente llegando a valores de entre 13 y 15 centavos por litro notablemente superiores a lo pagado durante 1999 cuando se llegó a pisos de hasta 9 centavos el litro. Esta recuperación fue consecuencia de la constante caída de la producción láctea, el crecimiento de la proporción destinada al mercado interno y el notable aumento de los precios internacionales.

En la actualidad, más del 50% de la producción de leche se paga por sistemas basados en la calidad composicional, medida como porcentaje de grasa y proteínas y la calidad higiénico-sanitaria, que se establece a partir del contenido bacteriano y el recuento de células somáticas. El sistema se complementa con variables tales como temperatura, detección de aguado, presencia de inhibidores, volumen entregado, distancia a la planta, sanidad del rodeo, etc. Sobre el precio base consolidado o estándar se aplican bonificaciones y/o penalizaciones según los parámetros enumerados. Los niveles pagados al productor permiten a la Región Centro y a Argentina tener precios competitivos a nivel internacional.

5.8.5.2. Comercialización de Productos lácteos

Las empresas procesadoras destinan la mayor parte de su producción industrializada al mercado interno, exportando un pequeño porcentaje del volumen total producido.

El mercado interno capta alrededor del 80% de la producción total nacional. El notable crecimiento en el volumen de leche y sus productos derivados fue acompañado por un importante aumento del consumo de lácteos por parte de la población argentina. Contra todas las predicciones, el consumo aparente en 1999 alcanzó un valor record de 235 litros por habitante/año, un 2,4% superior a la cifra de 1998. Durante la década de los 90, el consumo aparente mostró un incremento del 47,5 %, alcanzando valores similares a los de países desarrollados. El consumo de productos lácteos se ha incrementado de manera significativa en toda la variedad de artículos. Las mayores tasas de crecimiento de la década pasada se registraron en los rubros postres, flanes y leche condensada (aproximadamente el 8% anual), yogurt y leches en polvo (4%-4,5%) y dulce de leche y quesos (3,7%-3,9%). Entre los quesos, se destaca la importante expansión de los denominados pasta blanda. En lo que respecta a los canales de comercialización, según una encuesta de la Dirección Nacional de Alimentación y la Universidad Nacional de Quilmes, la comercialización de productos lácteos en el país se realiza por medio de los siguientes canales: 38% a través de super e hipermercados, el 32% por mayoristas, el 21% por minoristas tradicionales, el 5% por instituciones y cerca del 4% a través de otras empresas industriales.

Durante los últimos años se observó un cambio en la composición de las góndolas lácteas con el crecimiento de la participación de segundas y hasta terceras marcas en detrimento de las líderes, afectando los márgenes de las industrias.

5.8.6. REDES Y ORGANISMOS RELACIONADOS CON EL SECTOR24

El sector lácteo se caracteriza por su espíritu colaborativo, donde numerosas agrupaciones nuclean a productores e industriales por igual. Dentro del amplio espectro de instituciones, algunas se caracterizan por ser de orden nacional, regional, provincial e incluso local.

Dentro del ámbito gubernamental, el organismo de mayor trascendencia a nivel nacional es la Secretaría de Agricultura, Ganadería, Pesca y Alimentación, que depende del Ministerio de Economía de la Nación. Dentro de su estructura existe una serie de dependencias que actúan directamente sobre el sector, entre los que se destacan la Dirección Nacional de Alimentos y el Departamento de Lechería.

Con anterioridad se observó el SENASA y se manifestó la importancia en la región del Instituto Nacional de Tecnología Agropecuaria (INTA), organismo descentralizado de la SAGPyA, con sus estaciones experimentales agropecuarias dentro de la región (ejemplos; Rafaela, Marcos Juárez, Manfredi y Paraná). En ellos se destaca la generación de tecnología que permita el aumento sustancial de la producción de leche: nuevos cultivares de especies forrajeras, mejoramiento de la utilización de pasturas, nuevas tecnologías en forrajes conservados.

Por otra parte, en el ámbito del Instituto Nacional de Tecnología Industrial (INTI) desarrolla sus actividades el Centro de Investigación de Tecnologías de la Industria Láctea, dedicado al estudio del procesamiento, envasado, presentación y comercialización de productos lácteos.

Adicionalmente, cada provincia cuenta con una secretaría de agricultura y ganadería que lleva adelante diversos programas. En Córdoba, dentro del Ministerio de la Producción se encuentra la Secretaría de Agricultura y Ganadería de la Provincia, de la cual depende la Dirección de Producción y Desarrollo Pecuario, dentro del cual desarrolla su actividad el departamento de lechería.

En Santa Fe es importante el Ministerio de Agricultura, Ganadería, Industria y Comercio de la Provincia, del cual depende la Secretaría de Agricultura, Ganadería y Recursos Naturales, dentro de la cual desarrolla sus actividades el departamento de lechería.

Por su parte, la provincia de Entre Ríos posee en su Secretaría de la Producción la Dirección de Lechería, de la cual depende el área de producción lechera, encargada del relevamiento del sector en la provincia y con objetivos similares a los de sus pares provinciales.

En el ámbito educativo, se detalló en el apartado correspondiente al Sector Agrícola la importancia de las distintas propuestas educativas relacionadas con el agro dentro de la Región Centro, destacándose carreras como agronomía, veterinaria, agrimensura, entre otras. Las instituciones más reconocidas son la Universidad Nacional de Córdoba, la Universidad Nacional de Rosario, Universidad Católica de Córdoba, la Universidad Nacional de Entre Ríos y la Universidad Nacional Tecnológica, con sus distintas delegaciones.

En el ámbito lechero existe una institución que cabe ser añadida y mencionada. Es la Fundación Escuela Superior Integral de Lechería (FUNESIL) en la ciudad de Villa María, Provincia de Córdoba. Esta fundación posee escuela primaria, secundaria y terciaria donde se obtiene el título de Técnico Lácteo en el nivel secundario y en el nivel terciario Técnico en Industria Alimentaria. En articulación con la Universidad Nacional Delegación Villa María, se obtiene el título de Ingeniero Alimentario.

24 El listado y descripción de las entidades que se detalla a continuación no pretende ser exhaustiva, sino simplemente destacar aquellos organismos de mayor relevancia en la Región Centro.

Adicionalmente, presta servicios de apoyo en laboratorios de investigación y desarrollo de productos. Esta fundación es financiada con aportes de las distintas empresas radicadas en la zona. También en la ciudad de Villa María se encuentra el Centro de Investigaciones Lacto Cárnicas que depende del rectorado de la Universidad Nacional Tecnológica.

La mencionada oferta educativa es complementada con los distintos cursos y programas de capacitación que llevan adelante los distintos organismos públicos, privados y mixtos.

Por último, cabe mencionar el gran número de entidades intermedias que nuclea a productores e industriales del sector lácteo en distintos órdenes. Dentro de Latinoamérica de destaca la Federación Panamericana de Lechería (FEPALE). A nivel nacional es importante la actividad del Centro de la Industria Lechera (CIL), asociación empresaria que agrupa a pequeñas, medianas y grandes industrias lecheras, comerciantes de sus productos y productores de leche de la República Argentina.

En el ámbito gremial, se encuentra la Federación Agraria Argentina que tiene como asociados a los productores de leche, con numerosas delegaciones en la Región Centro.

En Córdoba se destaca la Asociación Provincial de la Industria Láctea (APIL), organismo que reúne a numerosos industriales del sector y APLECOR que representa a los productores. En Santa Fe se encuentra el Consejo Provincial de Lechería. Dicho ente está conformado por entidades de la industria, la producción, organismos técnicos oficiales y colegios profesionales, constituyéndose como un órgano asesor en lo referente a la política del sector. A estas instituciones se le suman otras, tales como sociedades rurales, los grupos CREA, APLESAFE y demás entidades intermedias.

5.8.7. INVERSIONES

Entre 1993 y 1998, se invirtieron en el país $ 1.300 millones para mejorar la competitividad del sector, tanto en el mercado interno como en el externo. La Región Centro fue la principal receptora de esas inversiones, con un 46,2% sobre el total nacional, destacándose las provincias de Santa Fe y Córdoba. En el cuadro 5.29 puede observarse el monto de las inversiones realizadas en el sector lácteo en cada provincia para el período 1994-1998.

Las inversiones en plantas elaboradoras de leche en polvo, primer rubro de exportación, permitieron duplicar la capacidad instalada en el período. Si se consideran las inversiones privadas (ejecutadas y en curso) para el período 1994-2001, el volumen receptado por la Región Centro alcanza los U$S 741 millones, donde se observa la importancia de los departamentos de San Justo y General San Martín en la provincia de Córdoba, Castellanos y Las Colonias en Santa Fe y Paraná en la provincia de Entre Ríos. Este análisis puede focalizarse en las ciudades que son las principales destinatarias de las inversiones privadas en el sector. En el mapa 5.10 se destacan las ciudades de Villa María, Rafaela, Devoto, Franck, Villa Gob. Gálvez, Sunchales, Las Varillas, Porteña, Marull, Freyre, Justiniano Posse, Firmat, Tío Pujio y Paraná.

En el cuadro 5.30 se muestran las empresas por monto total invertido en la Región Centro, donde se destacan Sancor, Nestlé, La Paulina, Milkaut, La Montevideana y Sucesores de Alfredo Williner.

5.8.8. EXPORTACIONES LÁCTEAS EN LA REGION CENTRO

En la última década, el comercio exterior de lácteos en Argentina presentó un comportamiento cíclico, asociado a la situación coyuntural del mercado doméstico. Cuando el consumo interno se fortalecía y superaba a la oferta nacional, se recurría a la importación (1991-92); cuando se daban años excepcionalmente benignos para la producción o el mercado se hallaba deprimido, se colocaban los excedentes (1988-90).

Este comportamiento se mantuvo hasta 1994, año en que la producción comenzó a superar al consumo. Esto permitió que a partir de 1995 se inicie una etapa denominada "de exportación de excedentes estructurales", en un contexto de consumo per cápita creciente y precios internacionales tonificados.

El aumento de las exportaciones lácteas a partir de ese año, se debió principalmente a la incorporación formal de Brasil como socio comercial, transformando al sector en fuerte generador de divisas para el país. En el gráfico 5.90 se presenta la evolución de la balanza comercial del sector lácteo, donde se puede observar que las exportaciones superaron las importaciones a partir de 1993, generando saldos positivos crecientes durante los últimos siete años.

En 1999, se exportaron 212.552 toneladas, un 46% más que en 1998. Los volúmenes exportados representaron un ingreso de U$S 365,7 millones FOB en 1999, con un incremento del 15% respecto al año anterior.

Una de las acciones más importantes en el ámbito del comercio exterior fue la creación del "Grupo Lácteo Argentino S.A.", consorcio exportador iniciado durante los primeros meses de 1999 por seis de las compañías más grandes de Argentina, quienes acordaron unir esfuerzos para exportar a mercados fuera del MERCOSUR y países asociados. Estos acuerdos han sido firmados por tres cooperativas (Sancor, Milkaut y Manfrey)y por tres corporaciones (Mastellone Hnos., Molfino Hnos. y Sucesores de Alfredo Williner).

A pesar de que Brasil sigue siendo el principal cliente en el exterior, con casi un 80% del total exportado, las expectativas ahora se centran en las ventas a mercados extra zona. Rusia, Irak, Holanda, Senegal e India fueron algunos de los nuevos países que recibieron productos lácteos argentinos. Por su parte, la Región Centro exportó lácteos por un total de U$S 193,7 millones FOB, destacándose Santa Fe con más de la mitad de las exportaciones regionales. Las exportaciones lácteas regionales representan más del 60% de las ventas internacionales a nivel nacional. En 1998, la Región Centro exportó lácteos a un total de 33 países. Brasil, primero en el ranking, demandó el 70% de las ventas externas (ver gráfico 5.92). Los tres primeros destinos, Brasil, Estados Unidos y Paraguay sumaron el 90% del volumen total. El Mercosur es el principal comprador de nuestros productos, con el 80,9%, seguido por el NAFTA con el 12,9%.

En lo referido a productos, la Región Centro concentra más del 90% de sus exportaciones en leche en polvo y quesos. Ver gráfico 5.93.

Si bien la consolidación de Brasil como socio comercial fue uno de los aspectos relevantes para colocar las exportaciones lácteas de la Región Centro en mercados internacionales, aún se cuenta con oferta de productos y destinos poco diversificada. Por otro lado, a pesar del notable crecimiento que han experimentado las ventas lácteas al exterior, el porcentaje sobre el total producido a nivel regional apenas alcanza el 20%, valor notablemente inferior a países con tradición exportadora de lácteos como Nueva Zelanda (exporta alrededor del 90% de su producción).

También es una realidad que el principal exportador lácteo del mundo (la Unión Europea) aplica subsidios a la producción. Sin embargo, las regiones más beneficiadas ante cualquier aumento de la demanda mundial serán las que produzcan a bajo costo y puedan exportar sin la ayuda de subsidios, dos premisas que Argentina, y en particular la Región Centro, reúnen.

5.8.10. MESA DE TRABAJO: REALIDAD Y PERSPECTIVAS DEL SECTOR LÁCTEO DE LA REGION CENTRO

5.8.10.1. Participantes

La mesa de trabajo se realizó en el salón del Centro Comercial e Industrial de Rafaela, provincia de Santa Fe, el día martes 19 de Septiembre de 2000. La reunión tuvo una duración aproximada de cuatro horas.

Asistieron a la misma los representantes del Instituto de Derecho Agrario, la Facultad de Ciencias Veterinarias y Ciencias Agrarias de la Universidad Nacional del Litoral, ALECOL, la Sociedad Rural de Rafaela, FECET, APLESAFE, CARCLO, CREA, INTI-CITIL, del Ministerio de Agricultura, Ganadería e Industria de la Provincia de Santa Fe, el Colegio de Médicos Veterinarios, el INTA, productores e industriales de la zona.

Dicha reunión se complementó con diversas entrevistas mantenidas en Villa María con productores, industriales y demás entidades del sector.

5.8.10.2. Matriz FODA

5.8.10.3. Factores Externos

5.8.10.3.1. OPORTUNIDADES

DESARROLLO DE NUEVAS TECNOLOGÍAS

El auge de las nuevas tecnologías puede permitir la optimización en los distintos procesos de producción e industrialización, lo cual tendría una repercusión notable en la calidad de los productos finales a comercializar y facilitaría una mejor segmentación. Con nuevas tecnologías puede alcanzarse una mejor utilización de los contenidos de la leche: distintas aplicaciones para múltiples productos.

CRECIMIENTO Y NIVELES DE DEMANDA

El nivel de consumo de lácteos por habitante en el país es elevado, incluso alcanza valores cercanos a los de países desarrollados. Este aspecto permite colocar la mayor parte de la producción en el mercado local. Por otra parte, la creciente demanda por producción "natural" favorece las producciones extensivas si se ofrecen garantías de calidad y seguridad alimentaria.

MERCOSUR

La consolidación de los países de Brasil, Argentina, Uruguay y Paraguay en el bloque Mercosur fue considerado como una oportunidad de crecimiento para el sector, en especial si se tiene en cuenta que, a excepción de Uruguay, el resto de los países miembros no logra autoabastecerse.

POSIBILIDAD DE ACCEDER A MERCADOS EXTRA MERCOSUR

Este aspecto se relaciona en alguna medida con el anterior. Si bien se mencionó la importancia del Mercosur, se recalcó la necesidad de buscar nuevos mercados para evitar la dependencia con el país vecino, en especial porque uno de los objetivos de mediano plazo de la lechería brasileña es lograr el autoabastecimiento. Se destacó la importancia del mercado asiático, destino que tiene una importancia cada vez más relevante en el clúster lácteo.

OTROS ASPECTOS MENCIONADOS

Entre otros aspectos se mencionó la necesidad de asegurar un poder adquisitivo en la población a fin de que se mantenga el consumo local y se estabilice la demanda interna. El gráfico 5.94 muestra la participación en el voto de cada factor externo positivo u oportunidad sobre el total de votos emitidos por los participantes del taller.

5.8.10.3.2. AMENAZAS

FALTA DE POLÍTICAS A MEDIANO Y LARGO PLAZO

La falta de una política agroalimentaria en general y láctea en particular pone en riesgo el futuro del sector. Se mencionó la inexistencia de un plan de lechería nacional y regional y la falta de estímulos a la producción, como así también la necesidad de acceso a créditos con tasas razonables y a servicios en general. Adicionalmente, la falta de reglas claras en el sector impide planificar a largo plazo a los actores que lo componen, y no existe una cultura de asociatividad que permita el consenso y el trabajo en equipo.

INEXISTENCIA DE UNA ESTRATEGIA GUBERNAMENTAL DE EXPORTACION

En relación con el tema anterior, la carencia de una política que defina una estrategia para enfrentar las condiciones impuestas en el mercado internacional y que al mismo tiempo facilite el acceso a nuevos destinos y la colocación de productos regionales en el exterior, tiene impacto negativo en el sector.

Paralelamente, en muchos casos, se compite en países donde producciones de distintas regiones reciben subsidios, exhibiendo condiciones de desigualdad, dificultando el acceso a nuevos mercados. A este aspecto cabe adicionarle las barreras pararencelarias con las que la industria se encuentra a la hora de exportar, demorando la penetración en mercados externos.

SUPERMERCADISMO FEROZ

El surgimiento de nuevos canales de comercialización, como es el caso de los super e hipermercados, amenazan al sector. Este es así por el gran poder de negociación que las cadenas poseen, las exigencias en los precios, la demora en los plazos de pago y la gran concentración de la demanda en sus instalaciones. De hecho, casi el 40% de los lácteos argentinos se comercializan por medio de este canal.

DESREGULACION TOTAL

El proceso de desregulación que vivió y vive el país, aumenta la competencia y la concentración empresaria, obligando al productor a adaptarse o desaparecer, haciendo especialmente más dificultosa la subsistencia para aquellos más pequeños, quienes no siempre tienen el respaldo financiero para adecuar su estructura a los cambios.

OTROS ASPECTOS MENCIONADOS

Entre otros temas se mencionaron los altos costos impositivos, financieros, de energía y combustible, las falencias en la infraestructura (caminos, puertos, etc.), el riesgo de que la industria actúe como cartel (precio definido por acuerdo de empresas) y la política de devaluación de algunos países como Nueva Zelanda para ganar competitividad en el mercado externo. El gráfico 5.95 muestra la participación de los votos recibidos por cada factor sobre el total de votes emitidos.

5.8.10.4. Factores Internos

5.8.10.4.1. FORTALEZAS

ACTITUD POSITIVA DE TRABAJO

Como una de las fortalezas más importantes del sector se destacó el gran potencial humano y la perseverancia en el trabajo para mejorar la producción. El sector se ha caracterizado por la voluntad de trabajo frente a las adversidades. En este sentido, los aspectos familiares y de herencia cultural se destacan por sobre las actitudes observables en otros ámbitos.

DESARROLLO DE NUEVOS PRODUCTOS

El aumento del consumo interno de lácteos en el país, los cambios de hábitos alimenticios y las costumbres familiares, motivaron a la industria a producir una mayor variedad de productos.

Sin embargo, fue opinión de algunos participantes que aún queda mucho por hacer en materia de diversificación de nuevos mercados e incorporación de valor agregarlo a la producción.

TECNOLOGÍA

La estabilidad económica y el crecimiento del sector de los últimos años permitió tanto a productores como industriales incorporar tecnología, lo cual redundó en procesos más eficientes, con menores costos y productos de mayor calidad. En algunas empresas grandes o medianas es una fortaleza; sin embargo, es una deuda pendiente para muchos pequeños y medianos productores e industriales.

UBICACION DENTRO DE LA CUENCA DE MAYOR PRODUCCION LÁCTEA

La ubicación geográfica de las cuencas de la región es un aspecto de suma importancia por dos razones básicas. Por la cercanía a los puertos, lo que facilita el proceso de exportación, y la cercanía a los principales centros de consumo del país, como son Buenos Aires, Rosario y Córdoba.

PRODUCCION PASTORIL

La producción regional se erige en un sistema pastoril continuo, con complementación en los meses de menor producción de pasturas, lo cual otorga una contaminación mínima.

OTROS ASPECTOS MENCIONADOS

Se destacó como fortaleza la calidad de la producción industrial en todas sus etapas, el conocimiento del costo de producción lácteo y del costo granario y ganadero, y un costo de producción de la materia prima competitivo a nivel internacional. En el gráfico 5.96 se muestra el peso relativo de cada uno de los factores internos positivos.

5.8.10.4.2. DEBILIDADES

ESCASO O NULO PODER DE NEGOCIACION (PRODUCTORES)

Este aspecto está orientado a la producción primaria del sector, donde se destacó el escaso o nulo poder de negociación por parte de los productores, quienes muchas veces se encuentran cautivos de pocas empresas y sin posibilidades de influir en el precio.

FALTA DE EFICIENCIA Y DIVERSIFICACION DE PRODUCTOS A NIVEL INDUSTRIA

Se identificaron debilidades en la producción y comercialización, básicamente referidas a la falta de eficiencia y la limitada diversificación de productos a nivel industrial, destacando la necesidad de producir especialidades con alto valor agregado. También se mencionó la influencia de la estacionalidad y los ciclos plurianuales de sobreoferta para el caso de la producción primaria. Adicionalmente, se trató el tema de la falta de organización comercial, en especial en entidades regionales.

FALTA DE INFRAESTRUCTURA

Influyen las deficiencias en infraestructura para la producción primaria (por ejemplo: caminos) o para la industria (por ejemplo: puertos). A estas falencias se deben sumar los altos costos que se originan como consecuencia de las mismas, ya mencionados con anterioridad.

FALTA DE ESTRATEGIA DE MEDIANO Y LARGO PLAZO DE LAS EMPRESAS LÁCTEAS DE LA REGION

En términos generales, y con las excepciones del caso, la industria se caracteriza por tener un bajo grado de planificación en el mediano y largo plazo. Las dificultades que enfrenta el sector y la necesidad de concentrarse en aspectos coyunturales y urgentes, evitan que las empresas se embarquen en los procesos de planificación, tan necesarios para delinear su crecimiento.

CALIDAD VARIABLE DE LA LECHE ENTREGADA

Aún no se ha logrado una estandarización de la calidad de la leche. La entrega de leche de calidad variable dificulta la planificación de la producción de derivados. La implementación de sistemas de calidad (como por ejemplo, BMP, HACCP, ISO) no son comunes en la industria. Adicionalmente, la falta de una política sanitaria, de control de enfermedades y de calidad de la leche afectan la fijación de estándares.

FALTA DE INTEGRACION HORIZONTAL Y VERTICAL

Se destacó la falta de asociatividad entre los productores regionales. También se mencionó la falta de integración del sector a través de la cadena de producción para la búsqueda de objetivos comunes de desarrollo del sector. Esto genera esfuerzos que se dispersan y objetivos enfrentados entre los distintos actores del clúster.

OTROS ASPECTOS TRATADOS

Se mencionaron como debilidades del sector la falta de mano de obra calificada, la ausencia de capacitación, y la poca oferta de recursos humanos con formación. Se destacaron los problemas del endeudamiento y tamaño de las explotaciones y la imposibilidad de reconvertirse en el corto plazo. En el gráfico 5.97 se muestra el peso relativo que le correspondió sobre el total de votos a cada uno de los factores internos negativos señalados anteriormente.

5.8.10.5. Factores críticos para el éxito

En base a los factores descriptos precedentemente, se puede advertir que los avances tecnológicos en general, la consolidación del Mercosur, la creciente demanda por productos "naturales" y el crecimiento de mercados extranjeros extra Mercosur, abren una excelente oportunidad para el sector bajo análisis.

Por otro lado, la carencia de una política sectorial, la falta de una estrategia orientada a la exportación, las falencias en la infraestructura y la incidencia de las grandes cadenas en la comercialización pueden demorar el crecimiento y consolidación del sector en la región.

Las posibilidades de desarrollo futuro del sector lácteo dependen crucialmente de la coordinación y cooperación entre los diversos actores intervinientes y las entidades de apoyo, de manera tal que se puedan lograr objetivos comunes y así superar las debilidades que enfrenta el sector.

5.8.10.6. Líneas de acción

POLÍTICAS CREDITICIAS DE LARGO PLAZO CON BAJAS TASAS DE INTERES

El principal reclamo al sector público fue la necesidad de establecer políticas de crédito y financiamiento orientadas a las particularidades del sector, las cuales deben asegurar tasas accesibles y plazos de devolución extendidos.

POLÍTICAS IMPOSITIVAS ESTABLES Y CON BAJA PRESION PARA EL SECTOR

Se sugirió la necesidad de trabajar sobre la estructura impositiva que posee el sector a fin de reducir los costos tributarios, tanto a productores como industriales. La reducción de impuestos fue mencionada en reiteradas oportunidades.

NORMATIZAR LA CALIDAD

Se destacó la necesidad de fijar estándares de calidad con el fin de producir con parámetros homogéneos, lo que permitirá elaborar productos normalizados. Se sugirieron campañas para el mejoramiento de la calidad de la materia prima y, consecuentemente, de la producción industrial.

PROGRAMAS DE APOYO A LA INVERSION EN TECNOLOGÍA Y CAPACITACION

Se destacó la necesidad de programas que estén orientados a la incorporación de tecnologías en los distintos procesos productivos, al tiempo que se hizo especial hincapié en la inversión en capacitación.

imgMEJORA EN LA INFRAESCTRUCTURA

La mejora en la infraestructura es fundamental para asegurar un sector lácteo competitivo. Sin infraestructura adecuada, los costos se incrementan, las entregas se demoran y los bienes se deterioran a un mayor ritmo. Entre los aspectos que se mencionaron se encuentran los caminos, los puertos, las telecomunicaciones, la energía y la infraestructura educativa.

ORDENAR LA LECHERÍA NACIONAL

Se estableció como de primera necesidad concretar un acuerdo entre la producción primaria e industrial, con la participación y fiscalización del gobierno para lograr un ordenamiento del sector resuelto por todos los participantes del mismo. En otras palabras, implica un marco general de actuación, la definición de una misión estratégica.

Entre los principales objetivos se mencionaron llegar a un acuerdo de producción (calidad y cantidad) y precios, establecer estándares de calidad y brindar servicios al productor.

Se sugirió la creación de un organismo especializado, es decir un ente que determine la política del sector, integrado por el Estado, la industria y la producción.

POLÍTICA LECHERA CONCERTADA

Este aspecto es parte del mencionado anteriormente y se basa en los mismos principios. El concepto básico es legislar en consenso sobre la política lechera nacional con la integración del sector primario, industrial y del Estado. Un aspecto a destacar es que se mencionó la necesidad de darle un "espíritu regional" a la política.

Entre los temas que debieran ser incluidos en la política sectorial se destacaron los aspectos tributarios, financieros, la necesidad de un marco regulatorio que posibilite el desarrollo de la actividad, y actividades orientadas al fomento de la exportación. Es decir, construir un plan de mediano y largo plazo para el sector.

DESARROLLO DE LA CALIDAD ARGENTINA Y SALIDA A GANAR MERCADOS EXTERNOS

Se planteó la necesidad de posicionar a nivel mundial la calidad argentina de lácteos, trabajando conjuntamente gobierno, industria y producción para alcanzar y satisfacer las crecientes exigencias internacionales de calidad y seguridad alimentaria. Al mismo tiempo, se deben generar políticas activas para la promoción de las exportaciones lácteas. La definición de una estrategia de exportación orientada a la penetración en nuevos destinos y la exploración de nichos de mercados de mayor valor, al tiempo que la eliminación de las barreras pararencelarias, resultan fundamentales para el crecimiento de las ventas externas del sector lácteo regional.

Por último, se mencionó la necesidad de organizar un sistema comercial a partir de un programa de exportación de mediano y largo plazo.

FIJAR UN PRECIO DE LA LECHE ESTABLE

Se manifestó la necesidad por parte de los productores de consensuar criterios para la obtención de precios mínimos o bien referenciales y así determinar un precio por litro de leche estable, que sea equitativo a los costos de producción.

ASOCIATIVIDAD

Quienes componen el sector deben fomentar las alianzas estratégicas y el trabajo en equipo a fin de lograr objetivos que de manera individual serían inalcanzables. La integración debe darse entre los distintos sectores y niveles (horizontal y vertical), bajo la idea que están todos en un mismo negocio y que son socios en la actividad.

POLÍTICAS DE LAS INDUSTRIAS FRENTE A LOS SUPERMERCADOS

Se planteó la necesidad de tomar una posición común respecto a las grandes cadenas a fin de compensar las desigualdades en el poder de negociación reinante entre las partes. En el gráfico 5.98 se muestra el peso relativo que a cada una de las líneas de acción señaladas anteriormente le correspondió sobre el total de votos.