Balance de la

Economía Argentina

SECTOR AVICOLA

5.6. SECTOR AVÍCOLA

El sector avícola es una de las principales actividades agroindustriales de la Región Centro, y la más importante de la provincia de Entre Ríos. Durante 1999, la región participó con el 53% de Ia faena nacional de pollos. Por su dinámica y estructura productiva, integra procesos que van desde la producción de granos hasta la venta mayorista y minorista, teniendo fuerte impacto sobre la generación de empleos por ser una actividad de mano de obra intensiva. Durante los 90, la avicultura, al igual que otras actividades vinculadas al sector primario, mostró grandes cambios en su estructura. Entre éstos se encuentran las significativas inversiones realizadas para mejorar la tecnología utilizada en toda la cadena, no sólo en las granjas sino también en la etapa industrial.

5.6.1. CARNE AVIAR

5.6.1.1 Producción Primaria

La producción de pollos parrilleros es realizada por empresas integradas, que producen huevo fértil para incubación, pollito BB, alimento balanceado, faenan y comercializan. La crianza del pollo se contrata como servicio, algunas empresas tienen toda la crianza en granjas propias o alquiladas, y otras mantienen todo integrado. La mayoría de las firmas dedicadas a la actividad se inclinan por la integración (60% al 90%) combinada con granjas propias (40% al 10%). Dentro de las provincias integrantes de la Región Centro, esta actividad se concentra en Entre Ríos, donde existen aproximadamente 2.500 granjas.

Según un relevamiento realizado por la Secretaría de Agricultura de la Nación junta a otras instituciones, que incluyó 1.818 establecimientos, la superficie cubierta con galpones de las granjas radicadas en la provincia es de 2,5 millones de m2, es decir un tamaño promedio por granja de 1.400 m2. Sólo el 6% de las granjas relevadas corresponde a grandes establecimientos avícolas.

Los establecimientos dedicados a la crianza y engorde de pollos parrilleros poseen una superficie muy escasa, dado que la actividad desarrollada es de tipo intensiva. El 73% de las granjas entrerrianas posee una superficie inferior a 10 ha., el 21% entre 10 y 50 ha. y sólo el 6% restante más de 50 ha..

Respecto a la tecnología de estos establecimientos, durante la presente década se realizaron importantes inversiones. Se reemplazó la calefacción con hornos de leña por campanas a gas, algunos incorporaron campanas automáticas termostatizadas, se automatizaron comederos y se incorporaron equipos de riego entre los avances más importantes.

5.6.1.2. Industrialización

La mayor parte de los establecimientos matarifes pertenece a los complejos avícolas, aunque algunas plantas operan para terceros. Existen 69 plantas habilitadas para faenar por SENASA -17 de las mismas suspendidas o sin movimiento- y más de 20 con habilitación provincial y/o municipal. La Región Centro posee 33 plantas habilitadas por la Nación (28 de ellas en funcionamiento). En territorio entrerriano se encuentran 23 plantas faenadoras, 6 en la provincia de Santa Fe y 4 en Córdoba. La mayor concentración industrial se presenta sobre la costa del Río Uruguay, en los departamentos Colón, Uruguay y Gualeguaychú. Un segundo núcleo de relevancia se localiza en las proximidades de la ciudad de Paraná. Durante la última década las plantas procesadoras incorporaron nuevo equipamiento en toda la línea de faena. Las inversiones se orientaron a introducir mejoras en la descarga automática de jaulas, peladoras y evisceradoras automáticas, separadoras mecánicos de carne, balanzas clasificadoras electrónicas, circuitos de doble escaldado y túneles continuos de frío. Cinco plantas obtuvieron certificaciones de calidad de sus procesos productivos por parte del SENASA de su sistema HACCP (Análisis de Riesgos y Puntos Críticos de Control) y el mayor porcentaje de las plantas opera bajo las buenas prácticas de manejo. Una de las plantas posee certificación ISO 9001. Respecto a los mercados externos, son nueve las empresas habilitadas para la exportación y tres son las que poseen permiso para comercializar sus productos en la Unión Europea.

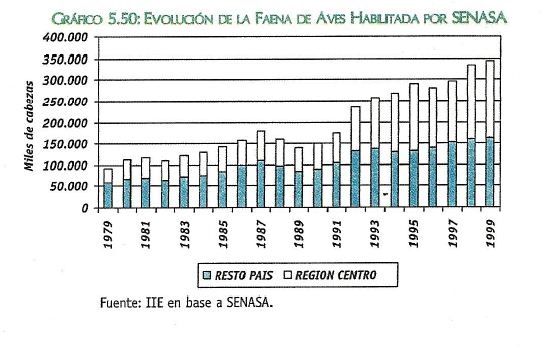

La faena registrada en establecimientos de tránsito nacional radicados en la Región Centro fue de 180.710.940 cabezas durante 1999, representando el 53% del total argentino. La provincia que más aporta es Entre Ríos, con una cifra cercana a los 163 millones de cabezas. El gráfico 5.50 muestra la evolución de la faena nacional de pollos y el fuerte crecimiento que la participación de la región presentó en los últimos años.

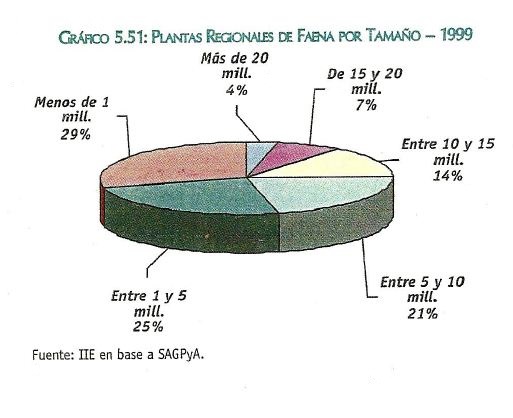

Los establecimientos matarifes de mayor envergadura se localizan en Entre Ríos, donde la faena anual promedio por planta es de 7.755.168 cabezas. Este indicador alcanza un valor de 2,5 millones en Santa Fe y es de sólo 407 mil en Córdoba. El gráfico 5.51 presenta el tamaño promedio de las plantas de faena.

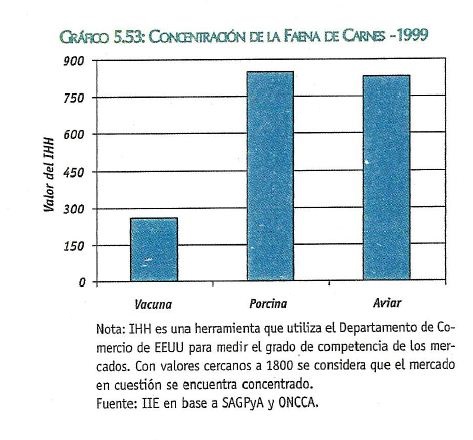

La concentración industrial que presenta la faena avícola posee un IHH de 831 puntos, producto de que ninguna empresa posee más del 20% del mercado e indicando que el grado de concentración es medio-bajo. Los ocho principales establecimientos faenadores (todos entrerrianos) poseen el 71% del mercado, como se observa en el gráfico 5.52.

La concentración industrial que presenta la faena avícola posee un IHH de 831 puntos, producto de que ninguna empresa posee más del 20% del mercado e indicando que el grado de concentración es medio-bajo. Los ocho principales establecimientos faenadores (todos entrerrianos) poseen el 71% del mercado, como se observa en el gráfico 5.52.

Comparando la concentración de la faena de pollos con la situación correspondiente a la industrialización de las carnes vacuna y porcina, se observa que el nivel más bajo se presenta en el mercado de carne vacuna, donde existe una gran competencia y ningún establecimiento frigorífico posee más del 7% del mercado. La faena de pollos muestra una situación similar a la existente en el sector industrial porcino, registrándose niveles medio-bajos de concentración, con IHH en torno a los 850 puntos.

5.6.2. HUEVOS Y DERIVADOS

5.6.2.1. Producción de Huevos

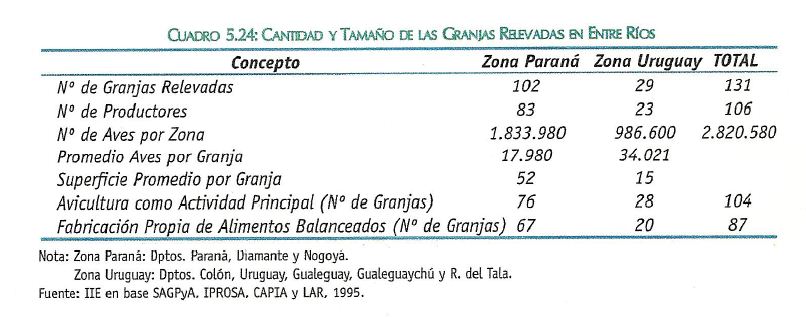

A diferencia de la producción de pollos parrilleros, la producción de huevos no está integrada verticalmente, es decir que es el productor quien adquiere los insumos necesarios para el desarrollo de la actividad y quien comercializa su producción. Según las estimaciones de la Cámara de Productores Avícolas la producción argentina de huevos es de 4.600 millones de unidades, concentrando la Región Centro el 44% de dicha producción (25% Entre Ríos, 11% Córdoba y 8% Santa Fe). Al igual que en el caso de la producción de pollos parrilleros, las principales áreas productoras de la región se encuentran en la provincia de Entre Ríos. Según un relevamiento efectuado en esta provincia, que incluyó 131 de las 228 granjas dedicadas a la actividad14, el stock de aves es de 2,8 millones. En el cuadro 5.24 se observa que el 79% de los establecimientos relevados posee como actividad principal la avicultura y que el 66% de ellos elabora sus propios alimentos balanceados.

14 Las 94 restantes poseen menos de 10.000 aves por granja.

Se advierte que la zona Uruguay concentra los establecimientos de mayor escala, ya que el número de aves por granja duplica la cifra correspondiente a la costa del Paraná. Por otra parte, estos establecimientos desarrollan una producción más intensiva si se considera que la superficie promedio por granja es de 15 ha., mientras en la Zona Paraná el promedio es de 52 ha.

Respecto al grado de autoabastecimiento, ambas zonas muestran resultados similares. El 69% de las granjas del margen Este producen sus propios alimentos balanceados mientras en el extremo del Paraná este porcentaje es del 66%.

5.6.2.2. Industrialización y Comercialización

Una vez industrializado, el huevo se destina a la elaboración de mayonesa, helados, fideos, productos de panificación, bebidas y repostería. El resultado de la industrialización puede ser huevo entero o yema industrializada, y su presentación en forma líquida o en polvo. A nivel regional existen cuatro plantas industrializadoras de huevos comestibles en actividad, tres de ellas en Santa Fe (en las localidades de Santa Fe, Rosario y Sunchales) y una en Entre Ríos (en la localidad de Crespo). El tamaño de las empresas es variable, con importantes diferencias en las capacidades instaladas de procesamiento diario. Respecto a la comercialización, la mayor parte de la producción de huevos se vende como huevo fresco, destinándose principalmente al mercado interno. En Entre Ríos, el 81% de las ventas de los productores se realiza en cajones y el 19% restante en envase.

5.6.3. MESA DE TRABAJO: REALIDAD Y PERSPECTIVAS DEL SECTOR AVÍCOLA REGIONAL

Para realizar un correcto análisis de la situación actual y los principales lineamientos del sector avícola se realizó una reunión de trabajo, donde participaron las instituciones más representativas vinculadas a la avicultura de la región. Participaron del taller representantes de integraciones avícolas, de cámaras empresarias como CAPIA y CEPA y de los organismos de extensión como el INTA y el INTI (CEMES), siendo en total 14 el número de integrantes de la mesa. El taller se realizó el día miércoles 1 de noviembre en la localidad entrerriana de Gualeguay, en dependencias del Centro Económico local. Los principales resultados alcanzados se sintetizan en la siguiente matriz, donde las ideas están expuestas en función a la prioridad resultante del taller.

5.6.3.2. Factores Externos

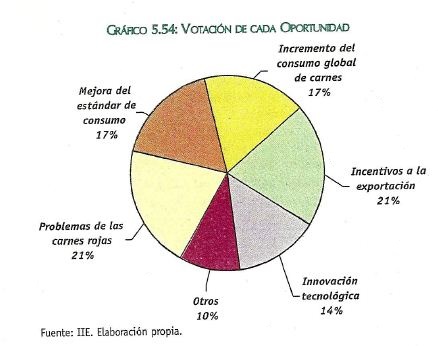

5.6.3.2.1 Factores Externos Positivos (Oportunidades)

§PROBLEMAS DE LAS CARNES ROJAS

Los problemas asociados a las carnes rojas como el colesterol y la BSE (vaca loca) dejaron un espacio en el mercado para la carne aviar, que es un producto más sano, de alto contenido nutricional.

§INCENTIVOS A LA EXPORTACION

Otro elemento positivo a destacar son los incentivos a la exportación que existen en la actualidad. Se remarcó que no son muchos, pero que se pueden ampliar, lo que se advierte como una oportunidad adicional.

§MEJORA EN LOS ESTÁNDARES DE CONSUMO

El consumidor de carne aviar es cada más exigente con el producto que adquiere. Esto se advierte como una oportunidad para el sector, ya que permanentemente requiere estar a la vanguardia en cuestiones asociadas a la calidad para satisfacer al cliente.

§INCREMENTO DEL CONSUMO GLOBAL DE CARNES

No sólo las mejoras en la calidad se observan como un factor externo positivo, sino también el aumento del consumo global (interno y externo) de carnes. En la medida que mejore la calidad de vida de la población, aumentará la ingestión de carnes que constituye el primer escalón en proteína animal.

§INNOVACION TECNOLOGICA

Los constantes avances de la tecnología también se presentan como una oportunidad de importancia, La adopción de estas mejoras en las integraciones avícolas permitirá reducir costos e incrementar la competitividad del sector.

§OTROS ASPECTOS MENCIONADOS

Fueron mencionados la aparición de nuevos canales de comercialización, la ampliación del área de siembra y la apertura de nuevos mercados. Las oportunidades se concentran en torno a un reducido número de factores. El incremento del consumo, tanto en calidad como en cantidad, recibió el 34% de los votos. Otros elementos destacables son el espacio en el mercado que dejaron las carnes rojas y la posibilidad de ampliar los incentivos a la exportación de productos avícolas.

5.6.3.2.2. Factores Externos Negativos (Amenazas)

§INFRAESTRUCTURA DEFICIENTE

Los problemas que padece el país y la región en materia de infraestructura, en especial la red vial, se perciben como el más importante de los aspectos negativos que presenta el contexto.

§DEPRESION DE LA DEMANDA INTERNA

La fuerte contracción del consumo interno, ocasionado por la difícil situación que atraviesa el país, también ejerce un efecto negativo de importancia sobre la actividad avícola.

§BAJA INVERSION EN DESARROLLO TECNOLOGICO (OFICIAL Y PRIVADO)

Actualmente, la mayor parte de las innovaciones en materia de tecnología proviene del exterior. Es muy baja la inversión que se destina a I&D en Argentina, tanto en el ámbito público como privado. Esto genera preocupaciones, si se suman los deficientes controles sanitarios de insumos y productos en la frontera.

§DIFICULTADES CON EL COMERCIO EXTERIOR

Las trabas que encuentran los productos avícolas en el exterior como las barreras arancelarias y paraarancelarias constituyen un factor externo negativo importante, al igual que los subsidios otorgados por países competidores. Incluso países integrantes del Mercosur, como Uruguay, ponen obstáculos para el ingreso de productos nacionales.

A esto se suma la débil capacidad de negociación bi y multilateral que muestra Argentina, tanto en aspectos comerciales como sanitarios. Además, se mencionó la escasa promoción externa de los productos argentinos.

§CONCENTRACION DE LA DEMANDA INTERNA

La concentración de las ventas en las grandes superficies es otra amenaza para el sector. Quedó claro durante la reunión que el aspecto negativo no reside en la concentración en sí, sino en el abuso de poder por parte de los hipermercados ante la falta de reglamentación sobre la materia.

§PRESION IMPOSITIVA

§DIFERENCIA DE COSTOS CON BRASIL

La sustancial diferencia de costos que existe con Brasil, permite el ingreso de pollos a un precio inferior al costo de producción argentino. Esto deprime los precios, afectando la rentabilidad de la avicultura argentina, pero también degradando la calidad del producto nacional, ya que de otra forma es imposible competir. Se deteriora la imagen del pollo argentino.

§OTROS ASPECTOS

Fueron mencionados la ignorancia en ámbitos oficiales con poder de decisión política, la prefinanciación costosa y poco accesible, los problemas fundamentales en el desarrollo del Mercosur, la paridad teórica de equilibrio, la paridad cambiaria, las ideas sobre la utilización de hormonas, el poco acceso a las PyMEs del mercado exportador, los costos de negociación y despacho, la falta de una política crediticia para inversión y evolución (capital de trabajo), la volatilidad del precio de los insumos y la competencias desleal.

A diferencia de las oportunidades, las amenazas que percibe el sector muestran una gran dispersión. En el gráfico se observan los resultados de las votaciones de las Amenazas que afectan al sector.

5.6.3.3. Factores Internos

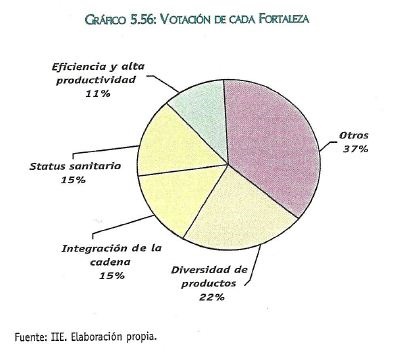

5.6.3.3.1 Factores Internos Positivos (Fortalezas)

§DIVERSIDAD DE PRODUCTOS

La principal fortaleza del sector es la gama de productos que ofrece, dentro de los que se destacan el pollo entero, trozados, productos empanados y precocidos, carne mecánicamente separada y harinas no comestibles.

§INTEGRACION ESTRCTURAL DE LA CADENA

Las "integraciones avícolas" son otro elemento interno positivo. La integración de la cadena productiva que se observa dentro de la avicultura difícilmente se logra en otro sector de la economía, lo que le da una fuerte ventaja comparativa frente a otras actividades ganaderas.

§STATUS SANITARIO

El status sanitario que actualmente posee la avicultura regional es el adecuado. El sector se encuentra libre de newcastle e influenza. Además se destaca la incorporación de certificación de calidad del proceso productivo.

§MAYOR EFICIENCIA Y ALTA PRODUCTIVIDAD

Las importantes inversiones realizadas en las granjas y establecimientos de faena, permitieron mejorar la performance del sector, aumentando la productividad.

§OTROS ASPECTOS MENCIONADOS

Fueron mencionados la aceptación del pollo como un buen producto, las características únicas del pollo argentino, los costos de producción reales, el bajo precio del producto y el compromiso productivo. A continuación se exponen los resultados de la votación de las Fortalezas con que cuenta el sector Avícola.

5.6.3.3.2. Factores Internos Negativos (Debilidades)

§PROMISCUIDAD EN LA CRIANZA

Sobre este punto se hizo especial énfasis, ya que afecta seriamente los resultados productivos.

§ESCASA CAPACITACION

Se mencionó la escasa capacitación en cuestiones técnicas, comercial y de gestión como una debilidad de las empresas avícolas. No obstante, señalaron que se está trabajando en el tema.

§CANIBALISMO EXPORTADOR

Aumentar la participación de una empresa en el mercado argentino de exportación, significa hacerlo a costa de otras firmas, a esta idea responde el concepto de canibalismo exportador.

§FALTA DE DESARROLLO TECNOLOGICO

Si bien los avances tecnológicos en la materia son de importancia, no todas las empresas los adoptan.

§AUSENCIA DE CONTROLES ADECUADOS

La falta de controles adecuados de los productos importados por las empresas, genera un riesgo sanitario significativo, que constituye una de las principales debilidades.

§FALTA DE DEFINICION DE PRIORIDADES

Las primeras veinte integraciones avícolas no definen un objetive común, lo cual se percibe como una asignatura pendiente del sector.

§COMPETENCIA DESLEAL

El efecto negativo que causan las ventas en negro ya se mencionó entre los factores externos. Se repite dentro de las debilidades porque la evasión está instalada dentro del sector.

§SUPERPRODUCCION

El desequilibrio entre oferta y demanda, dio lugar a una superproducción que presiona los precios hacia abajo.

§OTROS ASPECTOS

Fueron mencionados la escasa apertura hacia organismos de extensión, la tendencia a la concentración y la falta de acuerdo en políticas de ventas. En el gráfico 5.57 se puede apreciar la votación de las Debilidades que caracterizan al sector.

5.6.3.4. Líneas de Acción

5.6.3.4.1. Acciones Internas (propias del sector privado)

§INCREMENTAR LA PARTICIPACION EN LOS FOROS TECNOLOGICOS

La principal acción a desarrollar por el sector privado es incrementar la participación en todos aquellos foros y reuniones donde se exponga acerca de las nuevas tecnologías aplicadas en la avicultura.

§CAPACITACION

Otra tarea a ejecutar por el sector privado es la capacitación del personal en todos los niveles. Apunta a las cuestiones técnicas, comerciales y de gestión en todos los niveles.

§FORTALECER ESTRUCTURAS DE REPRESENTACION DEL SECTOR

El sector avícola debe conseguir un lugar en el escenario político de los tres niveles de gobierno, para hacer escuchar sus necesidades y su posición respecto a diversas cuestiones vinculadas a la actividad.

§APOYAR A LAS ASOCIACIONES E INSTITUCIONES INTERMEDIAS QUE TRABAJAN EN POS DEL DESARROLLO DEL SECTOR.

§INCREMENTAR LA ASOCIATIVIDAD

El gráfico 5.58 muestra la participación de cada línea de acción privada en la votación emitida por los participantes del Taller.

5.6.3.4.2. Acciones Externas (propias del sector público)

§DESARROLLO E IMPLEMENTACION DE UN PLAN ESTRATEGICO SECTORIAL

La principal acción que el sector requiere del Estado es el diseño y la implementación de un plan estratégico sectorial, que tenga como objetivo posicionar a la avicultura argentina a nivel mundial. Esta planificación estratégica deberá considerar aspectos de política interior y exterior.

§REGLAMENTACION DE LA ACCION DE LOS SUPER E HIPERMERCADOS

Advirtiendo que la concentración de la demanda interna no necesariamente es perjudicial, como se mencionó anteriormente, los representantes del sector abogan por medidas gubernamentales que tiendan a mitigar el abuso de poder que ejercen las grandes superficies comerciales a la hora de negociar con sus proveedores.

§FINANCIAMIENTO PARA EL DESARROLLO TECNOLOGICO LOCAL

Actualmente muchos de los insumos utilizados por la avicultura son de origen extranjero, ya que en el país no se desarrollan los mismos. Esto trae incorporado un alto riesgo, como se advirtió dentro de las amenazas y debilidades del sector.

§MEJORA DE LA INFRAESTRUCTURA

El correcto desenvolvimiento del sector requiere una infraestructura adecuada. En este sentido, se consideró necesario que el estado amplíe las partidas presupuestarias a tales efectos, especialmente en lo concerniente a la red vial.

§REPLANTEO DE LA POLÍTICA FISCAL, ADUANERA Y ARANCELARIA

§OTROS ASPECTOS

Fueron mencionadas la consideración de la carne aviar dentro de una política nacional de carnes, el acercamiento de líneas de crédito al sector, la realización de un control sanitario estricto en las fronteras, el otorgamiento de premios a los exportadores, el control del comercio informal mediante la instalación de controladores fiscales y la incorporación a las empresas en las conversaciones vinculadas al ALCA. El desarrollo y la puesta en marcha de un plan estratégico sectorial (PES) fue la acción pública que mayor cantidad de votos obtuvo. Sin embargo, es importante recalcar que todas las demás acciones señaladas pueden quedar comprendidas dentro de la planificación, ya que un PES es amplio y toca todos aquellos aspectos que de algún modo se vinculan con el sector. Otras acciones de relevancia que el sector necesita que el Estado implemente son la reglamentación del accionar de las grandes superficies comerciales y el financiamiento del desarrollo tecnológico local. (Ver gráfico 5.59).