Balance de la

Economía Argentina

SISTEMA FINANCIERO

SISTEMA FINANCIERO

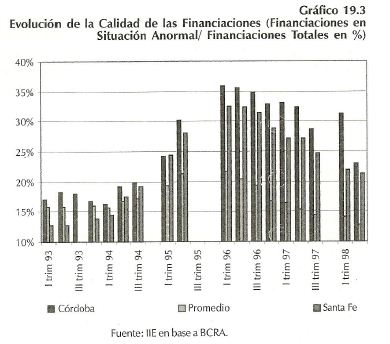

Córdoba muestra un menor dinamismo en los préstamos y los depósitos desde junio de 1995 hasta la fecha. Este comportamiento provocó una caída en la participación de la Provincia en el sistema financiero en su conjunto y en particular en los préstamos. Por otra parte, presenta un mayor porcentaje de la cartera en situación irregular que el promedio. Uno de los factores determinantes de este comportamiento es el Banco de la Provincia de Córdoba, por lo que sería conveniente realizar un análisis de costo-beneficio de seguir manteniendo esta entidad bajo la órbita estatal.

19.1. Evolución de Préstamos y Depósitos

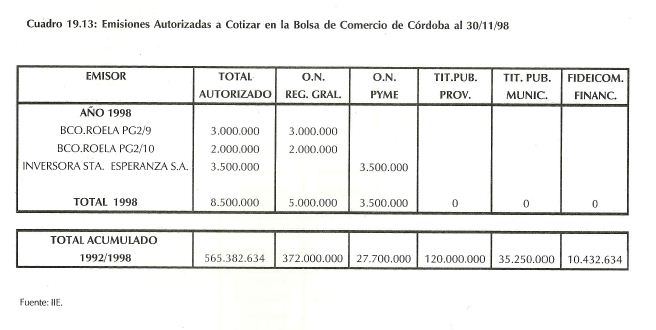

El nivel de depósitos se incrementó a una tasa anual acumulada del 23% desde junio de 1995 hasta junio de 1998, sin embargo, se puede observar un comportamiento heterogéneo entre las distintas provincias. En el cuadro 19.1 se expone la tasa de variación anual de los depósitos y préstamos para el período considerado.

Si se analizan los depósitos, se puede apreciar que todas las jurisdicciones, a excepción de Santa Cruz, presentan una variación positiva. Por otra parte, de las nueve provincias que tuvieron una mayor variación, ninguna alcanza una participación mayor al 3% del total, lo que demuestra un mayor dinamismo de esta variable en el interior del país.

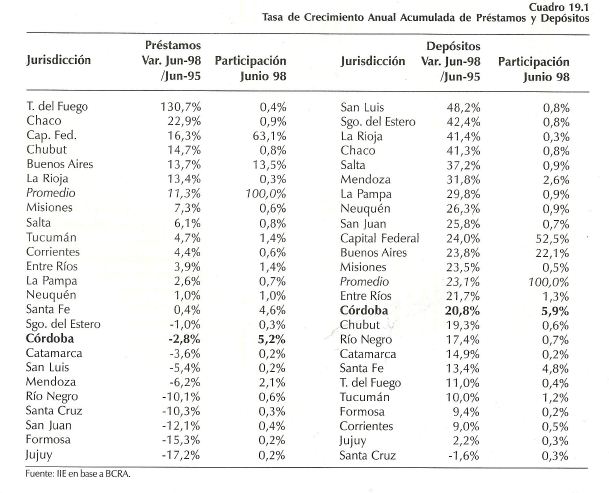

Por el lado de los préstamos la situación es diferente. Efectivamente, menos del 60% de las jurisdicciones presenta una variación positiva en esta variable y, entre las cinco jurisdicciones que muestran una mayor tasa de crecimiento, poseen el 78% de los préstamos. Lo anterior estaría indicando que las entidades del interior del país tendrían dificultades para colocar los fondos captados en las distintas jurisdicciones. Al respecto, es conveniente aclarar que los bancos públicos pueden estar influyendo en este comportamiento. Otro factor puede ser la concentración de la banca y, en particular la extranjerización, de la misma. Analizando más en detalle el sistema financiero de Córdoba, se puede observar en el gráfico 19.1 que la participación de la Provincia muestra un importante incremento desde el IV trimestre de 1992 hasta el IV trimestre de 1994. A partir de esa fecha, el sistema financiero provincial pierde participación relativa respecto al conjunto hasta el ll trimestre de 1997. En el caso de Santa Fe, se puede observar un comportamiento similar. Posteriormente, Córdoba revierte esta tendencia, alcanzando el 6,5% de los depósitos en el lll trimestre de 1997.

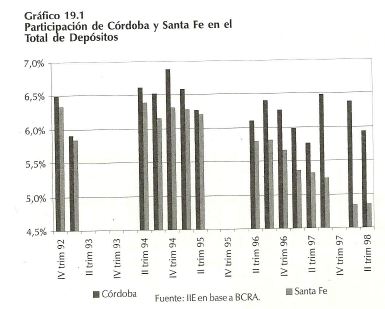

Si se consideran los préstamos, también Córdoba y Santa Fe pierden participación, siendo más acentuada la reducción en el caso de la primera. Esto se puede apreciar más claramente si se analiza la diferencia entre préstamos y depósitos de cada provincia, tal como se expone en el gráfico 19.2.

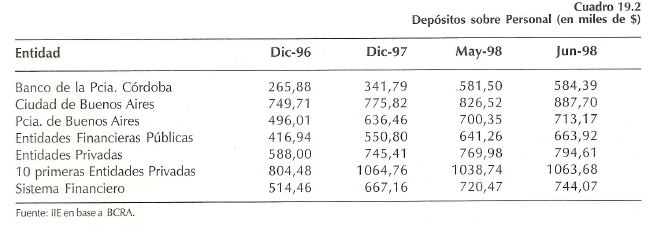

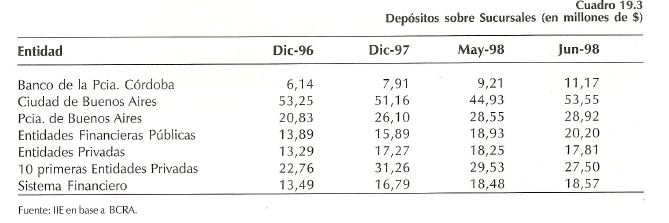

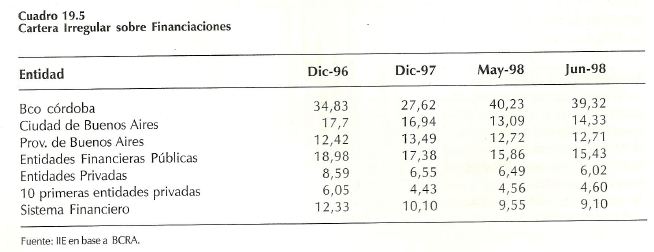

En principio, una jurisdicción que presenta un saldo positivo entre estas dos variables estaría indicando que la misma tiene más proyectos de los que puede financiar con sus propios recursos y, por lo tanto, < Si se analiza más en detalle, se puede observar que la banca oficial tiene una elevada participación en este tipo de cartera y que representó un costo de $ 739.7 millones al gobierno provincial1. 19.2. Banco de la Provincia de Córdoba 19.2.1. Análisis Comparativo Para analizar los niveles de productividad y eficiencia del Banco de Córdoba, se comparan cuatro indicadores con otros bancos públicos, con el promedio de las entidades públicas, privadas y con el sistema financiero para el período diciembre 1996-junio 1998. En el cuadro 19.2 se puede observar que el cociente entre depósitos y personal del Banco de Córdoba se incrementó desde $ 265 miles hasta 219 584 miles, lo que representa una variación del 120%. Sin embargo, todavía se encuentra un 12% por debajo del promedio de las entidades públicas y un 21,5% de las privadas. En el caso de los depósitos por sucursal, la diferencia de productividad respecto al resto de las entidades se acentúa. Si bien es cierto que el banco oficial posee sucursales en lugares donde no son rentables para promover el desarrollo regional, también es cierto que presenta un mayor grado de concentración de los deudores, lo que se contradice con el objetivo anterior.

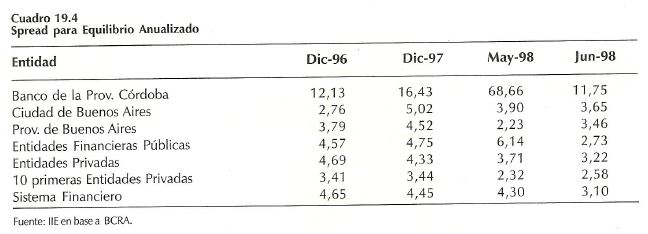

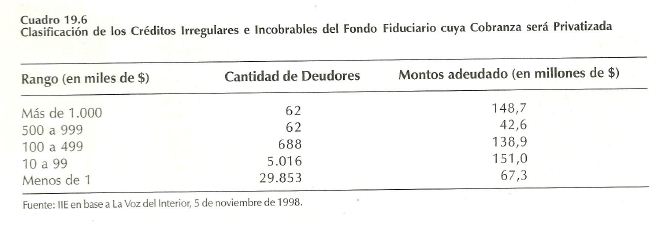

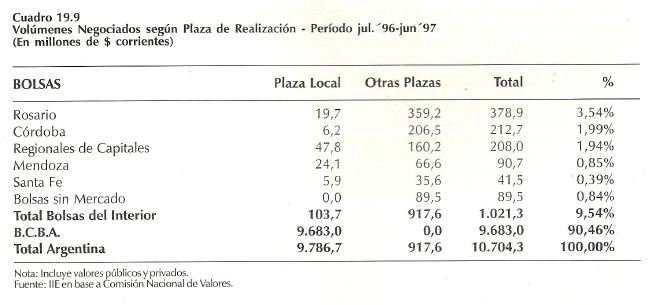

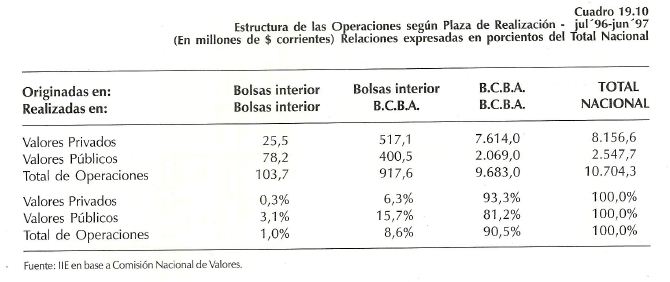

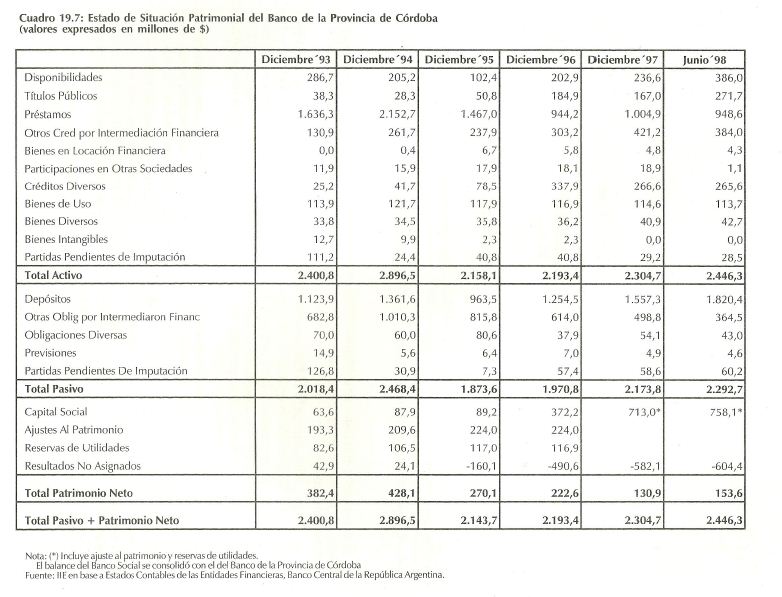

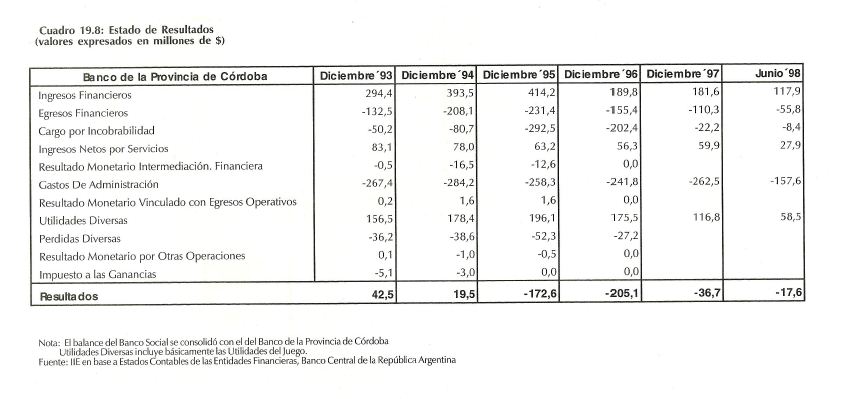

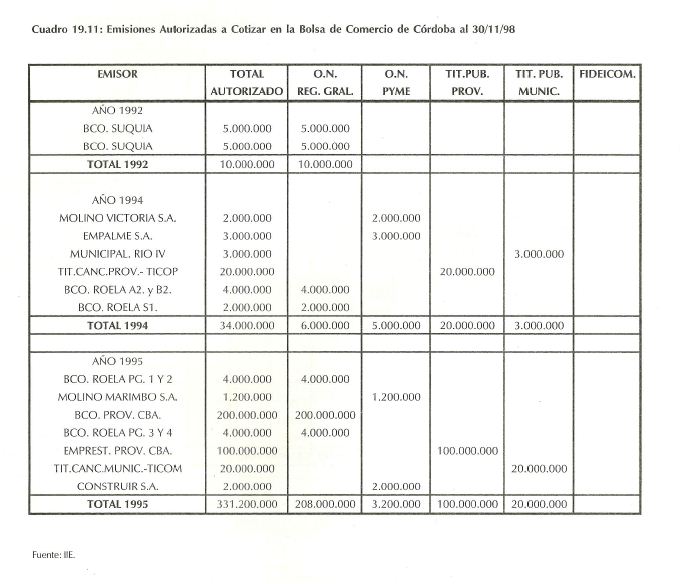

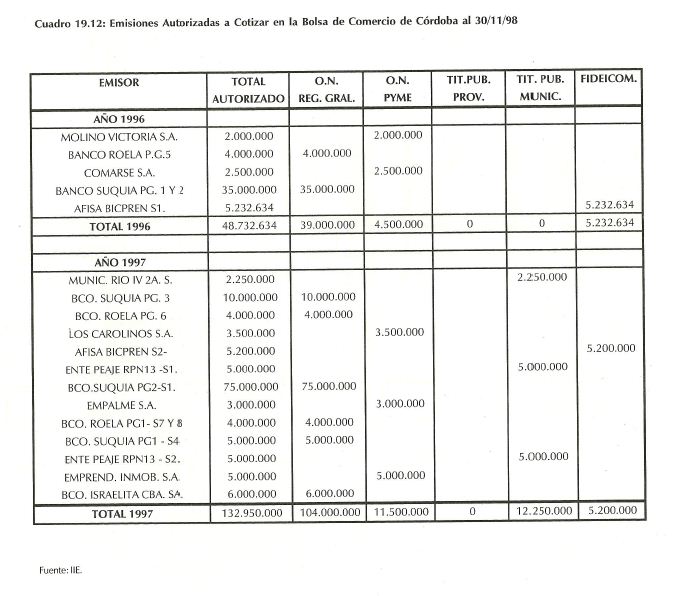

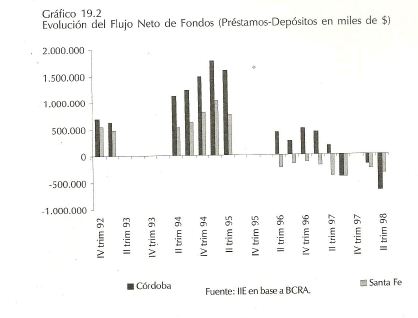

1 Ver Bianco & Asoc. < Otro indicador interesante de analizar es el spread de equilibrio, el cual se calcula como el cociente entre (Gastos de Administración — Ingresos por servicios)/Financiaciones. Este cociente indica cual debería ser la diferencia entre la tasa pasiva y la tasa activa para que el banco no registre una pérdida. En junio de 1998 este diferencial de tasa para el banco oficial debería haber sido de 11,75 puntos porcentuales, es decir más de tres veces que el resto de las entidades analizadas. En cuanto a la calidad de la cartera, también se puede apreciar que el 39% de las financiaciones se encuentra en situación irregular, es decir, más del doble que el resto de los bancos públicos analizados y más de 8 veces que las 10 primeras entidades privadas. Los préstamos en situación irregular están altamente concentrados, tal como se puede apreciar en el cuadro 19.6, donde se expone la parte del fondo fiduciario cuya cobranza será privatizada, clasificada por el tamaño de sus deudores. Los 124 deudores más grandes concentran cerca de $190 millones. 19.2.2. Estado de Situación Patrimonial y de Resultados En el Estado de Situación Patrimonial del Banco de Córdoba se observa un cambio importante en la participación de las partidas del activo y del pasivo (ver cuadro 19.7 al final del capítulo). Los préstamos disminuyeron de $ 2.152,7 millones en 1994 hasta $ 948,6 millones en junio de 1998 mientras que la tenencia de Títulos más Disponibilidades aumentó de $ 233,5 millones a $657,7 millones en el mismo período. Lo anterior indicaría una preferencia por mantener un alto grado de liquidez. En relación al pasivo, se puede apreciar un aumento de los depósitos del 33% entre 1994 y junio de 1998, alcanzando un monto de $ 1.820,4 millones en esta última fecha. De esta cifra, un 36% corresponde al sector público no financiero. Es decir que el banco provincial sólo presta el 60% de los depósitos que posee, mientras que el promedio para el sistema es del 95%. Esto demuestra que esta entidad es la causa principal que en Córdoba la diferencia entre préstamos y depósitos sea negativa, tal como se analizó anteriormente. En el cuadro 19.8 al final del capítulo se puede ver la evolución del Estado de Resultados para el Banco de la Provincia de Córdoba, donde se puede apreciar, que en promedio, la banca oficial perdió $ 235 millones por año entre 1993 y 1997, sin contar las utilidades del juego, lo que representa un monto total de $ 1.175 millones. Para tener una idea más precisa de la cantidad de dinero que esto significa, resulta útil efectuar algunas comparaciones para evaluar qué otro destino le podría haber dado la Provincia a estos fondos. Por ejemplo, se podrían haber construido 1.175 km de autopistas (lo que representa tres veces el valor de la autopista Córdoba-Rosario) o se podrían haber multiplicado aproximadamente por cuatro las viviendas realizadas por el DPV durante el período 1991-1997. 19.3. Fondo Fiduciario En virtud del acuerdo de encuadramiento celebrado entre el Banco de la Provincia de Córdoba y el Banco Central de la República Argentina (Resolución del BCRA Nº 747/97), se dispuso la constitución de un Fondo Fiduciario. El mismo se conforma por las Cuentas de los deudores calificados 4, 5 y 6 (conforme a las Normas de Calificación de Riesgo Crediticio establecidas por el BCRA) de los Bancos de la Provincia de Córdoba y Ex-Banco Social de Córdoba. En función del acuerdo mencionado, con fecha 27 de marzo de 1998, se suscribió un contrato de Fideicomiso entre el Banco de la Provincia de Córdoba (Fiduciante), Córdoba Bursátil S.A. (Administrador Fiduciario) y el Superior Gobierno de la Provincia (Seguro Beneficiario). Córdoba Bursátil, en su condición de Administrador del Fondo Fiduciario así constituido, procedió a emitir un Título de Deuda por un valor nominal de $ 295.000.000 (pesos doscientos noventa y cinco millones), avalados por la Provincia de Córdoba mediante la afectación de Coparticipación Impositiva Federal. Bajo estas condiciones, el acuerdo con el BCRA contemplaba que el Banco de la Provincia de Córdoba podía contabilizar en su Activo el título de deuda emitido por Córdoba Bursátil, lo que sumado a la liberación de las previsiones correspondientes a las cuentas cedidas y un aporte de Capital realizado por el Superior Gobierno de la Provincia mediante la cesión de títulos públicos, permitieron al Banco de la Provincia de Córdoba recomponer su Patrimonio Neto, dando cumplimiento a las relaciones técnicas que exige el BCRA. La tarea del Fiduciario es proceder a ejecutar la gestión de recupero crediticio sobre las casi 50.000 cuentas fideicomitidas, a fin de generar un flujo de fondos que permita hacer frente a los servicios de renta y amortización previstos en el diseño del título (10 años de plazo, amortizaciones anuales crecientes e intereses mensuales iguales a LIBOR más 100 puntos básicos). Para llevar adelante el objeto del fideicomiso, se ha previsto el llamado a concurso público para la selección de encargados de la gestión de cobro judicial y extrajudicial de los créditos cedidos. 19.4. Conclusiones En los últimos años, a juzgar por el grado de concentración de los deudores, el Banco de la Provincia de Córdoba estuvo orientado hacia los grandes clientes. La pregunta es cual será el < Tener un banco público para atender las necesidades de financiamiento de las grandes empresas no resulta atractivo. El objetivo de la entidad debería ser concentrarse en el financiamiento de PyMES y de las economías regionales. Para cumplir con este objetivo, el Banco debería realizar una fuerte reestructuración y capacitar a su personal para alcanzar los niveles de productividad y eficiencia de las entidades privadas. De todas maneras, si la idea es fomentar las PyMES y Microemprendimientos, es importante tener en cuenta que el financiamiento es sólo una de las limitantes para el desarrollo de este tipo de empresas, y no justamente la más importante. Sin embargo, si se pretende subsidiar parte del financiamiento, se podrían establecer otros mecanismos, sin la necesidad de contar para ello con un banco. 19.5. Mercado de Capitales Desde la convertibilidad hasta la actualidad, el Mercado de Capitales tuvo un fuerte desarrollo en nuestro país, lo que permitió reducir el costo del financiamiento del sector privado. Sin embargo, las bolsas del interior no tuvieron una participación activa en este proceso. Por el contrario, se observó una pérdida en la participación relativa de los volúmenes transados. Como se puede advertir, más del 90% de las operaciones con Títulos Valores (privados y públicos) se realizan en la Bolsa de Comercio de Buenos Aires, mientras que las bolsas del interior derivan más del 90% de sus negocios hacia la bolsa porteña ante la imposibilidad de cerrar las operaciones en la plaza local. Al efectuar un análisis desagregado de estos datos, discriminando entre operaciones realizadas con Valores Privados y con Títulos Públicos, se observa que no existen mayores diferencias en las conclusiones que pueden extraerse. La información que acaba de presentarse es suficientemente elocuente como para poner de manifiesto que el Mercado Secundario no es el más adecuado para sentar las bases del desarrollo de los Mercados de Capitales Regionales. La Bolsa de Comercio de Buenos Aires posee una fuerza gravitacional muy fuerte sobre las operaciones que se ejecutan en este mercado, lo cual se explica por la gran liquidez que demuestra poseer, facilitando el encuentro de las puntas compradora y vendedora de los diversos títulos-valores con cotización bursátil. También es importante destacar el rol de los gobiernos ya que, tal como se puede observar en el cuadro 19.10, la mayor participación de las operaciones generadas y realizadas en el interior se corresponden con mercados en donde existen Títulos Públicos que poseen cotización en dichos mercados. Es importante destacar este punto ya que le otorga liquidez al mercado y le permite alcanzar una masa crítica para el adecuado funcionamiento de las bolsas en el interior. Si se concentra el enfoque en el Mercado Primario, se observa que la importancia relativa de las bolsas del interior aumenta cuando se consideran las Obligaciones Negociables para PyMES o de títulos municipales. En cuanto a estos últimos, sólo han realizado emisiones las comunas de Río Cuarto (provincia de Córdoba), Guaymallén (provincia de Mendoza) y San Carlos de Bariloche (provincia de Río Negro). En el caso particular de Río Cuarto, ya lleva colocadas dos series de Obligaciones Municipales. Estos bonos han obtenido autorización para cotizar por parte de las respectivas Bolsas de Comercio de su jurisdicción, de manera tal que la Bolsa de Comercio de Buenos Aires no registra antecedentes en este sentido. De esta manera, se puede apreciar que las bolsas del interior presentan una ventaja para atender el financiamiento de las PyMES. Es por ello que la estrategia de desarrollo del Mercado de Capitales Regionales debería basarse en tratar de solucionar las necesidades de financiamiento de este tipo. Para ello, es necesario desarrollar la estrategia mencionada en el <