INVERSIONES

INVERSIONES

Durante 1990-1997 la inversión extranjera hacia Latinoamérica se multiplicó por alrededor de seis veces. Argentina recibió en este período un total de aproximadamente US$ 63. 000 millones. Los sectores con mayor participación fueron Comunicaciones, Petróleo y Gas, y Energía Eléctrica. Para el período 1998-2000 se espera que el flujo anual promedio de inversiones continúe incrementándose.

13.1. Inversión en Argentina

13.1.1. Estimación del Stock de Capital

El stock de capital se define como el conjunto de actives durables, reproducibles y tangibles utilizados en la producción de otros bienes y servicios. La antigüedad y magnitud de este stock, junto con la fuerza laboral, otorgan una idea de las posibilidades de producción de una economía.

La medición y evolución del stock de capital de una economía permite conocer los determinantes del crecimiento económico y evaluar si el mismo es sostenible en el largo plazo.

Existen distintos criterios para el cálculo de dicho stock. El utilizado en este trabaje será el de inventario permanente realizado por el Centro de Estudios para la Producción, el cual consiste en tomar la evaluación del stock de capital de los diferentes activos que conforman el stock total, actualizándolo mediante el alta de las inversiones brutas en cada activo y la baja de las depreciaciones de los mismos.

El stock de capital total1 para nuestro país muestra tasas de crecimiento del 3,6% durante la década del ’70. En los ’80 esta tendencia se mantuvo, pero a tasas cada vez menores hasta llegar a 1982. A partir de entonces, se produjo un estancamiento del stock de capital, el cual fue superado recién en 1991, alcanzándose un promedio anual del 2,1%. Considerando el período comprendido entre 1993 y 1996, el mismo ha crecido a una tasa promedio del 2,7%.

El concepto de stock de capital puede a su vez subdividirse en stock de capital total y stock de capital reproductivo, definiéndose este último como el total del stock de capital neto de las construcciones residenciales. Durante la década del ’70 se observa un crecimiento del 3,4% anual, luego se inicia un período de estancamiento desde 1982 hasta 1989. Desde entonces y hasta 1992 se produce una caída en el stock, lo cual muestra que los niveles de inversión bruta durante ese período no alcanzan a cubrir las depreciaciones. A partir de 1992 se aprecia una recuperación con tasas de crecimiento del 2% anual.

Por último, es importante analizar el concepto de stock de equipos durables de producción, formado por equipos de transporte y maquinarias y equipos. Durante la década del ’70 los equipos durables crecían a una tasa del 3,5% anual, mientras que a partir de 1982 se observa una tendencia decreciente con una caída del 27% para toda la década. En 1991 se modifica la tendencia y comienzan a crecer a tasas del 3,9% anual, recuperándose en 1996 los niveles alcanzados en 1980.

En cuanto a la antigüedad, la cual puede ser considerada como una medida aproximada del grado de obsolescencia, se puede apreciar que en el año 1991 se produce el mayor envejecimiento del stock. A partir de entonces, se observa un continuo rejuvenecimiento, explicado en parte por la importación de equipos durables de producción.

1 El mismo se calcula utilizando el método de amortización rectangular.

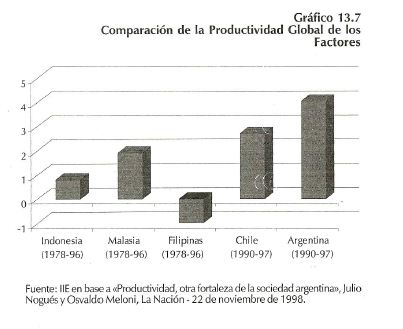

La relación capital/producto permite evaluar la productividad, ya que la inversa de la misma es la productividad media del capital. Para la década del ’80 la estimación indica un valor promedio de la relación de 4,2 veces, observándose un incremento en los años de recesión, 1982, 1984, y 1989 (ver gráfico 13.1). A partir de 1990 y hasta 1995, la relación comienza a descender, indicando un incremento de productividad en un contexto de fuertes inversiones. Un movimiento contrario se observa a partir de 1995, como consecuencia de la caída del PBI, mientras el stock continuaba creciendo.

13.1.2. Inversión Bruta

Los flujos de inversión bruta permiten tener una idea de lo que está sucediendo con la acumulación de capital en la economía. Sin embargo, esta inversión se destina a dos fines diferentes. Parte de ella se utiliza para reemplazar el stock de capital depreciado y parte para incrementarlo. Esta última es la que se denomina inversión neta y se calcula como la inversión bruta total menos las depreciaciones de cada año.

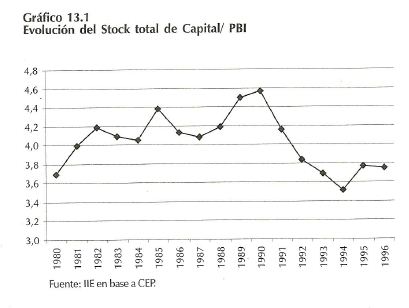

Analizando la evolución de la Inversión Bruta Interna (IBI), en el gráfico 13.2 se puede observar una tendencia decreciente a lo largo de la década del ’80, con tasas negativas cercanas al 7,6% anual. A partir de 1990 hasta la actualidad, esa tendencia se revierte, a excepción del año 1995 en el que se produce una disminución. Entre 1990 y 1998 (E) el incremento fue del 95%, lo cual equivale a una tasa de crecimiento promedio anual del 9%.

Tal como fue expresado en el capítulo 1, el porcentaje de IBI//PBI estimado para 1998 es uno de los mejores indicadores del desarrollo económico alcanzado durante los últimos años.

La Inversión Neta Interna muestra un desempeño similar al de la Inversión Bruta Interna. Sin embargo, durante el período analizado, se observan algunos años en los que la inversión neta es negativa, lo cual indica que el flujo de inversión bruta no alcanzó a cubrir el flujo de depreciación.

13.1.3. Inversión Extranjera Directa en Argentina

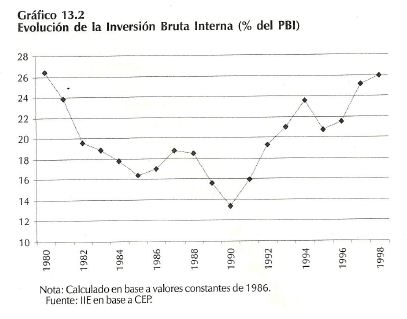

Entre 1980 y 1990 los principales países beneficiados por la Inversión Extranjera Directa fueron los países desarrollados. En la presente década y hasta la crisis asiática, esta situación se modificó a favor de los países emergentes2. En el cuadro 13.1 se pueden observar los flujos de IED hacia los principales países de América Latina. Durante el período 1990-1997, la IED hacia la región se multiplicó aproximadamente por seis veces.

En ese mismo período, Argentina recibió IED por US$ 26.574 millones, lo que implica aproximadamente un 13,4% del total de América Latina. Este porcentaje es similar a la participación de nuestro país en el PBI total de la región.

Resulta igualmente interesante la evolución del stock de IED per cápita para los principales países de la región. Si bien Argentina siempre estuvo entre los diez primeros países, su ubicación mejoró desde el séptimo lugar en el año 1990 al cuarto en 1996, superando a México y Brasil (ver cuadro 13.2).

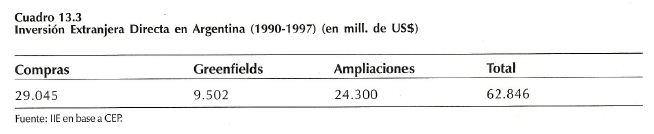

Otra estimación de la IED para Argentina es la realizada por el CEP, el cual, utilizando una metodología diferente, calcula para ese mismo período un flujo de US$ 62.846 millones3 (ver cuadro 13.3). Clasifica las mismas en tres grandes rubros: Compras (que implica cualquier transferencia de activos, privatizaciones, adquisiciones, ampliaciones de capital y fusiones), Greenfields (incluye las nuevas plantas de todas las empresas) y Ampliaciones (son aquellas inversiones que permiten incrementar la capacidad instalada de una empresa).

2 La participación de Ia IED dirigida a América Latina fue del 20% del total en la década de 1980, del 38% promedio en la década de 1990 mientras que en 1997 alcanzó el 45%.

3 Estos datos son el resultado de un relevamiento que realiza el CEP en base a datos obtenidos de los balances y reportes obtenidos de las empresas más grandes, material periodístico, datos de la Fundación Invertir y la Secretaría de Política Económica.

Es importante destacar que los últimos dos conceptos implican en cierta manera la formación bruta de capital y en el período analizado representan aproximadamente el 53% de la inversión total.

Este gran volumen de inversiones extranjeras que comienza en 1990 fue liderada por las privatizaciones. La mayor recaudación en ese concepto se realizó en 1992, alcanzándose a fines de 1993 el 78% del total recaudado en todo el período. Los sectores que presentaron una mayor participación en este proceso fueron Energía Eléctrica (28%), Petróleo y Gas (27%) y Comunicaciones (20%).

A partir de 1993 y con la finalización del proceso de privatizaciones, comienza a tomar fuerza el proceso de fusiones y adquisiciones, alcanzando una tasa del 113,8% anual acumulativa. Es importante mencionar que esto responde en gran medida a la situación interna de estabilidad, que permite encarar proyectos con mayor previsibilidad y al contexto mundial de la globalización. Los sectores con mayor participación en este proceso fueron el bancario (16,6%), Alimentos y Bebidas (12%), Comunicaciones (Televisión y Telefonía 22,4%) y Comercio (7,4%).

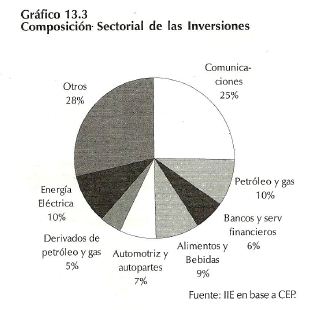

En el gráfico 13.3 se observa la composición sectorial de las inversiones, destacándose las Comunicaciones (25%), Petróleo y Gas (10%) y Energía Eléctrica (10%).

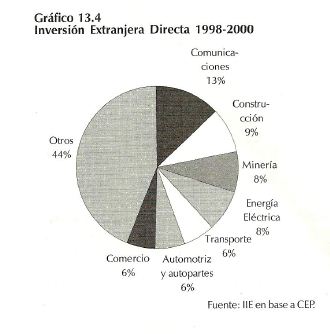

Según proyecciones realizadas por el Centro de Estudios para la Producción, entre 1998 y el año 2000, la Inversión Extranjera Directa en la Argentina ascenderá a US$ 44.808 millones.

Del total señalado, se estima que US$ 4.747 millones se dirigirán a fusiones y adquisiciones y que los restantes US$ 40.000 se dirigirán a Plantas Nuevas y a Ampliaciones de empresas ya existentes. En este período, los nuevos emprendimiento representaran aproximadamente el 90% de la inversión total, lo que demuestra un cambio de tendencia con respecto a los años anteriores.

Realizando una comparación entre los gráficos 13.3 y 13.4 se observa que se produjo una variación importante en los sectores receptores de las inversiones. Las comunicaciones, que en el período 1990-97 había recibido el 25 % de las mismas, participarán con sólo el 13 % en el período 1998-2000. Asimismo, se incorporan sectores como la Construcción, Minería y Transporte, los cuales habían sido poco significativos en la etapa anterior.

Por otra parte, es importante mencionar que en este último período el sector servicios, a pesar de haberse finalizado prácticamente con las privatizaciones, es el que muestra una mayor participación.

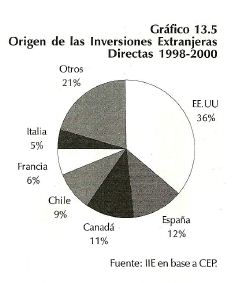

Si se analiza el origen de las inversiones en el período mencionado, en el gráfico 13.6 se observa que el 36% proviene de Estados Unidos, ocupando el segundo lugar España con una participación del 12%. Un elemento importante a destacar es la diversificación de los países inversores. Mientras que en el período 1990-97 los cuatro países que más invirtieron alcanzaron el 73,6%, en el período 1998-2000 representaron sólo el 68,7%, apareciendo en escena nuevos países que con anterioridad habían tenido escasa participación.

13.1.4. Inversiones de Firmas Nacionales

El total de inversiones directas registradas en nuestro país se compone de las inversiones extranjeras y de las inversiones nacionales. Las primeras fueron analizadas en detalle en el punto anterior debido a su magnitud.

A continuación, se realizarán algunos comentarios sobre las inversiones realizadas por capitales nacionales. En el período 1990- 1997 las mismas alcanzaron US$ 35.948 millones, lo que representa el 35,6% de la inversión total. Estas se dirigieron en un 74% a lo mencionado anteriormente como formación de capital (ampliaciones y greenfield) mientras que sólo el 10% se destinó a fusiones y adquisiciones.

Para el período 1998-2000 se espera un total de US$ 21.047 millones, lo que equivale a sólo el 28,8% de las inversiones totales, mostrándose una disminución en la participación total respecto al período anterior.

Dentro de los sectores elegidos por el capital nacional en el período 1990-97 se destacan Petróleo y Gas (34%), Construcciones (23%) y Comunicaciones (13%).

13.2. Inversiones por Regiones

Para realizar este análisis se utilizara la información disponible por provincias y luego por regiones, de acuerdo al concepto mencionado en el punto 1 del presente capítulo. Estas estadísticas no reflejan la totalidad de los proyectos de inversión ya que frecuentemente no se dispone de información para su asignación por provincias.

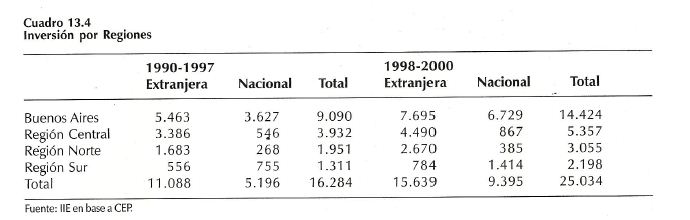

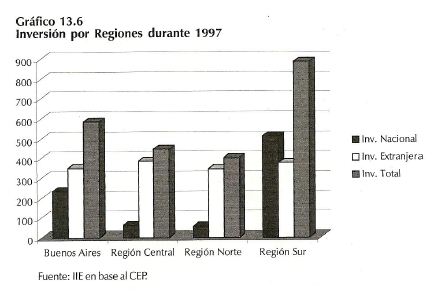

Analizando el total de inversiones regionales para el período 1990-1997, en el cuadro 13.4 se

puede apreciar que Buenos Aires recibió la mayor proporción, seguida por la Región Central, captando entre ambas aproximadamente el 80% del total. Para el período 1998-2000 el comportamiento esperado es muy similar, pero con una menor participación de la Región Central.

Descomponiendo el análisis entre inversión extranjera e inversión nacional, y considerando el total de las regiones para el período 1990-1997, se observa que la inversión extranjera supera en más del doble a la inversión nacional. Cuando se realiza el análisis por regiones, se puede ver que tanto para la Región Central como para la Región Norte esta diferencia es mucho más pronunciada (aproximadamente 85%). En la Región Sur el comportamiento es opuesto.

Analizando el período 1998-2000 para el total de las regiones, se observa una tendencia similar, pero con una mayor participación de la inversión nacional. La Región Buenos Aires junto con la Región Sur muestran los mayores incrementos y nuevamente la Región Central junto con la Región Norte muestran una disminución de su participación.

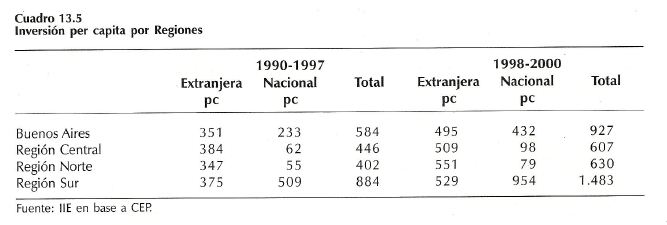

A continuación, en el cuadro 13.5 se realiza el mismo análisis pero en términos per cápita. Para el período 1990-1997 Región Central recibió la mayor inversión extranjera, mientras que la inversión nacional prevaleció en la Región Sur.

Es interesante observar que las inversiones nacionales per cápita en las Regiones Central y Norte son muy bajas en relación a Buenos Aires y la Región Sur. De acuerdo a las estadísticas del CER, esta categoría apenas participa con el 14% de las inversiones en ambas regiones.

Para el período 1998-2000, la Región Norte recibirá la mayor inversión extranjera, destacándose la minería como sector principal, mientras que la Región Sur será la destinataria de la mayor inversión nacional per cápita.

13.3. Productividad Global de los Factores

La Productividad de un país se explica por Ia eficiencia en la asignación de los factores, por la capacidad para generar e incorporar nuevos conocimientos y por el esfuerzo que realizan sus trabajadores.

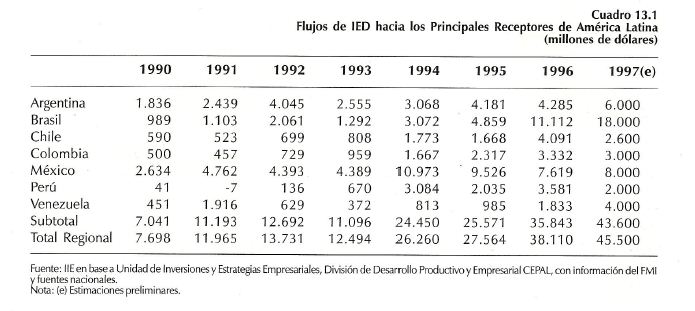

En el período 1980-89, Argentina mostró una evolución negativa de la misma, debida principalmente a la falta de inversión. Para el período 1990-97 se observa una recuperación muy importante alcanzando un promedio anual del 4,05 % (ver cuadro 7.5 del capítulo 7).

Cuando se compara este crecimiento a nivel internacional también resulta sorprendente. A pesar del importante crecimiento que algunos países asiáticos en el período 1979-1996, la productividad global nunca alcanzó cifras similares registradas en nuestro país durante la presente década (ver gráfico 13.7).