SECTOR FINANCIERO

9.1. Sistema Bancario Provincial

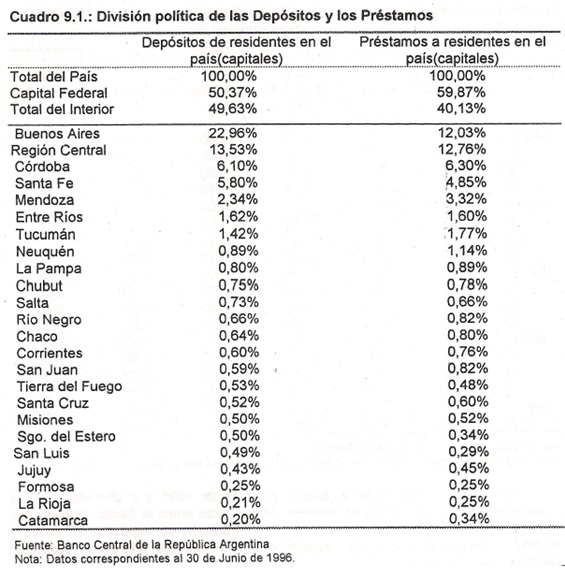

Como primer paso veremos cómo se distribuyen entre las distintas Jurisdicciones el total de depósitos y préstamos para tener una idea del tamaño relativo del sector en nuestra provincia.

En el cuadro 9.1 se puede apreciar la división política de los depósitos y préstamos correspondientes al 30 de junio de 1996. Capital Federal tiene el 50,37% de los depósitos y el 59,87% de los préstamos de todo el Sistema Financiero. A su vez en el interior, el 78% está concentrado en las Provincia de Buenos Aires, Córdoba, Entre Ríos, Mendoza y Santa Fe, lo que determina una alta concentración del Sector.

Córdoba posee el 6,10% de los depósitos, cifra parecida a la de Santa Fe. Entanto, Entre Ríos apenas alcanza al 1,62%. Si consideramos a las tres en forma conjunta, logran una participación del 13,53%. De las provincias restantes ninguna sobrepasa el 2% de los depósitos o préstamos.

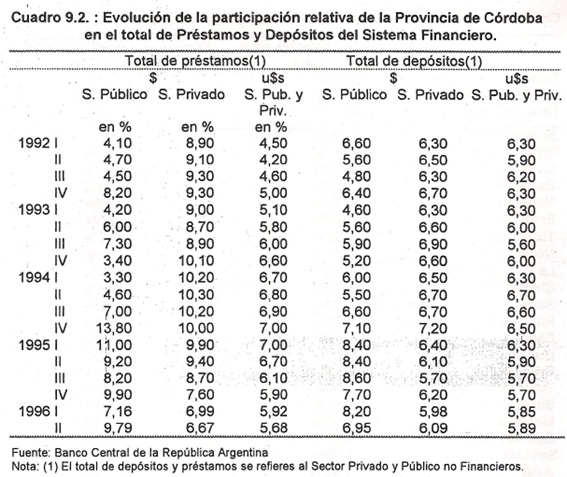

En segundo término se analizará Ia evolución de Ia participación relativa de Ia Provincia en el total de préstamos y depósitos del Sistema Financiero entre 1992 y 1996, estableciendo tres períodos.

El primero abarcó desde 1992 hasta 1994, donde la participación de Córdoba aumenta tanto en los depósitos como en los préstamos. Se destaca el incremento en la participación de los préstamos en moneda nacional del Sector Público, variando de 4,10% a comienzos de 1992 hasta 13,80% a fines de 1994. Entre las principales causas de este incremento podemos mencionar Ia caída de Ia participación de Capital Federal y el aumento de los préstamos otorgados por el Banco de Ia Provincia de Córdoba al gobierno de su propia jurisdicción (ver cuadro 5.15 Evolución de Ia Deuda pública).

A partir del primer trimestre de 1995, como consecuencia de Ia crisis de confianza provocada por el efecto tequila, las variables bajo estudio disminuyeron con excepción de los depósitos en pesos del Sector público. Esto se puede interpretar como una política de Ia Provincia para contrarrestar Ia fuga de depósitos ocurrida en este período.

EI tercero comienza en el cuarto trimestre de 1995 y a diferencia de los anteriores se observa un comportamiento diferenciado entre el Sector Público y el Privado. Analicemos primero este último, Ia participación de depósitos en pesos y dólares comienza a recuperase Ievemente. En cambio los préstamos continúan perdiendo participación.

EI Sector Público, por el contrario muestra una disminución en los depósitos en pesos y un incremento en la participación en los préstamos. Al respecto cabría preguntarse si se debe a un problema estadístico o a un aumento en Ia financiación bancaria por parte del Sector.

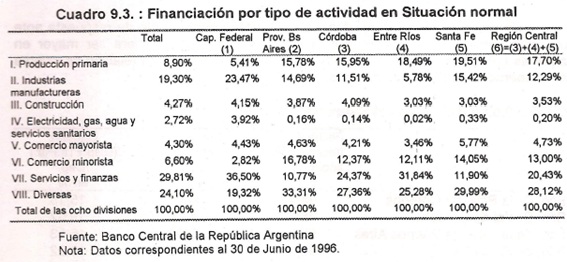

Otro dato de interés es la participación de cada actividad en el total financiado por jurisdicción. Esto nos permite ver indirectamente la participación de cada actividad en la economía. Además, se calcula la misma para la región central, tal como se hizo anteriormente.

La participación de Ia producción primaria en el total financiado asciende al 15,95% en nuestra provincia, lo que representa aproximadamente el doble que para el promedio país. Pero si se compara a Córdoba con Santa Fe y Entre Ríos ocurre lo contrario.

En el caso de Ia industria manufacturera Córdoba se encuentra por debajo tanto del promedio país como de Santa Fe. Se destaca la alta participación de este rubro para Capital Federal con un 23,47%.

En las demás actividades, la porción de financiamiento en las tres provincias de Ia región central son similares con excepción de servicios y finanzas, que para Córdoba y Entre Ríos más que duplican la participación de los mismos en Santa Fe.

Cabe destacar que este rubro está compuesto por empresas que pertenecen total o parcialmente a los gobiernos Nacional, Provincial o Municipal y que se dedican a actividades comerciales, industriales o a Ia prestación de servicios. Esto nos indica que la participación del estado en las economías de las primeras dos provincias es sensiblemente mayor.

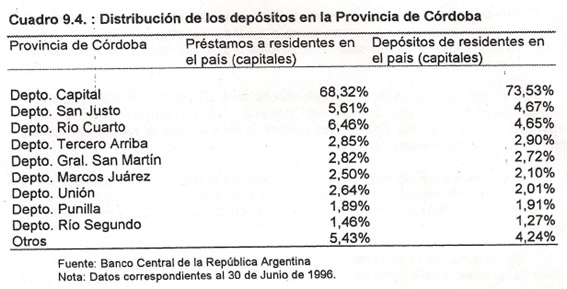

En cuanto a la distribución de los depósitos y préstamos en la provincia, el departamento Capital posee el 73,53% y el 68,32% respectivamente, le siguen con un 4,6% aproximadamente San Justo y Río Cuarto. Los demás departamentos no logran alcanzar el 3% considerados individualmente.

9.2. Bancos Oficiales en la Provincia de Córdoba

Para analizar el estado de la banca oficial tendremos en cuenta los de indicadores: solvencia, rentabilidad y eficiencia.

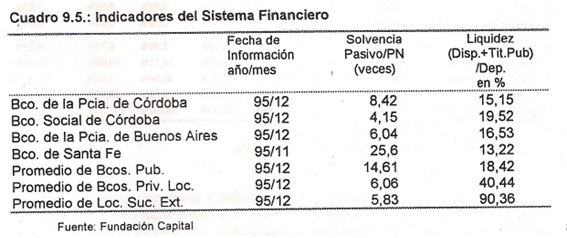

Tal como se puede observar en el Cuadro 9.5 el nivel de endeudamiento del Banco de Córdoba es de 8,42 y el del Banco Social de 4,15, los mismos pueden considerarse bajos si se los compara con el promedio de bancos públicos, ya que el promedio es de 14,61.

Pero si consideramos los bancos privados nacionales o extranjeros vemos que para los bancos públicos cordobeses este indicador es superior.

En cuanto al nivel de liquidez, se interpreta como el grado de respuesta ante un retiro masivo de depósitos, por Io tanto este indicador debiera ser mayor en aquellas entidades con mayor nivel de endeudamiento. Pero esta relación es inversaa Ia esperada en los bancos públicos.

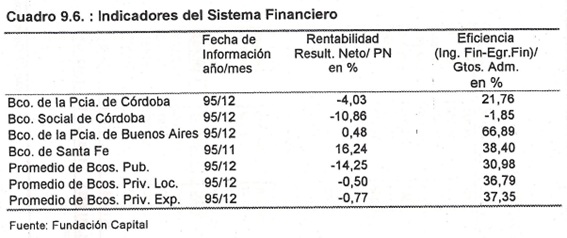

El nivel de rentabilidad sobre Patrimonio Neto del Banco de la Provincia de Córdoba es de -10,86% y para el Banco Social es de -4,03%, encontrándose muy alejada de los promedios para los bancos privados. Es importante destacar el comportamiento diferente que muestra este parámetro cuando se analiza el Banco de la Provincia de Santa Fe.

EI nivel de eficiencia, medido por el cociente entre (Ingresos Financieros -Egresos Financieros )/ Gastos de Administración, nos indica que porcentaje de los gastos de estructura se cubren con los ingresos por servicios netos de sus correspondientes gastos.

Tal como se observa en el cuadro 9.6, el nivel de eficiencia del Banco de Córdoba, es una tercera parte de la eficiencia del Banco Provincia de Buenos Aires y comparándolo con el promedio de los bancos públicos y privados, esta se encuentra entre un 30% y un 42% más baja.

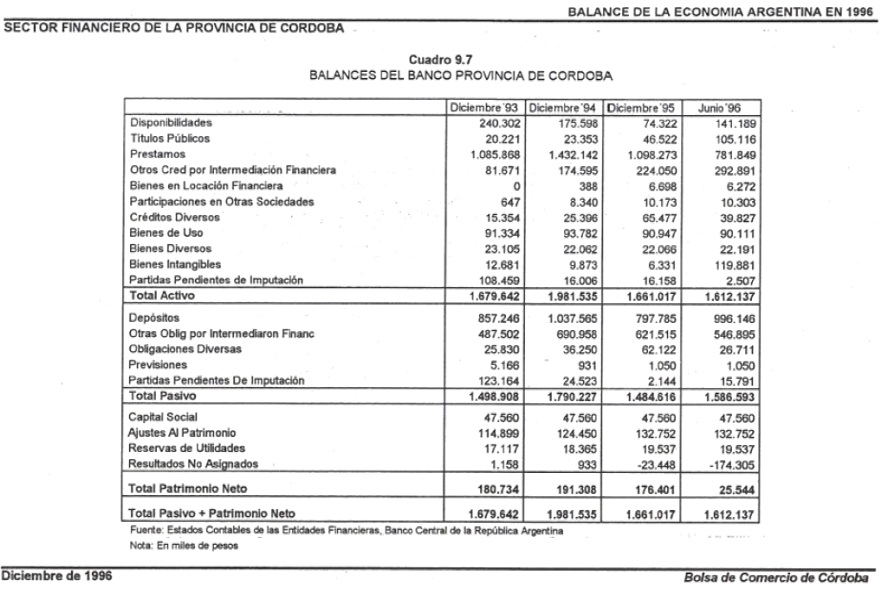

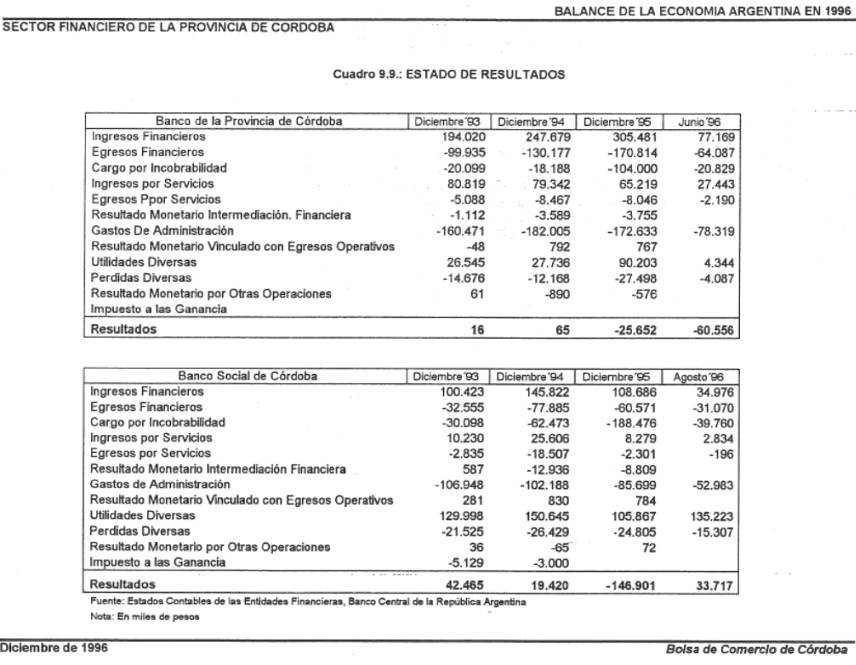

Por último en los cuadros 9.7 y 9.8 se reproducen los balances de las entidades financieras oficiales de nuestra provincia. Tal como se puede observar el resultado para el Banco de Ia Provincia de Córdoba para 1995 es de $ -25,65 millones y el acumulado hasta Junio del corriente año es de $ -60,56 millones. Es de destacar el aumento de los Cargos por Incobrabilidad en 1995 respecto al añoanterior, los mismos se incrementaron de $ 18,19 millones a $ 104,0 millones.

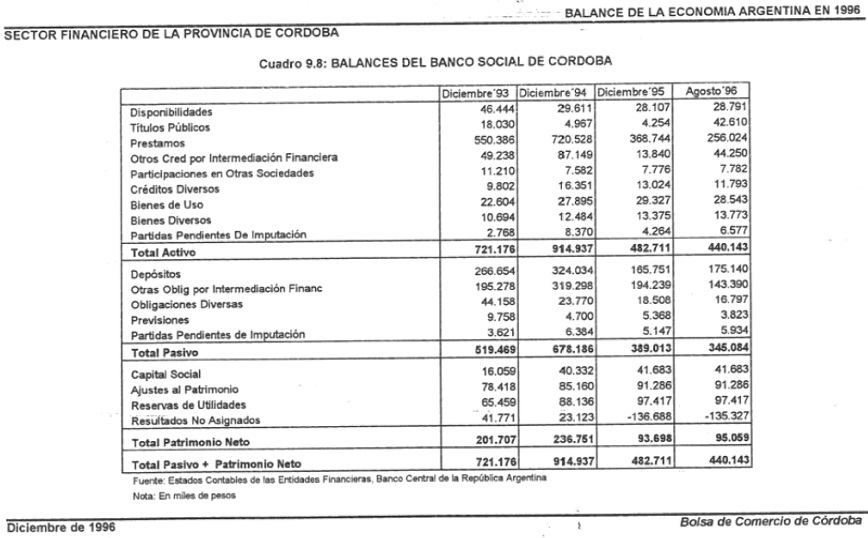

En el caso del Banco Social lamentablemente no se cuenta con una discriminación de los ingresos por juego, para poder determinar la eficiencia del mismo en la actividad bancaria.

También en este banco se produjo un notable aumento de los Cargos por Incobrabilidad, estos pasaron de $ 62,47 millones en 1994 a $ 188,48 en 1995. Esto junto a una disminución en los Ingresos Financieros y Utilidades Diversas determinaron una pérdida de $ 146,90 millones en 1995.

9.3. EI Mercado Bursátil en Ia Provincia de Córdoba 1

EI año 1996 procuró diferenciarse de la pobre performance registrada en los mercados durante el año 1995, situación largamente explicada por el denominado «Efecto Tequila». El contexto internacional recuperó liquidez y Ia fortaleza demostrada

por la economía argentina para superar los efectos de Ia devaluación mejicana, más allá del costo que debió pagarse internamente, realimentaron las expectativas de los inversores en cuanto a Ia Argentina como país emergente y confiable. Este cambio de humor trascendió y permitió que el recambio del ministro de economía no fuera todo lo traumático que se vaticinaba. La convertibilidad resistió incluso a Ia incertidumbre política que no fue ajena a Ia crisis económica.

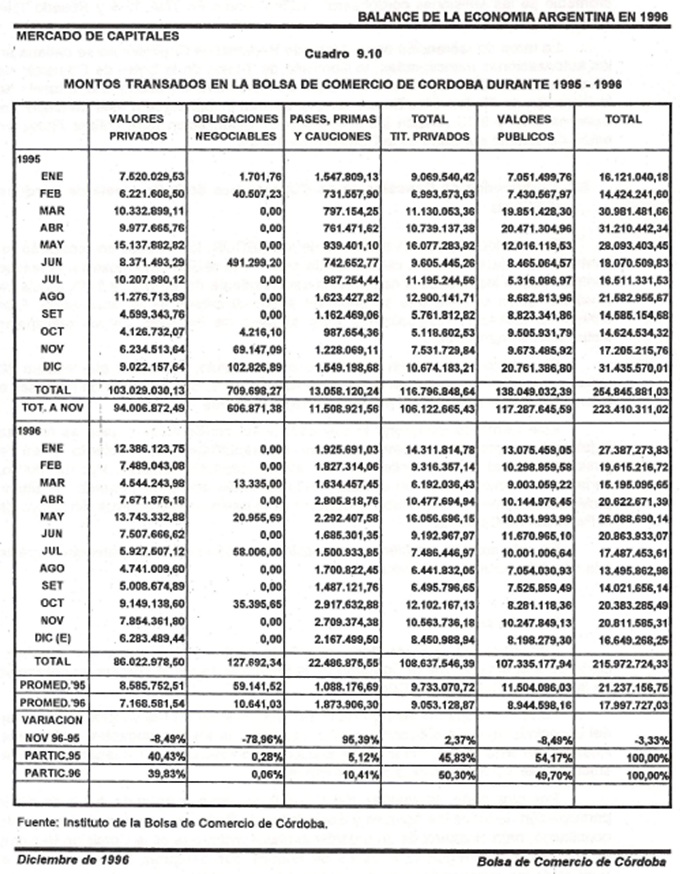

Sin embargo, el comportamiento de Ia plaza bursátil local durante los primeros once meses del año en curso, pareció continuar signado por Ia crisis financiera del año anterior. Efectivamente, tal cual se desprende de las estadísticas recogidas hasta noviembre de 1996 (ver cuadro 9.10), el panorama que presentaron las principales variables bursátiles fue el siguiente:

• Disminución del 3,33% en el volumen total negociado respecto a igual período del año 1995.

• Aumento en el monto total negociado en Valores Privados del 2,37% respecto a los once primeros meses del año anterior.

· Retracción del 8,49% en relación a igual período del año 1995, en el monto operado en Títulos Públicos.

• Aumento del Índice Merval del 30,67% respecto a noviembre de 1995, y del 18,90% con respecto a la primera rueda del año 1996.

En realidad, el panorama es más preocupante si desglosamos las operaciones generadas en Córdoba según plaza de realización. Ahí es posible observar que el total de operaciones generadas y realizadas en Córdoba disminuyó un 53,96% con respecto a igual período del año anterior, Ia tendencia se acentúa si consideramos a los Títulos Públicos, por cuanto se cerraron localmente un 73,17% menos de operaciones que las verificadas en los once primeros meses de 1995. Hay un leve repunte del 10,94% al analizar los montos operados en Valores Privados.

Esta situación permite efectuar algunas reflexiones, por un lado da idea de Ia escasa magnitud del mercado local, donde no es posible conectar las dos puntas necesarias para concretar transacciones en cantidad suficiente. Por otra parte, la situación descripta confirma la tendencia observada a nivel nacional y mundial, donde la concentración en pocos mercados fuertes es el denominador común para negociar los papeles más significativos de una economía.

Es en este contexto que surge la necesidad de recrear un Mercado de Capitales regional que canalice el ahorro del público hacia Ia inversión productiva y que dé respuesta eficiente a los requerimientos de las empresas regionales.

1El presente capítulo fue desarrollado por el Lic. Carlos Bonvin quien asesoró al Instituto en el desarrollo de los capítulos referidos al sistema financiero.

El primer paso ha sido reconocer las características propias de la estructura productiva del medio en el que toca desenvolverse, a menudo diametralmente opuestas a las condiciones del primer mercado nacional.

Es así, que las Pequeñas y Medianas empresas (PyMes), que tienen una alta significación en el esquema productivo Provincial, no tienen acceso fluido al Mercado de Capitales, pero sus necesidades financieras comienzan a tener una formulación especial.

Al ser la función de las Instituciones del Sistema el poner en contacto a los oferentes y demandantes de fondos, la responsabilidad no estaría completa sino se crean las condiciones necesarias para que los inversores tengan en cuenta a las empresas regionales en el momento de decidir el destino de sus fondos excedentes, y en este aspecto resulta indispensable desarrollar un mercado secundario de negociación, porque de nada sirve que los inversores puedan adquirir Títulos u Obligaciones Negociables de empresas, si no tienen después la liquidez suficiente que les permita deshacerse de su inversión antes del plazo fijado originalmente, ya sea para modificar su cartera o bien para salir del Mercado de Capitales.

Si existe un fluido mercado de negociación secundaria, el plazo de emisión deja de ser un aspecto relevante que condiciona las decisiones de inversión. Por ello, uno de los aspectos indispensables para consolidar el Mercado es contar con un activo mercado regional de negociación de valores.

Asimismo, los empresarios que deseen utilizar el Mercado de Capitales como fuente de financiamiento deberán tener presente que ello no implica reemplazar al sistema bancario tradicional; el sistema bursátil ofrece un sistema alternativo y complementario, en donde quien desea fondos debe mostrar las bondades de sus proyectos y de la empresa que los reclama.

Nos encontramos en un punto de inflexión donde deben diferenciarse:

a) La evolución pasada, estrechamente relacionada a Ia marcha del Mercado Nacional (Buenos Aires), donde Ia actitud del Mercado Local podría calificarse de pasiva o al menos sujeta a la inercia del principal centro financiero del país.

b) EI desarrollo del Mercado de Capitales Regional, orientado a dar respuestas a los requerimientos de los interesados directos. Un mercado que contemple las características propias de la región y donde la Bolsa pueda asumir el liderazgo natural que le corresponde en el proceso de crecimiento económico.

La Bolsa de Comercio de Córdoba ha aceptado el desafío y viene trabajando a paso firme en pos de consolidar un Mercado diferenciado, con productos propios que le den autonomía y a Ia vez justifiquen su existencia.

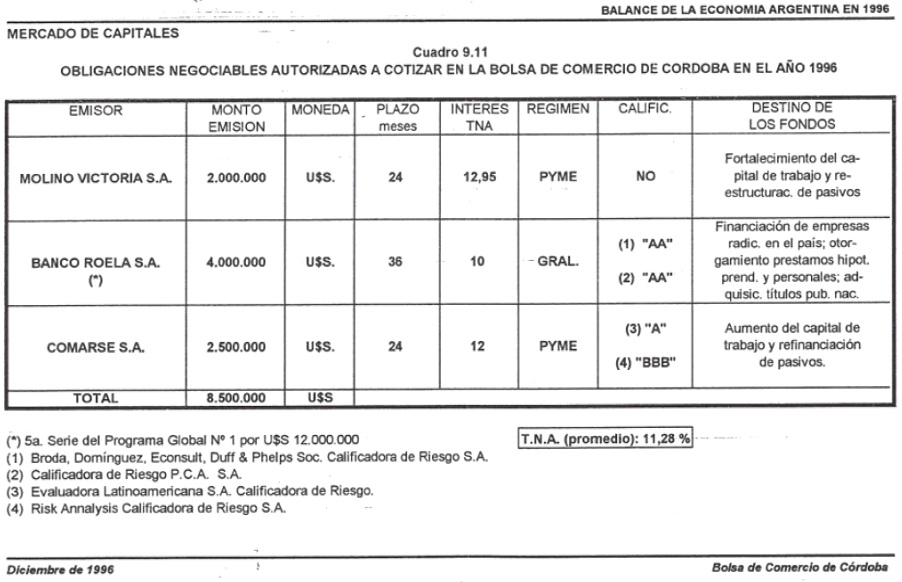

Una reseña de lo actuado por Ia Bolsa de Comercio de Córdoba en orden a autorizar papeles a cotizar se presenta en el Cuadro 9.11.

La Bolsa de Córdoba se presenta como Ia Institución más activa del interior del país con el 81,73% de los montos autorizados a cotizar, en segundo lugar se ubica Santa Fe con una emisión autorizada de $ 1.500.000 (14,42% de participación en el total de autorizaciones) y en tercer lugar, encontramos a la Bolsa de Rosario con el 3,85% de participación.

El grado de madurez alcanzado por la Bolsa local también se visualiza a partir del menor costo de financiamiento conseguido por los emisores: Tasa nominal anual promedio de las emisiones cordobesas 11,28%, Santa Fe TNA 12% y Rosario TNA 15%.

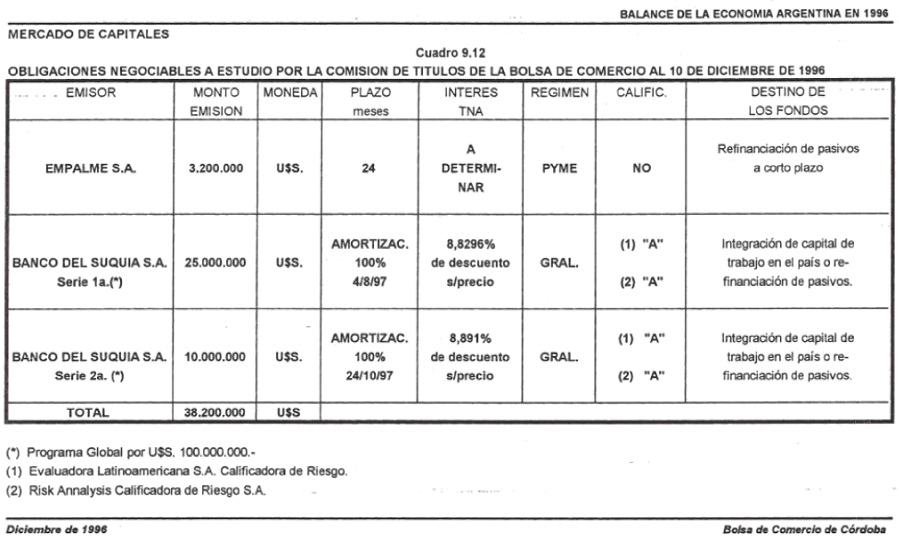

La tarea de recreación de un Mercado Regional de Capitales no se detiene en las autorizaciones mencionadas, la Comisión de Títulos de la Bolsa de Comercio de Córdoba desarrolla una política de difusión de instrumentos y acompaña, a través de la Dirección de Títulos a las Empresas que deseen incorporarse a este Mercado, los Cuadros 9.12 y 9.13 reflejan las solicitudes de autorización para cotizar títulos en etapa de estudio por parte de la Comisión de Títulos.

9.4 Certificados de Cancelación de Obligaciones de la Provincia de Córdoba(CECOR)

En relación al pago de intereses de los CECOR, los mismos se realizarán en cuatro cuotas iguales de 6% cada una. De esta forma el Gobierno mostró una actitud contrapuesta a las declaraciones previas del presidente del Banco de Ia Provincia de Córdoba, quién sostuvo que se pagarían según el criterio de lo devengado. Este criterio es aplicado universalmente para el pago de intereses de los principales instrumentos financieros.

En cuanto al monto en circulación de este título, se estima que existen 80vmillones de CECOR serie A en poder de privados, por Io que el monto de intereses a abonar ascendería a los $ 4,8 millones aproximadamente.

Esta forma de interpretar la Ley 8472 y su modificatoria, si bien es correcta legalmente, repercute negativamente en la credibilidad del Gobierno y en Ia posibilidad futura de desarrollar un mercado de capitales regional. Por tal motivo, sería conveniente realizar un análisis costo-beneficio de haber honrado los títulos provinciales como Io interpretaba Ia mayoría de la gente y los Directivos del Banco de la Provincia de Córdoba. En este sentido, también es imprescindible una mayor transparencia respecto a la situación fiscal de Ia Provincia.

9.4.1 Su cotización

Consideramos que resultaría altamente positivo, tanto para los tenedores como para el emisor, que el Gobierno de Ia Provincia decidiera solicitar su cotización en la Bolsa de Comercio de Córdoba.

Fundamentalmente se lograría la transparencia en las transacciones, en virtud del conocimiento de la cotización pública por parte de los demandantes y oferentes. Además, de esta forma, todas las operaciones se exteriorizan y quedan, por ende,sujetas a las leyes impositivas que corresponda.

Por otra parte, la liquidez del CECOR se vería asegurada a través de la participación de todos los Agentes y Sociedades de Bolsa, en un mercado legalmente constituido, bajo el control de un organismo oficial rector que es la Comisión Nacional de Valores y autorregulado a través de normas que aseguran Ia veracidad en el registro de las cotizaciones y su publicidad. Además estarían en condiciones para seradquiridos por inversores institucionales, tales como Administradoras de Fondos de Jubilaciones y Pensiones, Fondos Comunes, etc.