CAPÍTULO 12: CADENAS DE VALOR INDUSTRIALES EN LA REGIÓN CENTRO

CAPÃTULO 12: CADENAS DE VALOR INDUSTRIALES EN LA REGIÃN CENTRO1

âUna cadena de valor se crea cuando las organizaciones han compartido una visión y objetivos comunes. Esta se forma para cumplir objetivos especÃficos del mercado a través de la satisfacción de las necesidades de los consumidores. Permite la toma de decisiones mutuas, asà como el reparto de los riesgos y beneficios. También permite la inteligencia cooperativa: cálculo de costos, marketing e información compartida para mejorar los beneficios y la competitividad de la cadena de valor.â (Hobbs, Cooney, & Fulton, 2000)

12.1 Introducción

El concepto de cadena de valor y su respectivo estudio e investigación se ha vuelto cada vez más importante a lo largo del tiempo. Siguiendo a Kaplinsky & Morris, (2001) existen tres principales razones por la cual la preponderancia de tal análisis se ha visto incrementada. En primer lugar el crecimiento de la división del trabajo y la dispersión global de la producción de componentes ha convertido a la competitividad sistémica en altamente importante. En segundo lugar, la eficiencia en la producción es sólo una condición necesaria para penetrar en los mercados que actualmente están globalizados. Y en tercer lugar, para acceder a los beneficios de estar inserto en un mercado globalizado, es necesario entender la dinámica de los factores intervinientes en la cadena.2

El caso de las cadenas de valor industriales, tienen fuerte presencia en la economÃa argentina. Ãstas se caracterizan por una preponderante participación de la industria manufacturera en el entramado productivo nacional. Tal es asÃ, que la participación del sector industrial en el valor agregado bruto nacional alcanzó el 17,5% en el año 2012. Si bien la misma cayó ligeramente a lo largo de los últimos veinte años, dado que el promedio del perÃodo 1993-2012 fue del 18,0% y el valor que alcanzaba la misma en 1993 ascendÃa al 19,8%, continúa siendo el sector económico más importante de nuestro paÃs en lo que respecta a la agregación bruta de valor.3

En este marco, el estudio de las industrias metálicas básicas, metalmecánica y automotriz merece especial consideración, pues en conjunto representan el 35% de la producción manufacturera argentina. Es decir, alrededor del 6,13% del valor agregado nacional proviene de los tres sectores antes nombrados.

Además, recordando la importancia de la competitividad sistémica, es menester mencionar las ventajas competitivas que el paÃs tiene en la producción de alimentos. La industria de alimentos y bebidas en Argentina representa un 4,6% del PBI nacional, 25% de la industria manufacturera y emplea de manera directa 470 mil trabajadores y 1,25 millones de manera indirecta, siendo estos datos referidos al año 2011. Con ello, las industrias anexas a la antes nombrada, en particular, la industria de maquinaria para la industria alimenticia adquiere relevancia a la hora de focalizar una estrategia industrial.

1 El presente capÃtulo es una sÃntesis de dos documentos desarrollados por el IIE, para el Foro de Entidades Empresariales de Región Centro denominado âEstudio para el fortalecimiento, y modernización de la cadena de valor automotriz â autopartista de la Región Centro de la República Argentinaâ, ï¬nanciado a través del Consejo Federal de Inversiones (CFI) bajo el número de expediente 12493 02 01 y âEstudio para el desarrollo, fortalecimiento y modernización de la cadena de valor de la maquinaria para la industria alimenticia de la Región Centro de la República Argentinaâ expediente N° 12493 03 01.

2 Para una visión más profunda sobre el tema el lector deberá dirigirse al CapÃtulo 8.

3 La industria manufacturera ocupa el primer lugar, siguiéndole el comercio mayorista y minorista, las actividades de transporte, almacenamiento y comunicaciones, el rubro inmobiliario y empresarial y la enseñanza junto con otros servicios sociales y de salud. Esos son los cinco sectores económicos más importantes de la economÃa argentina durante el año 2012.

Delimitando el ámbito geográfico a la Región Centro (constituida por las provincias de Córdoba, Santa Fe y Entre RÃos), por el lado de la industria automotriz, cuatro de las once terminales productoras se encuentran allÃ, y su producción representa el 43% de los automóviles producidos en el paÃs (340 mil en 2013). En relación a la maquinaria para la industria alimenticia, resulta complicado relativizar el peso del sector tanto a nivel nacional como regional. Una posibilidad es vÃa el sector externo, donde se aprecia que la Región Centro aporta cerca del 40% de las exportaciones nacionales de tal industria.

Dicho esto, queda claro que es importante avanzar hacia un vasto conocimiento de las industrias mencionadas y sus respectivas cadenas de valor para fortalecerlas y generar sinergias entre los factores que la componen, lo que se traduce en mayor valor agregado. Los estudios realizados por el Instituto de Investigaciones Económicas de la Bolsa de Comercio de Córdoba con financiación del Consejo Federal de Inversiones fueron encarados bajo esta óptica, generando información primaria a través de la recolección de datos vÃa encuestas y analizando los mismos para dar un diagnóstico de ambos sectores.

El presente capÃtulo versará en primer lugar sobre el estudio de la cadena de valor automotriz autopartista en la Región Centro y en segundo lugar sobre la cadena de valor de la maquinaria para la industria alimenticia para la misma región geográfica. Luego, se exponen las conclusiones de cada uno de los trabajos y algunas recomendaciones especÃficas de cada sector.

12.2 Cadena de valor automotriz autopartista de la Región Centro

Existen numerosas definiciones alrededor del concepto de âcadena de valorâ. A los fines aquà propuestos, y por el enfoque establecido junto al Foro de Entidades Empresarias de la Región Centro, se define una cadena de valor como: âun conjunto formado por múltiples relaciones productivas y comerciales entre empresas independientes, en el cual los productos y/o servicios de una de ellas, se transforman en insumo productivo o comercial de otraâ.4

En el presente trabajo, se encuestaron solamente aquellas empresas industriales5 que forman parte de la cadena de valor, aunque en el análisis global de la cadena se tuvieron en cuenta los aspectos crÃticos de la misma vinculados a empresas comerciales y de servicios.

A continuación, en el Esquema 12.1 se muestra una representación del tramo relevante de la cadena de valor automotriz-autopartista a los fines del estudio:

4 La deï¬nición esbozada sigue el trabajo realizado en el año 2011 por la Fundación Observatorio Pyme, la Universidad de Bologna y el Ministerio de la Producción de la Provincia de Santa Fe. No obstante, ha sido levemente modiï¬cada en relación a la vertida en el informe âCadena de Valor Autopartistaâ aquà citado.

5 Se deï¬nen como ï¬rmas industriales aquellas que se encuadran entre los rubros 15 y 37 del Código Industrial Internacional Uniforme, revisión 3.1.

12.2.1 Sector automotriz en Argentina y la Región Centro

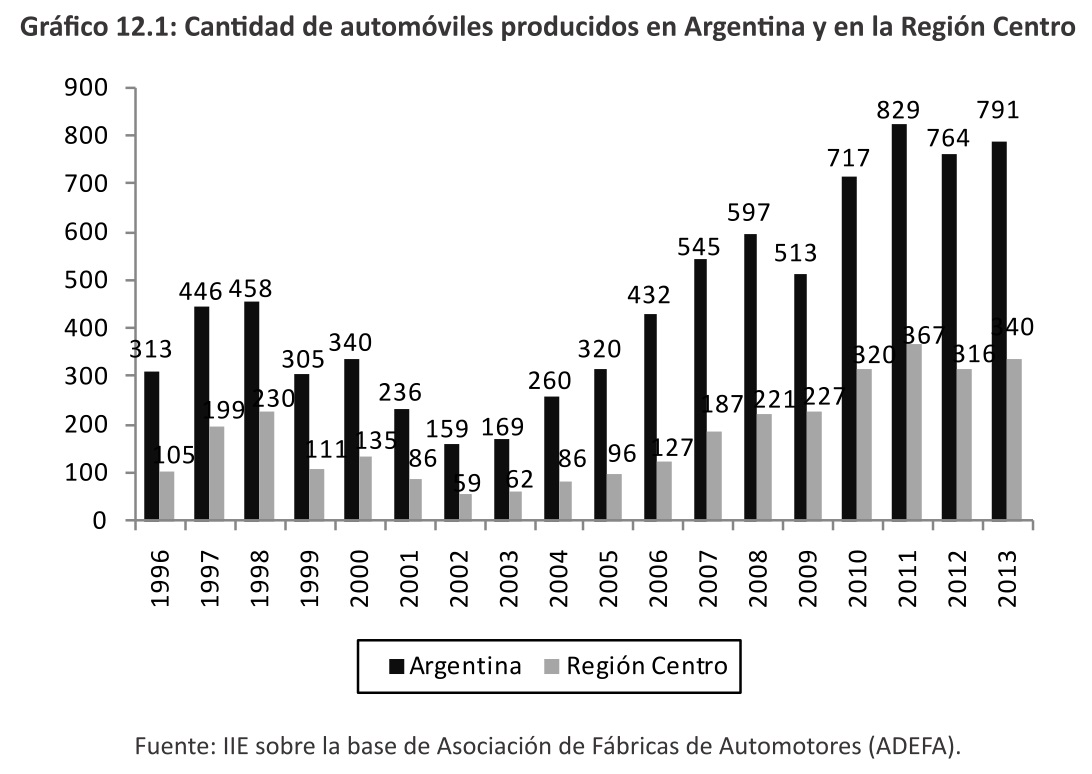

Entre las diferentes ramas que componen la industria nacional, el sector automotriz se destaca por su crecimiento vertiginoso a lo largo de los últimos veinte años6. Si bien dicho proceso no estuvo exento de vaivenes, entre 1996 y 2013 la producción automotriz a lo largo de todo el paÃs se incrementó un 153% (pasando de 313 mil a 791 mil unidades). En el caso de la Región Centro en idéntico perÃodo dicho porcentaje ascendió al 223%, es decir que tuvo una performance notablemente superior a la media nacional (se produjeron 105 mil y 340 mil automóviles respectivamente).

A continuación, en el Gráfico 12.1, se muestra la cantidad de automóviles producidos en terminales radicadas en Argentina, como asà también en la Región Centro, para el perÃodo 1996-20137.

6 Ello se produjo en el marco de un cambio de paradigma en la industria automotriz a nivel mundial. En particular, se acentuó una fuerte tendencia hacia la descentralización productiva, generando una importante cantidad de terminales alejadas de sus respectivas casas matrices (en particular en paÃses emergentes como Argentina, Brasil y México en el caso de Latinoamérica).

7 Si bien existen estimaciones, no hay certeza sobre la cantidad exacta de automóviles producidos en el paÃs antes de 1996, por lo tanto se utiliza la serie de ADEFA que inicia en dicho año.

A lo largo del trienio 1996-1998 la producción aumentó 46% a nivel nacional y 119% en la Región Centro. Sin embargo, en el año 1999 se produjo una fuerte caÃda interanual en ambas regiones en la producción (-33% y -55% respectivamente) como consecuencia de los efectos externos devenidos de la crisis brasilera. Por entonces, y tal como en la actualidad, la proporción de la producción nacional que tenÃa como destino al mercado brasilero se ubicaba entre el 40% y el 50%, aunque en el caso de algunas terminales radicadas en la Región Centro el mismo superaba el 80%.

A pesar de que en el año 2000 el sector esbozó una leve recuperación, por el impulso generado a través del plan canje, la economÃa argentina empeoraba paulatinamente. Como consecuencia de ello, la serie muestra una caÃda abrupta durante el bienio 2001-20028 (una vez iniciada la crisis que afectarÃa al paÃs a principios de la pasada década), produciéndose en promedio 197 mil unidades, cuando la media de los cinco años anteriores habÃa sido 372 mil unidades.

A partir del año 2003 y producto de la maxidevaluación del peso argentino que abarató los bienes nacionales en términos de los bienes extranjeros, se recuperaron las exportaciones del sector, como asà también el nivel de actividad doméstico. La producción de automotores aumentó ininterrumpidamente entre 2003 y 2008 en todo el paÃs a un ritmo de 24% promedio anual alcanzando 597 mil unidades producidas (aunque a nivel nacional en 2009 se produjo una caÃda, en la Región Centro no sucedió lo mismo), y se extendió hasta 2011 en la Región Centro a una tasa similar llegando a 320 mil unidades ese mismo año. Durante el bienio 2010-2011 la producción nacional retomó el ritmo de expansión en la actividad automotriz principalmente apoyada en el incremento de las exportaciones a Brasil y la expansión del mercado interno. Tal fue la magnitud del crecimiento ambos años que se alcanzaron respectivos records históricos tanto a nivel paÃs como en la Región Centro, superando las 700 y 800 mil unidades a nivel nacional y las 320 y 367 mil en cada año, respectivamente.

Finalmente, durante 2012 se conjugaron varios factores que generaron una nueva contracción en la actividad automotriz, a saber: la ralentización de la economÃa brasilera (y en particular de su industria), la pérdida de competitividad por vÃa de la apreciación cambiaria persistente y acumulada en un contexto de alza de los salarios, las restricciones a las importaciones de bienes de capital e insumos, los conflictos en las aduanas tanto por represalias comerciales como por pujas salariales y el menor crecimiento de la masa salarial junto con una mayor inflación.

8 Cabe resaltar que el impacto de la crisis económica sobre el sector automotriz en la Región Centro se vio magniï¬cado por la interrupción de las operaciones de la planta terminal de FIAT en la provincia de Córdoba, que recién retornarÃa a sus actividades en el año 2007.

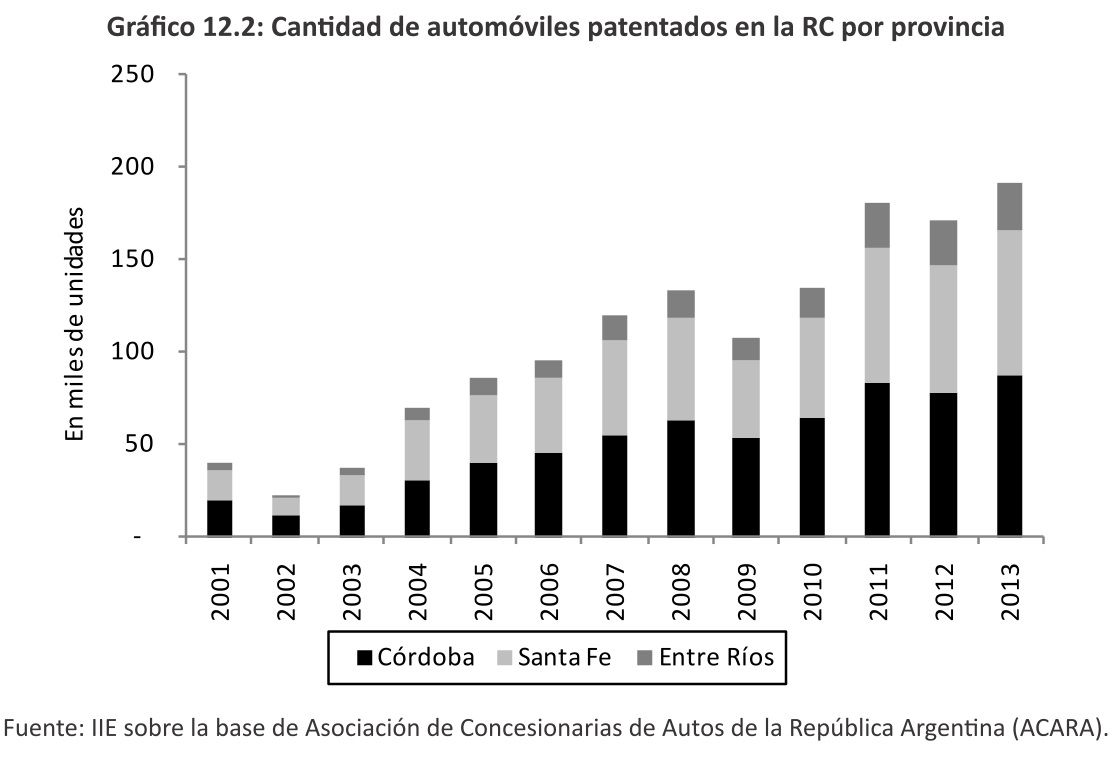

Por su parte, el consumo de automóviles en la región, también experimentó un notable ascenso desde 2003 incrementando en promedio 15 mil automóviles vendidos por año y alcanzó un record histórico durante 2011 de 181 mil unidades, el cual no ha podido ser superado en los dos años siguientes. A continuación, en el Gráfico 12.2, se muestra la cantidad de automóviles patentados en la Región Centro a los largo de los últimos doce años según cada provincia

La tendencia observada en la serie de patentamientos se corresponde en gran medida con lo ocurrido con la producción en la región. Sin embargo, cabe destacar que muchas de las unidades consumidas en la RC se fabrican en terminales radicadas en provincias que no pertenecen a la misma, o bien en otros paÃses. Asà también, buena parte de la producción de las terminales de Córdoba y Santa Fe se destina al mercado externo, y al resto del paÃs. Es decir, el mercado presenta un alto grado de apertura, tanto a nivel regional como provincial.

El consumo anual de automóviles se incrementó 371% entre los años 2001 y 2013 en la Región Centro. Sin embargo, mientras que en Córdoba y Santa Fe dicha proporción se ubicó en torno al 350% y 347% respectivamente, Entre RÃos mostró un desempeño destacado con una suba del orden del 612%. Es por ello que, mientras en el año 2001, en Córdoba y Santa Fe se patentaron el 91,2% de los automóviles nuevos destinados a la RC, en 2013 dicha proporción cayó en casi cinco puntos porcentuales. RecÃprocamente, el notable crecimiento exhibido por los patentamientos en la provincia de Entre RÃos, hizo que su participación porcentual pase de un 8,8% a un 13,2%.

Un aspecto importante a resaltar en cuanto al mercado automovilÃstico en la Región Centro, y en Argentina en general, es que el consumo de autos es fuertemente pro-cÃclico, es decir se comporta en forma similar a la evolución del nivel de actividad. Además, por tratarse de bienes de consumo durables, la serie presenta una volatilidad algo más intensa que la exhibida por los principales indicadores del producto bruto.

Asà se explica que, mientras que entre 2001 y 2012 el Producto Bruto Geográfico creció en las provincias de Santa Fe y Córdoba, 63% y 59% respectivamente, los patentamientos de 0 km crecieron en igual perÃodo 294% y 300%. Por su parte, en la provincia de Entre RÃos los últimos datos disponibles sobre el Producto Bruto Provincial están referidos al año 2011, y se mantiene el mismo patrón de comportamiento, ya que el producto creció 105% y los patentamientos lo hicieron en 572%9.

9 Esto implica que la elasticidad del patentamiento de autos respecto del nivel de actividad es cercana a 5 en la región, por cada 1% que aumenta el nivel de actividad, aumentan 5% los patentamientos.

12.2.2 MetodologÃa

Partiendo de la necesidad de información pertinente para concebir, diseñar e implementar polÃticas para toda la cadena de valor, su seguimiento y evaluación de impacto, se requiere la existencia de un cuerpo homogéneo y confiable de datos. Una de las principales debilidades del sector bajo estudio es que carece de la información cuantitativa necesaria para definir con precisión su magnitud (número de empresas, monto de facturación, nivel de empleo, exportaciones y otros indicadores numéricos relevantes).

Un hecho a destacar es la carencia de información sistematizada a través de censos o relevamientos oficiales, ya sean parciales o generales, en la rama automotriz-autopartista, dada su enorme importancia en la matriz productiva industrial del paÃs y de la Región Centro en particular. Comúnmente, la información disponible corresponde a entidades que nuclean a las terminales (por ejemplo la Asociación de Fábricas de Automotores), pero la misma se reduce a producción, exportaciones e intercambio comercial (siempre en términos de volumen fÃsico y no de unidades monetarias de forma tal que permitan la agregación con el resto de la cadena).

Además los datos se presentan en forma parcial y no son susceptibles de compararse con otros eslabones de la cadena, ya que el relevamiento que la originó en cada caso tuvo objetivos, profundidad, extensión y estructuración diferentes, lo cual virtualmente imposibilita la homogeneización necesaria.

Además, las estadÃsticas generadas son de alcance nacional, por lo tanto padecen de una escasa representatividad del âinteriorâ y de las regiones bajo estudio, con lo cual la elaboración de un cuerpo de estadÃsticas constituyó el primer paso para realizar su posterior análisis.

La metodologÃa utilizada para realizar el relevamiento de datos, fue seleccionada teniendo en cuenta las caracterÃsticas propias de la población bajo estudio, los márgenes presupuestarios y temporales acordados en el proyecto y, fundamentalmente, la necesidad de constituir una base de datos representativa. Si bien se invitó a la totalidad de las empresas que conforman el universo, y dado que el carácter de la participación no es obligatorio, sólo se incluye a aquellas que muestran interés en formar parte del proyecto (autoselección), con lo cual la técnica adoptada se ajustarÃa en parte al âmuestreo de convenienciaâ. Posteriormente, las autoridades de la/s institución/es que representan a cada sector (Cámara de Industriales Metalúrgicos y de Componentes de Córdoba, Federación Industrial de Santa Fe, Asociación de Fábricas Argentinas de Componentes, Cámara de Industrias Plásticas de Córdoba, Cámara de Industriales Metalúrgicos y Autopartistas de Santa Fe, Unión Industrial de Entre RÃos, etc.) constataron que las empresas participantes constituyen un conjunto representativo, este último rasgo está en lÃnea con lo expuesto por (Orozco, 1999) donde el autor expresa que âEl muestreo de juicio permite la selección de los participantes en forma selectiva, pero basada en algún criterio que el investigador aplica. Este criterio puede, en muchos casos, mejorar la representatividad de la muestra en comparación con una muestra al azar, y a un costo menor. [â¦]El criterio aplicado se basa en el conocimiento que se adquiere de un sector o de una población muy estudiada.

Resulta de gran utilidad en los estudios de investigación industrial, ya que, en éstos, los marcos muestrales suelen ser muy conocidos por los investigadores, lo cual resulta más eficiente que aplicar el muestreo probabilÃsticoâ.

Se consideró como unidad estadÃstica a la empresa, entendiéndose como tal a toda persona o asociación de personas que, bajo cualquier forma jurÃdica, desarrolla actividades económicas y es responsable por todos los derechos y obligaciones que generan dichas actividades. Además también cabe destacar una clasificación caracterÃstica del sector que son las llamadas empresas del primer anillo y empresas del segundo anillo. Las empresas del primer anillo son aquellas que proveen de manera directa a las terminales automotrices, es decir a las fábricas que producen los autos propiamente dichos. Las empresas del segundo anillo, son aquellas proveedoras de las empresas del primer anillo, y en general su tamaño es menor a las del primer anillo.

A fin de establecer la relación entre terminales-primer anillo-segundo anillo se trabajó en forma paralela con el denominado Análisis de Redes Sociales (ARS). Se trata de un conjunto de desarrollos teórico-metodológicos que pueden ser utilizados en el marco de distintas teorÃa y propósitos (Baranger, 1997). Si bien es cierto que la utilización de muchas de las categorÃas de análisis del ARS más relevantes implican la asunción de ciertos supuestos epistemológicos y teóricos interaccionistas o estructural-funcionalistas, es posible âcomo lo será en esta investigación- utilizar de manera crÃtica los aportes del ARS bajo otros supuestos, diferentes o complementarios a éstos.

El análisis de las estructuras sociales en las que operan los intercambios organizacionales, requiere de una metodologÃa adecuada a este objeto particular. Las caracterÃsticas del objeto requieren primeramente que no sólo se releven atributos de las empresas sino datos relacionales.

Siguiendo la lÃnea abierta por diferentes estudios recientes en el campo económico y organizacional, se tendrá en cuenta el nivel micro (actores individuales y su red de relaciones o egonet); mes o (grupos y subgrupos) y el nivel macro (la red completa a partir de variables complejas).

12.2.3 Principales resultados de la encuesta con datos cuantitativos

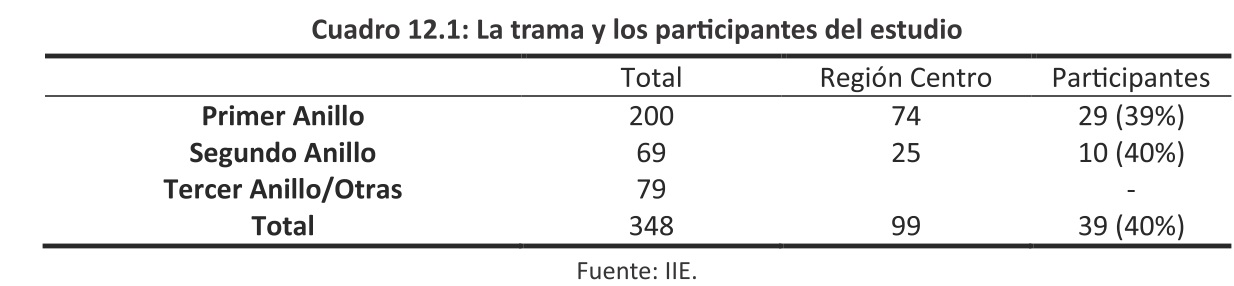

El estudio ha logrado identificar un total de 348 empresas en el ámbito nacional que componen la trama industrial en los tres primeros âanillosâ de las cuatro firmas automotrices ubicadas en la Región Centro. Puesto que el objeto del estudio era profundizar en las firmas ubicadas en la Región Centro, particularmente los dos primeros anillos, según se observa en la Cuadro 12.1, el estudio ha logrado identificar 99 firmas y obtener la respuesta de un 40%

A lo largo de los meses que duró la presente investigación, y en base a la información de proveedores brindada por las cuatro terminales automotrices radicadas en la Región Centro, se constató que en esa misma región dentro del primer anillo existen 74 empresas10. La provincia de Córdoba dispone de 60, en tanto que Santa Fe posee en su territorio las 14 firmas restantes, no habiendo ninguna unidad productiva proveedora de la industria automotriz en la Región Centro radicada en la provincia de Entre RÃos.

Además se detectaron 25 firmas pertenecientes al segundo anillo. No obstante y dado que no se pudo individualizar al 100% de las unidades pertenecientes al universo poblacional, una aproximación cercana basada en las encuestas y en informantes claves de las distintas unidades de negocios, se puede aproximar un total de entre 135 y 150 empresas (primero, segundo y tercer anillo) en dicha región.

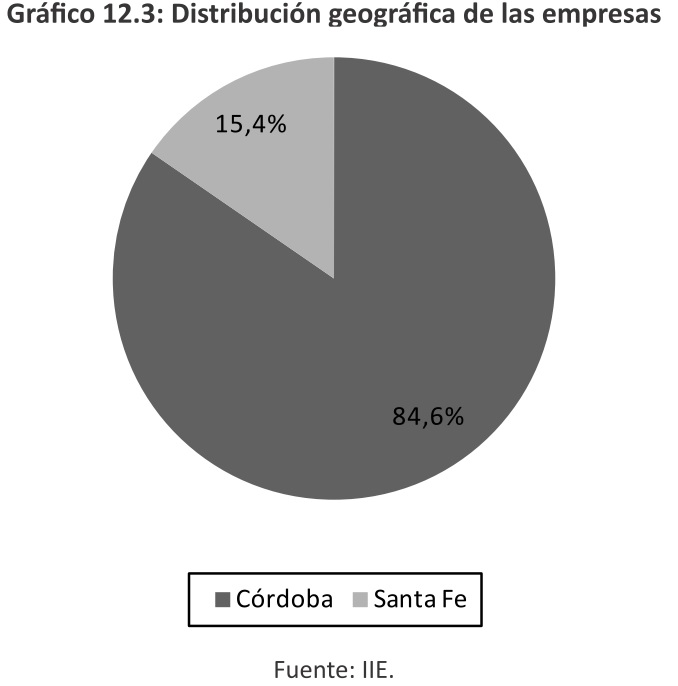

Finalmente se contactaron 39 empresas que fueron las participantes de la presente investigación, y en el Gráfico 12.3 se muestra la distribución geográfica por provincia del total de firmas alcanzadas.

10 Vale recordar que se hace referencia, como a lo largo de todo el presente trabajo, sólo a aquellas empresas cuyas actividades se reï¬eran a la transformación manufacturera.

Entre las 39 empresas11 que respondieron efectivamente a la encuesta realizada desde el IIE, el 75% se encuentra radicado en la ciudad de Córdoba. El 25% restante se distribuye en las localidades de Rosario, Santa Fe, San Francisco, Alta Gracia y Villa Gobernador Gálvez.

Un aspecto relevante, que establece claras diferencias entre el primer y el segundo anillo, es que las firmas proveedoras de terminales12 suelen tener una buena parte de sus propios proveedores ubicados fuera de la Región Centro. En el caso de las segundas ocurre lo contrario. En las fábricas terminales, la proporción de proveedores radicados en las provincias de Córdoba, Santa Fe y Entre RÃos se ubica en promedio en el 37%, en tanto que las firmas del primer anillo presentan un promedio algo más bajo, alrededor del 30%.

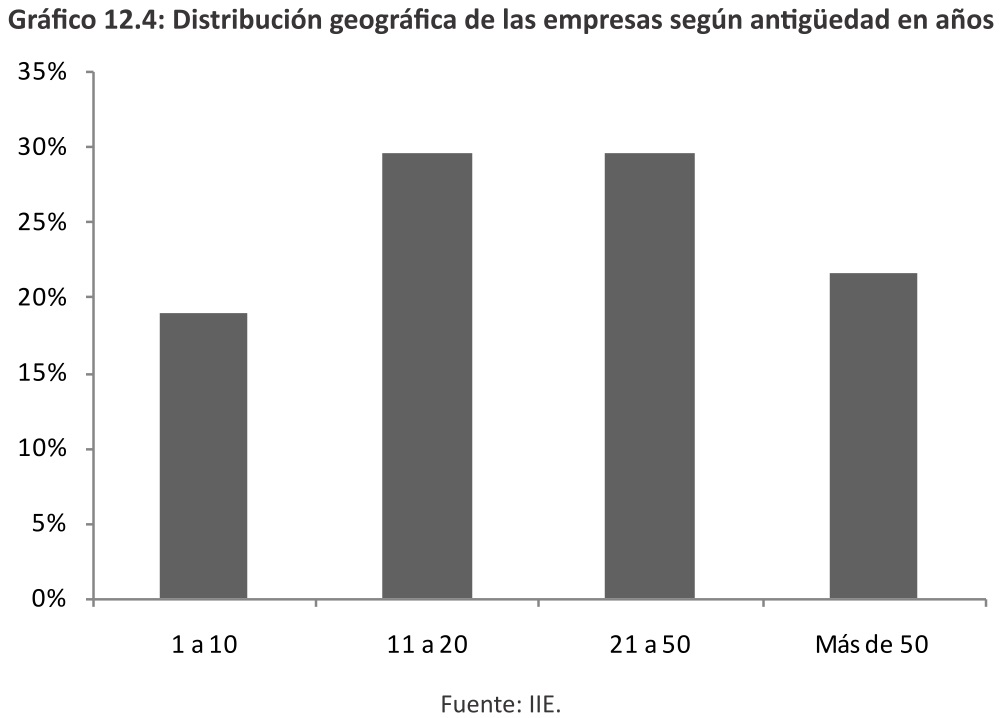

Otro dato de interés, con relación a las unidades productivas que integran la cadena de valor, es la antigüedad de las firmas. Ello permite identificar si las mismas son empresas maduras y consolidadas, con tradición en sus actividades productivas y de comercialización y una marca instalada, o bien si se trata de empresas nuevas que surgen a partir de las oportunidades que presenta la coyuntura económica en el sector, y la promoción pública. El Gráfico 12.4 muestra lo antes descripto.

11 En base a la estimación de ï¬rmas totales pertenecientes a la cadena, la muestra representa entre un 26% y un 29% del universo poblacional. En el caso del primer anillo la proporción es mayor, del orden del 39%, mientras que en el segundo asciende al 15% – 18%.

12 Es decir, las que componen el primer anillo productivo.

Se observa que la mayor cantidad de empresas se ubica en los rangos de entre 11-20 y 21-50 años. Cada uno de ellos posee una participación del 29,7% del total, dando cuenta de que las firmas encuestadas poseen cierta tradición en la actividad . Además habrÃa que sumarles a ellas, el 21,6% adicional de las firmas que posee más de 50 años vinculado a la producción automotriz-autopartista. En este grupo se encuentran las primeras empresas proveedoras de autopartes radicadas en la Argentina a mediados del siglo XX, cuando la producción automotriz en el paÃs era aún muy incipiente. Es decir, son firmas creadas en los albores del volátil proceso de industrialización que ha experimentado nuestro paÃs a lo largo de los últimos 100 años.

En contraposición a estas últimas, se encuentran las sociedades que se ubican en el 18,9% restante y llevan entre uno y diez años vinculada a la cadena de valor bajo estudio. A pesar de que en el pasado reciente el mercado automotor y la producción automotriz argentina alcanzaron sendos máximos históricos, la muestra de empresas encuestadas indicarÃa que la mayor parte de las que actualmente se encuentran en actividad, fueron creadas entre 1993 y 2002. Tal es asÃ, que dicha proporción se iguala con las empresas creadas entre 1963 y 1992, a pesar de que dicho horizonte temporal es tres veces mayor.

Virando de las caracterÃsticas geográficas y cronológicas, una apreciación aparte merecen los aspectos que hacen a la comercialización de las empresas. La estructura comercial imperante en la cadena de valor automotriz-autopartista viene caracterizada por una fuerte heterogeneidad. Algunas firmas poseen un único proveedor, en tanto que otras cuentan con más de diez.

No obstante, en promedio cada firma cuenta con 4,1 proveedores. En más del 40% de las firmas, las compras al principal proveedor representan más del 25% del total de los costos. Es decir, existe cierto grado de dependencia de algunas unidades para con la cadena de comercialización. En la medida en que la provisión del principal insumo esté asegurada, la actividad de la firma no corre mayores riesgos pero ante faltantes o problemas en la distribución pueden desencadenarse desajustes, que complican el abastecimiento en tiempo y forma. Por ello, la administración de los stocks y la negociación con los proveedores es una de las cuestiones primordiales en las diferentes unidades productivas.

A su vez, el 50% de las firmas encuestadas vende más del 40% de su facturación total a un mismo cliente. Es decir, la dependencia también se verifica por el lado de las ventas, aunque en este caso con mayor incidencia en relación a las compras. Buena porción de las empresas en esta situación no ven este hecho como un riesgo potencial, y en ciertos casos, más allá de que lo perciben, no son capaces de idear alternativas para sortear este potencial obstáculo.

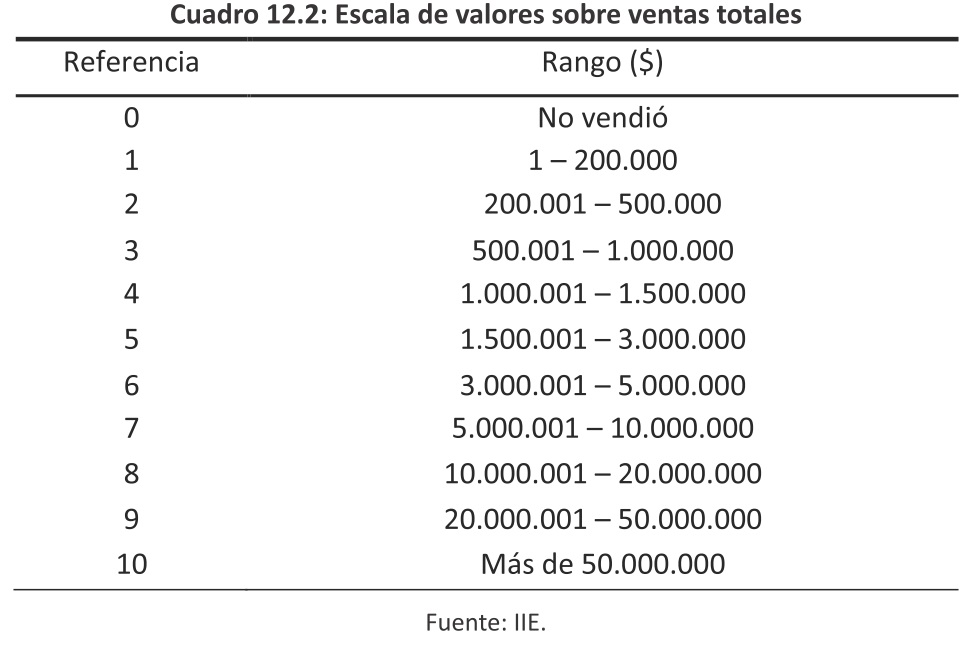

Para finalizar esta breve caracterización, se clasifica a las empresas de acuerdo a sus ventas, ya que sin dudas, es la variable de mayor importancia y que en general resume la actualidad de una firma en cualquier sector. La facturación refleja el nivel de actividad, la cantidad de horas de trabajo, la rentabilidad interna, las cargas fiscales, entre otros aspectos.

Dado que las consultas sobre las ventas involucran montos de dinero, por experiencia en trabajos realizados de similares caracterÃsticas, se utilizó un rango o escala para la recolección de los datos ya que las empresas suelen mostrar cierta resistencia a brindar el número puntual. La escala se presenta en el Cuadro 12.2.

En el Gráfico 12.5 se muestra que porcentaje de empresas se encuentra en cada rango de ventas para los años 2010 y 2011.

A primera vista puede notarse en el gráfico precedente, que durante el año 2011 aumentó la proporción de firmas entre los rangos 7-10 con relación a 2010, en tanto que disminuyó la participación en los rangos 3-6. Esto se explica por el incremento de las ventas en el sector, que ante una escala fija para ambos años, desplazó algunas firmas de un rango inferior a uno superior.

Además, en el bienio, ninguna firma registró en concepto de facturación un monto inferior a medio millón de pesos. Dicho valor, es a priori, el umbral mÃnimo de ventas brutas que deben alcanzar las empresas asociadas a la cadena de valor en la Región Centro para soportar la estructura de costos internos y obtener márgenes de rentabilidad aceptables.

Por la metodologÃa empleada para el relevamiento de los datos sobre ventas, a partir de la instrumentación de los rangos, se puede estimar el monto total del conjunto de firma s que componen la muestra, tomando la mediana de cada una de las diferentes categorÃas. De esta forma, la facturación de aquellas empresas que respondieron efectivamente a esta pregunta (34) ascendió, en el año 2011, a $971 millones aproximadamente. Un año antes, es decir en 2010, por el mismo concepto se registró un valor de $862 millones. El crecimiento interanual de las ventas para el grupo de empresas bajo estudio estuvo en el orden del 12,6%. Vale recordar, que se trató de un año record, tanto para la industria automotriz como asà también para la comercialización de vehÃculos 0km.

Sin embargo, cabe aclarar que los montos están expresados en moneda corriente, por lo que podrÃa existir un aumento nominal en las ventas provocado por la inflación, que durante el año 2011 se registró en 23% según la Dirección Provincial de EstadÃsticas y Censos de la provincia de San Luis.

12.2.4 Principales resultados del análisis de redes

12.2.4.1 La red completa relevada

El Gráfico 12.6 refleja la totalidad de la red estudiada a partir de las relaciones comerciales (proveedores/clientes) entre las industrias. En este caso, se destacan los diferentes âanillosâ que componen el sector, dejando en claro que si bien es posible observar esta distribución anular, las relaciones entre las firmas son más complejas, evidenciando la existencia de relaciones cruzadas de diversa Ãndole. Los nodos azules representan las cuatro terminales, los nodos color rojo las empresas del primer anillo, los nodos verdes las empresas del segundo anillo y los nodos color rosa las del tercer anillo.

Esto mismo, aunque con una menor densidad, se reitera en la Región Centro, tal como se observa en el Gráfico 12.7.

12.2.4.2 Localización

El Gráfico 12.8, muestra en este caso las empresas del primero y segundo anillo, reflejando la pertenencia geográfica de las firmas. Se observa, de este modo, que la mayor parte de las firmas vinculadas a la cadena de producción de las empresas automotrices se ubica en la provincia de Buenos Aires (en particular el Gran Buenos Aires, en color verde) y en segundo término en la Región Centro (color rojo).

En el primer anillo, el 42% de las firmas se ubican en la provincia de Buenos Aires, el 33% en la provincia de Córdoba y el 7% en Santa Fe. En el caso del segundo anillo (recordando las limitaciones ya señaladas en la identificación de las firmas), el 28% se ubica en Buenos Aires y un porcentaje similar en Córdoba.

Aunque podrÃa esperarse un âefecto proximidadâ entre las terminales automotrices y sus proveedoras en función de su localización, lo cierto es que esto no se cumple en todos los casos ya que con excepción de Volkswagen, en el resto de los casos la mayor parte de los proveedores se ubica en Buenos Aires y -aún en el caso de General Motors- en segundo lugar en Córdoba.

12.2.4.3 El primer anillo

En lo que respecta al primer Anillo, como se observa en el Gráfico 12.9 y en la Cuadro 12.3, la red más amplia de proveedores directos es la de la empresa Renault con 95 firmas, mientras la menor es la de la empresa Volkswagen. La gran diferencia entre esta última y las restantes, se debe a que ésta no fabrica automóviles sino solamente un módulo del producto final (cajas de cambio), que luego exporta a las terminales de Brasil y Europa.

También vale la pena señalar que existen algunas diferencias relacionadas con la localización de sus proveedores, en tanto las firmas Volkswagen y Fiat poseen mayor proporción de proveedores en la Región Centro que sus pares. Excepto para el caso de Volkswagen (que aportó datos sobre sus proveedores brasileños), esta proporción serÃa aún menor si se incluyeran las compras de autopartes en el Brasil.

Puede observarse también que si bien cada firma concentra un número de proveedores propio, existen numerosas firmas que proveen a más de una firma automotriz. En general, entre un 60% y un 70% de los proveedores de cada firma se hallan compartidos con otra terminal (nuevamente téngase en cuenta lo dicho sobre los datos de Volkswagen).

En función de las posibilidades que aquà se presentan, el segmento más importante de firmas âcompartidasâ es el de las proveedoras de General Motors y Renault. Aún no existen elementos para explicar esta situación, pero resultará interesante analizar si esto puede atribuirse a aspectos ligados a una similitud en los procesos, en los productos o bien en las polÃticas de compra.

En el Gráfico 12.9 y la Cuadro 12.4, si sólo se analiza la Región Centro, se modifica el tamaño de las redes. En este caso la red de proveedores directos más amplia es la de la empresa FIAT con 37 firmas mientras la menor es la de la empresa General Motors. Es probable que en el caso de esta última, tenga que ver con su cercanÃa respecto de centros industriales importantes de la provincia de Buenos Aires.

También vale la pena señalar que la mayor cantidad de proveedores en todos los casos se halla en la Provincia de Córdoba, aún en el caso de General Motors que se radica en la Provincia de Santa Fe. Esta participación cordobesa es notable, y supera al 80% en las tres empresas radicadas en la provincia mediterránea.

Puede observarse nuevamente, que si bien cada firma concentra un número de proveedores propio, al considerar la Región Centro, se mantiene una proporción de firmas que proveen a más de una firma automotriz, en valores similares a la red general, con excepción de General Motors que incrementa notablemente estos valores del 68% al 81%.

También se modifica levemente la estructura de los segmentos de firmas âcompartidasâ más relevantes. Si bien sigue siendo importante el segmento de proveedoras de General Motors y Renault, es más relevante el que aglutina a los autopartistas de Renault y FIAT. Si bien tampoco existen elementos aún para explicar esta situación, es probable que se deba en este caso a la proximidad geográfica ya que se trata casi exclusivamente de empresas de Córdoba.

Si se observa la trama completa en la Región Centro, en el Gráfico 12.10, incluyendo los anillos 1 y 2, se observa nuevamente el predominio de firmas en la provincia de Córdoba (nodos verde oscuro) respecto a las ubicadas en Santa Fe (nodos color naranja).

12.2.4.4 Intensidad de relaciones y dependencia

A través de la encuesta, se relevaron algunas caracterÃsticas de las relaciones entre las firmas, y particularmente el nivel de dependencia entre las mismas a partir de tres datos. En primer lugar, el porcentaje que representa cada relación en el total de sus ventas/compras, en segundo término, la percepción de la relación (en este caso el mayor o menor deseo de abandonar ese vÃnculo comercial) y en tercer término, la percepción de que dicho cliente/proveedor puede ser modificado.

Los datos revelan que en general el nivel de dependencia entre las firmas en función de sus porcentajes de compras difiere respecto a la estructura de sus ventas. En general, las empresas de los dos primeros anillos poseen en promedio cuatro proveedores industriales y además no se encuentran valores de alta dependencia, con excepción de aquellas firmas que dependen de la provisión de algún insumo crÃtico como los aceros laminados.

En el caso de las ventas en cambio, si bien también existe un promedio de cuatro clientes industriales en el primer anillo y cinco en el segundo, en la mayor parte de los casos las firmas dependen de un cliente principal, pero, contrariamente a lo que podrÃa esperarse, este cliente no siempre es una de las terminales automotrices estudiadas. Como se observa en el Cuadro 12.5, la terminal automotriz que genera una mayor âdependenciaâ en estos términos es Volkswagen, y el caso contrapuesto es el de General Motors.

En el Gráfico 12.11 se exponen estos valores, a partir de la intensidad de los lazos, reflejando la existencia de un núcleo de relaciones con eje, no sólo en las cuatro fábricas terminales, sino en otras firmas relevantes. En la figura se identifican también las empresas que respondieron a la encuesta a partir de su forma diferente (cuadrados).

La encuesta revela que, por lo general las firmas no tienen intenciones de cambiar su proveedor (aún si pudieran hacerlo) ni tampoco sus clientes, aunque en el caso del primer anillo, es levemente superior la insatisfacción con sus proveedores (ver Cuadro 12.6)

Si en cambio se consulta a las firmas sobre la posibilidad de modificar a sus proveedores o clientes, la respuesta revela que no se perciben posibilidades para hacerlo, aunque esto parecerÃa ser algo más sencillo para las firmas del primer anillo, en el caso de su vinculación con los proveedores (ver Cuadro 12.7).

Si se analizan en estos mismos puntos a las empresas terminales, observamos que, si bien los valores son bajos, dos empresas acumulan una insatisfacción un tanto mayor, aunque coinciden en ser las que representan, en promedio, menores proporciones de ventas de sus proveedores. Este puede verse en el Cuadro 12.8.

12.2.4.5 Relaciones de cooperación e intercambio de información

En la encuesta se ha consultado a las unidades muestrales sobre sus relaciones de cooperación e intercambio de información. En este caso, el resultado revela que la trama densa y compleja de relaciones comerciales se desarticula en pequeñas sub-redes desconectadas.Si se observan los Gráficos 12.12 y 12.13 siguientes (el primero destacando los diferentes âanillosâ a los que pertenecen las firmas y el segundo la localización regional), llama la atención una red de mayor tamaño que emerge de las relaciones entre diecinueve firmas. Esta red se mantiene conectada en realidad por su vinculación a las tres terminales automotrices ubicadas en Córdoba y a un conjunto de firmas que pertenecen a la Región Centro y están ubicadas en distintos anillos de la trama.

Puede observarse también en los gráficos antes citados y el Cuadro 12.10, según la intensidad de los lazos, cuándo las relaciones han sido sólo de intercambio de información, de cooperación o ambas. Allà se revela que en general este tipo de vinculaciones se dan de manera conjunta.

Desde el punto de vista cualitativo, el tipo de relaciones que se han generado confirma lo mencionado anteriormente, ya que son superiores los casos donde la cooperación es de menor compromiso (participación en asociaciones o en ferias) y menores los casos de mayor intensidad, tales como la utilización conjunta de maquinaria o la comercialización conjunta (ver Cuadro 12.10).

Si bien estos datos no son suficientes para vislumbrar el éxito de potenciales procesos de acción colectiva, es posible considerar que en este núcleo emergente puedan identificar se actores capaces de liderar dichos procesos.

12.2.5 Principales resultados de la encuesta con datos cualitativos

A partir de la encuesta utilizada para el relevamiento de los datos, en esta sección se introducen algunos análisis de orden cualitativo, los cuales permiten complementar la información obtenida a través de los indicadores cuantitativos.

La metodologÃa utilizada es la de los accesos (acceso al financiamiento, acceso a la información, acceso a la tecnologÃa, acceso al capital humano) y capacidades (capacidad productiva, capacidad de gestión, capacidad de competir, capacidad de aprender) donde cada cual se compone de cinco afirmaciones y las empresas expresan su grado de aceptación a tales afirmaciones mediante la escala que se presenta en el Cuadro 12.11.

En lo que sigue, se presenta una serie de análisis basados en el uso de herramientas estadÃsticas para el tratamiento de los datos. Para ello, resultó indispensable cuantificar cada una de las variables cualitativas, y de esta manera homogeneizar la comparación entre distintos aspectos de orden subjetivo.

Como resultado general del primer bloque planteado, es decir en relación a los accesos, puede identificarse en el Gráfico 12.14, que la mayorÃa de las firmas consideran que se encuentran mejor posicionadas en lo que refiere al acceso a la tecnologÃa, seguido de financiamiento. Por otro lado, se ven más imposibilitadas de acceder al capital humano, y a la información. Vale recordar, que un menor valor para cada categorÃa implica un mayor grado de acceso, y por el contrario un mayor valor se corresponde con un acceso inferior.

El resultado anterior, independientemente de que no se basa en cuestiones empÃricas y que la consideración de los empresarios no necesariamente se condice con lo que ocurre en la realidad, muestra una dinámica desalentadora. La tecnologÃa y el financiamiento, son dos aspectos de notable trascendencia para poder alcanzar un volumen de producción aceptable, bajo es-

tándares de calidad internacionales y para dotar de sostenibilidad a los procesos productivos que agreguen valor a la producción. No obstante, su abordaje es más sencillo desde la esfera pública, e independientemente del mejor desempeño relativo con respecto a las demás variables, no deberÃa ser desatendido.

En contraposición, el acceso a la información y al capital humano está vinculado a cuestiones microeconómicas y sectoriales, por lo cual exige también un esfuerzo adicional por parte de la firma para suplir estas deficiencias. Si bien Argentina tradicionalmente contó con una dotación de personal especializado en procesos industriales, situación que se verifica también en la Región Centro, se observan tensiones en el mercado laboral.

Además, puesto que las terminales no son más que filiales de empresas transnacionales, resulta llamativo el bajo nivel de los âefectos derrameâ positivos sobre el conjunto de firmas asociadas a la cadena de valor. El bajo nivel de apropiación de los beneficios surgidos del avance de las tecnologÃas de la información y la comunicación (TICs) a lo largo de la última década, es uno de los aspectos crÃticos sobre los que se deberÃa trabajar. De esta forma, numerosas firmas podrÃan experimentar cambios sustantivos en sus métodos de producción y organización, que permitan alcanzar una mayor eficiencia y una disminución en los costos. En definitiva, el aumento de la competitividad de la firma no sólo debe perseguirse con los métodos tradicionales de manejo empresarial, sino apelando a cuestiones innovadoras, y en los detalles del proceso productivo y organizativo.

En lo que respecta al segundo bloque de análisis, el resultado general de las capacidades analizadas se muestra en el Gráfico 12.15 subsiguiente. El diamante de las capacidades en este caso, expone las capacidades productivas, de gestión, de competir y de aprendizaje.

A diferencia de lo ocurrido con el análisis de los accesos, se nota una notable asimetrÃa en este caso. Aunque, como se dijo anteriormente, la forma del Gráfico 12.15 y el valor de cada una de las categorÃas en sà mismo no permiten identificar adecuadamente brechas entre éstas, y el análisis no puede circunscribirse a dicho valores.

La capacidad productiva parece ser la más fuerte según la percepción de los empresarios encuestados pertenecientes al grupo de firmas que integraron la muestra. Seguidamente se ubicaron las capacidades de aprender, de gestión y en último lugar la capacidad de competir. Los resultados anteriores no son para nada llamativos, pues un mayor acceso a tecnologÃa y al financiamiento lógicamente repercute en una mayor capacidad productiva.13

La vinculación entre los déficits de capacidad y acceso, si bien responde a cuestiones estructurales, como de percepción, se esboza a través de la técnica de análisis de correlación de variables. Lo interesante de esta metodologÃa es poder captar la relación que existe entre los accesos y capacidades. En primera instancia, de manera global, para luego individualizar accesos y capacidades puntuales, identificando vÃnculos de interés de a pares que puedan resultar significativos a los fines propuestos por el enfoque.

A priori, cabrÃa pensar que las empresas que mejores y mayores accesos tengan, desarrollen mayores y mejores capacidades. En el Gráfico 12.16 se observa la relación entre las calificaciones de las respuestas dadas por las empresas a las preguntas tendientes a captar ambas cualidades.

Las empresas que han obtenido menores accesos, son en su mayorÃa aquellas que menores capacidades tienen (parte superior derecha del gráfico), y de la misma manera, empresas que han obtenido mayores accesos, demuestran tener mejores capacidades (parte inferior izquierda del gráfico). La tendencia lineal y creciente entre ambas variables apoya la hipótesis establecida inicialmente. Más aún, algo más del 50% del déficit observado en las capacidades que dispone la firma, viene explicado por una baja consideración acerca de los accesos a los cuales dispone.

A fines de profundizar el análisis, es factible vincular cada acceso con cada capacidad para encontrar relaciones significativas. Vale destacar que se han probado todas las relaciones posibles, sin embargo sólo se presentan las que ameritan una mención particular dejando que el lector interesado indague más sobre ellas en el trabajo original realizado. En el Gráfico 12.17 se relaciona el acceso al financiamiento y la capacidad productiva.

13 Recordar que a menor valoración dentro de la escala, mayor resulta el acceso o capacidad analizado/a.

Si bien se aprecia una cierta vinculación positiva entre el acceso al financiamiento y la capacidad productiva de la firma, la misma es muy débil. Es decir, una baja porción de la consideración acerca de la capacidad productiva de la firma (26% aproximadamente), se explica por el grado de creencia acerca de la accesibilidad al financiamiento del que se dispone.

Por el lado del acceso a la tecnologÃa y la capacidad productiva, el Gráfico 12.18 muestra una tendencia positiva, pero el vÃnculo entre ambas variables es sumamente débil.

Esto resulta en cierta forma contra-intuitivo pues, es de esperar que la tecnologÃa y la capacidad productiva estén Ãntimamente ligadas entre sÃ. Puesto que, se trata del acceso y de la capacidad de mejor consideración por parte de los empresarios, la intensidad del vÃnculo entre ambas variables es ligeramente afectada. No obstante, en términos relativos, tanto el acceso a la tecnologÃa como la capacidad productiva se encuentran en una posición favorable.

Una distinción particular hay que hacer con el acceso a la información, ya que ha demostrado ser importante para explicar todas las capacidades. En particular, el acceso a la información esboza una correlación más fuerte con la capacidad de gestión. En el trabajo de Cadena de valor de la maquinaria para la industria alimenticia, que se expone en la segunda sección del presente CapÃtulo, también se observa el mismo patrón, lo que ayuda a reforzar la idea de la importancia de la información para las empresas. En el Gráfico 12.19, se observa la relación entre el acceso a la información y la capacidad de gestión.

A su vez, en el Gráfico 12.20 se presenta la relación entre acceso a la información y la capacidad de aprender.

Por lo tanto el acceso a la información es importante, o al menos asà lo perciben los empresarios. En relación a los demás accesos, este es el más rezagado en promedio, y teniendo en cuenta la sensibilidad de las capacidades a este acceso, deberÃa ser un aspecto clave a mejorar para que las empresas optimicen sus capacidades. La información es un elemento clave para la toma de decisiones, y debe tener ciertas caracterÃsticas necesarias como, por ejemplo, ser exacta, objetiva, completa y oportuna. Cabe destacar que no sólo se hace referencia a información en términos micro, es decir, lo relacionado a estudios de mercado, análisis de demanda, u oportunidades de negocios, sino también información a nivel macro, como proyecciones de las principales variables económicas, análisis de la situación económica a nivel nacional o regional, entre otros.

12.2.6 Recomendaciones de polÃtica

En base al estudio pormenorizado del sector se detectaron una serie de obstáculos, susceptibles de ser abordados en forma sistémica tanto por las empresas como por el sector público:

Respecto de las empresas los principales lineamientos a desandar son:

â Implementación de sistemas de gestión para el control de stocks y para dotar de mayor fluidez a la comunicación con proveedores.

Un punto saliente de las relaciones comerciales tanto de las empresas terminales, como asà también las del primer y segundo anillo, es que sus proveedores juegan un rol central en el proceso productivo. En ese marco, las relaciones entre ellos deberÃan estrecharse, acercando necesidades e inquietudes en forma permanente y de ser necesario bajo la representación común de sus cámaras empresarias. Puesto que la actividad productiva del sector es sumamente variable, y los contratos de provisión son sumamente infrecuentes, aminorar la incertidumbre es un aspecto crÃtico que merece ser abordado.

â Ampliar los mecanismos de financiamiento para reducir los costos financieros.

Más del 80% de las firmas que pertenecen a la cadena de valor automotriz autopartist a en la Región Centro poseen más de diez años desarrollando su actividad. Esta condición es una fortaleza intrÃnseca de las empresas que deberÃa ser susceptible de materializarse en mejores condiciones de acceso al financiamiento. Resulta sorpresivo que la utilización de fondos propios y el financiamiento bancario sean las alternativas más frecuentes a la hora de hacerse de fondos para la operatoria de la firma, como asà también para la realización de inversiones.

â Diversificar la cartera de clientes y adoptar una posición proactiva en la búsqueda de nuevos mercados

Las empresas que participaron del estudio poseen en promedio alrededor de cuatro clientes principales. Dado que la actividad sectorial está sumamente afectada por cuestiones de Ãndole económica, polÃtica y regulatoria, las compañÃas se ven expuestas a elevados niveles de volatilidad en sus procesos productivos. Diversificar la cartera de clientes y las operaciones podrÃa disminuir la incertidumbre y dotar de mayor estabilidad a las firmas del sector. Asà también, la búsqueda de nuevos mercados, principalmente externos, contribuirÃa a mitigar las fluctuaciones en la demanda.

â Fortalecer las relaciones de cooperación e incrementar el intercambio de información. Otra caracterÃstica distintiva de las firmas que pertenecen a la cadena de valor automotriz autopartista en la Región Centro es que actúan en numerosas ocasiones, en forma aislada. La densidad de la trama empresarial permite encarar acciones tales como la utilización conjunta de maquinaria e infraestructura para la reducción de costos fijos, ventas conjuntas a clientes nacionales y extranjeros para fortalecer relaciones comerciales y encarar acuerdos de largo plazo, entre otros. Un cambio en la cultura cooperativa podrÃa traer aparejados importantes beneficios a las firmas, en especial a las de menor tamaño.

Por el lado del gobierno las polÃticas de incentivo podrÃan resumirse en:

â Continuidad del bono fiscal para incentivar la producción de bienes de capital.

Puesto que la presión tributaria alcanzó niveles record en el paÃs en el año 2013, representarÃa un gran alivio para las empresas la devolución de parte de los fondos retenidos en concepto de tributación. La producción de bienes de capital en Argentina es significativa, pero sin embargo dista de alcanzar los niveles observados en otros paÃses emergentes. Además, la primarización de las exportaciones es un riesgo latente en nuestro paÃs.

â Garantizar el acceso a insumos importados y promover la sustitución de importaciones.

Dado que numerosas firmas han tenido serios inconvenientes desde la implementación del sistema de Declaraciones Juradas Anticipadas de Importación (DJAI), serÃa conveniente agilizar los mecanismos para la obtención de permisos de importación de insumos crÃticos. Si bien se trata de un sector fuertemente deficitario en términos del balance externo, no hay en el paÃs bienes capaces de cumplir con los requerimientos necesarios para ser introducidos en el proceso productivo. Además, se podrÃan incentivar las inversiones en vistas de aumentar el contenido local de partes por medio de financiamiento en condiciones preferenciales como asà también otorgando garantÃas para el acceso a fondos que tengan como destino el desarrollo de nuevos componentes.

En lo referido a actividades a realizarse conjuntamente entre privados y gobierno:

â Estrechar los vÃnculos con entidades como el INTI o las universidades nacionales para el desarrollo de nuevas tecnologÃas

La innovación es un aspecto central para potenciar la productividad y la competitividad en el largo plazo. Actualmente el paÃs eroga cuantiosos recursos en el fomento a la investigación a través de las casas de estudio de nivel superior y de los organismos vinculados al Ministerio de Ciencia, TecnologÃa e Innovación Productiva de la Nación.

12.3 Cadena de valor de la industria para la maquinaria alimenticia

La presente sección, como ya se enunció antes se basa en el proyecto denominado âEstudio para el desarrollo, fortalecimiento y modernización de la cadena de valor de la maquinaria para la industria alimenticia de la Región Centro de la República Argentina. Consejo Federal de Inversiones, expediente N° 12493 03 01â a cargo del Instituto de Investigaciones Económicas de la Bolsa de Comercio de Córdoba a pedido del Foro de Entidades de la Región Centro, y que ya fue analizado en parte en el Balance de la EconomÃa Argentina 2012.

El trabajo emerge como consecuencia de las ventajas naturales que presenta nuestro paÃs en la producción y elaboración de alimentos, a las cuales no son ajenas las provincias de la Región Centro. Ante esta situación y en consonancia con la escasez de datos disponibles, surge la necesidad de crear un informe detallado donde se analicen las principales caracterÃsticas del sector, se detecten oportunidades, amenazas y se enfaticen fortalezas y debilidades.

El objetivo aquà es resaltar las principales caracterÃsticas y datos generales del sector tanto a nivel nacional como para la Región Centro, los resultados generales de la encuesta realizada en tal proyecto, dejando de lado los detalles especÃficos, que el lector especializado e interesado en el tema podrá abordar en el trabajo propiamente dicho.

12.3.1 Caracterización

Las empresas fabricantes del sector de maquinaria para la industria alimenticia se ensamblan como un eslabón precedente a la industria alimenticia propiamente dicha, y posterior a la industria metalmecánica en la cadena de valor, a la que demanda partes y piezas para la fabricación (ver Esquema 12.2)

El primer eslabón de la cadena está compuesto por el sector de materias primas, el cual se encarga de proveer materiales como el acero, acero inoxidable, chapa, aluminio, etc. Fundamentalmente en todos los equipos y componentes que tienen contacto directo con los alimentos se utiliza acero inoxidable, cuya participación en el costo14 de las maquinarias oscila entre 30 y 40% (Bekerman & Sirlin, 2005) .

En el segundo eslabón se encuentra el sector de partes y piezas responsable de la provisión de motores eléctricos, herrajes, reductores, accesorios y válvulas inoxidables, neumáticos, hidráulicos, piezas para automatización entre otras. También existen aquà piezas personalizadas de acuerdo a las necesidades y especificaciones de los clientes, es decir los que conforman el tercer eslabón de la cadena.

Las empresas fabricantes de maquinaria para la industria alimenticia, son el eslabón que este trabajo se propone indagar en profundidad para tener un exhaustivo conocimiento del sector. Ãstas se encargan de la producción de hornos y cocinas industriales, amasadoras, equipos de refrigeración y congelación de alimentos, balanzas y básculas electrónicas, sachetadoras y empaquetadoras, cintas transportadoras, evaporadoras extractoras de aceite, tanques para almacenamiento de materia prima, maquinas ordeñadoras y tanques de refrigeración de leche, instalaciones frigorÃficas, equipos para proceso y envasado de alimentos y bebidas, entre otras.

Por último, el eslabón final son las empresas fabricantes de bebidas y productos alimenticios que compran maquinaria para tal fin al anterior eslabón. A su vez, estas empresas se encargan del procesamiento y conservación de carne, pescado, frutas, legumbres, hortalizas, aceites, grasas; elaboración de productos lácteos de molinerÃa, almidones, entre otros.

Como expresan (Bekerman & Sirlin, 2005), ânormalmente en el proceso de fabricación interviene una alta diversidad de actores:

14 En lo que se reï¬ere a las empresas dedicadas a la reparación, y no sólo fabricación, estas expresan que el mayor peso en sus costos se lo lleva la mano de obra. No es curioso que esto sea asà ya que por naturaleza el proceso de reparación de una máquina lleva consigo el aporte del capital humano. En las empresas dedicadas exclusivamente a fabricación, la mano de obra tiene menor peso relativo en el costo.

â Empresas fabricantes de partes y componentes relativamente estandarizados que, en muchos casos, son de tipo genérico y suelen ser producidos en serie.

â Empresas que fabrican directamente maquinaria para la industria alimenticia que suelen trabajar con series cortas o en la mayorÃa de los casos, directamente a pedido del cliente

â Empresas subcontratistas de trabajos parciales

â Empresas de ingenierÃa e integradoras, que definen la ingenierÃa básica de los proyectos y subcontratan todas las actividades productivasâ.

Dada la fuerte relación de la maquinaria para la industria alimenticia con el sector productor de alimentos, añadiendo las ventajas comparativas que nuestro paÃs presenta en tal sector, la cadena aquà propuesta adquiere gran relevancia. El desarrollo de una industria complementaria al sector productor de alimentos se presenta como un gran potencial. âNos encontramos frente a la existencia de un sector moderno (industria alimenticia) que ofrece una importante complementariedad estratégica con el sector a ser analizado, ya que su demanda puede impulsar el desarrollo del mismoâ (Bekerman & Sirlin, 2005).

Es un sector demandante de mano de obra calificada y utiliza de manera intensiva bienes de capital y tecnologÃa. Puede aportar grandes ventajas en la industria alimenticia por medio de tecnologÃas especializadas para la elaboración de productos especÃficos.

Respecto del comercio, este sector presenta los inconvenientes inherentes al intercambio de maquinarias. Por un lado altos costos de transportes, propios de productos con problemas de transabilidad. Imposibilidad de resolver problemas técnicos, servicios de post-venta y ayudas ingenieriles, lo que lleva a que los vendedores tengan que instalarse en los destinos a vender.

Recuadro 12.1: Incentivo a la producción de bienes de capital

El Decreto N° 379 sancionado el 29 de marzo de 2001, indica que âinstrumentase un régimen de incentivo destinado a promover la fabricación nacional de bienes de capital, informática y telecomunicaciones mediante la emisión de un bono fiscal para fabricantes que contaren con establecimientos industriales radicados en el Territorio Nacional.â

Este incentivo por parte del gobierno nacional se encuentra justificado, entre otras, por âque la actual polÃtica económica tiene como objetivo acelerar el proceso de inversiones en los distintos sectores productivo s de l paà s e n l a perspecti va de mejor ar su competitividad internacional.â

En su artÃculo N° 2 tal decreto establece el alcance del beneficio: âSe encuentran asimismo alcanzados por el Régimen creado por el presente decreto, los bienes que forman parte de lÃneas de producción completas y autónomas en la medida que reúnan simultáneamente la totalidad de los siguientes requisitos:

a) Que sean fabricados en el paÃs.

b) Que se encontraren afectados a nuevas plantas industriales o ampliación y/o modernización de plantas ya existentes destinadas a la producción de bienes tangibles.â

El beneficio al que podrán acceder los fabricantes de tales bienes, se explicita en el artÃculo tres, estableciendo que âEl beneficio consiste en la percepción de un bono fiscal para ser aplicado al pago de impuestos nacionales, por un valor equivalente al CATORCE POR CIENTO (14%) del importe resultante de detraer del precio de venta el valor de los insumos, partes o componentes de origen importado incorporados al bien, que hubieren sido nacionalizados con un derecho de importación del CERO POR CIENTO (0%)â.

Cabe destacar que la vigencia de esta Ley fue extendida en varias oportunidades, siendo su fecha de expiración el 30 de junio de 2013 y hasta el momento en que este libro ha terminado de redactarse (febrero de 2014) no se ha dado a conocer su prórroga.

Fuente: IIE en base a Infoleg.

12.3.2 Principales resultados de la encuesta con datos cuantitativos

Antes de adentrarse en los resultados, cabe referir que las especificaciones metodológicas utilizadas para este trabajo son las mismas que las referentes al estudio para la industria automotriz. Aquà sólo se limita a mencionar algunas cuestiones referidas al proceso de encuestas.

La metodologÃa del proceso de encuestas transitó por cuatro etapas. La primera etapa consiste en determinar el número de empresas pertenecientes al sector. Para ello se trabajó con el Registro Industrial de la Provincia de Córdoba actualizado a Agosto de 2012, la base de datos utilizada por el Ministerio de la Producción de la Provincia Santa Fe para un trabajo de similares caracterÃsticas, datos concedidos por la Unión Industrial de Entre RÃos y junto con información extraÃda de páginas web se efectuó un mapeo de las instituciones que están radicadas en la Región Centro con el objetivo de conformar un padrón de empresas bajo estudio. Con el padrón realizado, se procedió a organizar encuentros formales con las autoridades de las empresas para darles a conocer los objetivos del proyecto e invitarlos a sumarse. La segunda etapa metodológica consistió en la preparación de la encuesta de campo, donde se elaboró un formulario con preguntas enfocadas a recabar información cuantitativa y cualitativa del sector. La tercera etapa corresponde al relevamiento de campo propiamente dicho. Una vez que se dispuso de los listados de las empresas integrantes del sector se contactó a la totalidad de las firmas pertenecientes al universo en forma personal, telefónica o mediante correo electrónico, con el objetivo de informarles acerca del estudio e invitarlas a participar del mismo. Si la empresa manifestaba su intención de formar parte del estudio se acordó una entrevista personal con un informante calificado (en general, gerentes, socios o dueños) para completar los formularios, los cuales habÃan sido enviados con antelación para que los encuestados pudieran interiorizarse respecto de los tópicos abordados por la encuesta. A estos fines se contó con un fuerte y explÃcito apoyo de las instituciones sectoriales que, incluso, en la mayorÃa de los casos cedieron espacio fÃsico para congregar a los empresarios y facilitar la tarea. La última etapa metodológica del trabajo de campo consistió en el armado de una base de datos y su posterior procesamiento.

Dicha información contribuyó a definir las prioridades de cada sector y validar las estrategias de desarrollo seleccionadas con los beneficiarios y las instituciones de apoyo involucradas. Esto permitió detectar las demandas de los actores económicos y sociales de los sectores elegidos, garantizando asà el uso inmediato de los recursos potencialmente provenientes de distintas fuentes de financiamiento para llevar adelante la ejecución de las polÃticas propuestas.

Establecidas ya las especificaciones metodológicas, se procesó la información relevada de 35 empresas de la Región Centro, completando el 33% de la población a través del proceso de autoselección ya explicado anteriormente. Como se observa en el Gráfico 12.21, el 43% proviene de la provincia de Santa Fe, 43% de Córdoba y 14% de Entre RÃos.

Uno de los resultados más interesantes que arrojan las encuestas a las empresas, es su antigüedad. En el Gráfico 12.22 se observa que la mayor cantidad de empresas tienen más de veinte años de antigüedad, es decir las empresas del sector no son en su mayorÃa recientes. Este dato tiene dos lecturas contrapuestas. Por un lado positiva por la permanencia y supervivencia de las firmas, en un paÃs como Argentina que ha pasado por diversas crisis en las últimas décadas; y por otro lado negativa, porque siendo Argentina un paÃs con enormes oportunidades agroindustriales, no da origen a nuevas firmas montadas sobre una estructura basada en la innovación.

Además, un denominador común en las entrevistas al consultar por los años de antigüedad, fue dar a conocer la estructura de empresa familiar, ya que quienes la conducen ahora son hijos de quienes fueron sus creadores.

Respecto de las relaciones comerciales dentro de la cadena productiva, tanto sus clientes como sus proveedores son en su mayorÃa empresas industriales. Casi la totalidad de las empresas dijeron tener al menos un proveedor industrial de importancia, y que ellos las proveen en promedio del 75% de las compras totales de los establecimientos encuestados. Respecto de los clientes, el 75% de las empresas tiene como clientes a industriales, y en promedio le venden el 77% de las ventas. Por lo tanto está clara la estrecha relación con firmas industriales.

También se realizó un sondeo acerca de los principales problemas que los empresarios percibÃan a la hora de realizar su actividad, y los resultados fueron los siguientes (ver Gráfico 12.23)

En primer lugar, el 91% de los empresarios sostienen que la presión tributaria es un inconveniente. Es un resultado no casual ya que para el año 2012 la presión tributaria se ubicó cercana al 37% siendo un valor record de este indicador para el paÃs. En cuanto a los altos costos laborales, el 82% de la muestra los seleccionó como una problemática, y reflejo de esto es el progresivo aumento del costo de la mano de obra medido en dólares, que ha venido creciendo año a año desde el 2002 hasta situarse nuevamente en valores similares a los de pre devaluación.

Con porcentajes similares aparecen los inconvenientes de falta de financiamiento, falta de personal capacitado y provisión insuficiente de insumos. La falta de financiamiento se vio evidenciada en mayor proporción en las empresas más pequeñas de la muestra, mientras que el problema del personal calificado ha sugerido ser más grave en puestos como cortadores, plegadores, soldadores y electricistas, entre otros.

Los altos costos laborales sumados a la problemática de obtener recursos humanos capacitados incentivan claramente la tercerización de tareas. Entre algunas que han expresado los empresarios son pintura, mecanizado, tornerÃa para piezas especÃficas, entre otras.

La falta de provisión de insumos comenzó con la Resolución General de AFIP N°2352 de enero de 2012, cuando se estableció el sistema de Declaración Jurada Anticipada de Importaciones.

Algunos informantes del sector han expresado su preocupación debido a la falta de insumos que son importados y necesarios para la producción. Además, esta problemática ha desemboado en un aumento de los costos por dos vÃas: por un lado, la primera respuesta a la falta de piezas importadas fue la sustitución por piezas de origen nacional (siempre que estas existan), las cuales tienen un costo mayor; por otro lado, ante la escasez de piezas importadas, las leyes de mercado entran en acción aumentando el precio de las mismas.

Siguiendo el objetivo de caracterizar a las empresas del sector, hay dos variables principales para clasificar a las empresas por su tamaño: las ventas y la cantidad de empleados. Como ya se dijo antes, debido a la sensibilidad de los empresarios ante preguntas por montos o cantidad de dinero, se utilizó un rango o escala. En este caso el propuesto por el Registro Industrial de la Provincia de Córdoba, que se presenta en el Cuadro 12.11.

Hay que mencionar que la escala es diferente de la que se utilizó para la industria automotriz autopartista, debido a que la escala de producción y volumen de ventas de las firmas es menor en este caso. En el Gráfico 12.24 se presenta el porcentaje de empresas de acuerdo a sus ventas en los años 2010 y 2011.

En el año 2010, se observa que el 75% de las empresas tuvieron ventas por un monto menor a $5 millones. El 25% restante reportó ventas entre $5 y $50 millones de pesos. A su vez, en el año 2011, el 62% se encontró entre los rangos 1 y 2, mientras que el restante 38% en el rango 3 y 4. Hay que recordar que el monto de ventas esta expresado en términos nominales, por lo que puede corresponder este aumento a un fenómeno solamente monetario producto de la inflación. Tal es asÃ, que el 16% de las empresas mostraron un aumento en el rango de sus ventas entre 2010 y 2011, y ninguna de ellas bajó del mismo.

Sin embargo, pudo encontrarse una relación con la demanda laboral, ya que del total de empresas que aumentó el rango de ventas, el 60% aumentó su planta de personal de un año al siguiente, el 20% la disminuyo y otro 20% la mantuvo. Esto quizás estarÃa indicando que no sólo fueron afectadas por factores de precio, sino también de cantidad, lo que se reflejó en la contratación de personal. Conectado a esto se puede discriminar entre el volumen de ventas y la cantidad de empleados, para verificar si las empresas que más venden son las que más personal contratan. En el Gráfico 12.25 se presenta la cantidad promedio de empleados por rango de ventas.

Como se sostenÃa a priori, las empresas con mayores ventas también tienen una planta de personal más numerosa.Por último, por el lado de la inversión, los empresarios han expresado que mantuvieron estable la misma entre 2010 y 2011, pero si advirtieron una merma para el año 2012. De nuevo hay que considerar aquà que se trabaja con montos nominales que en contextos inflacionarios pueden verse distorsionados (ver Gráfico 12.26).

Indagando un poco más en este tema, se preguntó a los empresarios hacia dónde iban dirigidas las inversiones realizadas. Los resultados son expuestos en el Gráfico 12.27, donde se aprecia que Reducción de costos, Infraestructura, Elaboración de nuevos productos y Aumento de la capacidad productiva son las razones más mencionadas.

Al consultar sobre las fuentes de financiamiento de las inversiones llevadas a cabo, una amplÃsima mayorÃa sostuvo que se fondean con recursos propios (82%), con algunas excepciones donde el dinero provenÃa de crédito bancario privado o programas de financiamiento público como FONAPYME15 y Programa de financiamiento del Bicentenario, ambos provistos por el Ministerio de Industria de la Nación. En cuanto al financiamiento de corto plazo, los proveedores son el denominador común en este caso.

12.3.3 Principales resultados de la encuesta con datos cualitativos

Además del análisis cuantitativo, se buscó enfatizar en cuestiones cualitativas y de comportamiento. La metodologÃa para ello fue incluir preguntas para caracterizar los cuatro âaccesosâ y las cuatro âcapacidadesâ de cada empresa, es decir acceso al financiamiento, acceso a la información, acceso a la tecnologÃa, acceso al capital humano; y capacidad productiva, capacidad de gestión, capacidad de competir y capacidad de aprender.

En el Gráfico 12.28 se presenta el diamante de los accesos, que indica cada una de las dimensiones de manera global. Mientras más se acerca al cero implica un mayor acceso, mientras más se acerca al cinco implica una percepción de menor acceso.

15 FONAPYME es un programa que otorga el Ministerio de Industria a través de la SecretarÃa de la Pequeña y Mediana Empresa y Desarrollo Regional (SEPyME) cuyo objetivo es brindar ï¬nanciamiento a las Pequeñas y Medianas Empresas que no pueden acceder al sistema bancario.

Por ende, se concluye que los empresarios perciben estar mejor en acceso a la tecnologÃa, en relación a las demás dimensiones consideradas. De manera ordinal, le sigue el acceso al capital humano, el acceso a la información y por último acceso al financiamiento. Esto último merece una mención especial, ya que el acceso al financiamiento resulta clave para la renovación y compra de maquinarias que impacta en la tecnologÃa, por lo que es un aspecto clave a considerar.

Respecto de las capacidades, que se exponen en el Gráfico 12.29, las empresas del sector de maquinaria para la industria alimenticia tienen una mayor capacidad de gestión, en relación a las demás capacidades. Ordinalmente, le sigue la capacidad de aprender, la capacidad productiva y la capacidad de competir. Los empresarios perciben buenas prácticas de gestión en sus empresas, y admiten solicitar la ayuda de profesionales externos, lo que convierte a la gestión en una capacidad destacable respecto de las otras. En cuanto a la capacidad de competir, en donde menos ventajas tienen en relación a las demás, puede relacionarse con las problemáticas actuales de las empresas, ya que sólo 27% sostuvo que una problemática era el mercado reducido. PodrÃa argumentarse entonces que esta menor capacidad proviene que las empresas, en muchos casos, no tienen necesidad de competir. Esto también se evidencia en la baja cantidad de empleados dirigidos al área de comercialización.

A su vez, para enriquecer el análisis, es interesante observar la relación entre estos accesos y capacidades. A priori, la hipótesis serÃa que si la empresa cuenta con mayores accesos, sus capacidades deberÃan ser mejores, y viceversa, ya que existe interrelación entre ambas dimensiones. Para ello, facilita ayudarse del siguiente gráfico de dispersión.

El Gráfico 12.30 demuestra que hay una estrecha relación entre accesos y capacidades, o por lo menos asà las empresas lo perciben. Recordar que, menores puntuaciones en las respuestas implican mejores accesos o capacidades y que puntuaciones mayores indican peores accesos o capacidades. Por lo tanto, se ve que las empresas que han obtenido menores accesos, son en su mayorÃa aquellas que menores capacidades tienen (parte superior derecha del gráfico), y viceversa (parte inferior izquierda del gráfico). Claramente lo observado va en lÃnea con lo hipotéticamente esperado.

También es factible analizar la correlación de los accesos y las capacidades de a pares. Aquà sólo se mencionarán las relaciones de mayor interés, dejando el análisis completo y exhaustivo para el lector que asà lo requiera en el informe completo.

El Gráfico 12.30 demuestra que hay una estrecha relación entre accesos y capacidades, o por lo menos asà las empresas lo perciben. Recordar que, menores puntuaciones en las respuestas implican mejores accesos o capacidades y que puntuaciones mayores indican peores accesos o capacidades. Por lo tanto, se ve que las empresas que han obtenido menores accesos, son en su mayorÃa aquellas que menores capacidades tienen (parte superior derecha del gráfico), y viceversa (parte inferior izquierda del gráfico). Claramente lo observado va en lÃnea con lo hipotéticamente esperado.

También es factible analizar la correlación de los accesos y las capacidades de a pares. Aquà sólo se mencionarán las relaciones de mayor interés, dejando el análisis completo y exhaustivo para el lector que asà lo requiera en el informe completo.

Por el lado de la información, se encuentra que aquellas empresas que mayor acceso a ella tienen, mejores capacidades de gestión presentan. Queda claro que quienes se preocupan por obtener información sobre el entorno de negocios, la economÃa en general como asà también sobre programas de apoyo a pymes, se encontrarán en una mejor posición a la hora de tomar decisiones estratégicas (ver Gráfico 12.33).

Del mismo modo, las empresas encuestadas que perciben tener mayor capacidad de aprendizaje coinciden en tener mayor acceso a la información y predisposición para adquirirla.

Otra relación de interés es la de acceso a la tecnologÃa con capacidad productiva, la que hipotéticamente debiera ser positiva. Esta se observa en el Gráfico 12.34.

La correlación observada entra ambas variables es estadÃsticamente significativa. Las empresas que mayor acceso a tecnologÃa tienen, perciben tener mayor capacidad productiva.

En cuanto al capital humano, la variable esboza una relación significativa con la capacidad productiva, la capacidad de gestión y la capacidad de aprender. No es una cuestión menor, destacando los inconvenientes que se plantean a la hora de reclutar personal calificado, más aún en empresas dedicadas a la reparación donde la dedicación de la mano de obra es todavÃa más influyente.

En el Gráfico 12.35 se observa una respuesta positiva de la capacidad productiva ante mejores accesos al capital humano, y en el Gráfico 12.36 con respecto a la capacidad de gestión.

A pesar que en la muestra exprese que mejor acceso al capital humano se correlaciona con mayor capacidad de gestión, no hay que olvidar que muchas de las empresas han nacido como empresas familiares y la gestión y decisiones importantes muchas veces son llevadas a cabo unilateralmente por el fundador, lo que sugiere un cierto cuidado a la hora de leer esta relación.

12.3.4 Recomendaciones de polÃtica

En la presente sección, se busca dar lineamientos de polÃtica y cursos de acción necesarios para el desarrollo y fortalecimiento de la cadena de valor de la industria para la maquinaria alimenticia. Si bien algunas cuestiones son de Ãndole macro, obviando las caracterÃsticas del sector de maquinaria para la industria alimenticia y siendo común a otras industrias, otras serán particulares de este sector. A su vez, se busca enfatizar no sólo propuestas de acción a manos del sector público, sino también a manos del sector privado.

Algunas de las preocupaciones que los empresarios han hecho llegar es la falta de certidumbre y seguridad jurÃdica, que no son problemas tÃpicos del sector sino que afectan al agregado de industrias. Expresan también un comportamiento pro cÃclico de su actividad respecto del nivel de actividad de la economÃa, viéndose elevadas sus ventas durante perÃodos de auge económico y decayendo estas en momentos recesivos.

La provisión de insumos se ha visto afectada en el último tiempo, y si bien la mayorÃa de las empresas del sector no son importadoras directas se ven afectadas vÃa sus proveedores. Otro inconveniente que es generalizado es la dificultad para conseguir mano de obra calificada o personal técnico. Respecto del financiamiento, también es un punto con el cual los empresarios del sector sienten su carencia.

En base a estos obstáculos, dificultades e inconvenientes señalados, se proponen algunos cursos de acción y lineamientos de polÃtica.

En lo referido al sector privado se puede mencionar:

â Unificación de las empresas en una cámara empresaria común (o mesas de diálogo)