ACTIVIDADES ECON�MICAS DE LA REGI�N

14.3 ACTIVIDADES ECONÓMICAS DE LA REGIÓN

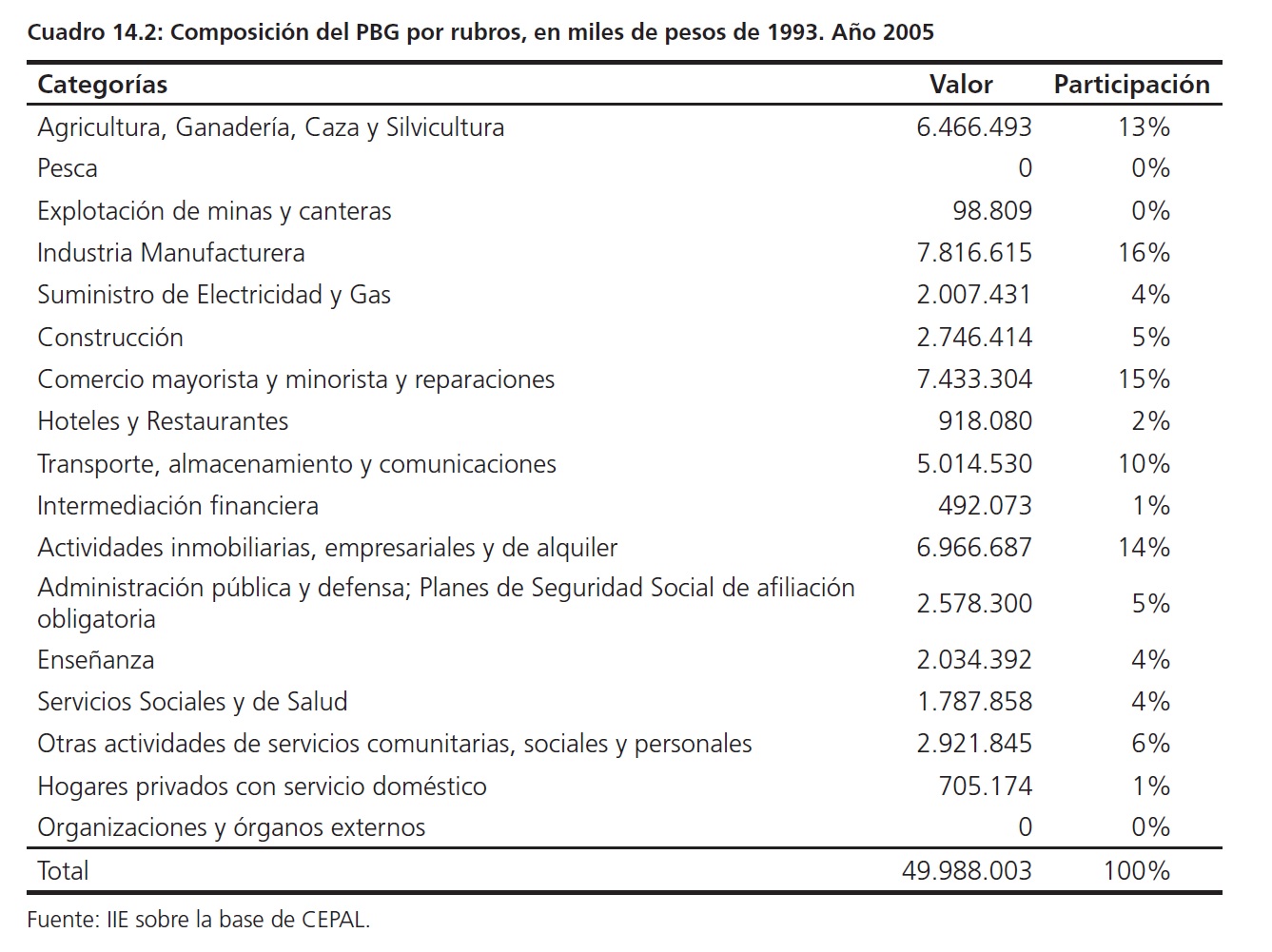

Como se mencionó anteriormente, la Región Centro participa con el 17% del PBG total del país. En el Cuadro 14.2, se desagrega el PBG de acuerdo a grandes rubros. Se aprecia como la industria manufacturera es el principal componente con un 16%. Luego le siguen el comercio mayorista y minorista y reparaciones (15%), Actividades inmobiliarias, empresariales y de alquiler (14%) y Agricultura, Ganadería, Caza y Silvicultura (13%). Entre estas cuatro actividades acumulan un 57% del total del PBG.

235 La Región Sur considera: La Pampa, Chubut, Neuquén, Río Negro, Santa Cruz y Tierra del Fuego.

14.3.1 Sector metalmecánico

14.3.1.1 Composición del sector

Tal como se demostró en el cuadro anterior, la industria manufacturera es el principal aportante al PBG de la región para el año considerado. Dentro de la misma, se ha elegido estudiar a la industria metalmecánica debido a que integra diversas cadenas de valor y sectores productivos, proveyendo de insumos claves a la producción y la inversión, con un alto contenido tecnológico y de valor agregado. Esta industria comprende un diverso conjunto de actividades productivas que utilizan insumos obtenidos de la siderurgia y sus derivados, aplicándoles a los mismos alguna trasformación o ensamble para la fabricación de partes, piezas o productos terminados como maquinarias, equipos y herramientas.

Entre las diferentes industrias que forman parte de este sector pueden encontrarse la industria automotriz, la autopartista, fabricación de productos de acero, producción de maquinarías y equipos; así como los servicios relacionados a la reparación de los productos derivados de las mismas.

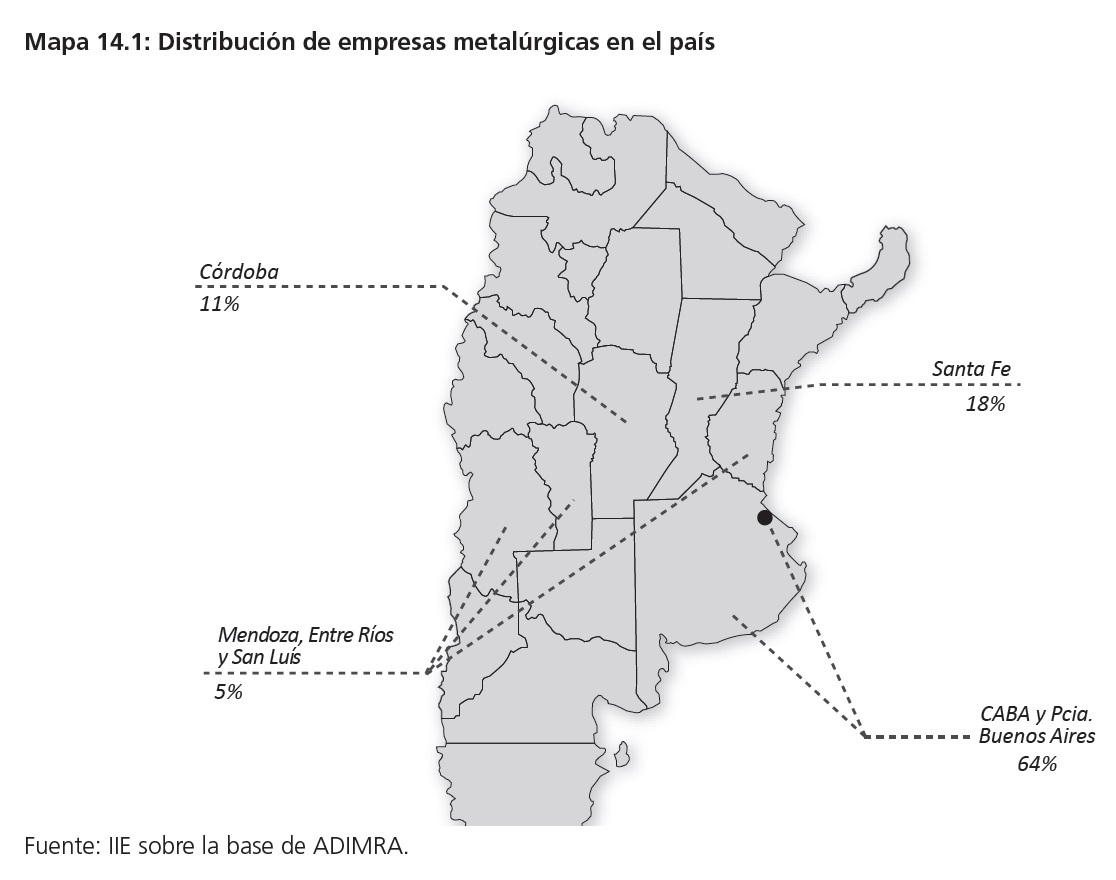

En Argentina, según ADIMRA, existen aproximadamente 23.000 establecimientos distribuidos principalmente entre Buenos Aires, Santa Fe, Córdoba y Mendoza. De los cuales la mayoría son pequeñas y medianas empresas con un promedio de diez a veinte empleados. Sin embargo, también se destacan grandes fábricas con un número de empleados superior a los 200.

De esta manera el sector representa aproximadamente el 20% del empleo industrial, lo que significa más de unos 250 mil puestos de trabajo de manera directa, hecho que la convierte en una de las industrias que más puestos de trabajo genera. Le aporta al PBI industrial casi el 13%, constituyendo la actividad industrial con mayor valor agregado en relación al bruto de la producción y segunda en valores absolutos.

Conjuntamente, exporta alrededor del 20% de su producción, superando los 7.000 millones de dólares anuales. Dicho monto representa cerca del 30% de las exportaciones de MOI y más del 10% del total nacional.

En la Región Centro, según se puede aprecia en el Mapa 14.1, se asienta el 30% de los establecimientos metalúrgicos. Donde el 35% de los mismos poseen entre diez y treinta empleados (37% para Santa Fe, 32% para Córdoba y 30% para Entre Ríos), el 9% entre treinta y cincuenta (9% para Santa Fe, 9% para Córdoba y 8% para Entre Ríos). En total genera 95.497 puestos laborales: 66.317 de Santa Fe, 26.527 de Córdoba y 2.653 de Entre Ríos, representando un 51,2% del empleo total industrial regional y un 11% del empleo total. Un caso particular es Córdoba que presenta el 49% de sus trabajadores en empresas de hasta diez empleados.

14.3.1.2 Análisis particular: Maquinarias agrícolas

Algo que debe resaltarse es la gran valoración a nivel internacional de la maquinaria agrícola de Argentina por la constante evolución e incorporación de tecnología de última generación. A nivel mundial, es el segundo país en adopción de la tecnología de agricultura de precisión236 y también está considerado como el país de Latinoamérica de mayor desarrollo y fabricación de equipos electrónicos (mecatrónica aplicada al agro).

Para hacerse de una idea de la valoración de los productos derivados de este sector puede marcarse que el valor promedio de la tonelada exportada por Argentina es de US$470, mientras que si se considera sólo la maquinaria agrícola, la suma alcanza los US$5.000. En este mismo sentido, otro dato relevante a tener en cuenta es que, según un informe de Cámara Argentina de Fabricantes de Maquinaria Agrícola (CAFMA) la actividad participa con el 40% de las economías locales.

Para agregar a la justificación, la maquinaria agrícola es uno de los rubros más importantes dentro de la metalúrgica en las provincias de la región. En anta Fe ocupa el segundo lugar con un 13% de participación, en Córdoba es la actividad más importante con un 19% de participación y en Entre Ríos se posiciona segunda con un 13%.

14.3.1.2.1 Producción de maquinaria agrícola

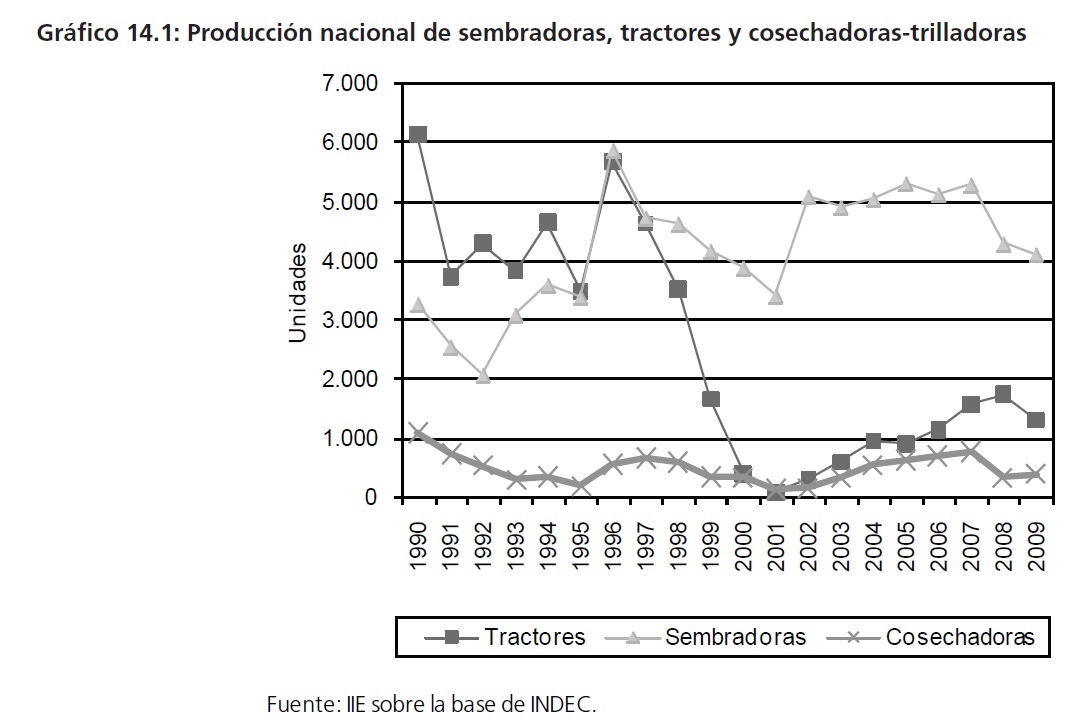

Para tener una idea precisa de la evolución en los últimos años de la producción nacional se muestra en el Gráfico 14.1, las cantidades de tractores, sembradoras y cosechadoras de origen argentino fabricadas desde 1990 hasta el 2008.

En el caso de los tractores, al comenzar la década del noventa y con el inicio del régimen de la Convertibilidad, la producción nacional cae en un 39% de un año a otro como consecuencia de la pérdida de competitividad de la manufactura argentina, lo que impulsó las importaciones. Durante los siguientes años se recupera levemente, manteniéndose la cantidad fabricada promedio en 4.000 tractores durante el período 1991-1995. En el 1996 la producción alcanza un máximo de 5.681 tractores (que nunca se volvió a alcanzar=, momento a partir del cual, comienza a reducirse a tasas interanuales promedio de 49% hasta el año 2001, como consecuencia de los problemas acaecidos y agravados por algunos factores externos. Con los nuevos impulsos provenientes de la devaluación de comienzos de 2002, y los aumentos de los precios internacionales de los commodities, se incrementa la demanda logrando un aumento del 1.244% entre el 2001-2009, creciendo un 52% anual.

Con respecto a las sembradoras, la evolución de la producción nacional fue similar al caso de los tractores. Al principio de los noventa, con una disminución de las cantidades fabricadas del 37% entre el 1990-1992. Luego, durante los 4 años posteriores los niveles de producción aumentan

a tasas promedio del 33% interanual, alcanzándose el máximo número de sembradoras producidas internamente de 5.880 unidades en 1996. En los años siguientes, si bien la producción se reduce, no cae hasta niveles tan bajos como la producción de tractores. A partir del 2001, con una producción de 3.420, las cantidades comienzan a aumentar. Durante los años siguientes la producción se mantuvo en torno a las 5.000 unidades por año. Pero como consecuencia de conflictos internos en el año 2008 la producción cae por debajo de ese promedio en unas 700 unidades, habiéndose fabricado unas 4.300 sembradoras. En el año 2009, la producción visiblemente afectada por la sequía nuevamente cae levemente, sin embargo continúa por encima de las 4.000 unidades. El crecimiento anual desde 2001 hacia 2009, ha sido de sólo un 4%, determinado por la casi total participación de la producción nacional en el mercado doméstico, imposibilitando por ende, la sustitución de las importaciones por industria nacional.

En el caso de las cosechadoras – trilladoras, la producción nacional estuvo desde el comienzo de la convertibilidad por debajo de las 1.000 unidades, con oscilaciones entre un mínimo de 150 unidades en el 2001 y un máximo en el 2007 de 785 unidades.

Una característica de estas maquinarias es que al constituir bienes de capital con una vida útil aproximada de entre cinco y diez años y al estar la producción nacional orientada en su mayoría al mercado interno, presenta ciertas oscilaciones cíclicas. Es así que la cantidad producida en un año

en particular se ve afectada por la cantidad de maquinarias vendidas años anteriores, por el stock remanente, y por los volúmenes de granos que se esperan obtener en las cosechas próximas.

14.3.1.2.2 Distribución territorial de las fábricas

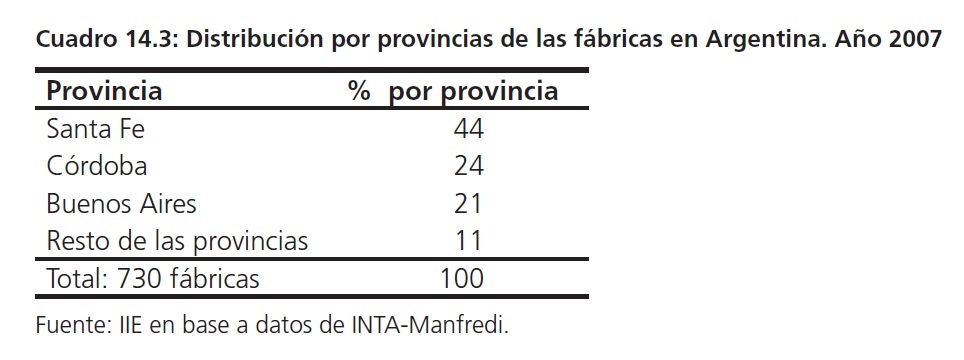

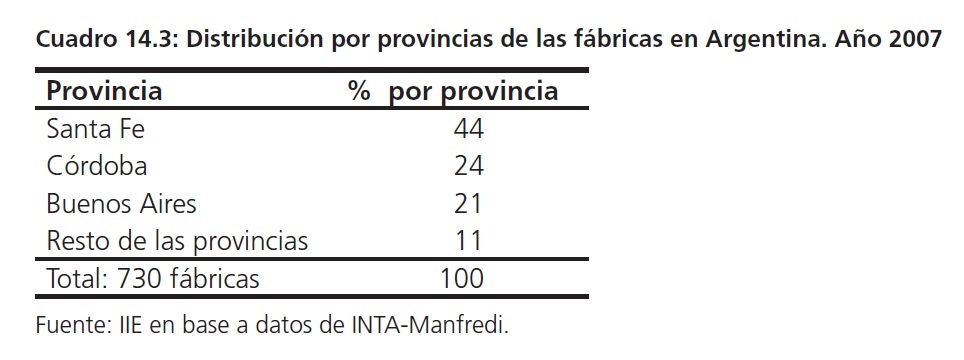

A diferencia de la estructura industrial en general, la rama de maquinaria agrícola se distribuye en el interior del país, ubicándose una gran proporción en pequeñas localidades principalmente en la Región Centro. Es así que la mayor cantidad de firmas se encuentran distribuidas principalmente en el interior entre las provincias de Córdoba, Santa Fe y Buenos Aires, presentando la distribución que se esgrime en el Cuadro 14.3.

Esta localización está vinculada a los orígenes de la industria, a las uniformes características de los suelos y a la necesidad de brindar servicios de forma inmediata y provisión de insumos. Allí se establecen mayormente pequeñas y medianas firmas que orientan su producción a problemas específicos de cada región.

En relación a esto, se destaca la importancia de Región Centro como lugar de localización de las empresas. Principalmente en la zona que comprende el sureste de Córdoba, Sur de Santa Fe, Sur de Entre Ríos y ajena a la región, el noroeste de Buenos Aires. Aquella zona alberga un total de 650 empresas de las 730 nacionales según un informe de CAFMA237.

14.3.1.2.3 Ventas de maquinaria agrícola

14.3.1.2.3.1 Participación de la producción nacional en las ventas totales

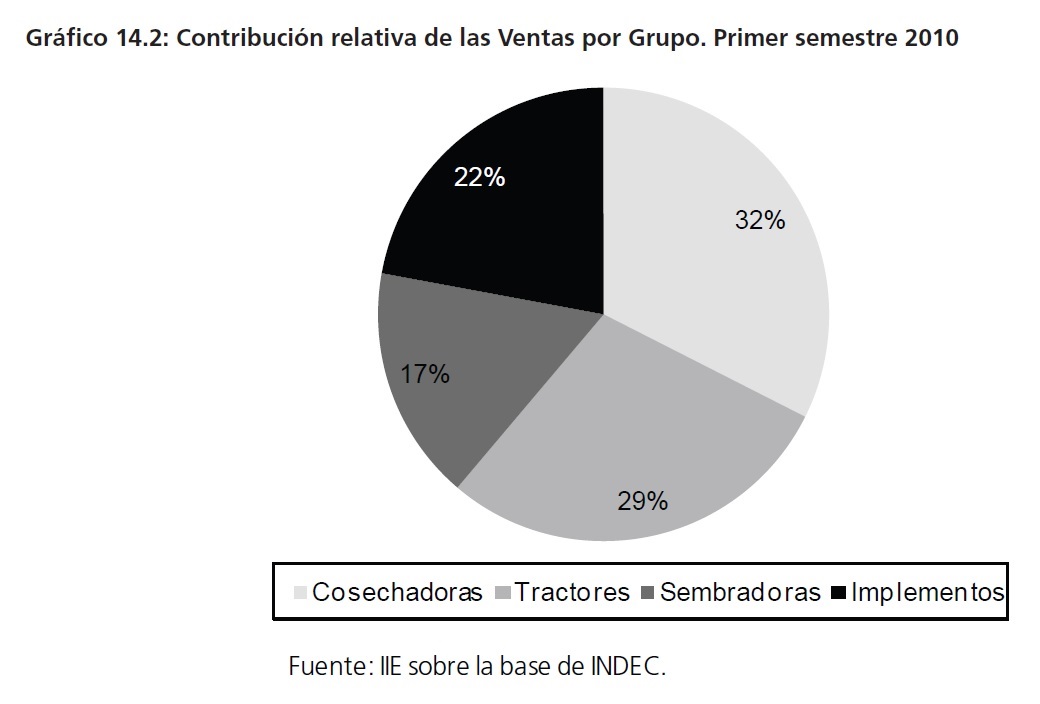

Para contemplar la participación de la fabricación de origen nacional en el mercado interno se analiza las ventas acaecidas en el período 2002-2010, de las maquinarias relevantes principalmente para la producción y cosecha de cereales y oleaginosas, separándolas en cuatro grandes grupos: cosechadoras, tractores, sembradoras e implementos238. Primeramente es conveniente analizar, que el 60% de las unidades que se venden son de origen nacional, siendo el resto importado; pero sólo 52% del total facturado se fabrica en el país, siendo el 48% restante del resto del mundo. Esto permite concluir que la maquinaria importada posee mayor precio de venta.

Antes de observar lo que sucede con cada uno de estos rubros en particular, es relevante remarcar su importancia relativa dentro del total. Es así, que según se observa en el Gráfico 14.2 para el primer semestre de 2010, de los $1.547,6 millones proveniente de las venta de maquinas y componentes, las cosechadoras representaron el 32% de las ventas totales, el segundo lugar estuvo ocupado por los tractores con un 29%, tercero los implementos con un 22% y finalmente las sembradoras que explicaron un 17%.

237 Cámara Argentina de Fabricantes de Maquinaria Agrícola.

238 Implementos: en este grupo se incluye cabezales para cosechadoras, acoplados tolva, pulverizadores autopropulsados

y de arrastre, implementos para labranza primaria, rastros, cultivadores, fertilizadoras y rastrillos, entre otros

14.3.1.2.3.2 Cosechadoras-trilladoras

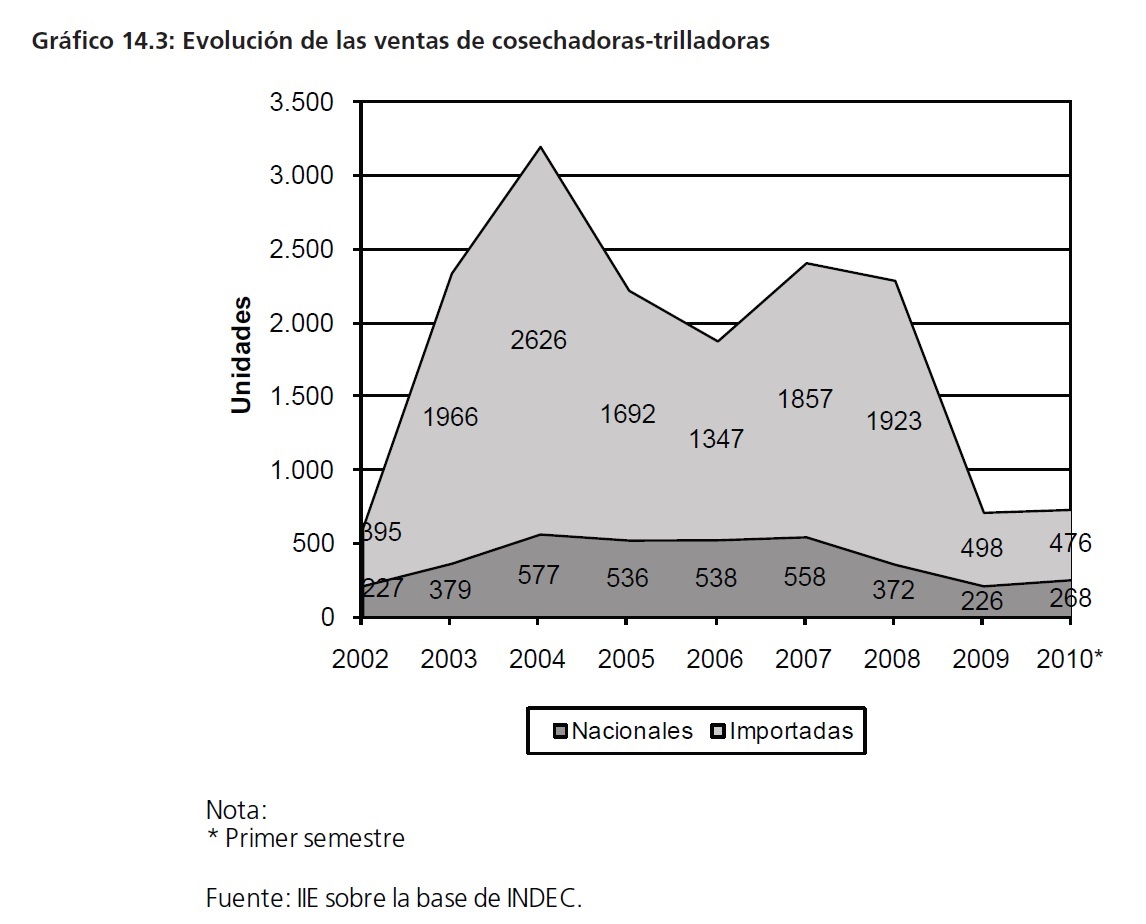

El mercado de las cosechadoras-trilladores se encuentra dominado por maquinarias importadas (en todos los años la participación en las ventas fue superior al 65%, con picos de 84% -2003-).

Si se observa el Gráfico 14.3, las cantidades vendidas entre el 2002 y el 2004 se quintuplicaron.

Este crecimiento fue explicado en un 86% por las importaciones, mientras que sólo el 14% correspondió a la producción nacional. Luego, la comercialización cae en 2006 hasta las 1.885 unidades, unas 1.318 menos que en 2004. Lo notable es que la caída es explicada en un 97% por

las importaciones. En 2007 se transaron 2.415 unidades, mientras que el número disminuyó en 2008 alcanzando las 2.295 cosechadoras. Aunque en ese año, se incrementó la participación de maquinaria importada en relación al año previo. El año 2009 estuvo azotado por sequía, conflictos entre el gobierno y el “campo” y crisis internacional, lo cual se reflejó en las ventas. Las ventas fueron de sólo 724 unidades, unas 1.571 menos que en 2008. El 91% de la caída se debe a la reducción de maquinas importadas. En el primer semestre de 2010 se han vendido 744 cosechadoras, donde el 64% es de manufactura extranjera.

Claramente se observa en este sentido una limitación de la industria nacional de cosechadoras para poder aumentar las cantidades producidas, quizás debido a la capacidad de producción o bien a la falta de previsión en cuanto a las futuras demandas de sus bienes.

14.3.1.2.3.3 Tractores

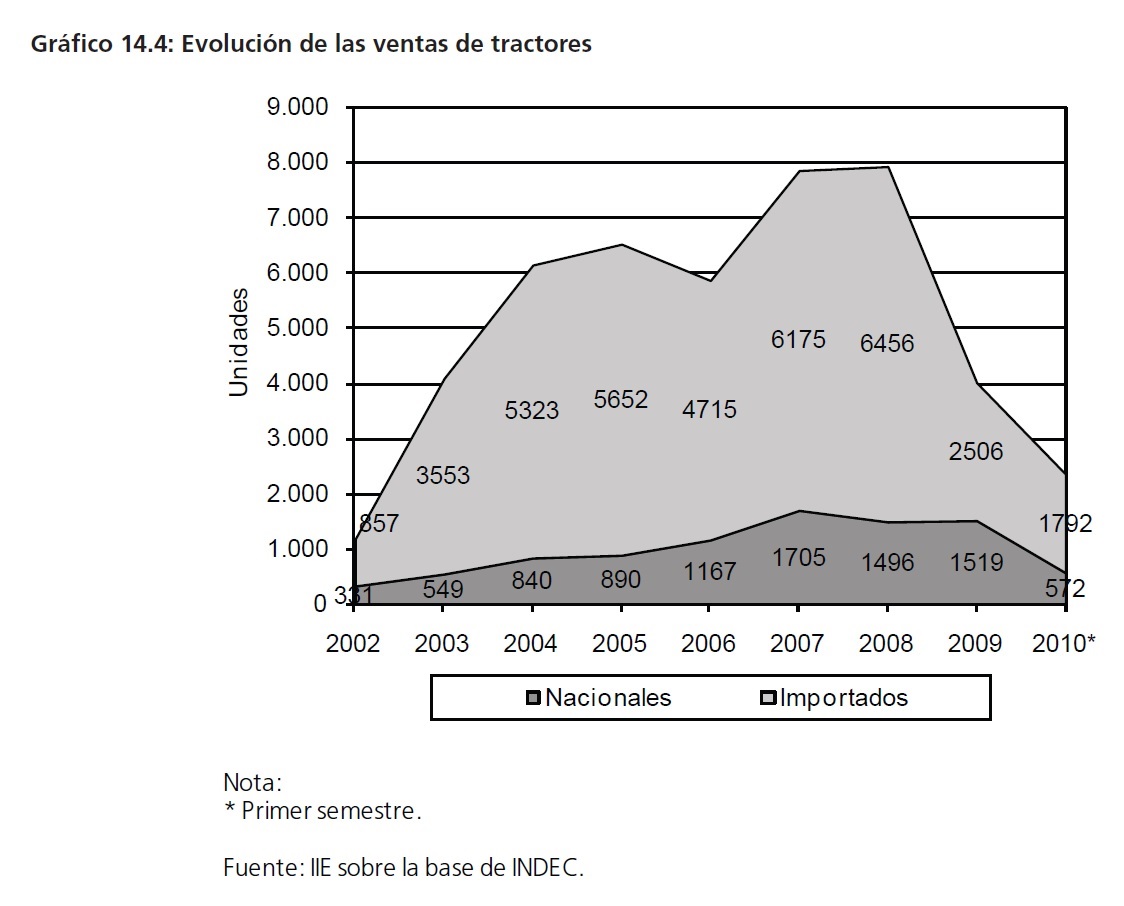

El mercado de los tractores presenta una estructura casi análoga al de cosechadoras-trilladoras. Al igual que aquel, la participación de las importaciones en las ventas varía desde un mínimo de 62% en el año 2009 hasta un máximo de 87% en el 2003. Aquí el ciclo de crecimiento en las ventas se extiende un año más, hasta 2005 (aumentaron de 5.354 unidades en 2002, transándose ese año 6.542). Luego hay una caída en 2006 de 660 unidades, para recuperarse en los años 2007 y 2008. En este último año, se vendieron 7.952 tractores, con una participación del 81% de las importaciones.

En el año 2009, las ventas totales tienen una disminución abrupta, caen en 3.927 unidades, vendiendose 4.025 tractores, de los cuales el 62% fue importado (ver Gráfico 14.4). Para el primer semestre de 2010, se han vendido 2.364 tractores, representando lo importado un 76%.

14.3.1.2.3.4 Sembradoras

Al contrario de lo que sucede con los tractores y cosechadoras, el mercado de las sembradoras está claramente dominado por la producción nacional. Debido principalmente a la necesidad de adaptación de las mismas a las características del suelo y variedad de semillas a utilizar, las fábricas han tendido a especializarse en esta producción.

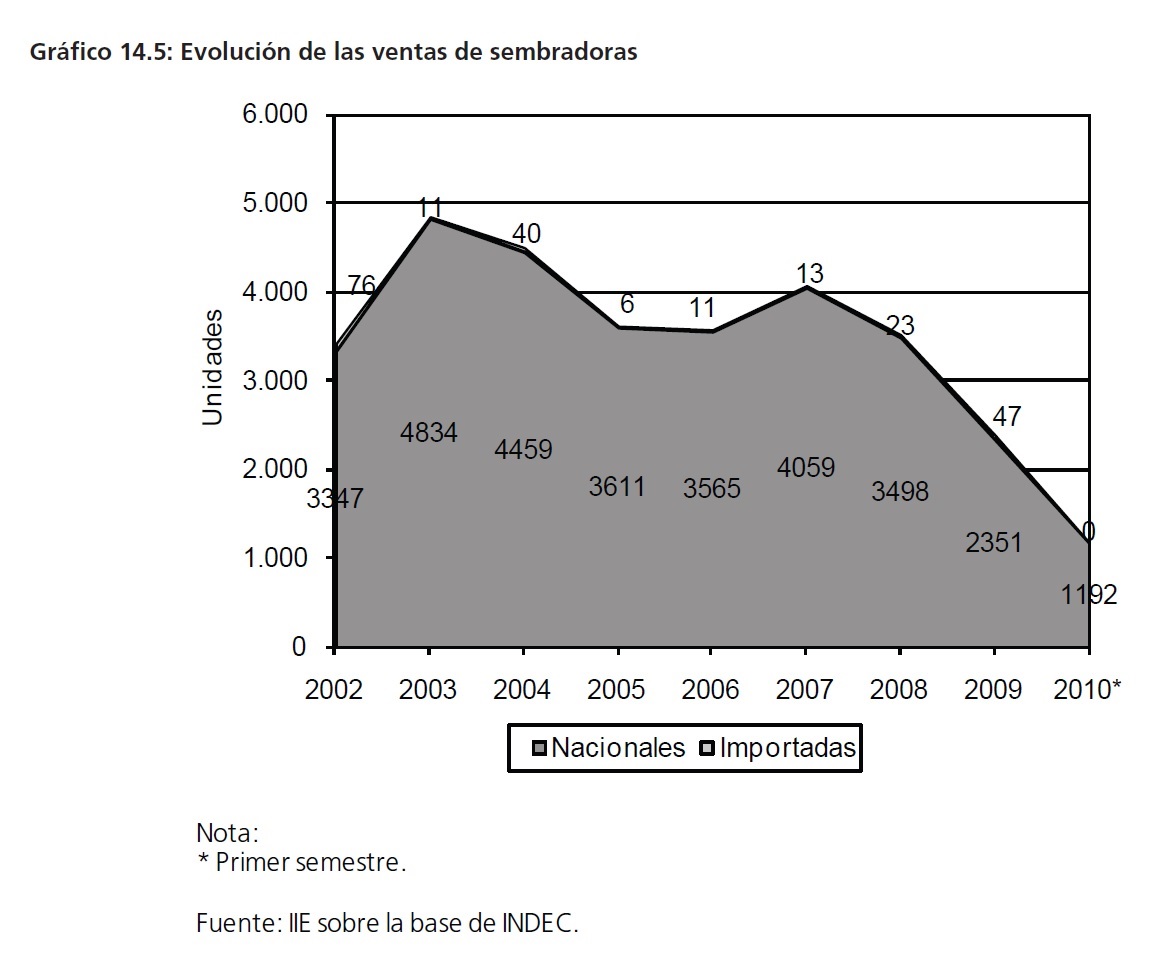

En principio, se puede ver en el Gráfico 14.5 la tendencia cíclica de las cantidades vendidas. Así luego de un máximo, las unidades transadas tienden a disminuir en los dos o tres años siguientes para luego aumentar debido al reemplazo de los stocks que quedaron obsoletos. A simple vista, parece responder más a esa ciclicidad que al aumento de precios.

Es así como la venta de sembradoras en el país, aumenta en forma importante en 2003 con un crecimiento de 44%; los años siguientes disminuyen levemente hasta alcanzar un mínimo en 2005 y 2006 de alrededor de 3.500 unidades. Luego en el 2007, el mercado se recupera vendiéndose unas 4.046 unidades de origen nacional. A partir de ese momento, las cantidades compradas internamente disminuyen, vendiéndose un 43% menos en el 2009 respecto al 2007.

Esto último también se explica por la caída en la superficie sembrada y por los conflictos internos entre el campo y el gobierno. Para el primer semestre de 2010, se han comercializado 1.192 sembradoras, todas fabricadas en Argentina.

14.3.1.2.3.5 Implementos

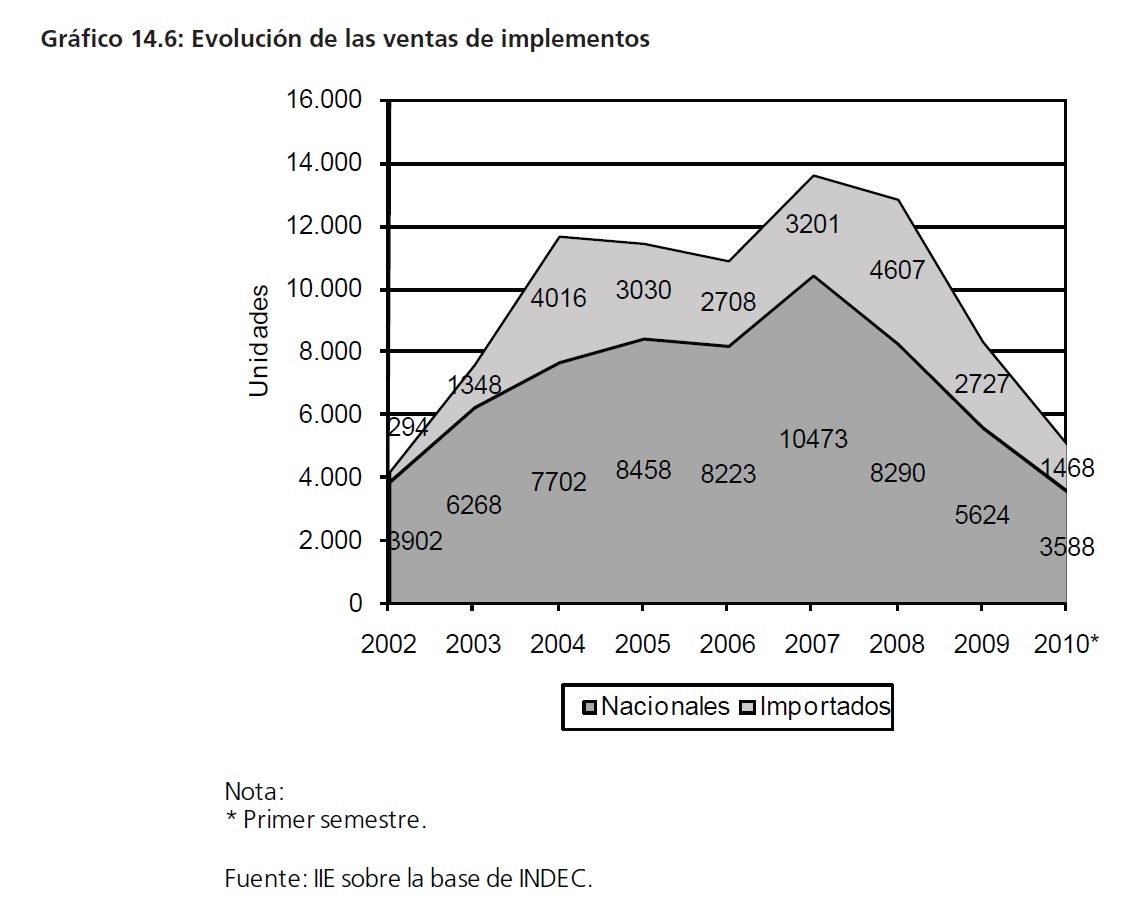

En el caso del grupo de los implementos, que incluyen repuestos, partes removibles de las maquinarias (cabezales, palas mecánicas, pinches, etc.) y otras herramientas de menor tamaño, las ventas nuevamente son mayores para los productos de origen argentino. Sin embargo, en los últimos años la participación de las importaciones ha ido aumentando (en 2002 era de 7% y en el primer semestre del 2010 fue de 29%).

Se podría describir un ciclo totalmente creciente en las ventas durante 2002-2008 (sólo se produce un freno en 2006). Durante ese período se produjo un aumento de 8.701 unidades vendidas, logrando en 2008 unas 12.897 ventas. Ese incremento se dio casi en partes iguales entre la producción nacional y extranjera. Para el primer semestre de 2010, se registraron 5.056 ventas (ver Gráfico 14.6).

14.3.1.2.4 Comercio Exterior

Durante muchos años la exportación de maquinaria agrícola desde Argentina fue muy baja, siendo la mayor cantidad de la producción nacional absorbida por el mercado interno, con un excedente de demanda que se cubría con importaciones.

Con la evolución positiva que tuvieron las fabricas en el desarrollo del “know how” en conocimiento de alta tecnología de maquinarias agrícolas, apoyadas por programas de organismos públicos se logró aumentar la colocación de productos de origen nacional.

Con respecto a las exportaciones presenta una tendencia positiva entre el 2004 y 2008, cuadruplicándose el valor exportado, pasando de US$51 millones a US$262 millones. Este gran aumento de las ventas al exterior, con tasas interanuales de crecimiento de entre un 20% y un 80% se

explica por la apertura de nuevos mercados alcanzada gracias a las negociaciones de organismos privados y públicos en estos años.

Otro intervalo de gran crecimiento fue entre el 2007 y 2008, con un aumento del 71%, pasando de un valor de exportación de US$153 millones a US$262 millones. En este caso, las ventas aumentaron hacia el conjunto de países en general, es decir, no sólo hacia importantes socios como

Venezuela, Uruguay y Brasil cuyas compras aumentaron un 30, 90 y 100% respectivamente; sino que hubo una mayor colocación en la mayoría de los mercados. Por ejemplo, las exportaciones a Nigeria y los Países Bajos cuyas ventas aumentaron 400 y 30 veces, respectivamente.

Haciendo un análisis de la importancia de cada producto dentro de las exportaciones totales de maquinaría durante el 2008, se observa que existe una gran dispersión entre los bienes, donde el rubro más importante es el de las sembradoras abonadoras representando un 14% del valor, le siguen en importancia las prensas con 13% y las pulverizadoras con el 11%. Otros productos de exportación relevante son las piezas o repuestos, las cosechadoras, tractores y otros. Una característica destacada es la venta de productos utilizados en la siembra directa. Esto se debe a la experiencia adquirida por la industria nacional gracias a la extensión interna de la práctica de esta técnica de cultivo en los últimos años.

En cuanto a la evolución de las importaciones en estos años, se observa que en el período 2004-2008, las mismas aumentaron en un 80% pasando de US$ 522 millones a US$ 942 millones.

En un primer momento, se presenta una caída de las mismas en un 10% en el 2005, logrando recuperarse en el 2006, ubicándose en valores similares a los del 2004. Durante los dos últimos años de este período, las importaciones tienen un aumento del 40% en el 2007 y un 29% en el 2008, como consecuencia de las buenas cosechas realizadas en esos años (ver Gráfico 14.11).

Durante todo el período el saldo comercial en el rubro de maquinarias agrícolas fue deficitario.

Destacándose que durante los años que se espera obtener grandes volúmenes de granos, en los primeros meses la demanda de maquinaria se incrementa, cubriéndose la mayor parte de los aumentos con importaciones debido a la limitada oferta interna en algunos rubros como los tractores y cosechadoras principalmente.

Dentro de los principales productos importados durante el 2008 figuran en primer lugar tractores y cosechadoras-trilladoras, que representaron un 30% cada uno en las importaciones. En tercer, cuarto y quinto lugar se encuentran respectivamente las prensas (13%), pulverizadores (6%) y cosechadoras (4%).

Estos productos se compran principalmente a cinco países que agruparon el 87% del valor de las importaciones durante el 2008. Ordenados por grado de importancia ellos son: Brasil, Estados Unidos, Alemania, Italia y Japón.

14.3.2 Sector automotriz

La industria automotriz entendida como el diseño, fabricación, ensamblaje, y comercialización es una industria muy influyente por la mano de obra requerida y por los eslabonamientos que genera hacia otros sectores como el sector autopartista, industria siderúrgica, etc.

En Argentina, esta industria se ha visto fuertemente impulsada luego de la crisis del 2001 y las perspectivas son muy buenas para el próximo bienio 2011-2012.

14.3.2.1 Producción de Región Centro

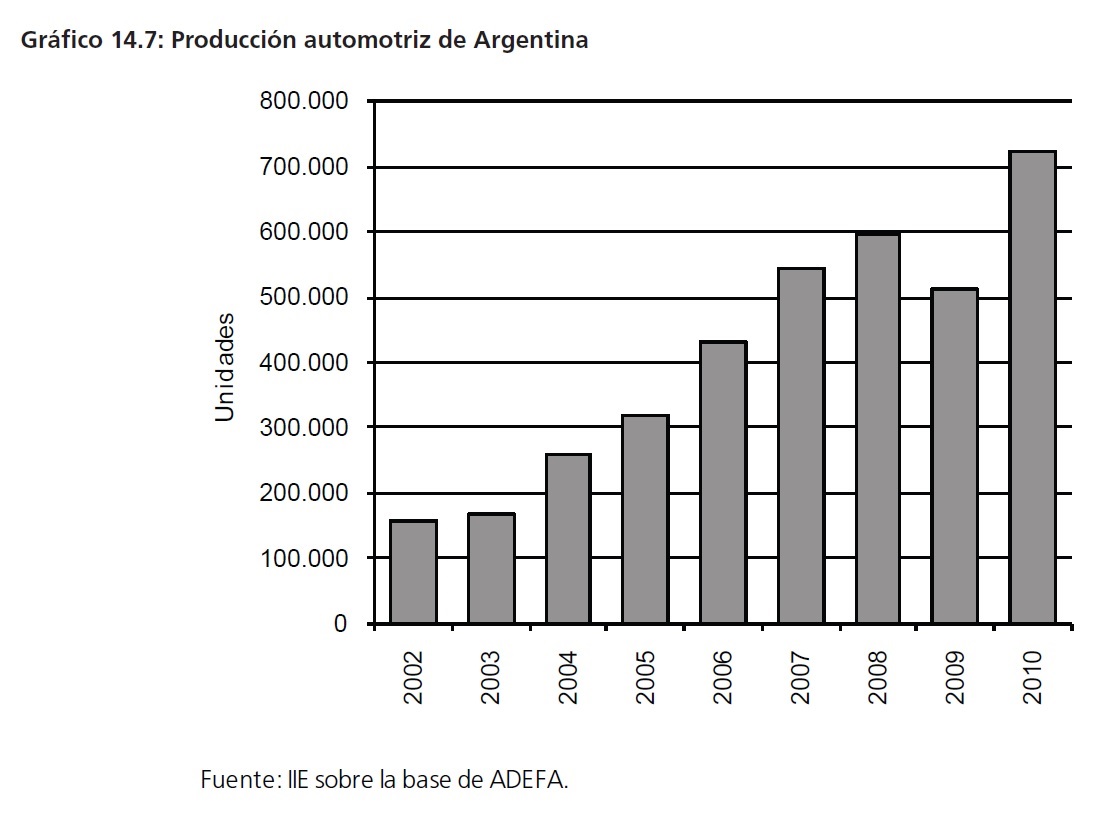

A partir del 2002, gracias al aumento de competitividad logrado a partir de la devaluación del peso, la producción automotriz argentina se vio impulsada sustancialmente, tal como lo expone el Gráfico 14.7. Desde un valor cercano a los 150.000 automotores producidos en 2002, se llegó a producir en 2010 un total de 724.023 unidades lo que representa un 382% más, o sea, se fabricaron 4,82 veces en 2010 que en 2002.

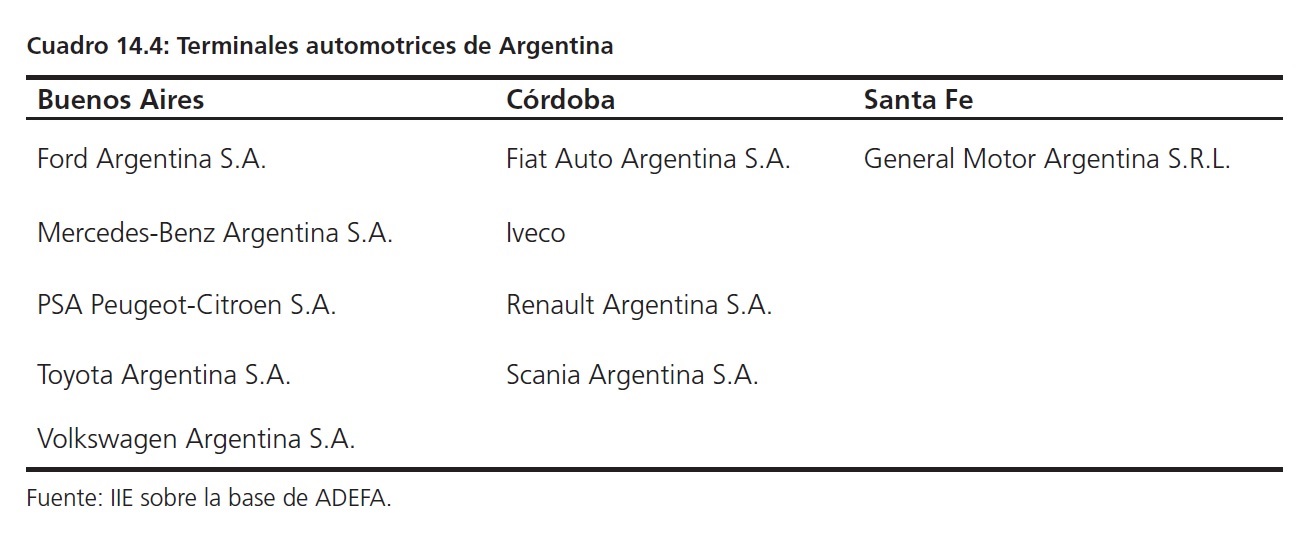

Pero del total de esa recuperación, Región Centro juega un rol importante. Como se aprecia en el Cuadro 14.4, dos de las tres provincias que conforman la región presentan terminales automotrices; junto con Buenos Aires se convierten en el polo automotriz nacional.

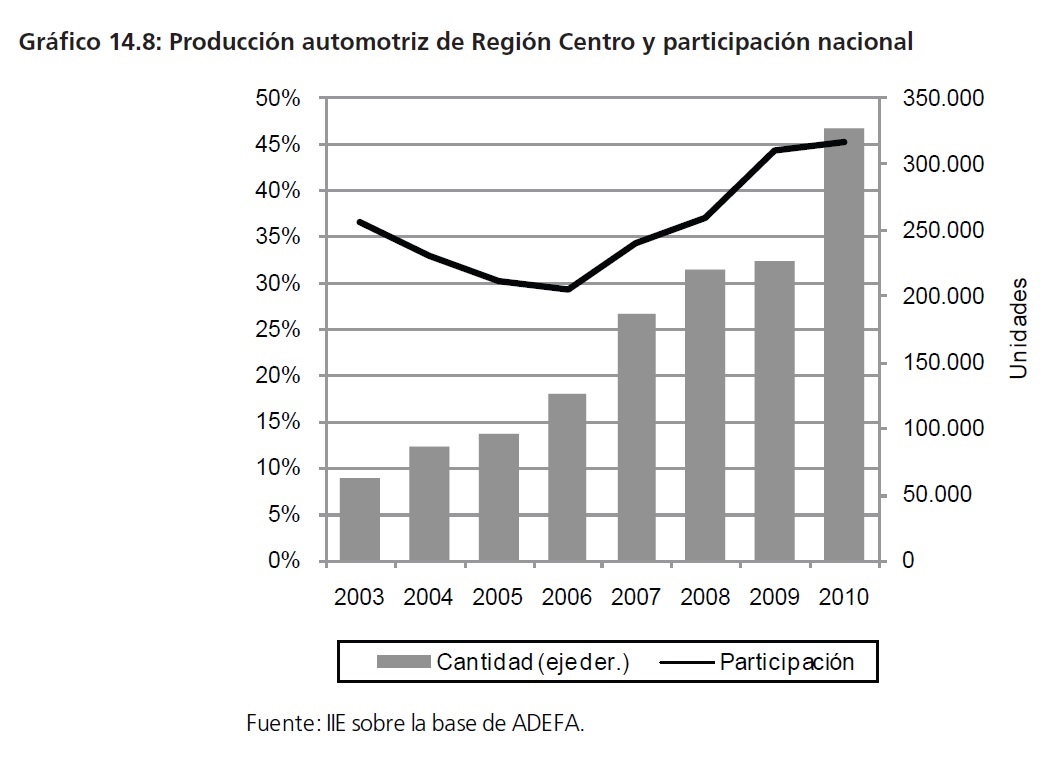

Lógicamente, esto hace que del total de producción nacional, la participación de la Región Centro no sea marginal tal como se puede apreciar en el Gráfico 14.8.

Un aspecto a destacar, a diferencia de lo acontecido a nivel nacional, es que desde 2003 la producción no ha presentado disminuciones. En todo el intervalo 2003-2010, el crecimiento estimado es de 426%. Esto se debe a que en la región se concentran plantas que exportan a Brasil.

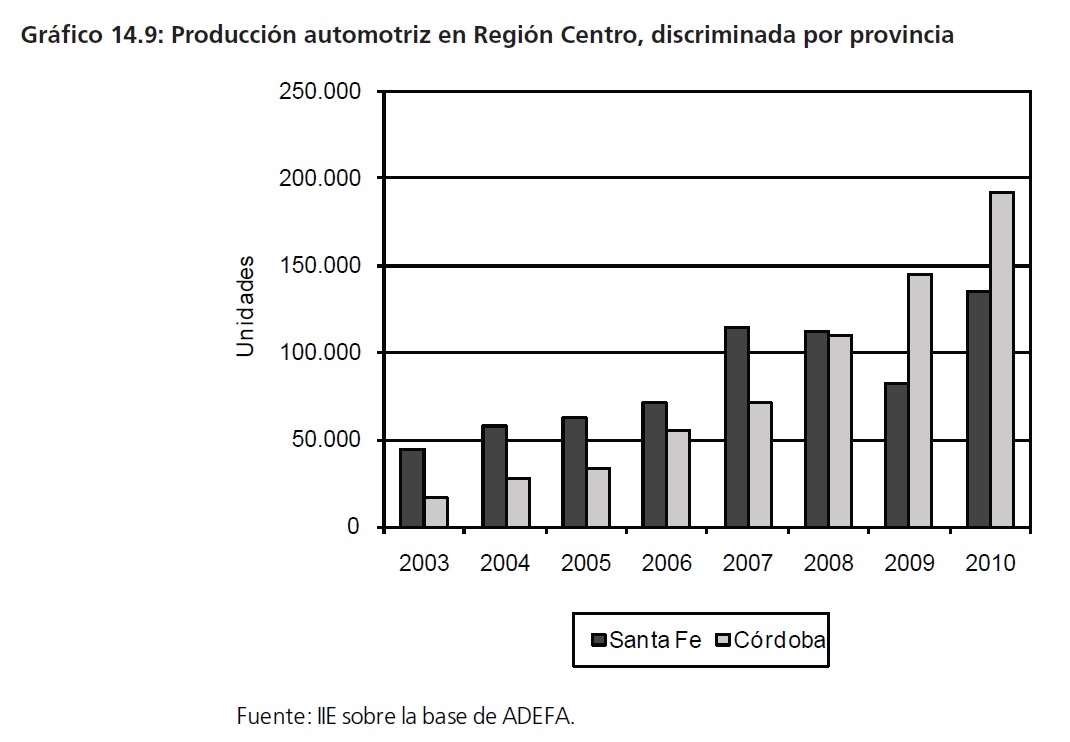

Asimismo, en el Gráfico 14.9 se presenta la producción de la región, discriminada por provincia.

Es llamativo como Córdoba, si bien arranca muy por debajo de Santa Fe (28.125 unidades menos en 2003; con una máxima diferencia en 2007 igual a 43.807), supera a Santa Fe en el año 2009 en 63.383 y en 56.433 unidades en 2010. Esto refleja la asociatividad entre el vecino país de Brasil y la producción cordobesa.

Claramente, la participación de cada provincia en el total nacional ha variado. Córdoba que hacia 2003 producía el 10% del total, en 2008 pasó a producir el 18% para luego en el 2010 explicar el 26% del agregado. En cambio Santa Fe experimentó un proceso, se podría decir inverso, ya que en 2003 participaba con el 27% en Argentina pero en 2008 esta cifra había descendido al 19%, porcentaje que mantiene en 2010.

14.3.2.2 Comercio exterior de la Región Centro

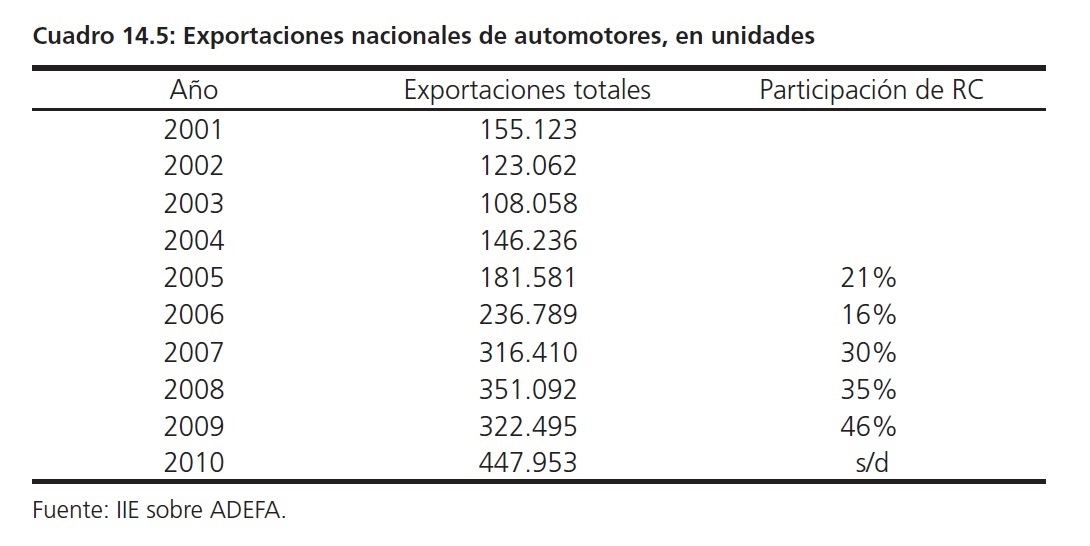

La producción nacional tiene un fuerte sesgo exportador. Desde 2004, el ratio de exportaciones sobre producción se ha estabilizado en torno al 60%. En el Cuadro 14.5 se presenta el total de exportaciones por año. El récord de exportación se registró en 2008. Además en el mismo cuadro se verifica la participación de la región en el total nacional.

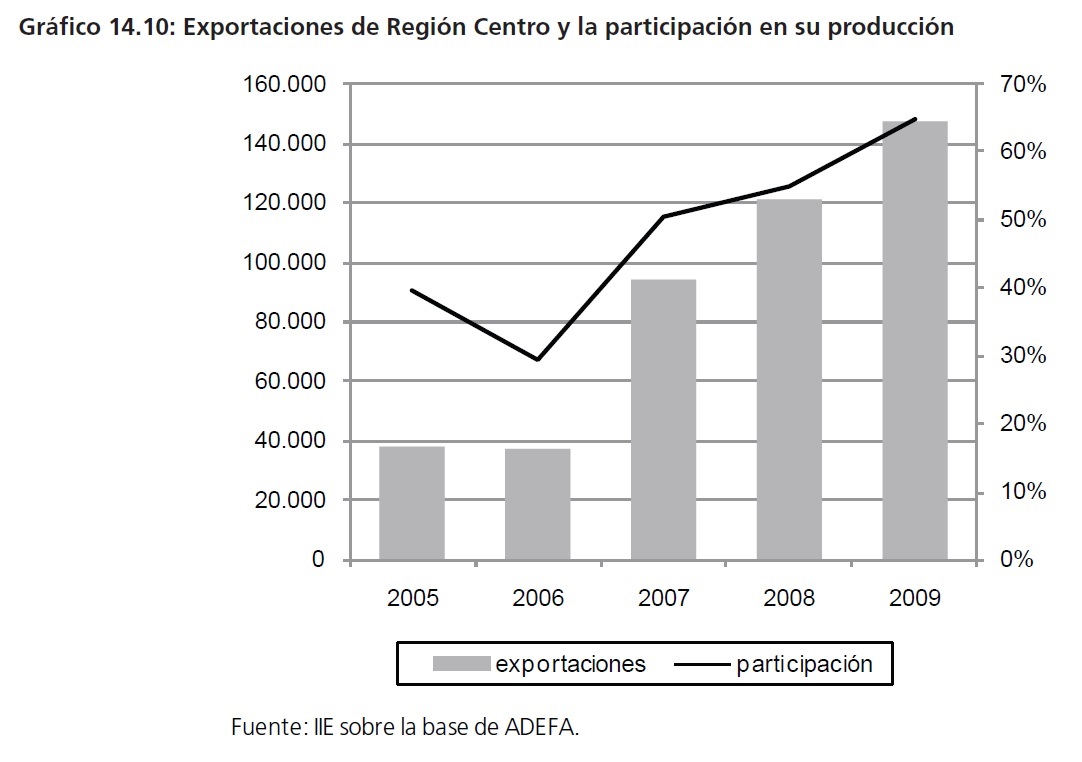

Se aprecia como la participación de la Región Centro ha ido en aumento con el pasar de los años, representando en 2009 un 46% de las exportaciones totales. Además, en el Gráfico 14.17, se muestra cómo han aumentado las exportaciones en unidades. Las mismas crecieron entre 2002 y 2009 un 285%. En ese año se exportaron 147.359 automotores. Además, la relación de exportaciones sobre nivel de producción viene en aumento desde 2006, llegando al 65% en 2009.

Durante el año 2010 se generó un buen ritmo de exportaciones de las terminales localizadas en la Región Centro, impulsadas por una demanda brasilera estable. La importancia de ese mercado en 2009 fue enorme: el 94% del total de las exportaciones de la región fue direccionada allí. Esta

participación fue mayor que la media nacional, que fue del 88,4%.

14.3.3 Sector agropecuario

Debido a la participación de la actividad dentro del PBG y a la importancia de la región en la producción nacional, es que se analiza el sector agropecuario.

14.3.3.1 Producción y molienda de granos: Soja, trigo y maíz

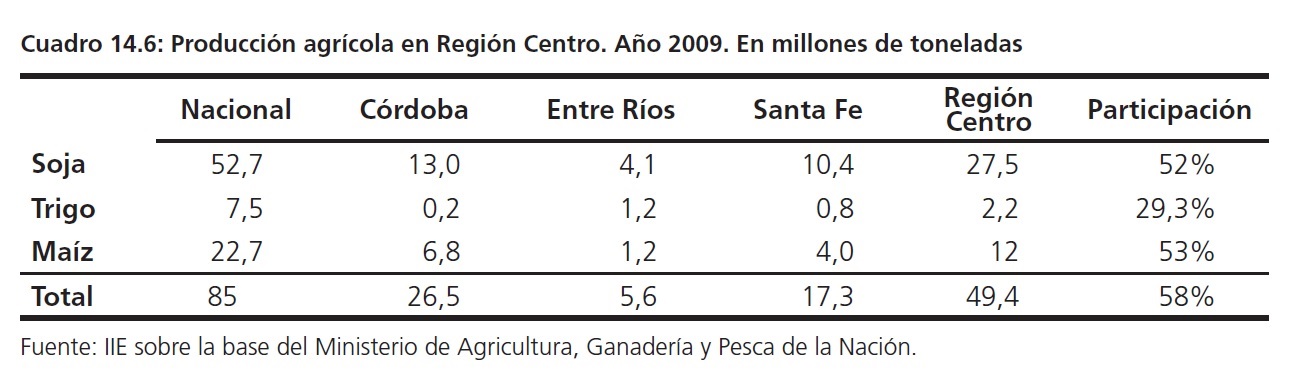

La región es una gran productora de granos, tal como se observa en el Cuadro 14.6. Se considera la campaña 2009/2010 como un año bajo unas condiciones excelentes para el cultivo de soja y maíz, aunque no fue el caso del trigo que se vio afectado por sequía y falta de humedad en el suelo.

Entonces, a pesar de que la campaña 2009/2010 no fue buena para el trigo a nivel nacional, la participación de la Región Centro en la cosecha del cereal aumentó en relación a 2008/2009, situándose cercano al 30%. En las últimas cuatro campañas la participación promedio de la Región Centro en el total nacional fue de 33%. Este resultado es explicado principalmente por la producción de la provincia de Córdoba –un promedio de 38% para el mismo período-, seguida por Santa Fe -35%- y en tercer lugar la provincia de Entre Ríos con un 27%. En el ámbito nacional, Buenos Aires es el mayor productor, y de acuerdo a las últimas cuatro cosechas, Córdoba es la segunda en importancia seguida por Santa Fe y Entre Ríos. Cabe destacar que en lo concerniente a la última campaña realizada, Entre Ríos presentó su mayor nivel de producción de los últimos cuatro años, representando un 53% del total de la región, relegando así a la provincia de Córdoba que sólo contribuyó con un 10%.

Como se dijo previamente, las campañas de soja y maíz fueron excepcionales. En cuanto a la soja, su nivel de producción alcanzó los 52,7 millones de toneladas, donde la participación de la región fue del 52%. Este porcentaje es explicado en mayor medida por Córdoba con un 47%, donde en promedio en las últimas cuatro campaña colaboró con el 49%. En segunda colocación se halla Santa Fe con un 38% y 39%, respectivamente. Entre Ríos colaboró con un 15% en la última campaña y su promedio en las últimas cuatro fue de 11%. Cabe destacar que Córdoba es la mayor productora a nivel nacional de soja y Santa Fe alterna la segunda colocación con la provincia de Buenos Aires. En maíz, la última campaña también representó una cifra récord -22,7 millones de toneladas-. La incidencia de Región Centro en el total es de casi 53%, inferior al promedio de los últimos cuatro años (58%). De la misma manera que ocurre con la cosecha de soja, Córdoba es el mayor productor nacional de maíz. En este caso, Santa Fe se coloca en tercer lugar, luego de Buenos Aires.

Conjuntamente con la producción de granos, Región Centro presenta una amplia capacidad de molienda de granos para soja, trigo y maíz.

De la industrialización del poroto de soja se pueden obtener dos productos:

• El aceite de soja (producto principal)

• Harina de extracción (subproducto)

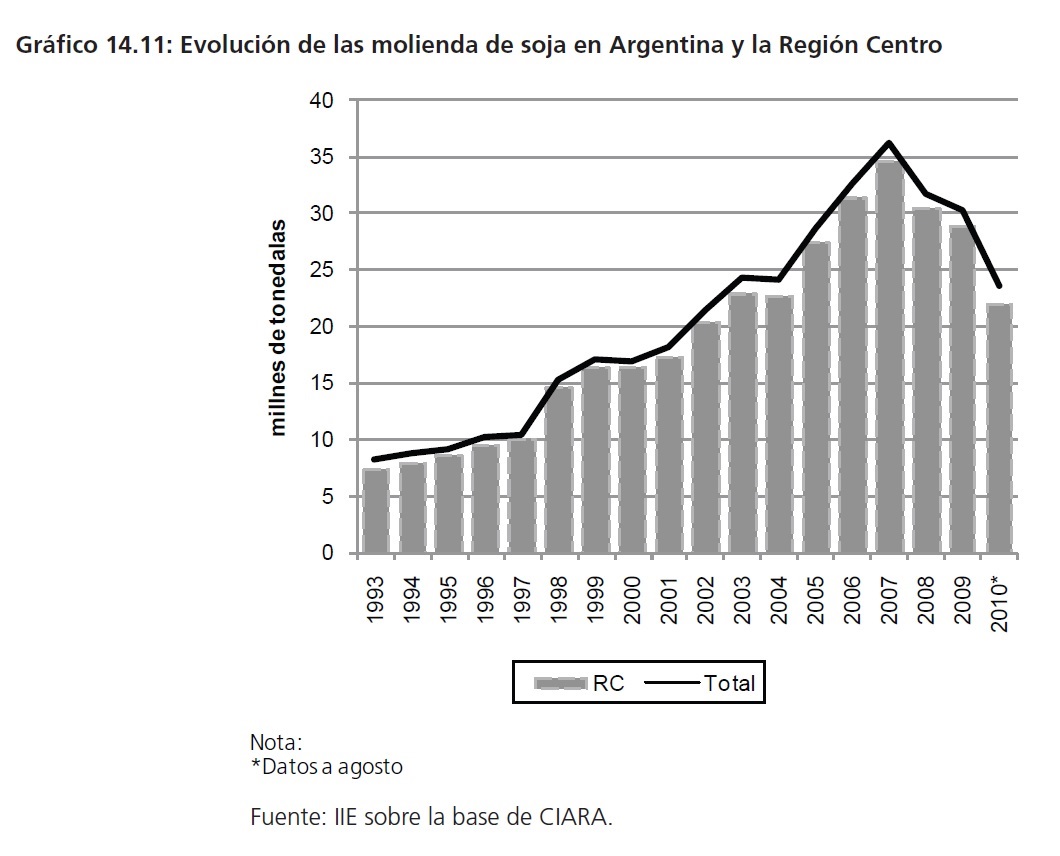

Santa Fe es la primera provincia procesadora del grano de soja en Argentina (concentra el 90% de la molienda nacional) y junto a Córdoba y Entre Ríos (segunda y cuarta provincia a nivel nacional respectivamente) convierten a la Región Centro en la principal, y casi exclusiva, región de industrialización de la oleaginosa en el país. La misma concentra casi el 96% del crushing de soja en Argentina, alcanzando para los primeros ochos meses de 2010 un total de 22,01 millones de toneladas, lo cual parece indicar que el 2010 cerró con una mayor moliendo que su predecesor (ver Gráfico 14.11).

Dentro de la región, lógicamente Santa Fe concentra la molienda de soja (95,4%), seguida por Córdoba (4,5%) y luego Entre Ríos (0,09%).

Por su parte, la participación de la producción de aceite de soja en el total de aceites vegetales se ha incrementado a lo largo del tiempo, es decir, el aceite de soja ha desplazado a los demás tipos de aceites oleaginosos. Santa Fe es la provincia que presenta los valores más altos, por encima del 90% durante la última década.

Por su parte, Córdoba es la provincia que en los últimos cinco años ha registrado un menor porcentaje, alrededor 58% mientras que el resto de la participación pertenece a la producción de aceite de girasol (30%) y de maní (10%).

Por último, Entre Ríos es la provincia con mayores altibajos: hasta 2003 mostró un rápido crecimiento de la participación del aceite de soja y luego una importante caída hasta llegar al 51% en 2008. Pero luego se recupera en 2009, para representar el 92% de la molienda oleaginosa.

De manera similar ocurre en la participación de la producción de harinas de soja en el total de harinas proteicas. A partir de 2001 este porcentaje ha superado el 90% y se ha mantenido sobre ese nivel hasta la actualidad, alcanzando en 2009 un 94%. Santa Fe presenta los valores más altos, donde prácticamente la totalidad de harinas proteicas que se procesan son a base de soja.

Córdoba, por otra parte, muestra porcentajes inferiores. Sólo en 2004 alcanzó la soja una participación del 90%; en los demás años estuvo por debajo, siendo el mínimo de 71,18% en 1996.

Después de la harina de soja, la harina de girasol es la que le sigue en importancia. Durante todo el período, la participación de la misma en el total fue en promedio de 14%, con un pico de 20,73% en 1995. Además, Córdoba es un actor relevante en la producción de harina de maní.

Si bien la contribución de la misma representó durante el período sólo un 4% sobre el total de harinas, a nivel nacional la provincia es la principal productora. Durante los años 2001-2009 y en los 8 primeros meses del 2010, toda la molienda se realizó en Córdoba.

Por último, y de manera análoga a la producción de aceites de soja, la participación de las harinasde soja en Entre Ríos ha presentado gran variabilidad. Lo que se puede abstraer del gráfico, es que a pesar de la volatilidad presenta una tendencia ascendente, al igual que en las demás provincias. En este caso, la extrusión de lino es la segunda en importancia (22% de promedio entre 1993-2009).

En el caso de la industrialización del grano de trigo se obtiene principalmente:

• Harina de trigo (producto principal)

• Afrechillo y el germen de trigo (subproducto)

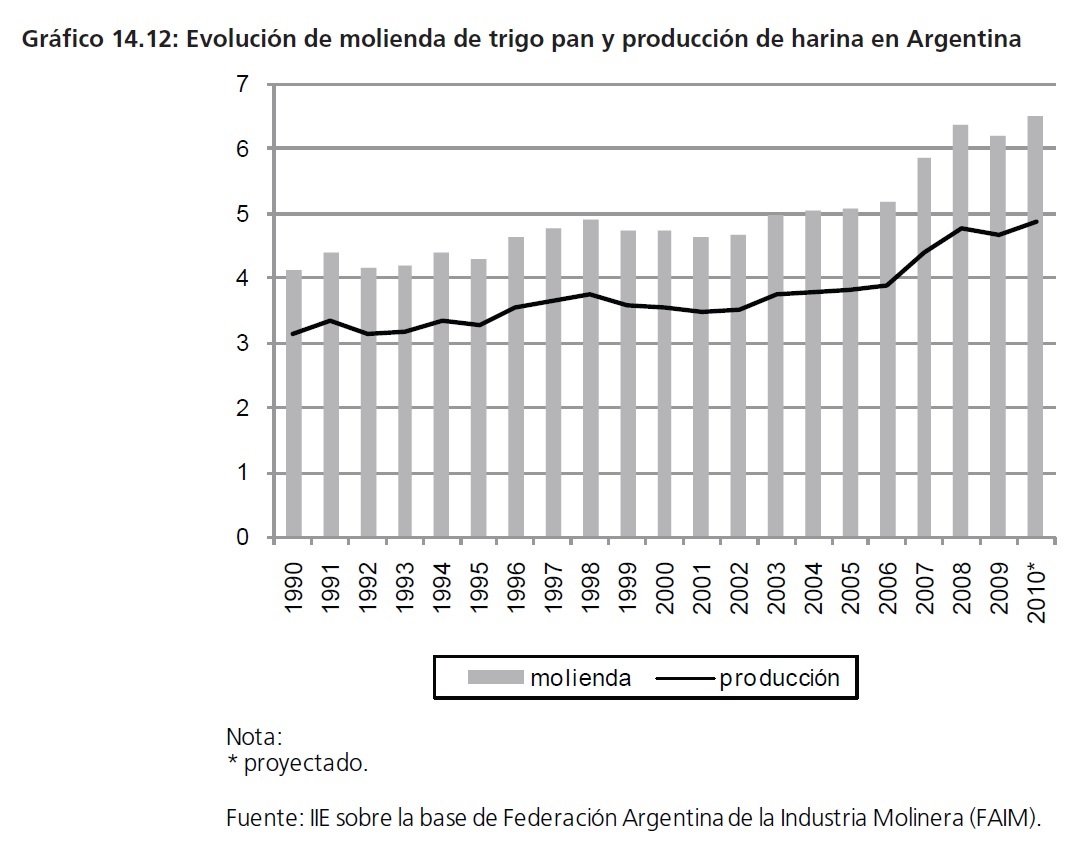

La tendencia de la molienda de trigo pan ha sido creciente en las últimas dos décadas, con una tasa de crecimiento promedio del 2,24% anual. Los datos a noviembre de 2010 muestran un buen comportamiento, con posibilidades (ver Gráfico 14.12). La producción de harina ha mostrado un comportamiento similar, con una tasa de extracción trigo-harina oscilando entre el 74% y 76%.

La principal provincia procesadora de trigo en Argentina es Buenos Aires: concentra cerca del 55% de molienda nacional alcanzando para 2009 un total de 3,3 millones de toneladas. La segunda provincia es Córdoba con una participación del 22%, seguida por Santa Fe y Entre Ríos con participaciones del 13% y 4%, respectivamente. Buenos Aires ha ido disminuyendo su participación levemente a lo largo del período analizado, mientras Córdoba fue la provincia que más aumentó su contribución en la última década.

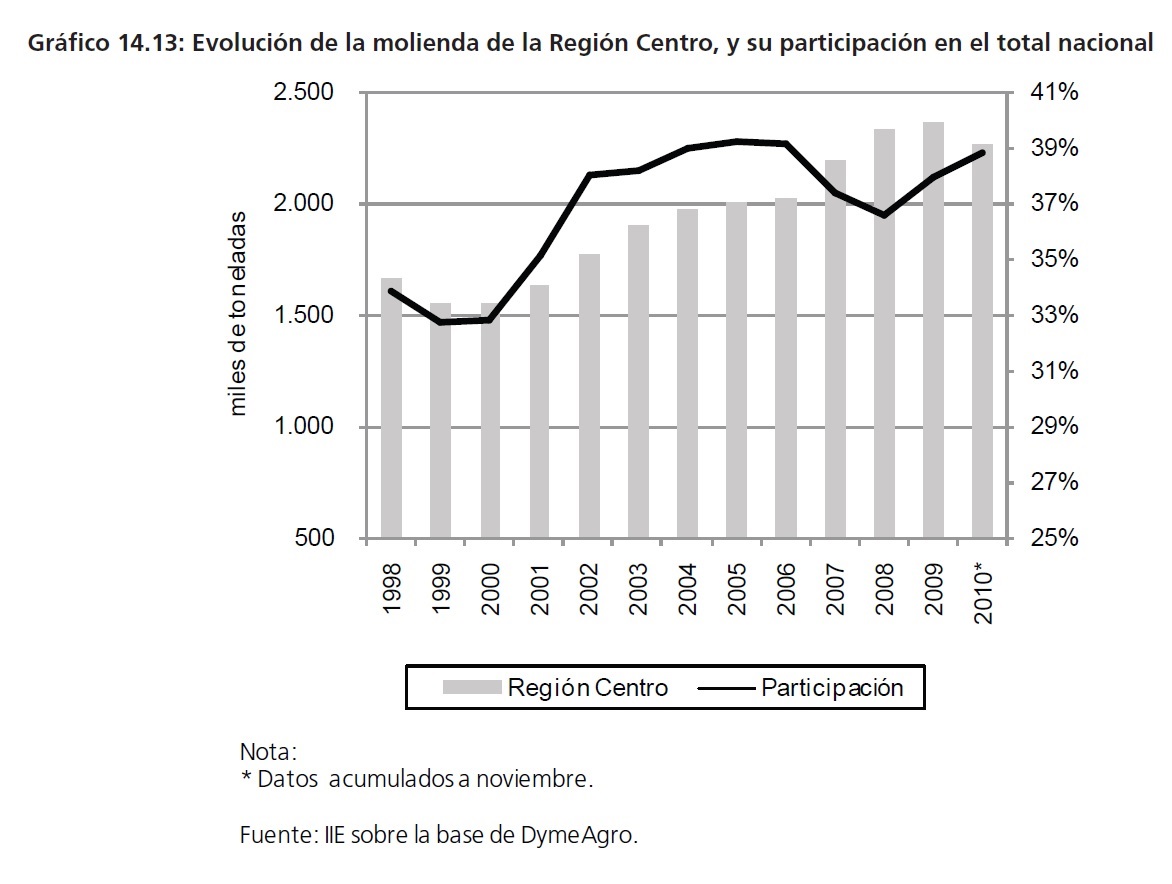

Por otra parte, el Gráfico 14.13 muestra como la molienda de la Región Centro ha crecido a lo largo de los últimos años alcanzando una tasa de crecimiento promedio anual de 3,3%, es decir, un punto más que la molienda nacional. Sin embargo, en el mismo gráfico puede observarse que

desde 2006 la participación de la región en Argentina se ha visto levemente disminuida, para recomponerse a partir de 2008 y actualmente encontrarse cercana a los máximos niveles de la serie.

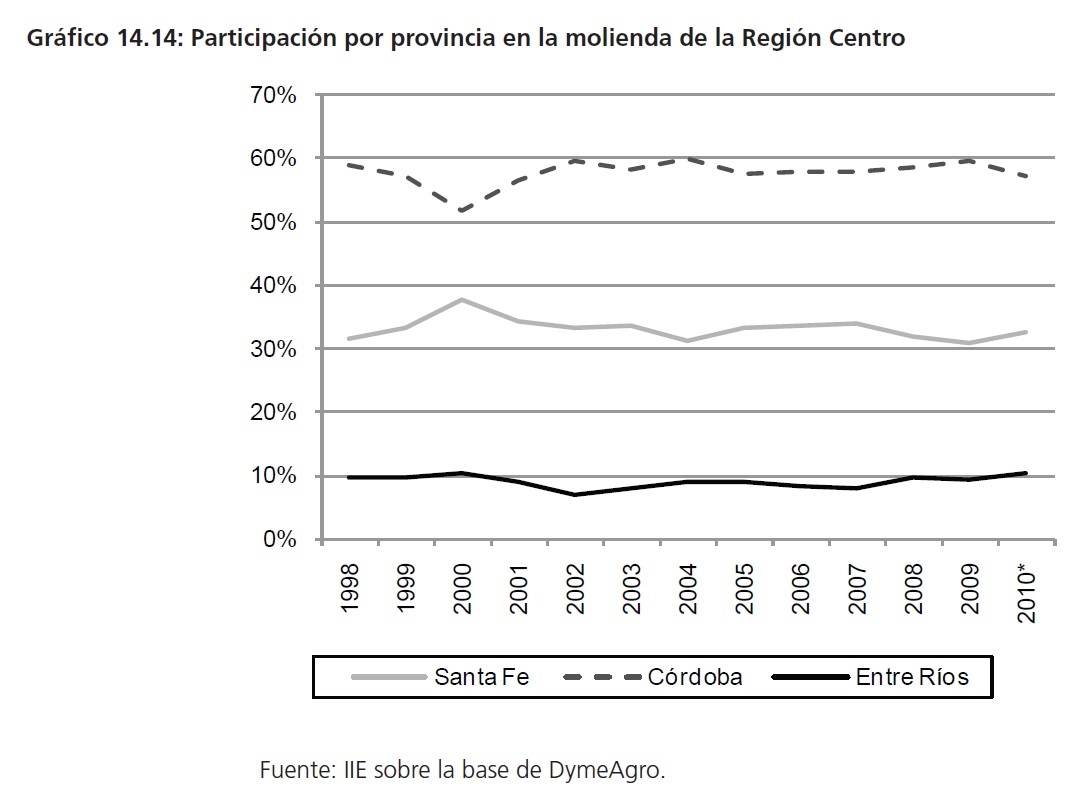

Finalmente podemos observar la participación de las provincias de Región Centro. Tal como lo muestra el Gráfico 14.14, la contribución de cada provincia a la región no ha variado de manera importante: Córdoba es la mayor procesadora de trigo y ha concentrado alrededor del 60% de la molienda; Santa Fe se ha mantenido en niveles cercanos al 30%, y Entre Ríos ha contribuido con el 10% al total regional.

14.3.3.1.1 Infraestructura del complejo oleaginoso en la Región Centro

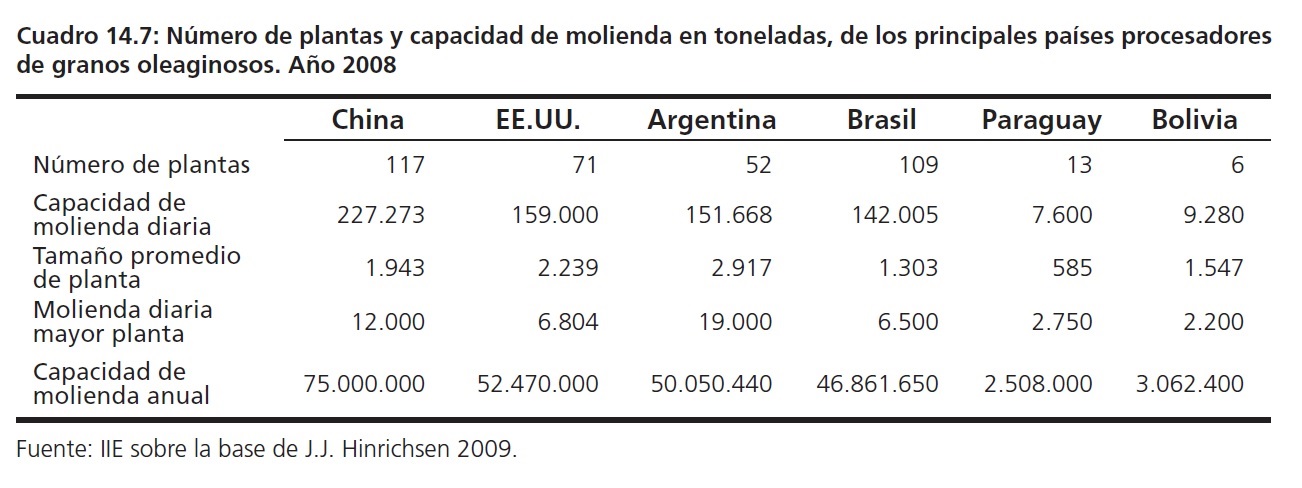

El complejo oleaginoso Argentino es uno de los más importantes del mundo: tal como puede apreciarse en el Cuadro 14.7 su capacidad de molienda supera los 50 millones de toneladas anuales, superado solamente por China y EE.UU. Cabe destacar que Argentina posee las plantas más grandes a nivel mundial, tales como Terminal 6 Industrial S.A. con una capacidad de procesamiento de 19 mil toneladas diarias.

Estas plantas no sólo se caracterizan por su increíble tamaño sino también por su alto nivel tecnológico: instaladas en las dos últimas décadas estas se constituyen como las más modernas del mundo239.

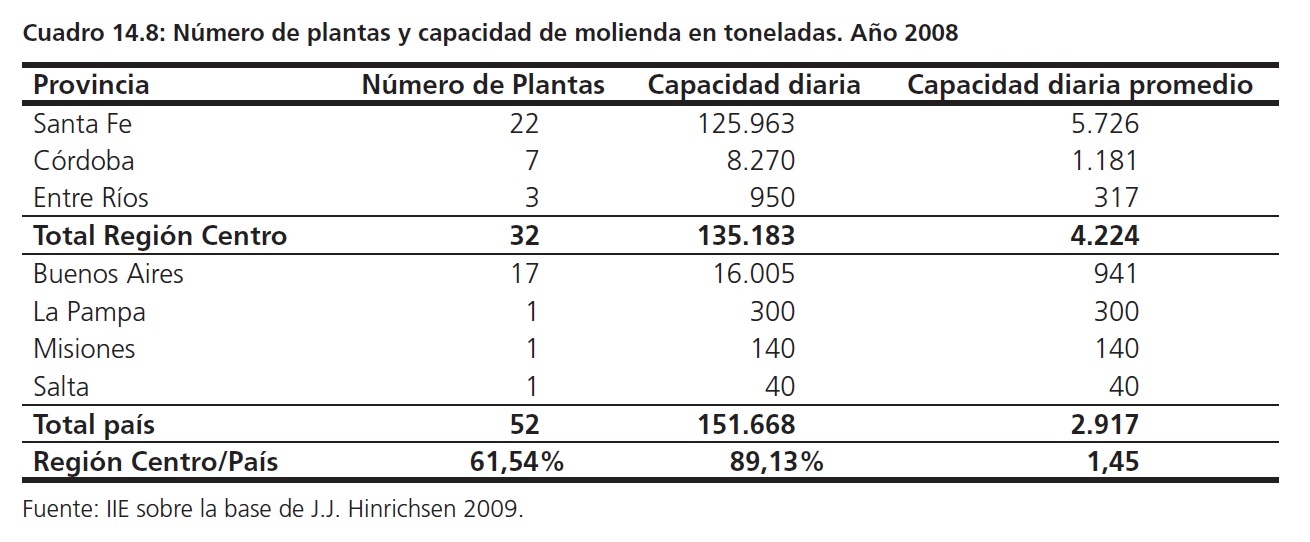

Región Centro posee en total 32 plantas, el 61,5% de Argentina; sin embargo, concentra casi el 90% de capacidad nacional, es decir, más de 135 mil toneladas diarias. Esto se debe a que el tamaño promedio de planta es de 4.224 toneladas, 1,45 veces mayor al promedio del país tal como puede apreciarse en el Cuadro 14.8.

239 El Balance de la Economía 2008.

En el mismo cuadro puede verse la importancia de Santa Fe: es la provincia con mayor número de plantas, capacidad diaria total y capacidad diaria promedio por planta del país. Posee casi el 70% de las plantas de la región y más del 93% de capacidad instalada diaria de molienda.

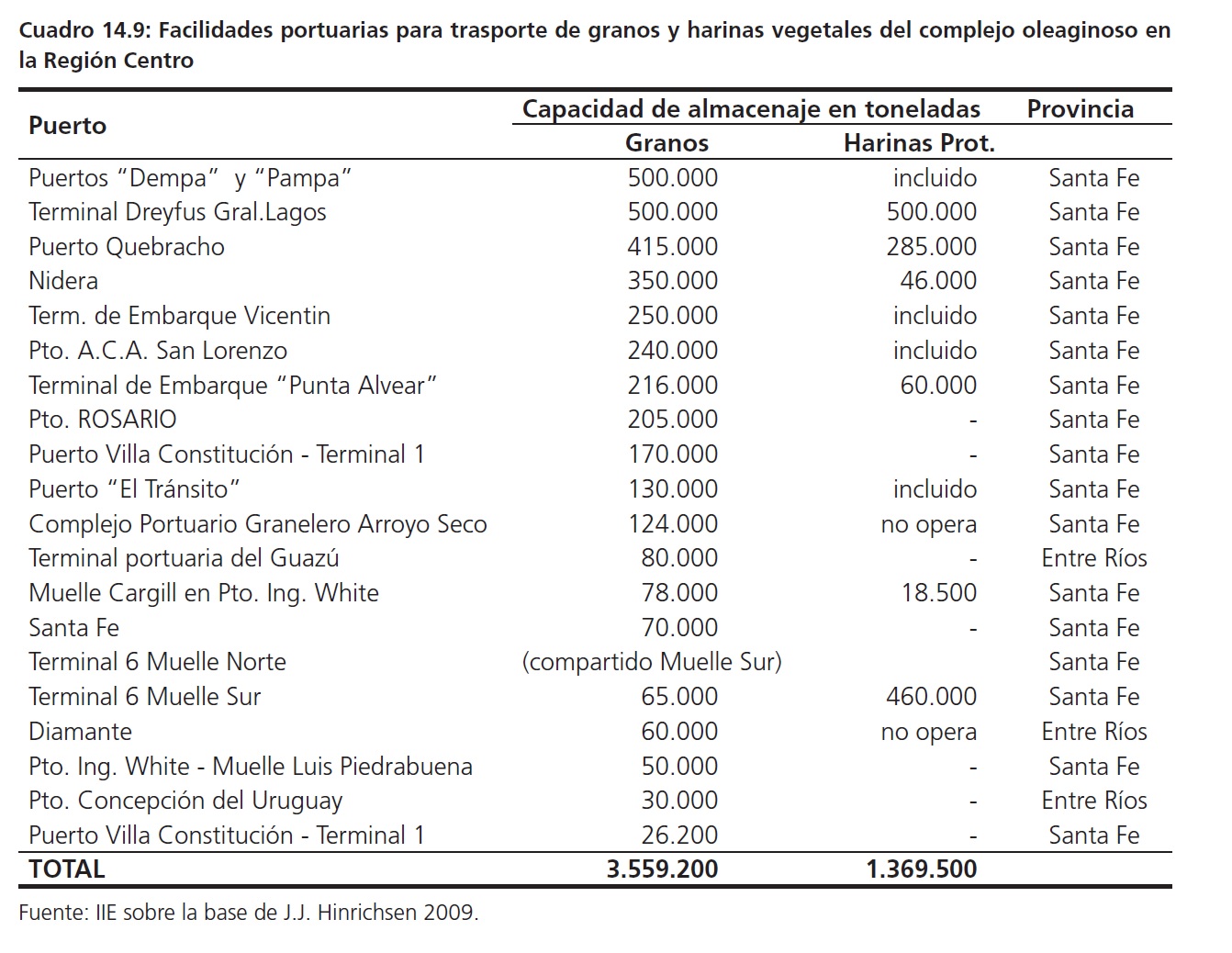

Con respecto a la infraestructura vial marítima, la mayoría de puertos de carga en Argentina se encuentran en el margen izquierdo del Río Paraná, en la provincia de Santa Fe. En cuanto a la carga seca de productos oleaginosos, el Cuadro 14.9 muestra los puertos para el transporte de granos y harinas vegetales en Región Centro. Casi la totalidad se encuentra en la provincia de Santa Fe, con algunos pocos en Entre Ríos. La capacidad total de almacenaje de la Región es de 3,6 millones de toneladas para granos y de 1,37 millones de toneladas para harinas proteicas.

Cabe destacar que la mayor parte de las plantas Argentinas se ubican en las cercanías del Río Paraná lo que constituye una gran ventaja al estar cerca de las zonas de producción, por un lado y las zonas de carga, por el otro. Esto constituye un gran punto favorable, ya que el ahorro de costos operativos y de transporte cumple un rol fundamental en la competitividad del sector a nivel mundial.

14.3.3.2 Producción ganadera

Por otro lado, la región es una gran productora de carne vacuna. Para el año 2010, se contabilizaron en el país 48.949.743 cabezas. De ese total, 15.628.072 residían en Región Centro. La distribución de las mismas es la siguiente: 6.437.003 pertenecientes a Santa Fe, 4.142.105de Entre Ríos y 5.048.964 ubicados en Córdoba. La región contribuye con el 31% de la totalidad del ganado; y junto con la provincia de Buenos Aires, explican el 64% del stock vacuno nacional (ver Cuadro 14.10).

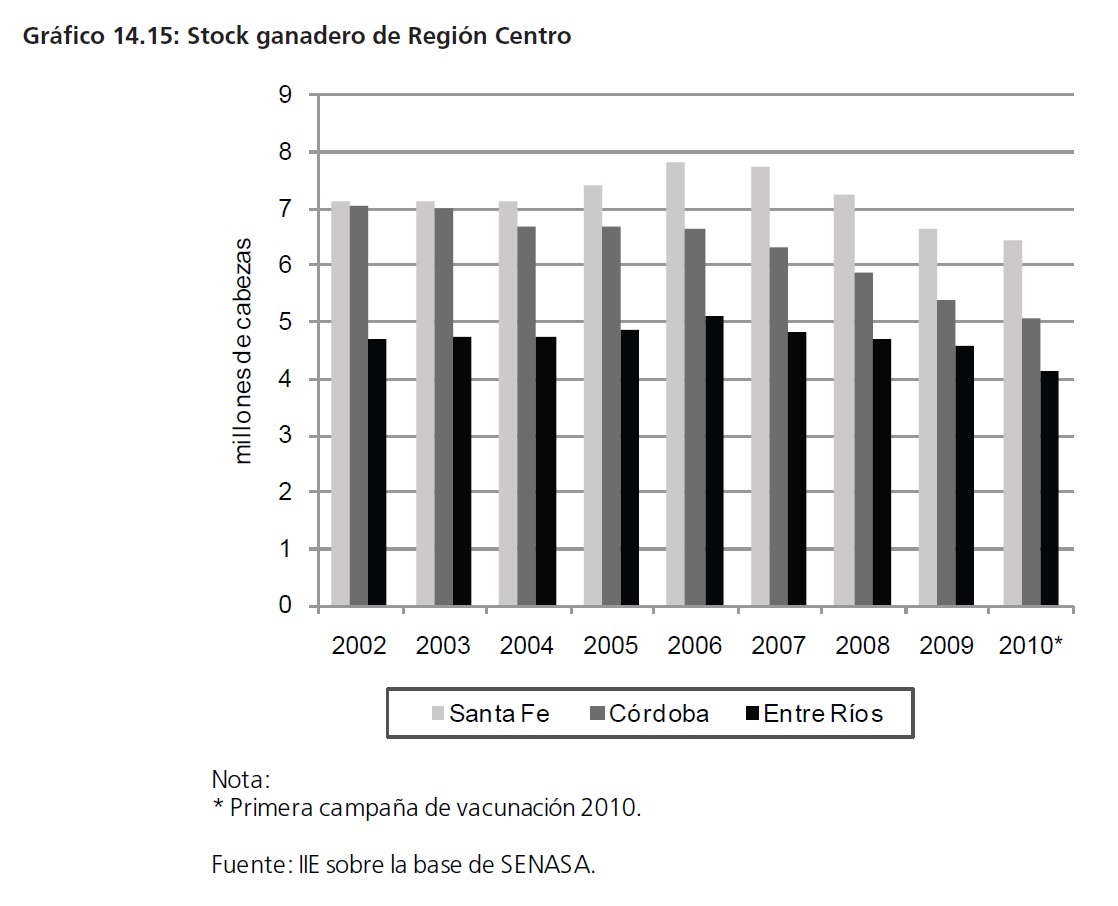

En el Gráfico 14.15 se expone la evolución desde 2002 hasta 2010 del stock de ganado bovino de las tres provincias que conforman Región Centro. En el año 2006 se alcanzó el máximo nivel en la región, con unas 19.593.109 cabezas. A partir de allí comienza a disminuir la cantidad de animales. Para 2007, el número se había reducido en 702.526 unidades, registrándose un total de 18.890.583. Luego, en 2008 y 2009 este proceso se acentuó, desapareciendo 1.066.364 cabezas y 1.210.116 cabezas, respectivamente, para situarse en 17.824.219 y 16.614.103 animales en sendos años. Para los últimos datos que se disponen, desde 2009 a 2010 la región ha perdido 986.031 cabezas. Resumiendo, desde 2006 a 2010 el total del stock ganadero de Región Centro se vio debilitado en un 20%, lo que implica que desaparecieron 3.965.038 animales en sólo cuatro años. La provincia que más disminuyó su stock es Córdoba, que tuvo una tasa de decrecimiento del 24%, perdiendo en ese período 1.615.638 bovinos. Luego le siguió Entre Ríos, con una tasa de crecimiento negativa del 19%, lo cual representa un retroceso del stock de 969.231 vacunos. Finalmente, Santa Fe fue la provincia que menos disminuyó la producción, con una tasa de contracción del 18%, es decir, 1.380.168 animales menos.

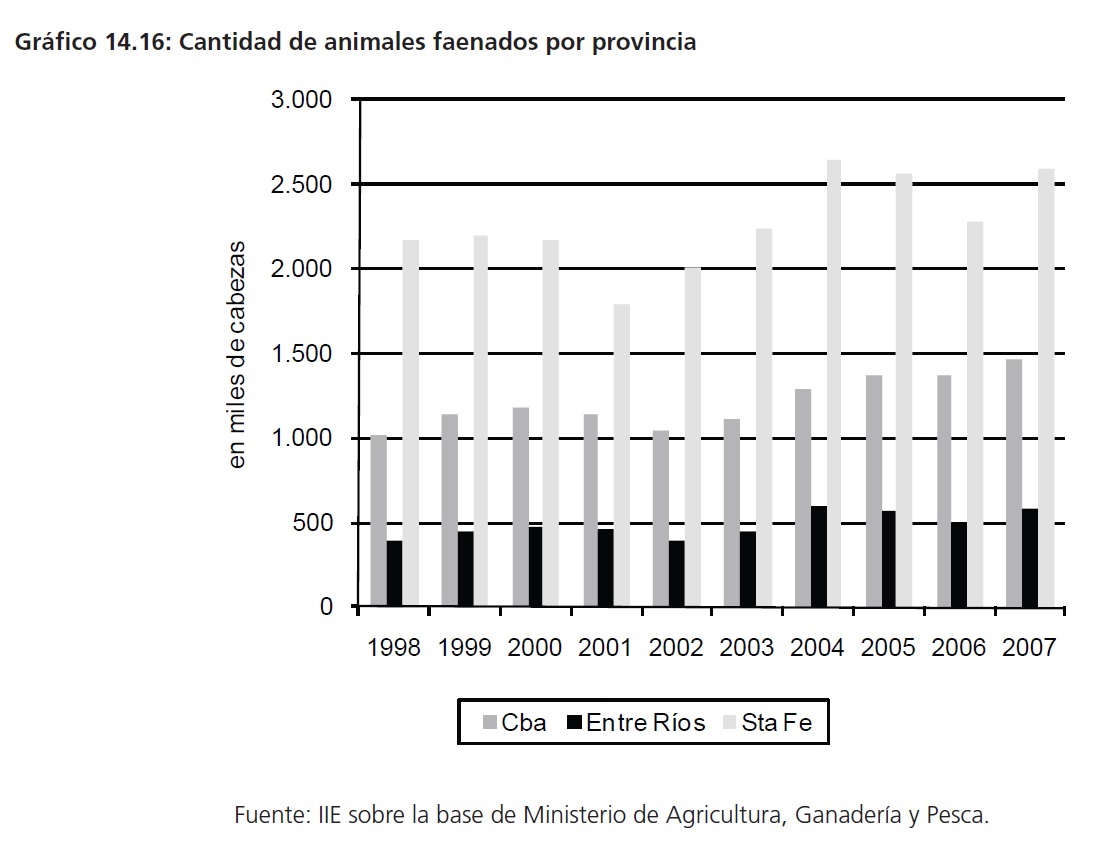

En cuanto al nivel de faenamiento, el Gráfico 14.16 muestra la cantidad de animales faenados por distrito.

Claramente se observa que, en el 2007, último año para el cual se tienen datos sobre las tres provincias, el mayor número de animales faenados correspondió a la provincia de Santa Fe, con 2.598.742 cabezas, seguida por Córdoba con un total de 1.465.058 unidades, y en el tercer lugar aparece Entre Ríos con 577.218 cabezas. Agregando todos los datos para Región Centro, se obtiene que en 2007 se faenaron 4.641.018 animales.

Para Región Centro en el período 1998-2007 se pueden distinguir dos bloques: uno de 1998-2003 y otro de 2004-2007. En el primero se faenaron en promedio, 3.642.592 cabezas. En cambio, en el segundo, el promedio aumenta a 4.466.481. Quizás ya se preveía un proceso de traspaso a la agricultura.

Justamente el año 2007 fue el año de mayor faena en la región. La participación en la faena total nacional de la región es de 31,1% (la faena de la región representa entre un 24% y un 30%, cercano a su participación en el total de stock). Si se incluye Buenos Aires, cuya participación es de 54,83%, concentran el 85,9% de la faena total nacional. Este dato, coloca a Región Centro como el segundo bloque en importancia, con su consecuente presencia de distintos establecimientos productores.

En Argentina, existen en total 343 mataderos-frigoríficos240 bovinos, de los cuales 109 se ubican en Región Centro, representando un 32% del total. La distribución interprovincial es bastante simétrica, situándose en un rango de entre 34 y 39 establecimientos. Además existen en la región cinco mataderos municipales, siendo sólo un 4% del total nacional. Por último, el 54% del total de los mataderos rurales se encuentra en la región, concentrándose casi la totalidad en Entre Ríos, con 29 establecimientos.

14.3.3.2.1 Consumo

Debido a que no existen datos desagregados por provincia, el análisis sobre el consumo se realizará a nivel nacional.

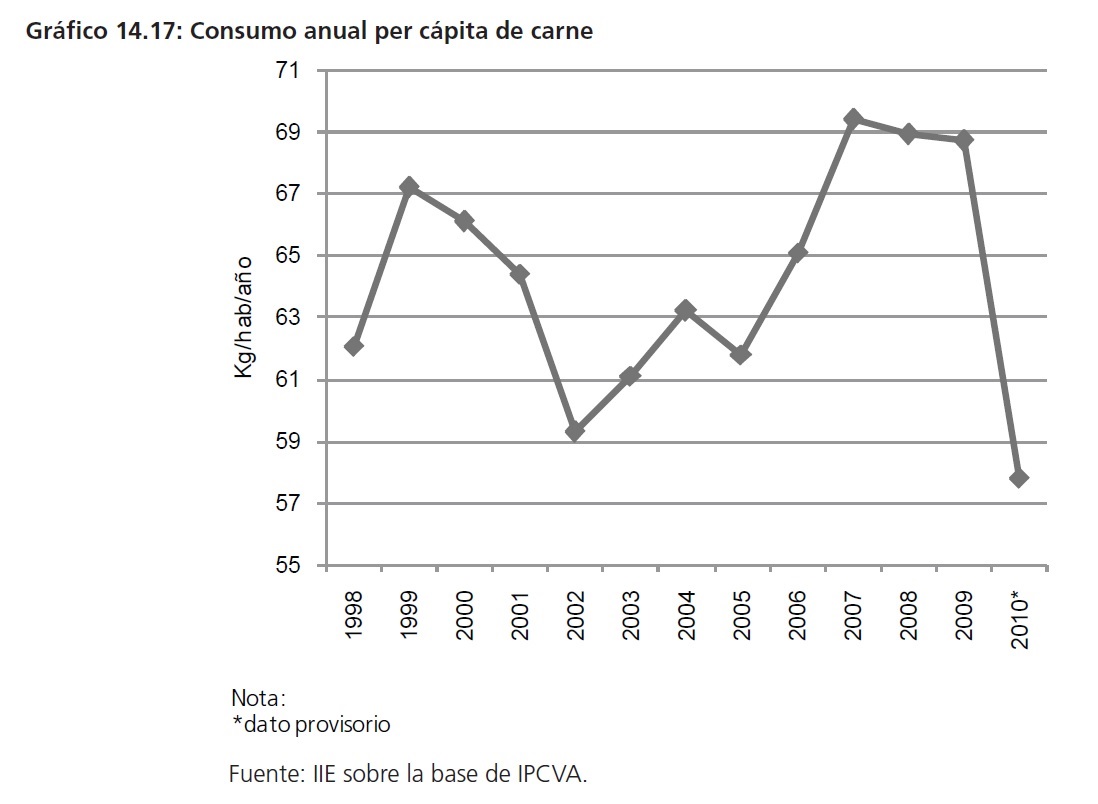

Argentina es el país que presenta el mayor nivel de consumo per cápita de carne bovina en el mundo. De acuerdo a datos del USDA y del FMI, cada argentino consume anualmente en promedio cerca de 66 kilogramos de carne, lo cual sitúa al país en el primer escalafón mundial. Detrás de Argentina, se encuentra Uruguay con casi 59 kilogramos por habitante.

Pero si se utilizan los datos provistos por el Instituto de Promoción de la Carne Vacuna Argentina (IPCVA), el número aumenta hasta alcanzar los 70 kilogramos por habitante, según se puede apreciar en el Gráfico 14.17.

240 Establecimiento donde se sacrifican animales; cuenta con Cámara Frigorífica en el predio en el que funciona y en él se podrá efectuar o no tareas de elaboración y/o industrialización. La presente definición comprende a los establecimientos considerados como tipo “A”, “B” o “C” según el Decreto Nº 4.238 de fecha 19 de julio de 1968 y sus modificatorios.

Durante el período analizado, en 1999 se alcanza el pico más alto de los últimos años de la década del ’90. A partir de ese año, el consumo comienza a descender. Esto concuerda con la situación económica que vivía el país, que estaba entrando en recesión. Con el estallido de la crisis económica-social, en 2001, la relación continuó empeorando, hasta llegar en 2002 a 59,3 kg/hab. A partir de allí, el consumo comienza a recuperarse hasta alcanzar el máximo de todo el intervalo analizado en 2007. Esta mejoría se corresponde con una mejor coyuntura económica, sumado a controles de precios que alentaban el consumo de carne. Finalmente para el 2010, el consumo promedio de carne se ubica muy por debajo de años anteriores, unos 57,8 kg/hab, debido a las contracciones de las cantidades de oferta de hacienda para faenar, que afectaron la oferta de carne tanto interna como las exportaciones.

14.3.3.3 Sector lácteo

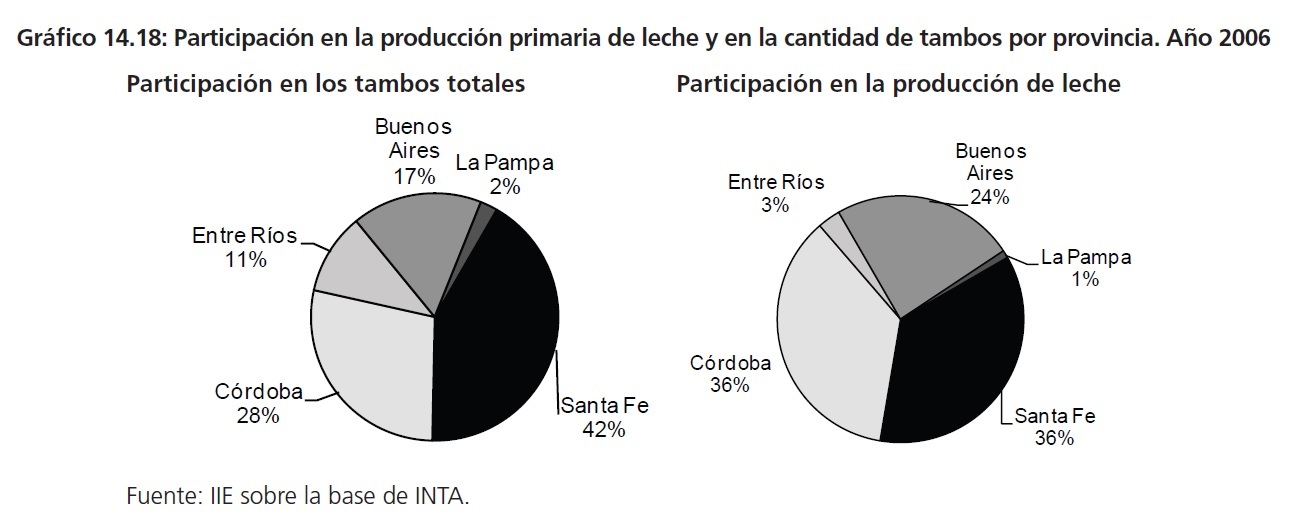

Dentro de las principales provincias productoras se encuentran Córdoba, Santa Fe, Buenos Aires, Entre Ríos y La Pampa. En particular, Región Centro concentra el 75% de la producción nacional.

Las dos provincias más importantes, Córdoba y Santa Fe aportan cada una el 36% de la producción nacional de leche, mientras que Entre Ríos sólo el 3%. Estos datos claramente remarcan la importancia de la región como principal bloque productor lácteo del país (ver Gráfico 14.18).

Haciendo una comparación entre la cantidad de tambos de las cinco provincias con mayores volúmenes de producción primaria de leche, se debe remarcar que, reflejando lo que sucede con los porcentajes de leche, ocurre algo similar en cuanto a la distribución de la cantidad de tambos.

Con relación a esto, se puede notar que de un total de 10.461 establecimientos distribuidos entre estas provincias en el año 2006, la provincia de Santa Fe es la que alberga el mayor número (4.392), con el 42% del total nacional. Otros 2.944 tambos se ubican en Córdoba. A su vez, se registraron 1.110 tambos radicados en la provincia de Entre Ríos. Es así que entre estas tres provincias, que conforman Región Centro, albergan en conjunto el 81% de los establecimientos de producción primaria de la nación.

Se debe remarcar, que la producción por tambos es claramente mayor en las provincias de Córdoba y Buenos Aires; esto se debe en parte a la mayor productividad obtenida por vaca y a los mayores tamaños de los tambos de esas zonas.

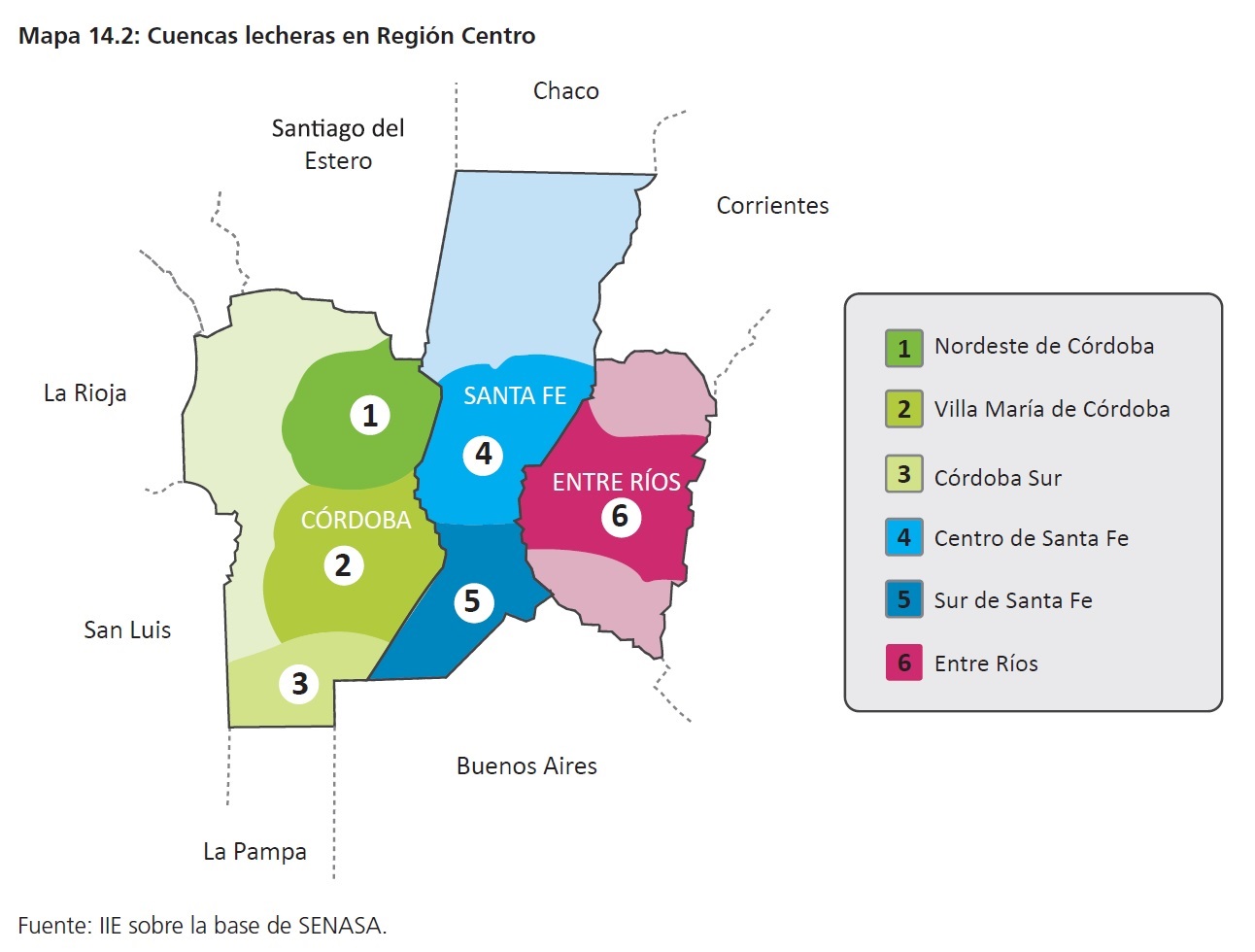

Dentro de cada uno de las principales provincias productores se encuentran las denominadas “cuencas lecheras”, regiones en las que existe una gran concentración de tambos. En las provincias de Región Centro se pueden distinguir seis en total, localizándose dos en Santa Fe, tres en Córdoba y una en Entre Ríos. En el Mapa 14.2 se exponen.

En Santa Fe se encuentra en primer lugar la Cuenca del Centro, que concentra el 89,8% del total de tambos de la provincia, de los que surge el 84,6% de la producción de leche provincial. La otra zona de importancia está ubicada al sur de la provincia, donde se alberga el 10,2% del restante

de los tambos, que contribuyen con un 15,4% de la producción.

A su vez, en Córdoba encontramos tres cuencas: Nordeste, Villa María y Sur. La primera posee el 51% de los 2.944 tambos de la provincia y produce el 43% el total de leche provincial. La siguiente cuenca, Villa María, alberga el 35% de los tambos y contribuye con el 43% de la producción de leche. Esta zona se caracteriza por una producción más concentrada debido a la mayor dimensión de sus tambos. Por último, la región del sur, en donde se produce el 14% del total de leche provincial, cuenta con el 14% de la totalidad de los tambos de la provincia.

En el caso de Entre Ríos, se lo considera una única cuenca, en donde existen 1.110 tambos, que presentan una productividad por cabeza de ganado afectado a la actividad mucho menor que la de las dos provincias anteriores.

En el caso particular de Argentina, la industria láctea, con una fuerte presencia de cooperativas, se caracteriza por estar altamente estratificada, con la presencia de un número acotado de grandes empresas multiplanta y multiproducto, un estrato intermedio conformado por un conjunto limitado de empresas medianas, y una amplia capa con centenares de pequeñas firmas, muchas de las cuales operan en circuitos marginales.

Durante los noventa a medida que la demanda, tanto interna como externa aumentaba, el sector se volvió más atractivo para la inversión de empresas multinacionales que se instalaron principalmente en las denominadas cuencas lecheras.

Esta entrada de capitales externos al sector, junto con nuevas inversiones provenientes de las industrias ya instaladas, permitieron aumentar notablemente los volúmenes procesados en esta década. Asimismo, otro factor determinante fue el efecto derrame de las mejoras del proceso industrial que se trasladaron a los sectores de producción primaria, permitiendo de esta manera aumentos continuos de la producción. Es así como la producción creció en el intervalo 1990-2009 en más de un 65%, superando los 10.000.000.000 de litros.

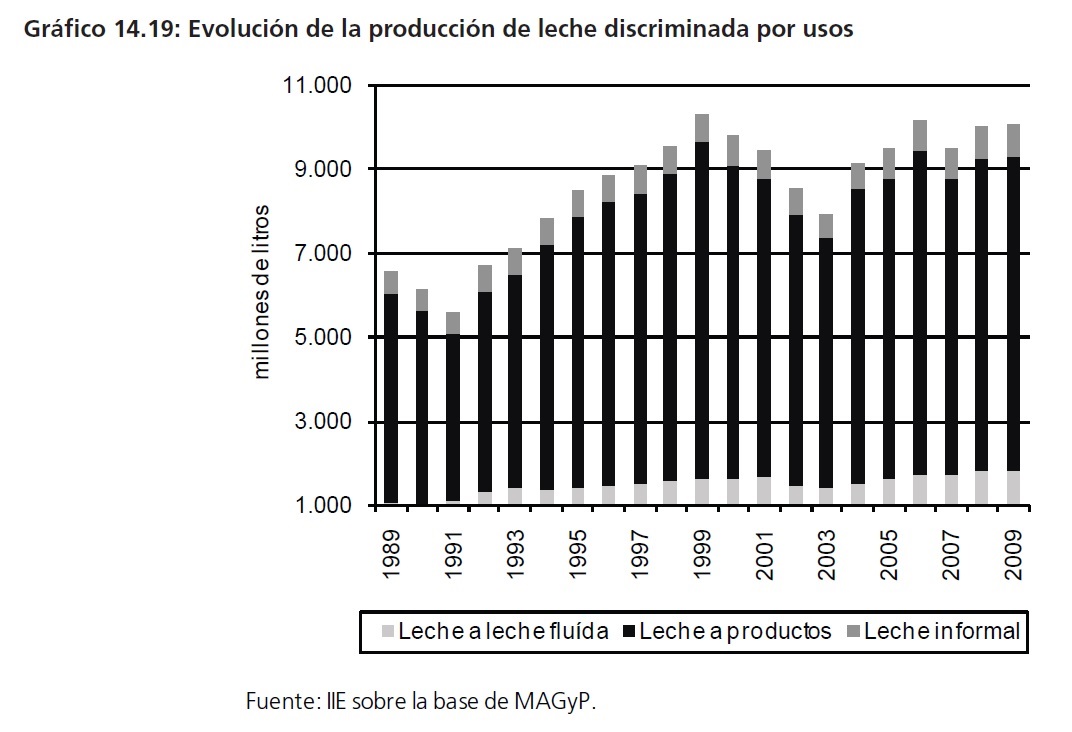

La evolución, desde principios de la década, de los tres destinos de la leche se representa en el Gráfico 14.19. Allí se observa claramente que los volúmenes de leche dedicada a la elaboración de productos como quesos, postres y otros, fueron los que mayor crecimiento presentaron. En el caso de la leche fluida, que en 2009 demandó el 18% del total de leche obtenida en tambo, en a para ser también presenta un suave aumento. Por último, la actividad informal241 que participa en una pequeña parte, presenta un aumento, que si bien es mínimo, muestra una estabilidad de volúmenes en el tiempo. En 2009 la leche en la actividad informal fue un 7% del total.

241 Actividad Informal engloba aquellas actividades de comercio marginales de los tambos en sus regiones.

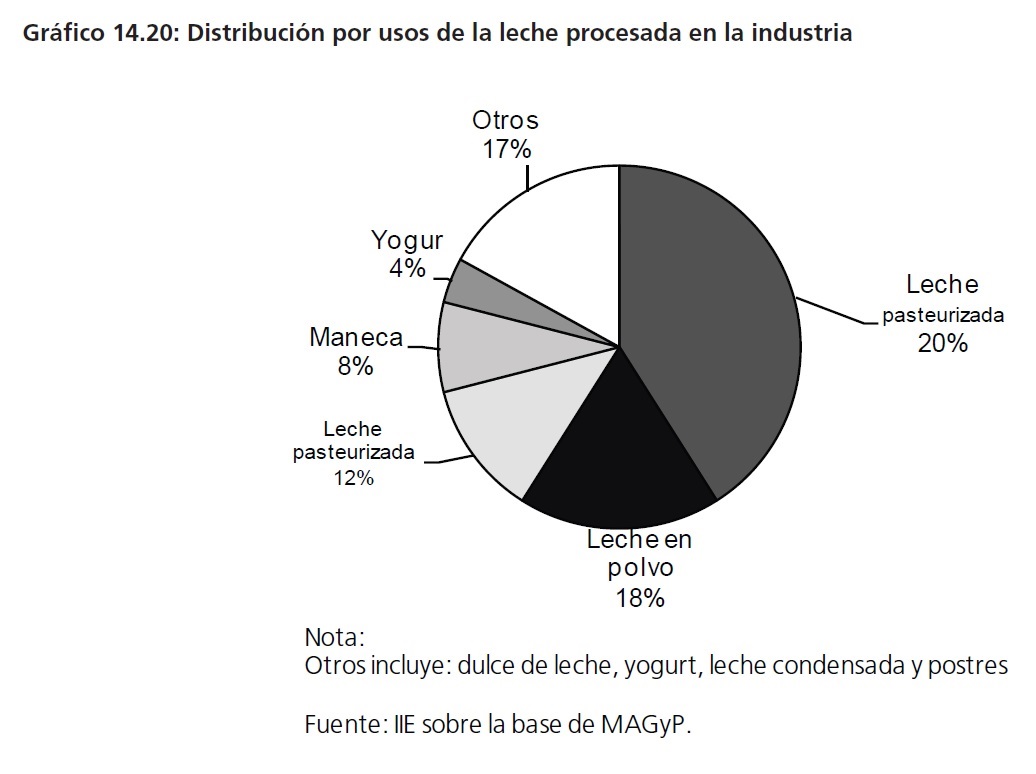

Dentro de los usos que se le dan a la leche recibida en la industria destinada a productos, según se muestra en el Grafico 14.20, en el año 2008, de un total de 9,263 millones de litros procesados, el 45% se utilizó en la elaboración de quesos, un 20% para producir leche en polvo y un 20% en leche pasteurizada; el resto fue destinado a la elaboración de mantecas y otros productos lácteos242.

De los rubros de mayor participación, la leche pasteurizada se destinó principalmente a abastecer el mercado interno. En el caso de los quesos se consume poco más del 50% de la producción en el país y el resto se exporta. Por otra parte, los volúmenes obtenidos de leche en polvo son exportados en su mayor parte, ya que el consumidor nacional está más orientado a demandar leche fluida.

14.3.3.4 Sector avícola

El sector avícola posee un elevado grado de desarrollo en la Región Centro, especialmente en la provincia de Entre Ríos. El encadenamiento productivo avícola incluye dos actividades principales:

la producción de carne de pollo y la producción de huevos. Si bien ambas actividades poseen etapas diferentes, comparten el mismo insumo, el maíz.

14.3.3.4.1 Cadena de la carne avícola

14.3.3.4.1.1 Granjas avícolas

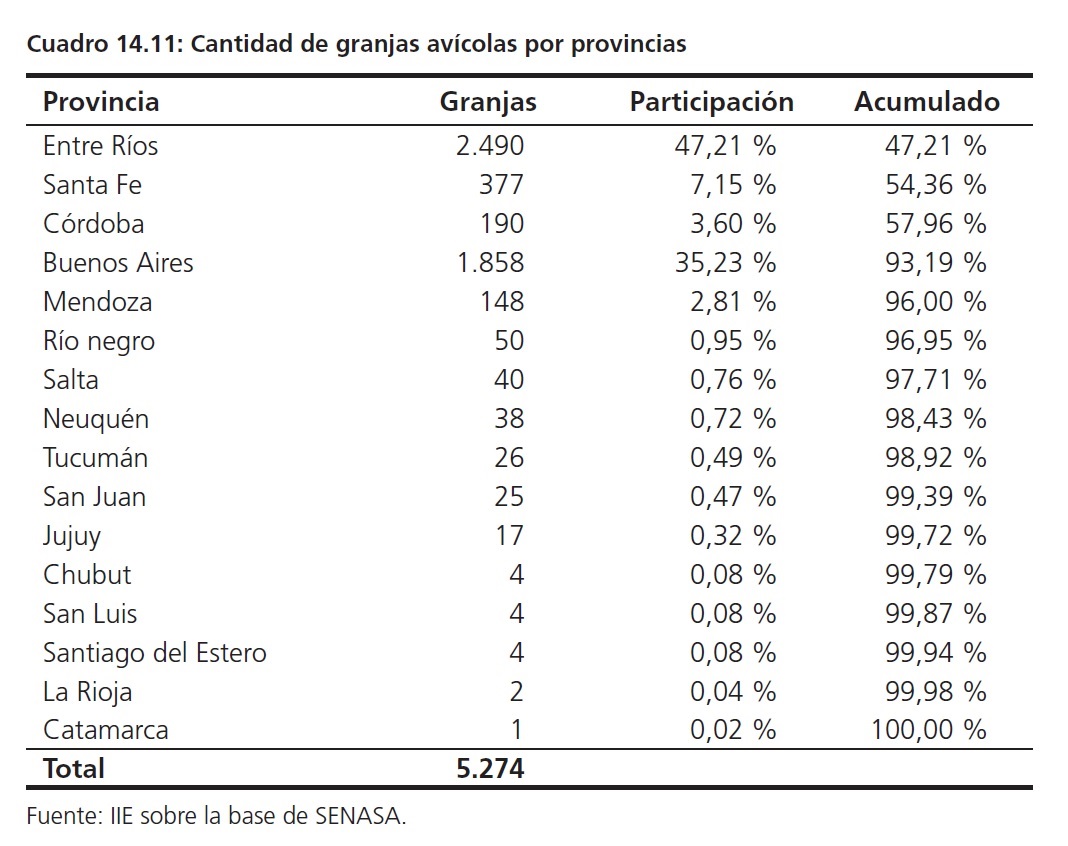

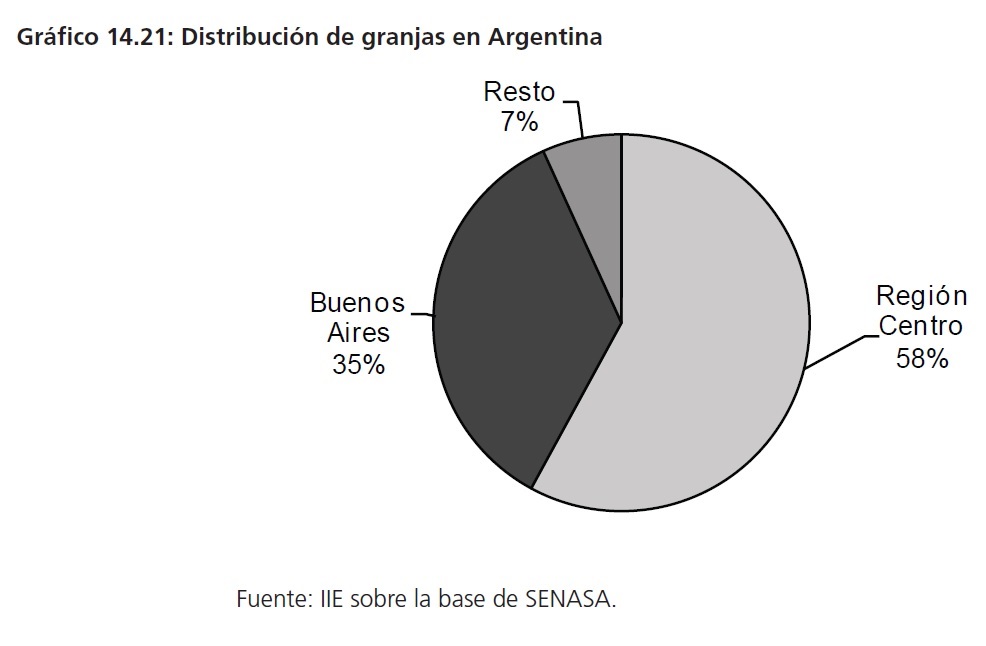

En el país existen 5.274 granjas avícolas, de las cuales más del 80% se ubican en las provincias de Entre Ríos y Buenos Aires, donde se localizan un total de 2.490 y 1.858 granjas respectivamente, como puede observarse en el Cuadro 14.11. Es importante destacar que, tres de las cuatro provincias con mayor número de granjas en Argentina son las correspondientes a Región Centro.

242 Otros incluye dulce de leche, yogurt, postres lácteos y leche condensada.

Como lo muestra el Gráfico 14.21, Región Centro concentra casi el 58% del total de granjas en el país, en otras palabras, es la región con mayor cantidad de granjas (3.057) en Argentina.

14.3.3.4.1.2 Faena y producción de carne

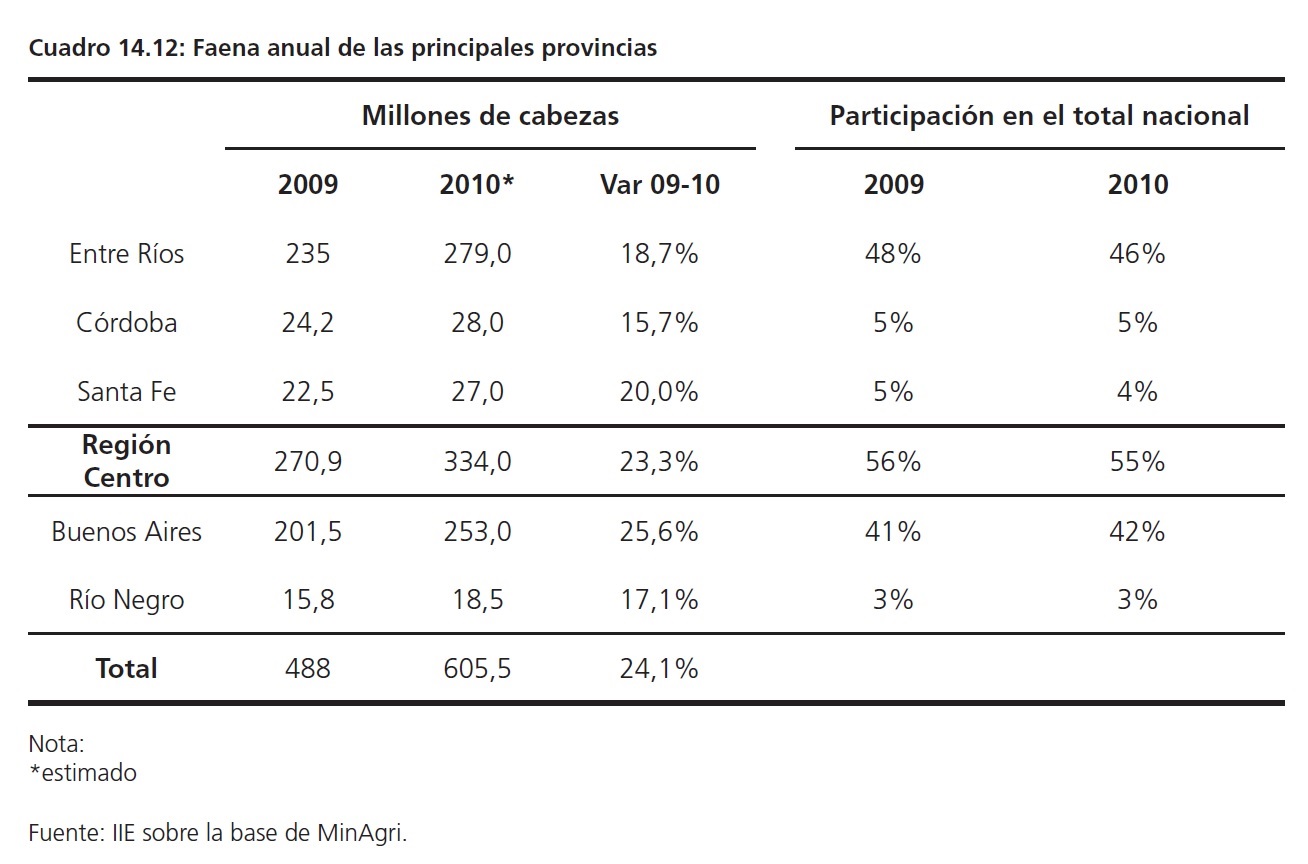

Para los primeros nueves meses de 2010 la producción de carne de pollo en Argentina fue de 1,16 millones de toneladas, casi un 5,5% mayor al mismo período del año 2009 (se produjeron 1,5 millones de aves) y de continuar la misma tendencia se prevé para 2010 una producción final de 1,58 millones.. En cuanto a la faena nacional, en 2009 creció un 6% respecto al año 2008, y un 17,5% respecto al 2007, alcanzando un total de más de 573 millones de cabezas. En el 2010 se Teniendo en cuenta las principales provincias faenadoras de carne de pollo, Entre Ríos se ubica en primer lugar, con una faena estimada para el 2010 de 279 millones de cabezas. En segundo lugar se encuentra Buenos Aires con una faena de 253 millones de cabezas, mientras el resto de las provincias consideradas individualmente no superan los 30 millones de cabezas (ver Cuadro 14.12).faenaron 611 millones, lo que significó un 6,6% de incremento interanual.

Durante 2010, la faena total nacional experimentó un incremento, pasando de 488 millones de cabezas en 2009 a 605,5 millones en 2010, lo que equivale a una tasa de crecimiento de 24%, porcentaje superior el verificado por Región Centro -23,3%- (se elevó desde 270,9 a 334). Si se compara con igual período del año anterior, se observa que la misma aumento 18,7% en Entre Ríos, 15,7% en Córdoba y 20% en Santa Fe. Como se puede apreciar, la región concentró en el 2010 el 55% de la faena nacional.

14.3.3.4.1.3 Consumo y precios minoristas

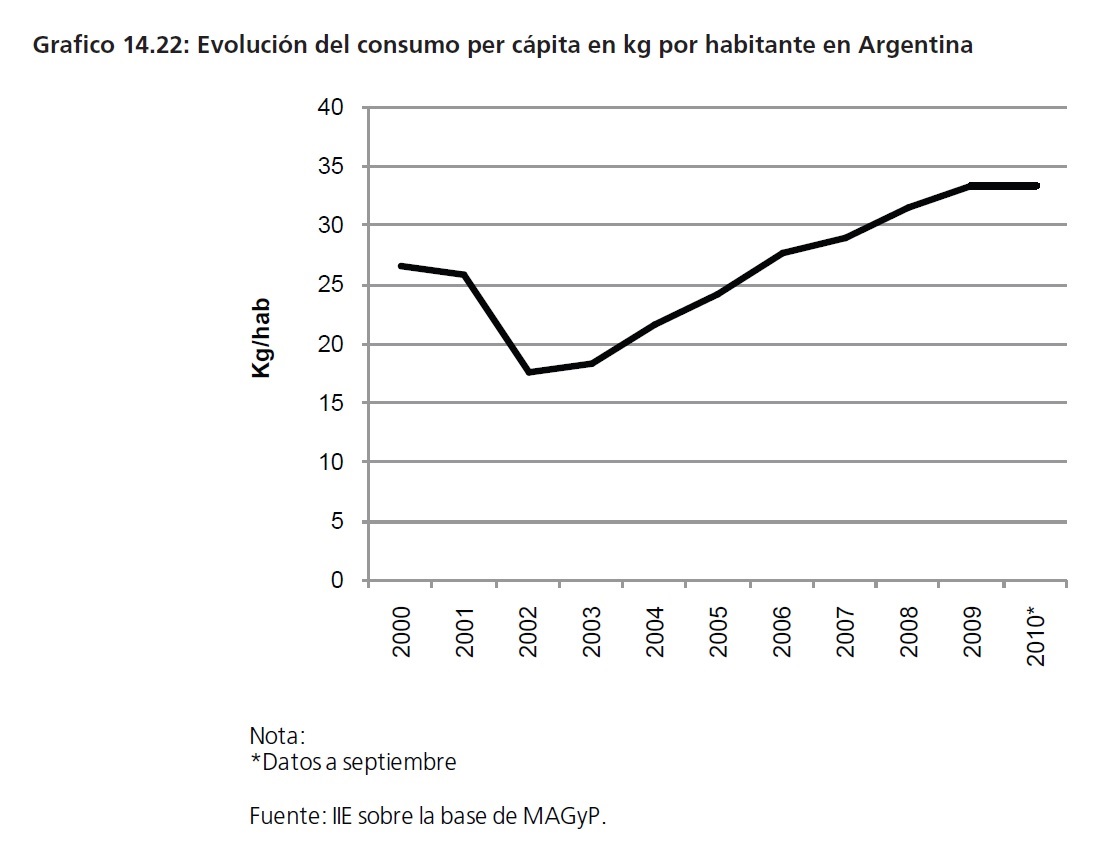

La evolución del consumo per-capita, tal como puede apreciarse en el Gráfico 14.22 ha sido ascendente. Tras haber caído en 2002 debido a la crisis, el consumo de carne de pollo ha ido creciendo en los últimos años. A septiembre de 2010 el consumo per capita fue de 33,4 kilogramos, un 89% más que el de 2002 y casi un similar consumo que el año previo.

Si se observa el Gráfico 14.23, se puede comprobar cómo la relación entre el precio de un kilo de asado con respecto a un kilo de pollo, sigue una tendencia similar al consumo per cápita. De todos modos, si se analiza nuevamente el Gráfico 14.17, el consumo de carne vacuna también presentó el mismo comportamiento. Esto quiere decir, que en Argentina ha aumentado el consumo de carne, tanto bovina como aviar, a expensas de otro tipo de alimentación.

14.3.3.4.1.4 Exportaciones

En cuanto a las exportaciones de carne aviar de Región Centro, el Gráfico 14.24 muestra como las mismas han crecido durante el período 2003-2009, alcanzando un total estimado de 161 millones de dólares para el año 2009. En los últimos cinco años la región ha participado en casi el 55% de las exportaciones nacionales de este rubro. Por su parte, Entre Ríos, la primera provincia exportadora del país y de la región, concentra más de la mitad de las exportaciones argentinas de carne de pollo y casi el 98% de las exportaciones de carne avícola de Región Centro.

14.3.3.4.2 Cadena productiva de ovoproductos

14.3.3.4.2.1 Producción de huevos

Dado que no se disponen datos específicos para Región Centro, pero debido a la probada importancia que representa el sector en la misma, especialmente en Entre Ríos, es que se describe la situación nacional de la otra cadena relacionada con las aves: los ovoproductos.

Luego de la crisis de la convertibilidad, la producción de huevos en Argentina ha crecido estrepitosamente, alcanzando en el período 2003-2004 una tasa de crecimiento superior al 70%. Para los datos disponibles a 2010 (enero-septiembre), la producción alcanzaba los 967.870.000, nivel cercano al máximo de la serie de 2008, por lo que el año 2010 seguramente marcará un récord en lo que hace a ovoproductos (ver Gráfico 14.25).

Sin embargo, en la producción de huevos para industrialización la crisis tuvo un mayor impacto: luego de haber crecido un 6% en el período 2007-08, en 2009 se registró una caída del 18%243 (ver Gráfico 14.26).

243 Porcentaje calculado sobre el subtotal enero-noviembre para los respectivos años.