ENCADENAMIENTO PRODUCTIVO BOVINO

CAPÍTULO 19: ENCADENAMIENTO PRODUCTIVO BOVINO

El sector que hace algunas décadas era un ejemplo a seguir a nivel mundial, hoy atraviesa un momento delicado. Actualmente el encademaniento bovino enfrenta una situación muy particular, donde sus participantes deben convivir con los anhelos de crecimiento que día a día le brinda el mercado internacional y la complicada realidad del sector. Sólo a través del análisis de cada una de las cifras del encademaniento será posible entender la situación reinante, sus posibles soluciones y las excelentes perspectivas futuras.

19.1 Introducción

El sector de la carne vacuna es un referente fundamental en la economía argentina, por su vinculación directa con la producción agropecuaria, su participación en el PBI y en la recaudación fiscal, por la cantidad de puestos de trabajo que genera, su peso en el total de los ingresos generados por las exportaciones y por la incidencia que tiene el consumo de la carne en la dieta del argentino promedio. Sin lugar a dudas, estos constituyen motivos suficientes para prestarle atención.

19.2 Descripción de la cadena

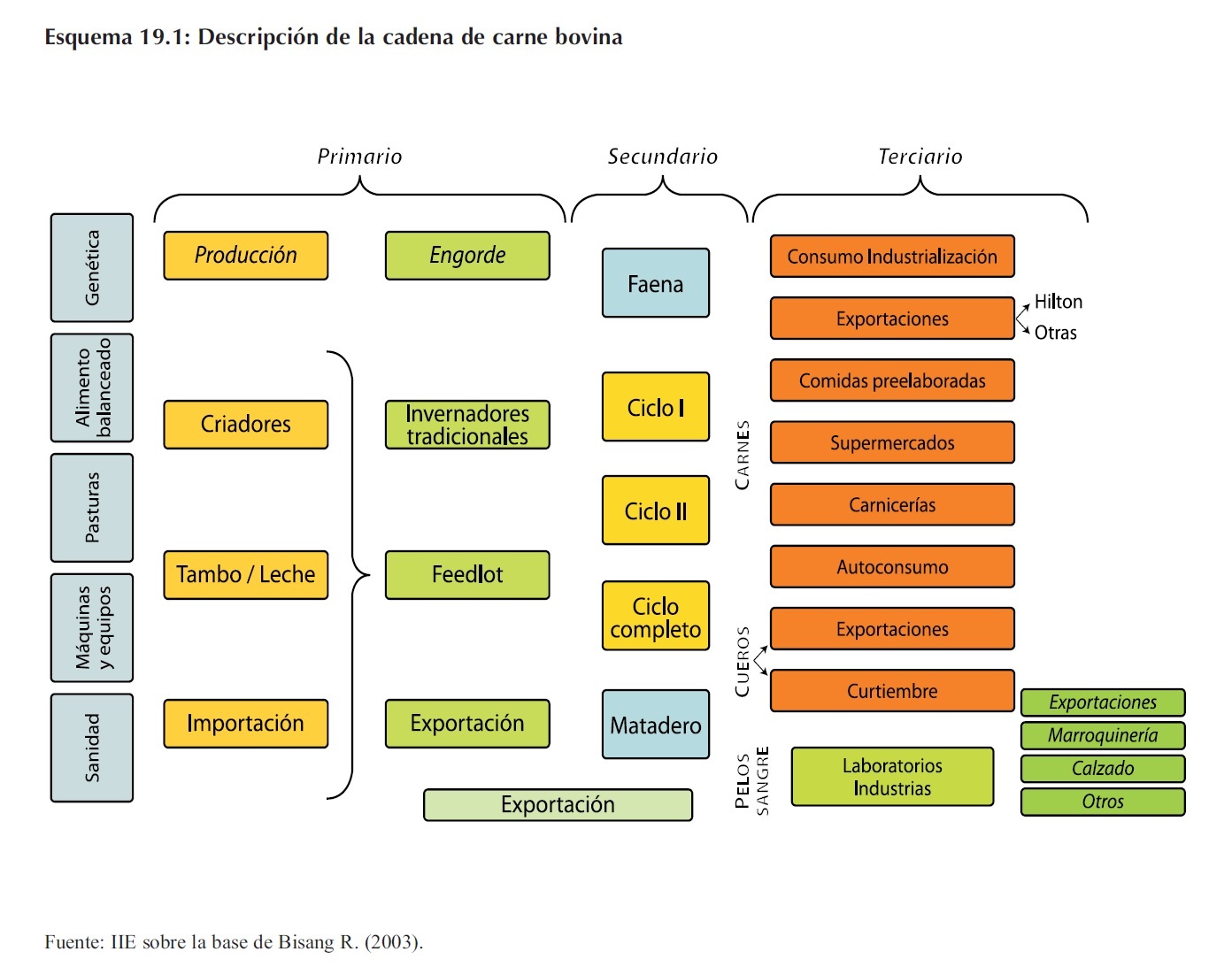

Al igual que otros mercados, el de la carne vacuna involucra tres etapas principales: producción, industrialización y comercialización. De esta manera, se encuentran implicados los sectores primario, secundario y terciario de la economía, con sus diferentes características y actores.

A continuación se realizará una caracterización de cada etapa, distinguiendo sus actores principales y algunas de sus características relevantes.

19.2.1 Sector primario

La trama de la carne bovina se inicia en la actividad de cría y recría de ganado destinado a la faena. Dos son los actores centrales de la actividad en esta etapa: los criadores (que poseen los vientres de parición y los reproductores) y los invernadores (que compran a los primeros y terminan de criar o engordar la hacienda).

En el caso de los criadores existen dos grandes vertientes de producción. La primera de ellas corresponde a las explotaciones dedicadas exclusivamente a la cría de ganado bovino, mientras que la segunda se asocia con la producción láctea que como subproducto genera novillos y vacas de descarte. La diferencia es relevante, pues mientras que la evolución de la primera actividad descansa sobre la rentabilidad de esta única actividad, la segunda se comparte con los vaivenes de la industria láctea. En otro orden, los vaivenes de la oferta láctea pueden afectar, temporalmente, la oferta de animales a faena (especialmente cuando la actividad ingresa a un ciclo recesivo y se liquidan vacas y vaquillonas).

Por el lado de los invernadores, existen dos grandes tipologías de actores en función de las tecnologías de producción y del destino final de productos diferentes. La primera de ellas, más extendida en el caso argentino, es el invernador que engorda los animales con técnicas extensivas de explotación y eventuales suplementaciones alimentarias (grass beef), que por lo general implica un flujo de animales de zonas de cría a otras de engorde aprovechando pasturas naturales. Se trata de una tecnología de producción que demanda mayor tiempo -entre 24 y 36 meses para obtener un animal pesado-, de una carne con menos grasa y menos colesterol, pero con mayor dispersión en la calidad inter animal. Dependiendo de condiciones naturales, el flujo de oferta es menos predecible y controlable. Complementariamente, y desde hace algunos años en el país, se desarrollaron las técnicas defeedlot donde los animales ingresan con bajo peso y en base a alimentación controlada y a corral completan su desarrollo. Este sistema (grain beef) genera un producto más homogéneo, pero con mayor contenido graso intramuscular. Induce a ofertas estables no relacionadas con los ciclos de pasturas.

Como es de esperar se trata de dos modelos polares complementados con otros donde de acuerdo a los precios relativos y otras condiciones los animales se crían a campo, con suplementos granarios y/o se los termina de engordar a corral o con mayor preponderancia de granos respecto de pastos naturales.

El circuito puede circunscribirse a un único establecimiento donde el animal nace y crece hasta su envío a faena o bien ingresar al mercado en etapas previas (como ternero o novillito) que son comprados por los invernadores; éstos crían el animal y lo terminan hasta su venta para faena. La presencia del circuito de criadores e invernadores (que puede tener varias etapas) está, a su vez, mediado por la enorme dispersión que tienen las explotaciones en la Argentina, la gran variedad de climas -y con ello ciclos naturales de pasturas- e incluso la posibilidad de incorporar (o vender) animales de recría a terceros países.

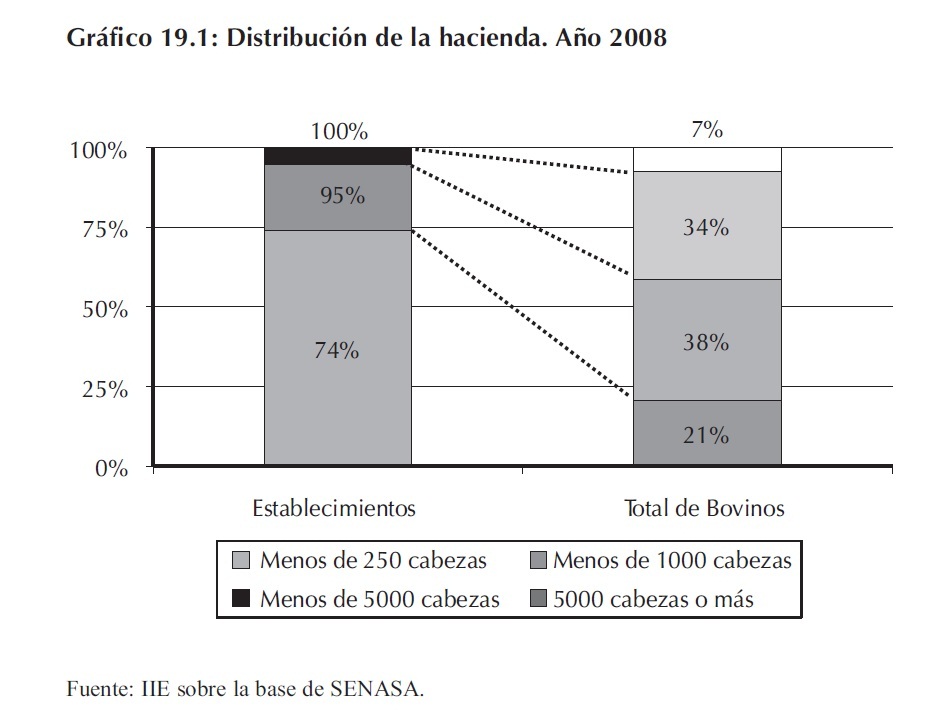

De acuerdo a los últimos datos presentados 1 por el Sistema de Gestión Sanitaria del Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA), existen 218.463 establecimientos2 productores de ganado vacuno y 329.096 unidades productivas 3 en todo el país. El Gráfico 19.1 muestra que del número total de establecimientos, el 74% poseen menos de 250 cabezas y en conjunto acumulan poco más del 20% del total de la hacienda disponible.

1 Información publicada el 31/03/2008.

2 Se define como la superficie de tierra contigua, aunque fuese atravesada por algún accidente geográfico como arroyos, ríos u obras de infraestructura como caminos, rutas, ferrocarril, etc.; donde se realice cualquier tipo de producción agropecuaria.

3 Este se utiliza para individualizar e identificar a cada uno de los titulares -persona física o jurídica- que poseen ganado dentro de un mismo establecimiento agropecuario.

A su vez, prácticamente el 95% de los establecimientos poseen menos de 1.000 cabezas y explicaban el 58,6% de la ganadería de la Argentina. Finalmente, al considerar las explotaciones de menos de 5.000 cabezas, se cubre casi el 99% de los productores, en cuyas manos se encuentra cerca del 93% del total de los rodeos. En resumen, la estructura productiva del sector primario se encuentra altamente atomizada, aunque con cierto grado de concentración en las explotaciones de mayor envergadura.

Además, si bien más adelante se analizará en profundidad la distribución de las existencias de ganado bovino del país, de la simple inspección del Mapa 19.1 se pueden apreciar rápidamente algunos rasgos característicos de esta actividad. En primer lugar, esta actividad se realiza en prácticamente toda la extensión del territorio argentino pero obviamente con diferentes grados de intensidad en el desarrollo alcanzado. También se observa una clara concentración entorno a la Zona Pampeana (La Pampa y Buenos Aires), la Región Centro (Córdoba, Entre Ríos y Santa Fe) y el Noreste Argentino (NEA).

19.2.2 Sector secundario

La etapa siguiente es la matanza del animal compuesta por diversas actividades. La primera de ellas consiste en sacrificar el animal, quitarle el cuero y las vísceras, recoger los subproductos (sangre, cueros, pezuñas, astas) y separar en dos partes la carcaza. El resultado de esta etapa -denominada la etapa sucia- es dos medias reses de carnes y un conjunto de subproductos, cada uno de los cuales inicia una ruta productiva particular con los respectivos circuitos de almacenamiento y derivación a etapas industriales. Varios de estos subproductos son de valor económicos cambiantes según las condiciones de los mercados internos o internacionales.

La segunda -denominada la etapa limpia- se inicia con la media res como insumo y consiste en el desarmado (despostado) de la pieza en distintos cortes. Las actividades de despostado dan como resultado unas cuarenta categorías de subproductos cárnicos agregados (lomo, bifes anchos, etc.) en piezas completas. Estos subproductos pueden tener dos destinos: el primero de corte industrial y el segundo, su ingreso a la cadena de consumo minorista.

La perecibilidad del producto, introduce el necesario desarrollo de la cadena de frío a partir del momento que el animal es despostado; de allí surge la necesidad de la cámaras frigoríficas como parte ineludible de la etapa industrial. En otro orden, un adecuado tratamiento del frío a lo largo de varios días, mejora el nivel de terneza (con ello tiende a equipararse la terneza de animales jóvenes y pequeños con otros de mayor tamaño).

En caso de destinarse a procesos de mayor valor agregado, las actividades posteriores se refieren a los procesados de carne (termo-procesados, desosado, picado y elaboración de productos finales, precocidos, etc.) que demandan tecnologías y condiciones sanitarias particulares.

Como puede observarse en esta etapa de la cadena intervienen múltiples y diferentes agentes económicos. Sólo se destacarán los más importantes.

19.2.2.1 Consignatarios de hacienda

Se llama consignatario a la persona física o jurídica que actúa en las ventas de hacienda en forma directa o en mercados de ganados, locales de remate, ferias u otros establecimientos o locales autorizados. Operan como intermediarios y financiadores, además tienen incidencia tanto en la formación de precios como en la publicación y difusión de información sobre las principales variables que rigen las transacciones de la carne.

Actualmente, según la información proporcionada por el Mercado de Liniers, existen 60 empresas consignatarias, a las que se les suman otras 443 que actúan en el interior del país. Los consignatarios y otras firmas que operan exclusivamente en ciudades y pueblos del interior del país compiten por la compra y venta del ganado aportando mayor dinamismo y transparencia.

19.2.2.2 Matarifes

Compran tanto en el interior del país como en Liniers y faenan principalmente para el consumo interno. Son los encargados de abastecer a las carnicerías. Se estima que hay cerca de 642 matarifes en todo el país, de los cuales el 25% se ubican en la provincia de Buenos Aires, mientras que la Región Centro (compuesta por Santa Fe (101), Córdoba (73) y Entre Ríos (45)) alberga el casi el 35% de los matarifes de la Argentina, según el último informe presentado por la Oficina Nacional de Control Comercial Agropecuario (ONCCA).

19.2.2.3 Frigoríficos

La actividad frigorífica se ocupa de la faena por un lado y del procesamiento, conservación y comercialización de las carnes por el otro. La faena incluye tanto el sacrificio del animal, separación del cuero, vísceras y restos (sangre, pezuñas y astas, principalmente), como la división en dos medias reses y el despostado de distintos cortes. Esta actividad tiene como destino final de los cortes la venta al público local o la exportación. La conservación consiste en todo lo relacionado al tratamiento de la cadena de frío.

El abastecimiento del mercado interno se realiza a través de la denominada integración de la media res. Así, los cortes con mayor demanda en el exterior (en general, los más valiosos) se exportan, mientras que los otros se destinan al consumo local. Se estima que en el país existen alrededor de 327 frigoríficos, que se diferencian según su estructura productiva, nivel de integración y destino de sus productos.

Por último, en lo que respecta específicamente a la composición del sector, las empresas que lo componen pueden clasificarse según las actividades que realizan y a los mercados a los que destinan su producción.

– De acuerdo a las actividades:

Plantas ciclo I:realizan la faena y la conservación en cámaras de frío. Su actividad consta en matar al animal, dividirlo en dos medias reses y conservarlo. También se obtienen los principales subproductos, conocido como recupero.

Plantas ciclo II:reciben las medias reses producidas en el Ciclo I, para luego despostarlas, conservarlas y/o industrializarlas realizando el cuarteo del animal. Mediante este proceso, se divide al animal en cuatro partes para luego obtener 22 cortes anatómicos. También se obtienen los huesos y la grasa comestible.

Plantas ciclo completo:realizan tanto la faena, conservación en cámaras, despostado e incluso otros procesos de preparación de carnes, como el termo-procesado.

– De acuerdo a los mercados:

Frigoríficos A:están habilitados por el SENASA y cumplen con las máximas exigencias sanitarias. Su mercado por excelencia es la exportación. Aproximadamente el 30% de la faena se realiza en este tipo de establecimientos.

Frigoríficos B:operan con menores restricciones sanitarias y destinan su producción al mercado interno. Pueden, eventualmente, exportar a destinos menos exigentes. Se estima que este circuito involucra el 50% de la faena.

Frigoríficos C:son habilitados para el mercado interno por autoridades provinciales y, por lo tanto, no pueden extender sus actividades al ámbito nacional. Generalmente de menor tamaño y complejidad. También se incluyen los mataderos rurales, instalaciones más precarias donde el producto final son la media res y los subproductos. Operan en circuitos locales y cubren hasta el 20% de la faena.

19.2.3 Sector terciario

Constituye la actividad comercial de la cadena, referida a la distribución, comercialización y exportación de carnes. Esta conformado por las carnicerías, súper e hipermercados, autoservicios y frigoríficos. Algunos súper e hipermercados cuentan con estructuras de faenamiento y comercialización propias con diferentes grados de desarrollo y producción. Según datos proporcionados por la ONCCA, al primero de agosto del presente año existe 3.439 carnicerías habilitadas en todo el territorio nacional, y se estima que el número de bocas de expendio de carne asciende a 60.000 cuando se consideran todos las formas de comercialización existentes.

En el Esquema 19.1 se presenta un esbozo simplificado de la cadena de valor, en donde puede observarse la integración de los sectores primario, secundario y terciario, hasta aquí mencionados.

Uno de los problemas centrales de la actividad en su conjunto es la imposibilidad de generar un conjunto de acuerdos básicos entre los diversos actores que operan en las distintas etapas. En particular, existen una serie de desincentivos, que impiden una división eficiente de las actividades, una coordinación adecuada de las diversas etapas productivas, la generación interna de sinergias que redundarían en una mayor competitividad conjunta (y con ello mejores ganancias individuales) y por último una adecuada distribución interna de las rentas generadas.

Desde una perspectiva estratégica, y teniendo en cuenta que Argentina es un país con ventajas comparativas en la producción de granos y su posterior transformación en carnes, el desarrollo pleno de la trama cárnica constituye el paso ineludible para encarar etapas de mayor valor agregado.

19.3 Análisis de las principales variables del sector

En esta sección se procederá a analizar las principales variables del sector bovino. Siempre se abordará el análisis partiendo desde una visión mundial, observando la tendencia que ha exhibido cada una de las variables en los últimos años e identificando los principales países en ese rubro. Posteriormente se investigará el desempeño nacional, siempre teniendo como referencia el comportamiento internacional.

19.3.1 Existencias (stock)

19.3.1.1 Situación mundial

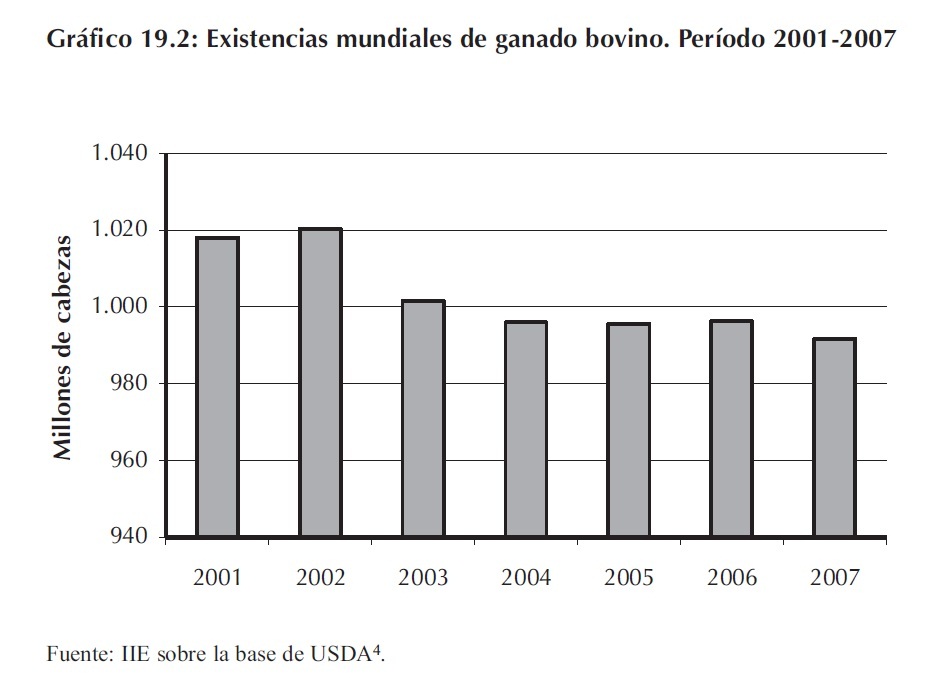

Las existencias mundiales de ganado bovino están enfrentando un proceso de disminución del número total de animales. Actualmente el stock se está estabilizando en torno a los mil millones de cabezas, tal como se aprecia en el Gráfico 19.2. Esta reducción del stock total tiene como principal causa el avance en las técnicas de engorde (feedlot) adoptadas a nivel global que permiten obtener una mayor producción de carne por animal. Es por eso que como se verá posterior mente, la producción y el consumo lejos de haberse resentidos, se encuentran en plena expansión a nivel mundial.

4 Departamento de Agricultura de los EE.UU. (USDA).

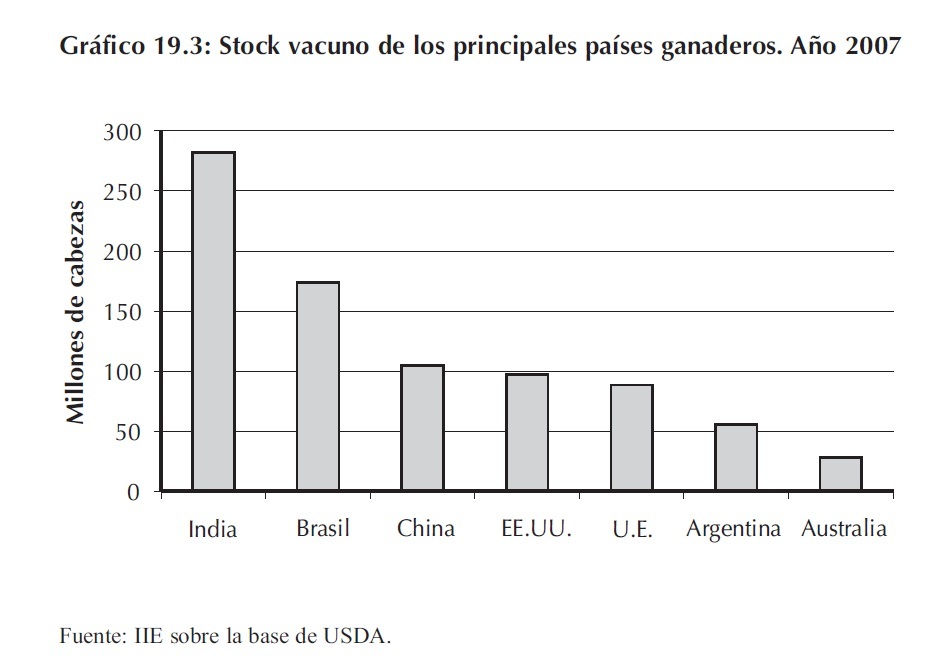

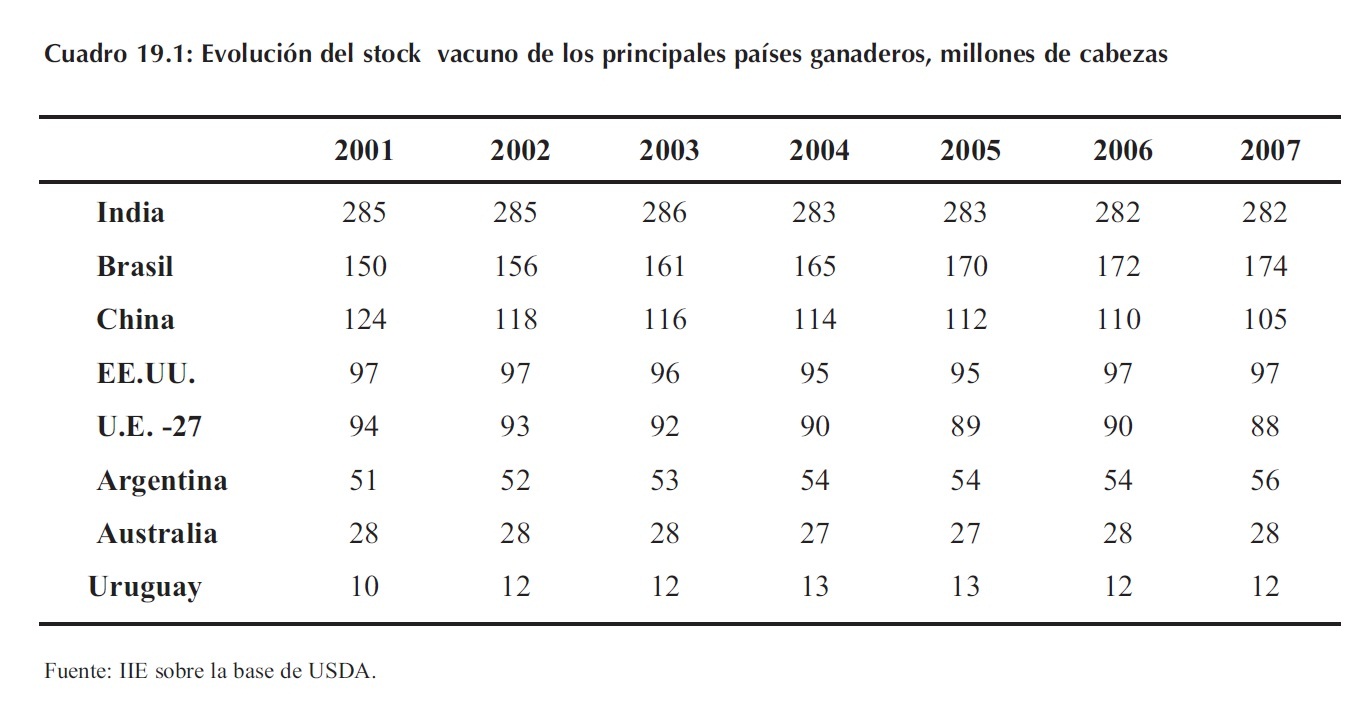

Como puede observarse en el Gráfico 19.3 el país con el mayor stock vacuno es India, que contó con 282 millones de cabezas en el año 2007, seguido de lejos por Brasil con aproximadamente 174 millones. En tercer lugar se ubicó China con 105 millones de cabezas.

Argentina con sus aproximadamente 56 millones de cabezas se ubicó en el sexto lugar, por detrás de los EE.UU. y la Unión Europea, con 97 y 88 millones respectivamente.

Otro aspecto interesante, es observar la evolución a través de los últimos años. Del análisis de los datos del Cuadro 19.1, se aprecia que entre los que han experimentado un mayor crecimiento en los últimos siete años se destacan algunos países vecinos. Brasil pasó de 150 millones de cabezas en 2001 a 174 millones de cabezas en 2007, lo que significó una ampliación del stock del 16%. Por su parte, Uruguay pasó de poco más 10 a casi alcanzar los 12 millones de cabezas, lo que significó un aumento del 14% durante ese mismo período. Los otros países, no han tenido grandes movimientos en sus stocks, excepto China que ha experimentado una disminución del 15% en sus existencias de ganado bovino en los últimos años. En este contexto, la performance de Argentina se puede calificar de aceptable, ya que presentó una tasa de crecimiento de casi el 9% para todo el período.

19.3.1.2 Situación nacional

Actualmente, el stock ganadero argentino se estima en 57.583.122 cabezas 5 según el último informe oficial presentado por el SENASA.

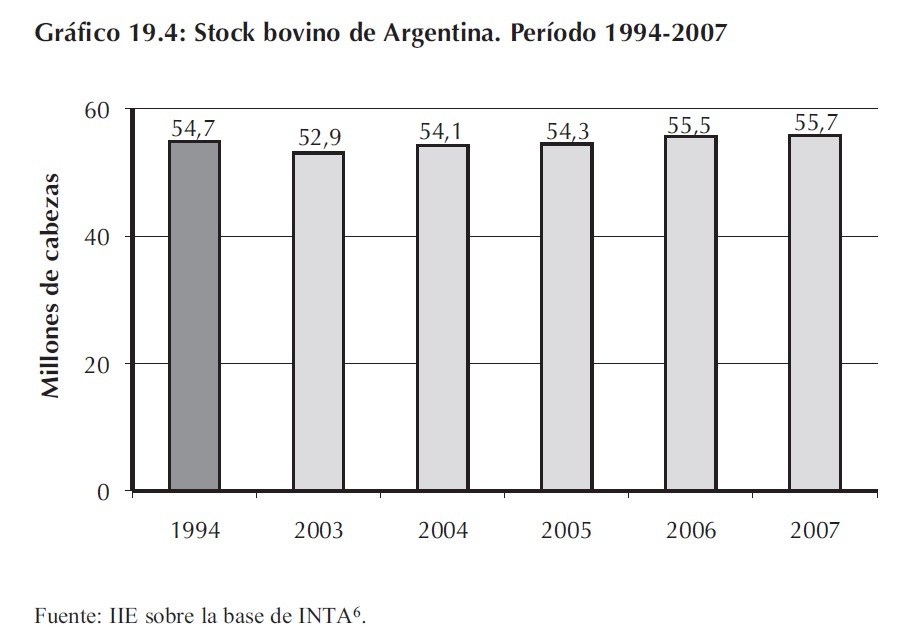

Es importante destacar que si bien ha aumentado la productividad del sector ganadero, elstock se encuentra virtualmente estancado cuando la mirada se coloca a más largo plazo, lo cual resulta llamativo y preocupante al observar las experiencias de países con características productivas similares, como lo son Brasil, Uruguay y Paraguay. El Gráfico 19.4 muestra que el ganado bovino nacional, se ha mantenido más o menos estable durante los últimos 13 años.

Los motivos que explican la lentitud con la que aumenta la oferta total de carne en el país son múltiples y complejos. Sin embargo, es posible identificar algunos de los más relevantes. Un factor importante son los bajos precios internacionales que ha enfrentado la ganadería argentina, comparado con lo que percibieron la mayoría de los países exportadores 7. Esta diferencia surge como consecuencia de exportar principalmente al mercado aftósico 8, que tiene controles sanitarios y exigencias de calidad mucho menores. Por otro lado, los principales bienes agrícolas de cosecha gruesa (maíz, soja, girasol, sorgo) evidenciaron un significativo crecimiento de la demanda, en algunos casos hasta alcanzar precios antes impensados. Bajo estas circunstancias, y teniendo en cuenta tanto el aumento de los costos de producción como el de la presión impositiva, las condiciones de la agricultura comenzaron a ser más favorables en términos absolutos y relativos. De esta manera, muchos productores con campos aptos para la ganadería de alto rendimiento se volcaron crecientemente a la agricultura.

Hoy en día, la reducción de la superficie ganadera se estima en unas 11 millones de hectáreas, lo que ha generado un desplazamiento de la hacienda hacia regiones extra pampeanas (teniendo en cuenta que elstockganadero se mantuvo relativamente estable).

5 Sin embargo, existen leves diferencias entre las estimaciones realizadas por los principales organismos especializados (ONCCA, SENASA, Cámara de la Industria y Comercio de Carnes y derivados de la República Argentina (CICCRA) y la Secretaría de Agricultura, Ganadería, Pesca y Alimentos (SAGPyA)).

6 Instituto Nacional de Tecnología Agropecuaria (INTA).

7 A excepción de Brasil y Paraguay, y sin considerar la Cuota Hilton.

8 El mercado internacional está dividido en dos circuitos: «el aftósico», y «el no aftósico». En el primer circuito se encuentran Argentina, Brasil, Uruguay y los países de la Unión Europea. Entre los más importantes del circuito no aftósico se encuentran Estados Unidos, Australia y Nueva Zelanda. Desde el punto de vista de la demanda, los países se dividen entre aquéllos que adoptan la política de importaciones «riesgo cero» y los que adoptan la política de «riesgo mínimo». Así, mientras los primeros no importan carnes frescas, refrigeradas o congeladas del circuito aftósico (ej.: EE.UU., Canadá y Japón), los segundos lo hacen con importantes grados de condicionamiento (ej.: los países de la Unión Europea y Oriente Medio).

El principal receptor de dicha migración fue la región del noreste argentino, cuyos suelos menos fértiles obligaron a los productores a buscar nuevas formas de aumentar la productividad y eficiencia por hectárea de hacienda. Sin embargo, este proceso de intensificación de la actividad (que supone criar la misma cantidad de animales en menos tierras y de menor calidad) genera numerosos problemas.

La falta de forrajes adecuados y la carga excesiva de las tierras derivan en la subalimentación de los animales, lo cual repercute directamente en los índices de preñez y efectividad reproductiva.

A su vez, no sólo se afecta la productividad y la calidad presente y futura de las carnes, sino que el impacto sobre el hábitat es mucho mayor, poniendo en riesgo la sustentabilidad de la actividad.

19.3.1.3 Distribución regional

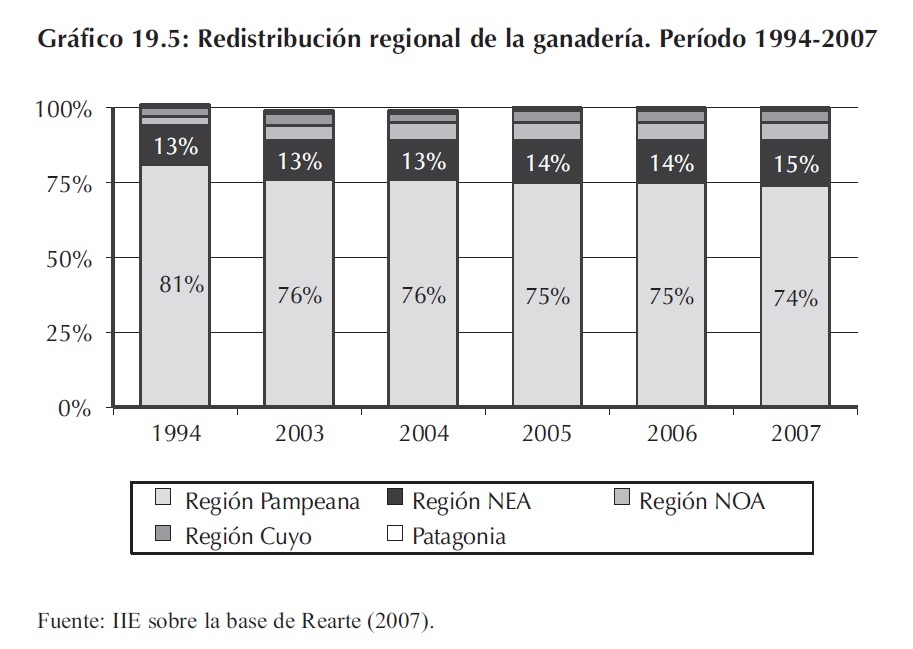

Respecto al reordenamiento territorial que se ha dado en los últimos tiempos, del análisis del Gráfico 19.5 surge que en los últimos catorce años, más de 3 millones de cabezas dejaron la Región Pampeana, teniendo como principal destino el Noreste. A pesar del desplazamiento, esta región continúa siendo la principal contenedora de hacienda en nuestro país, con casi el 75% de de las existencias nacionales.

En cuanto a la magnitudes de los movimientos, se destaca la reducción entorno al 7% de la Zona Pampeana, que se explica principalmente por la reducción del stock de más del 30% en Córdoba (debido en gran parte por el avance de la agricultura sobre esta provincia) y por el 6,3% de Buenos Aires, lo que en conjunto implica 1,2 millones de cabezas menos. Además, entre las regiones que han logrado en mayor o menor medida incrementar su stockde rodeo vacuno se encuentran los casos del Noroeste argentino (NOA) que ha duplicado su participación (pasando de un 3 al 6%), además del Noreste argentino (NEA) y Cuyo con aumentos del 2 y 1% respectivamente. La Patagonia se ha mantenido en niveles estables a lo largo del tiempo, con una exigua participación de aproximadamente el 1%.

19.3.2 Producción y faena

19.3.2.1 Situación mundial

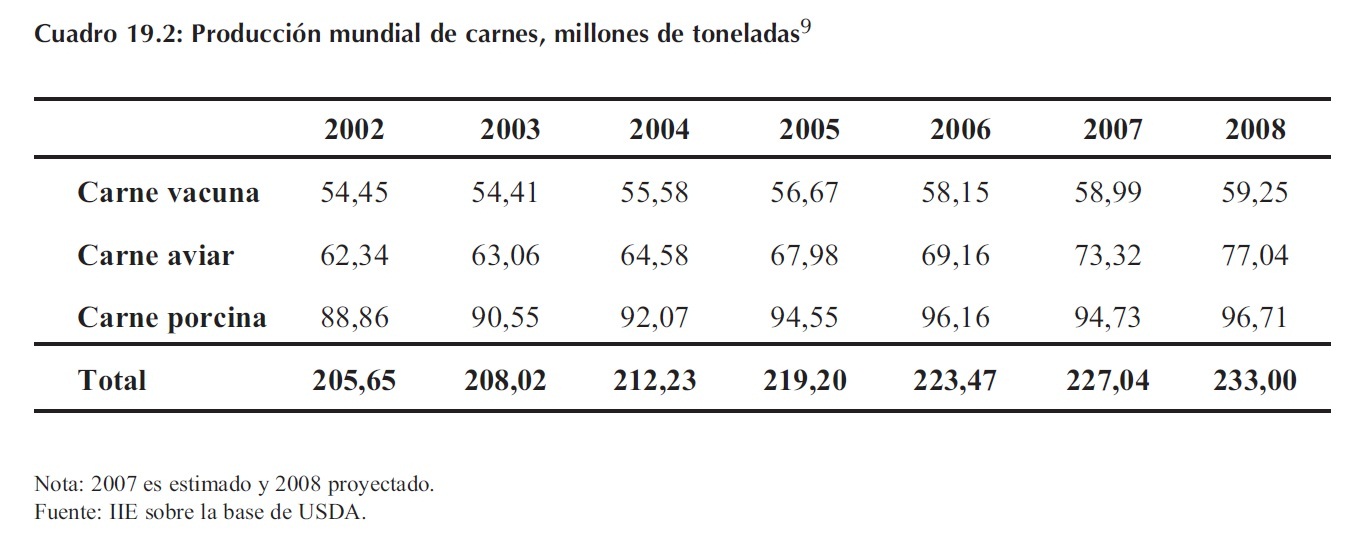

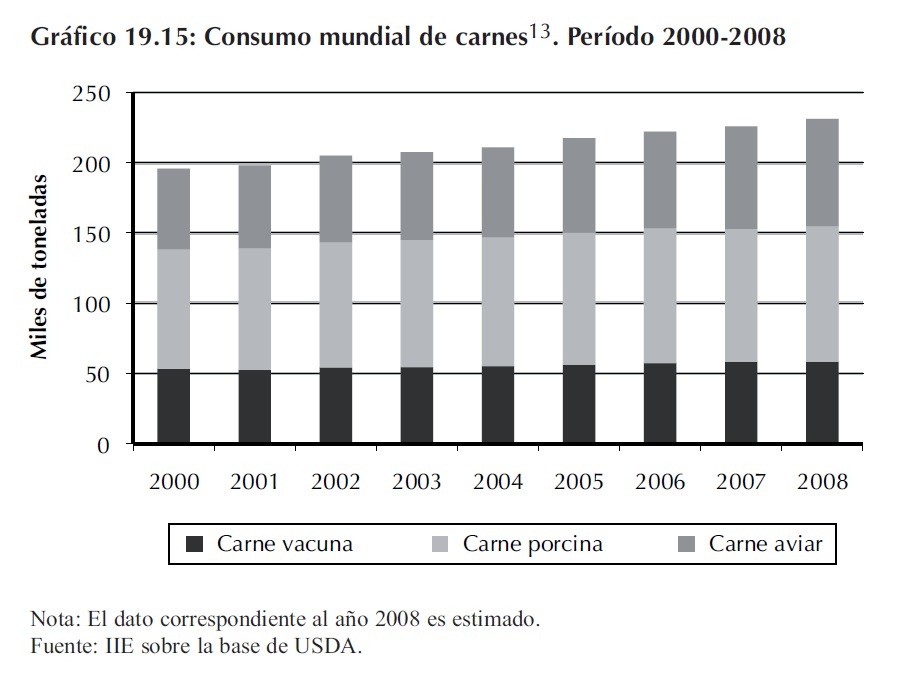

La producción mundial de carnes ha tenido en los últimos años un crecimiento firme y sostenido estimándose para el año 2008 una producción total superior a los 230 millones de toneladas (considerando las tres carnes más importantes: porcina, aviar y vacuna). De ese total, un 42% corresponde a carne porcina, un 33% a carne aviar y un 25% a carne vacuna, aproximadamente.

Además, como surge del Cuadro 19.2 la carne vacuna junto con la porcina, son las que han experimentado las menores tasas de crecimiento en los últimos años, 8% y 9% respectivamente, comparadas con el fenomenal incremento que vivió la producción aviar con una tasa que casi alcanza el 25%, el cuál será oportunamente analizado en el capítulo destinado al sector avícola.

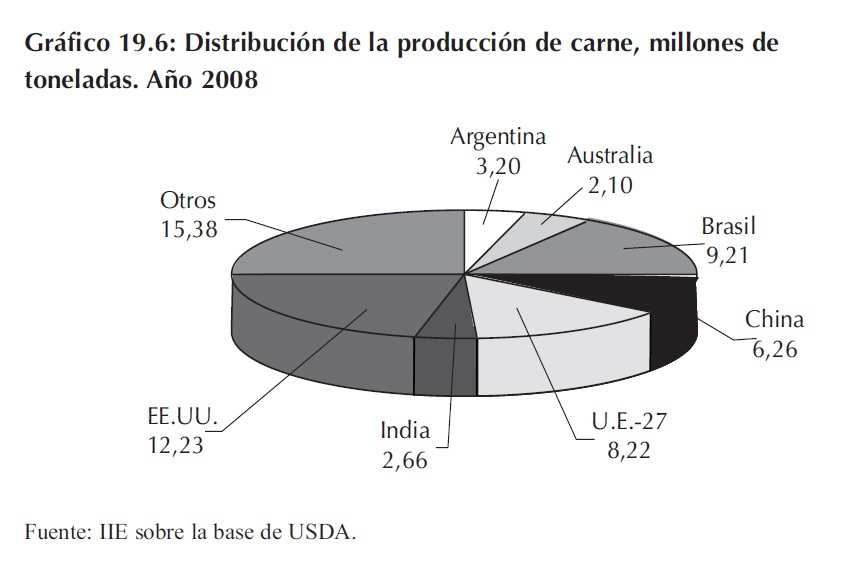

En el presente año, la producción mundial de carne bovina se encuentra muy cerca de superar los 60 millones de toneladas. En cuanto a la distribución actual de la producción, el Gráfico 19.6 permite observar que se encuentra bien diversificada, y los países que se destacan con mayores producciones son justamente aquellos que poseen un amplio mercado interno.

Si bien India es el país con mayorstockvacuno a nivel mundial, Estados Unidos es el mayor productor de carnes con sus 12.230.000 toneladas, las cuales representan el 21% de la producción mundial (también es el mayor consumidor e importador, y el cuarto exportador a nivel mundial). Lo siguen Brasil, la Unión Europea y China. Los cuatro abarcan el 67% del total producido. Argentina ocupa el quinto lugar, con una producción aproximada en 3,2 millones de toneladas, que representan cerca del 5,5% del total mundial.

9 La producción se encuentra expresada en «toneladas equivalentes de res con hueso», la cual es una unidad de medida que se utiliza con el objeto de homogeneizar la información proveniente de diferentes países y de esta manera poder realizar comparaciones entre ellos.

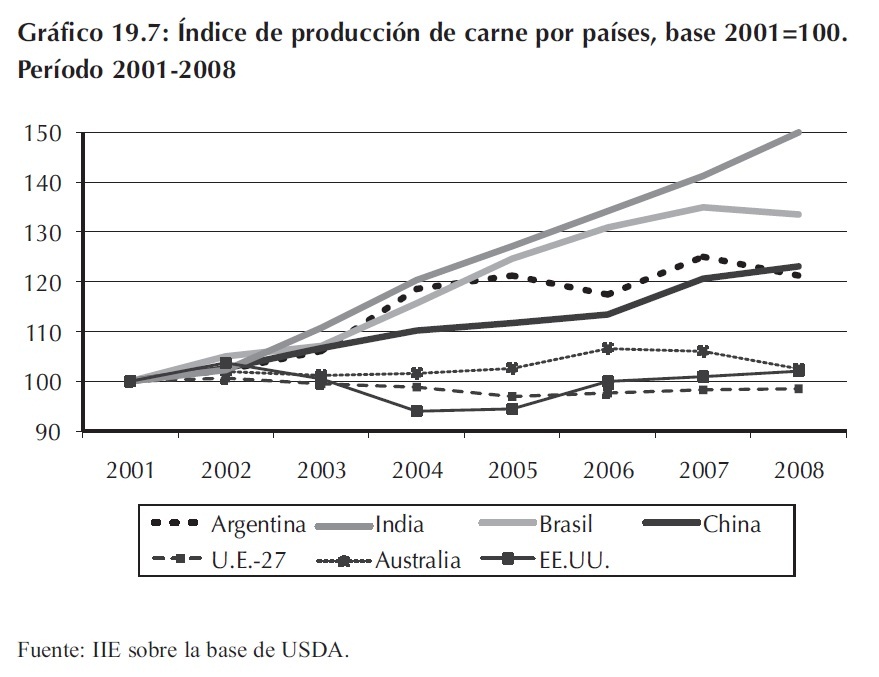

Al analizar la dinámica que ha presentado esta variable en cada país, surgen algunas conclusiones interesantes. Para poder apreciar con mayor claridad la comparación entre los países se ha expresado la variable en números índice cuya base es el año 2001. Como puede apreciarse en el Gráfico 19.7 se distingue la existencia de dos sub-grupos.

Uno está conformado por Australia, EE.UU. y la Unión Europea; y el otro por Argentina, China, Brasil e India. El primero se caracteriza por tener una baja tasa de crecimiento en los últimos años. Al observar el comportamiento de Australia y EE.UU. surge que sus producciones se han estabilizado en torno a los 2 y 12 millones de toneladas respectivamente, y en los últimos años han sufrido altibajos. Por otro lado, la Unión Europea muestra una clara tendencia de disminución en la producción de carne, como consecuencia de la caída de su stock ganadero y por la reducción de estímulos a la producción, históricamente instrumentados a través de subsidios.

El segundo sub-grupo de países, se distingue por tener una fenomenal tasa de crecimiento en los últimos tiempos. Dentro del grupo, India y China llevan un crecimiento continuo con una variación de 50% y 23% para todo el período respectivamente. Para China se estima que la producción aumentará un 2%, llegando a las 6,36 millones de toneladas en 2009. Con este volumen de producción, el gigante de oriente se consolidará como el cuarto productor de carne bovina, acercándose a la Unión Europea. No obstante, destinará su producción al abastecimiento interno, en función del singular crecimiento del poder adquisitivo experimentado por parte de su población.

Brasil tuvo un incremento del 33,5% desde el 2001 hasta la actualidad alcanzando los 9,21 millones de toneladas. En 2008 sufriría una leve retracción en su producción, del orden de las 90 mil toneladas, que representa una caída del 1%. Igualmente se mantendrá como segundo productor de carne vacuna con un 16% del total mundial. A su vez, destinará una buena parte de su producción a la exportación (2,6 millones de toneladas), con lo que consolidará su posición de principal exportador del mundo 10.

Por su parte, Argentina al igual que Brasil, en 2008 año sufriría una pequeña caída de aproximadamente el 3%, pero cuando se mira la evolución de los últimos años se aprecia un incremento de más del 20%. Como consecuencia del menor ritmo de crecimiento respecto a India, este se está acercando año tras año a los niveles de Argentina, con lo cual pone en riesgo la actual ubicación como quinto productor a nivel mundial.

10 En los últimos años, Brasil pasó de ser importador neto para posicionarse como el principal exportador mundial.

Resumiendo, se puede afirmar que Argentina si bien viene experimentando algunas dificultades sectoriales, se encuentra bien posicionada dentro del grupo de países que poseen mejores perspectivas de desarrollo futuro.

19.3.2.2 Faena nacional

Adentrándose en el análisis a nivel nacional, una de las variables más relevantes es la faena anual, ya que no sólo permite ver como ha evolucionado el sector en los últimos años, sino que además proporciona valiosa información para pronosticar cual será el futuro cercano de la actividad.

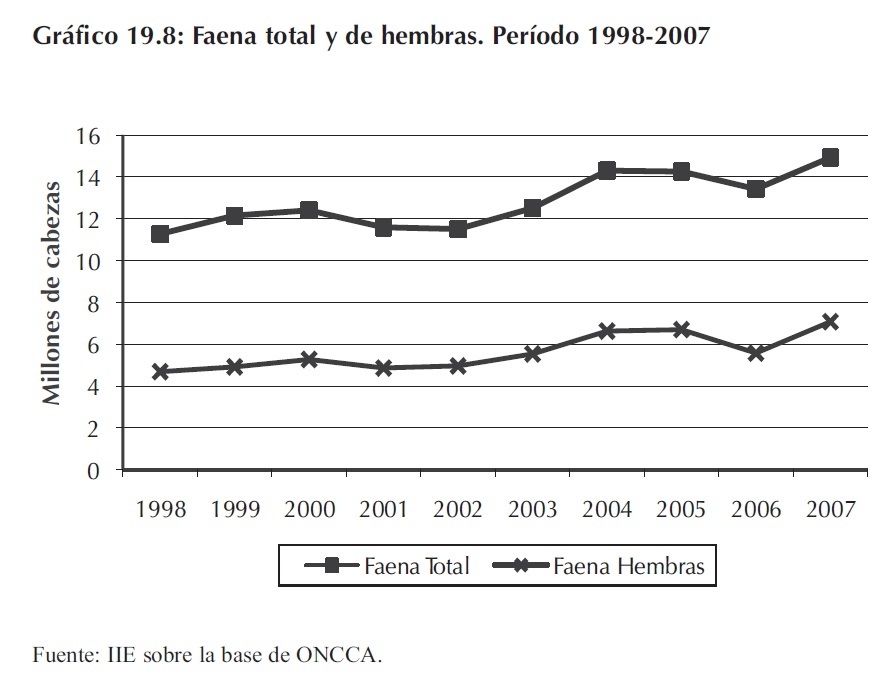

Según datos oficiales de la ONCCA, durante todo el 2007 se faenaron 14.924.690 cabezas de ganado bovino, alcanzado la faena más alta de los últimos 30 años. Respecto al año anterior, el crecimiento fue del 11,2%, mientras que el cambio no fue tan singular en relación a 2005 y 2004 (4,7% y 4,4%, respectivamente). Es clave destacar que este aumento significativo se explica casi en su totalidad por la mayor faena de hembras (vacas, vaquillonas y terneras). De hecho, se faenaron 7,09 millones de hembras (un 47,4% de la faena total), registrando un aumento de 1,5 millones de cabezas respecto a 2006.

En el Gráfico 19.8 se observa un incremento en la faena en cinco de los últimos seis años (con la única excepción del año 2006) y cómo este proceso viene acompañado por una mayor participación de hembras.

Además se ve como en los últimos cuatro años la faena se ha estabilizado en aproximadamente catorce millones de cabezas anuales, mientras que anteriormente estaba más cerca de los doce millones.

En lo concerniente a los primeros meses de 2008, puede señalarse que en julio la faena total de ganado vacuno se ubicó en 1.339.650 cabezas, según las estadísticas provisorias publicadas por la ONCCA, lo que significó una mejora de 3,6% interanual.

En consecuencia, durante el referido mes la actividad frigorífica sólo buscó normalizarse, tras la parálisis sufrida durante el tercer bimestre del año, producto de los paros y cortes de rutas llevados a cabo por el sector agropecuario para reclamar la derogación de la Resolución Nº 125/08 (retenciones móviles).

Sin embargo, la faena de julio no compensó las retracciones de los dos meses anteriores. De esta forma, en los primeros siete meses del año la faena total alcanzó un nivel de 8,13 millones de cabezas y quedó ubicada 1,9% por debajo del nivel registrado en enero-julio del año pasado.

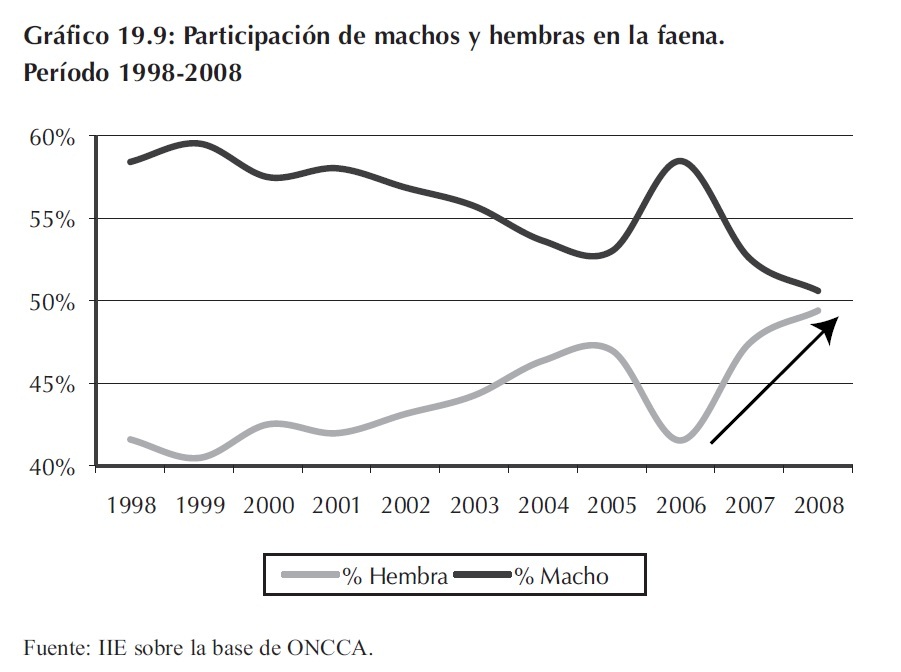

Regresando al tema de la participación de cada sexo en la faena, el Gráfico 19.9 permite visualizar que el proceso de liquidación de hembras ya acumuló 22 meses ininterrumpidos. Esto implica que a nivel agregado (tomando al sector en su conjunto y sin tener en cuenta casos individuales) los productores vienen considerando inoportuno desarrollar la actividad ganadera en el país desde la segunda mitad de 2006 (momento en el cual, la secuencia de cambios de reglas de juego iniciado en marzo de 2005 y que se extendió hasta el presente, llegó a la suspensión transitoria de las exportaciones y a su posterior cuotificación).

Durante los meses que duró el conflicto, la liquidación de hembras se mantuvo en los niveles (relativos) de los meses anteriores. En particular, en julio la participación de las hembras en la faena total se ubicó en 49,3% del total, el registro más alto para el mes en el período 1990-2008. En segundo lugar quedó julio de 1996, con 48,7%, cuando se inició la fase contractiva del ciclo que finalizó en la crisis de 1998. La faena de hembras creció más que la de machos (6,3% vs. 1,1%, en términos interanuales). Cuando se toman los primeros siete meses del año, la faena de hembras acumuló un crecimiento de 3,8% interanual (+147.032 cabezas), en tanto que la faena de machos disminuyó 7,0% interanual (-308.638 cabezas). En total se sacrificaron 4.015 millones de hembras y 4.113 millones de machos.

A lo antedicho, debe añadirse el efecto que ocasiona la adversidad climática que están sufriendo varias provincias productoras de ganado vacuno (La Pampa, Buenos Aires, Río Negro, Santa Fe, Chaco, entre las principales) desde finales del año pasado. En particular se profundizan los efectos negativos que ya venían observándose hasta que la sequía comenzó a afectar la producción. Las pérdidas de cabezas implican la disminución delstockde hembras en condiciones de ser preñadas, lo cual tiene efectos contractivos (a mediano plazo) en la oferta de hacienda para faenar. Por lo tanto el actual escenario es preocupante y de continuar esta tendencia se pondría en riesgo el stock futuro de vientres. Las consecuencias (negativas) del proceso de liquidación en marcha comenzarán a experimentarse a partir de 2010, suponiendo que la demanda interna se va a mantener firme en los próximos años.

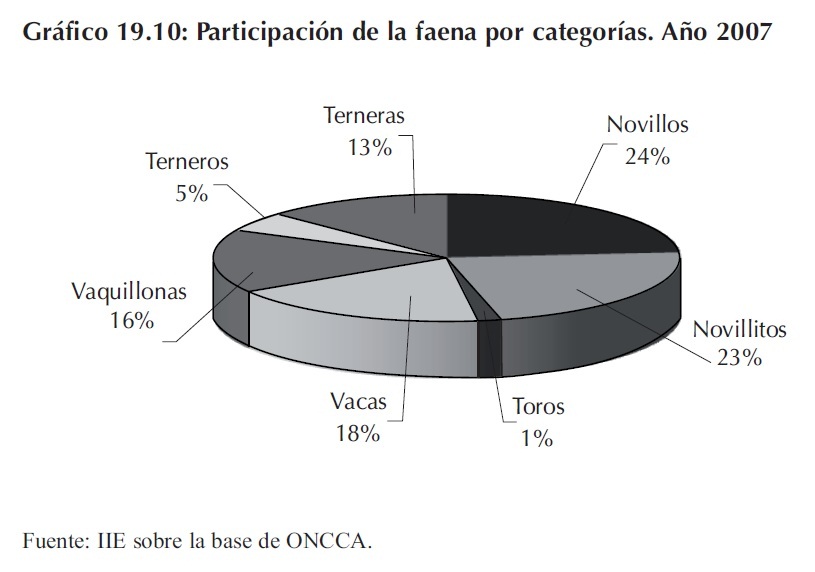

Al desagregar la faena por categoría como se ha hecho en el Gráfico 19.10 para el año 2007, se pueden observan las participaciones, que fueron las siguientes: novillos (23,7%), novillitos (22,6%), vacas (18,1%), vaquillonas (16%), terneras (13,3%), terneros (4,7%) y toros (1,6%).

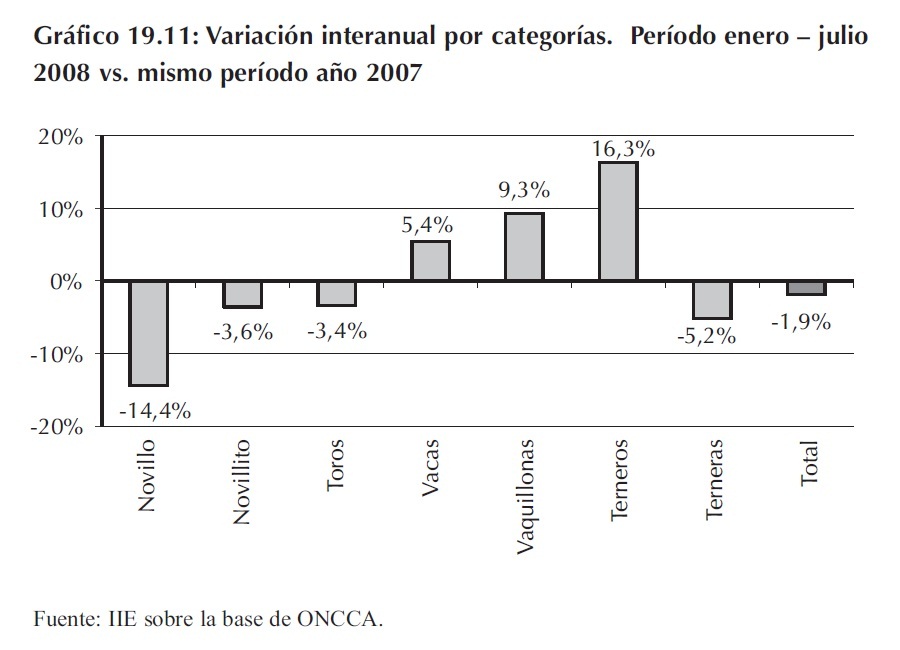

Al analizar la evolución de la faena por categorías, se observa en el Gráfico 19.11 que la creciente liquidación de existencias se reflejó en el hecho de que las más dinámicas fueron vaquillonas, vacas y terneros. En el primer caso, la faena creció 9,3% con respecto a enero julio de 2007. En el segundo caso, subió 5,4%, y en el último, 16,3%. En cambio, la faena de novillos se contrajo 14,4% entre los períodos analizados (-293.655 cabezas), la de novillitos hizo lo propio en 3,6% (68.217 cabezas) y la de terneras retrocedió 5,2% (54.153 cabezas). Es la faena en la categoría terneras las que ponen en riesgo la producción de futura de terneros al verse atentado el stock futuro de vacas. La principal causal de este incremento está relacionada con la eliminación de la restricción que existía en el peso mínimo de faena.

19.3.2.2.1 Distribución regional

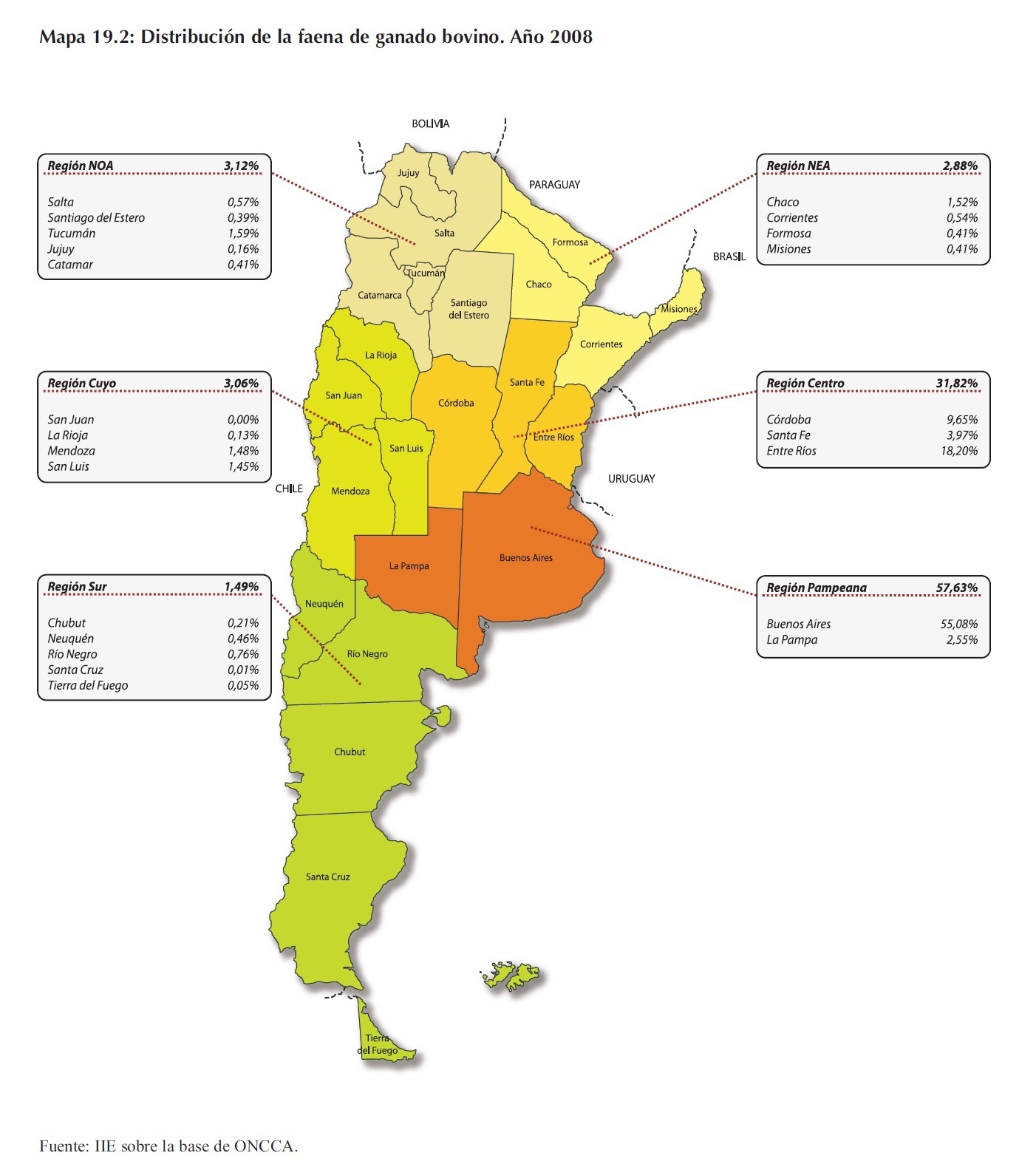

Por último es importante conocer la distribución geográfica de la faena de ganado bovino, para que junto a la localización de la producción primaria (ver apartado 19.2.1) y de la producción industrial de carne se tenga un panorama completo de cómo se reparten las diferentes etapas que conlleva el encadenamiento bovino. Como se percibe en el Mapa 19.2, en el caso de la faena es aún más evidente la concentración que existe tanto en la Zona Pampeana como en la Región Centro, las cuales en conjunto agrupan más del 90% del total. La Zona Pampeana se encuentra integrada por Buenos Aires, que contó con el 55,08% y La Pampa con el 2,55%.

Respecto a la Región Centro, está constituida por Córdoba (9,65%), Entre Ríos (3,97%) y Santa Fe (18,20%).

El NOA se ubica en el tercer lugar con el 3,12%, donde se destaca la provincia de Tucumán como la principal faenadora con 1,59% del total nacional, otras zonas de importancia son el oeste de Santiago del Estero y este de Salta.

La zona de Cuyo se sitúa en el cuarto lugar con el 3,06%, seguida por el NEA con su 2,88%, región en la cual la mayor concentración de faena bovina se la encuentra en el este y sudeste de Chaco y otro foco en el límite entre las provincias de Corrientes y Chaco. Estos aglomerados, presentan un promedio anual de faena que ronda las 25.000 cabezas.

Por último se halla el Sur con su 1,49%, que constituye la zona con mayor superficie y menor proporción de faena. La Región Patagónica posee sus centros de mayor abastecimiento de carne procesada en el norte de Río Negro y límite con Neuquén, con un promedio anual por encima de las 10.000 cabezas.

19.3.2.3 Producción nacional

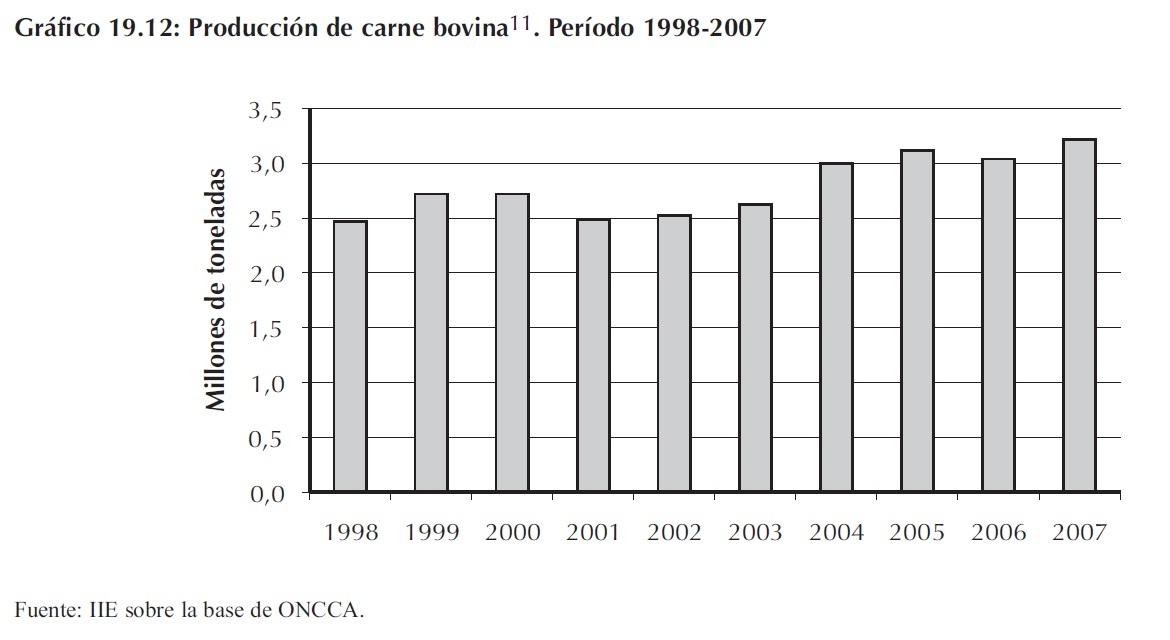

En lo que respecta a la producción de carne, en los últimos años viene mostrando un crecimiento sostenido (al igual que en la faena, con la excepción del año 2006) como se evidencia en el Gráfico 19.12. Este incremento se encuentra apuntalado básicamente por el mayor número de animales faenados, como se mostró anteriormente.

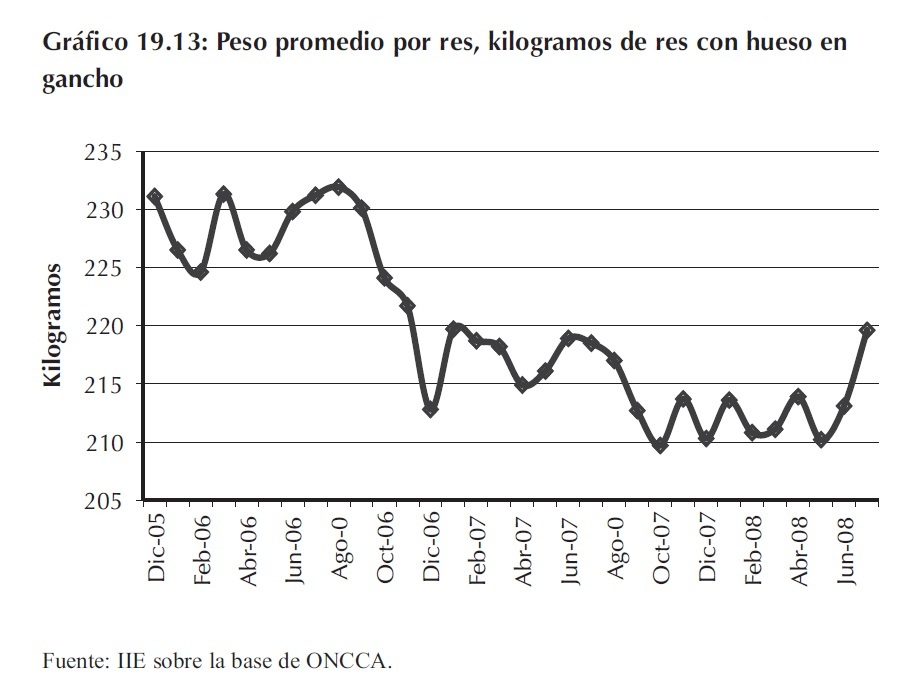

Durante 2007 se registró un valor acumulado de 3,2 millones de toneladas de res con hueso (tn r/c/h), lo que supuso un aumento del 6,6% respecto al año anterior. En este sentido, la caída bianual del peso promedio ponderado de la res (que pasó de 226,5 kg. en enero de 2006 a 210,3 kg. en diciembre de 2007) fue compensada por la mayor cantidad de animales faenados. En los primeros siete meses de 2008 se produjeron 1,7 millones de toneladas, es decir 3,94% menos que en el mismo período de 2007, que fue de 1,81 millones de toneladas res con hueso.

La producción de carne vacuna se ubicó durante el mes de julio de 2008 en aproximadamente 294,1 mil tn r/c/h. Esto implica una suba del 35,6% con respecto a las 216,9 mil toneladas producidas en junio; y también se ubica en niveles superiores, +4,1%, comparada con las 282,7 mil toneladas producidas en julio de 2007. Se produjeron 28,9 mil toneladas más (+46,9%) de carne proveniente de novillos, 12,5 mil toneladas más de carne de novillitos (+27,7%), 7,6 mil toneladas más de carne de vaquillonas (+25,4%), 2,1 mil toneladas más de carne de terneras y terneros (+8,0%), 23,1 mil toneladas más de carne de vacas (+46,2%) y 3,1 mil toneladas más de carne de toros (+74,1%).

11 Los datos de producción se encuentran expresados en «millones de toneladas de res con hueso».

Una variable que se encuentra estrechamente vinculada a la producción, es el peso promedio de la res al momento de la faena, en este sentido, como se expone en el Gráfico 19.13, en los últimos dos años y medio se viene experimentando una marcada caída en el peso de faena del vacuno. Las regulaciones que se dieron sobre el peso mínimo de faena fueron influyendo en este indicador, es así que a partir del 1º de noviembre de 2005, entró en vigencia la prohibición de faenar animales de peso inferior a 260 kg., y desde del 1º de marzo de 2006 se prohibió la faena de animales de peso vivo inferior a 280 kg., que se mantuvo vigente hasta el 30 de noviembre de 2006. Posteriormente, desde el 1º de diciembre de 2006 y hasta el 31 de marzo de 2008, se permitió la faena de terneros de peso superior a 240 kilogramos. Por último, a partir del 1 de abril de 2008 se vuelve a imponer un peso mínimo de faena aproximadamente equivalente a unos 260 kilogramos de peso vivo.

En los últimos tres años, el peso promedio anual viene registrando una disminución desde los 226,4 kilogramos por res obtenidos en el 2006, los 215,7 kilogramos correspondientes al 2007, hasta los 213,5 kilogramos que se vienen dando en promedio en lo que va del 2008. Esta caída del 5,7% sirve como parte de la explicación de por qué a pesar del incremento en el número de cabezas faenadas, la producción no responde en la misma cuantía.

El menor peso promedio de los bovinos que se dio a lo largo de los últimos siete trimestres podría tener como una posible explicación, además de la reducción del peso mínimo de faena, el significativo incremento de los precios del maíz que se dio a partir de la primavera de 2006 (uno de los granos más utilizados como forraje en la ganadería pampeana). En relación a julio del año pasado, este producto tuvo una suba interanual (Precio de Cámara de la Bolsa de Comercio de Rosario) del 42,7%, cotizando en julio último en un promedio de $489,28 por tonelada.

En los últimos meses, el peso promedio de faena mostró una moderada recuperación, pasando de un peso promedio de las carcasas de 213,1 kilogramos en junio de 2008 a 219,6 kilogramos en julio de 2008. Los 219,6 kilogramos de peso promedio de las carcasas registrados en el último mes de julio resultaron 0,5% superiores a los 218,5 kilogramos de julio de 2007.

Igualmente no se espera que esta tendencia de pesos de faena crecientes se prolongue, debido entre otros factores a la sequía que padece la mayor parte del territorio ganadero de Argentina.

19.3.2.4 Capacidad de procesamiento

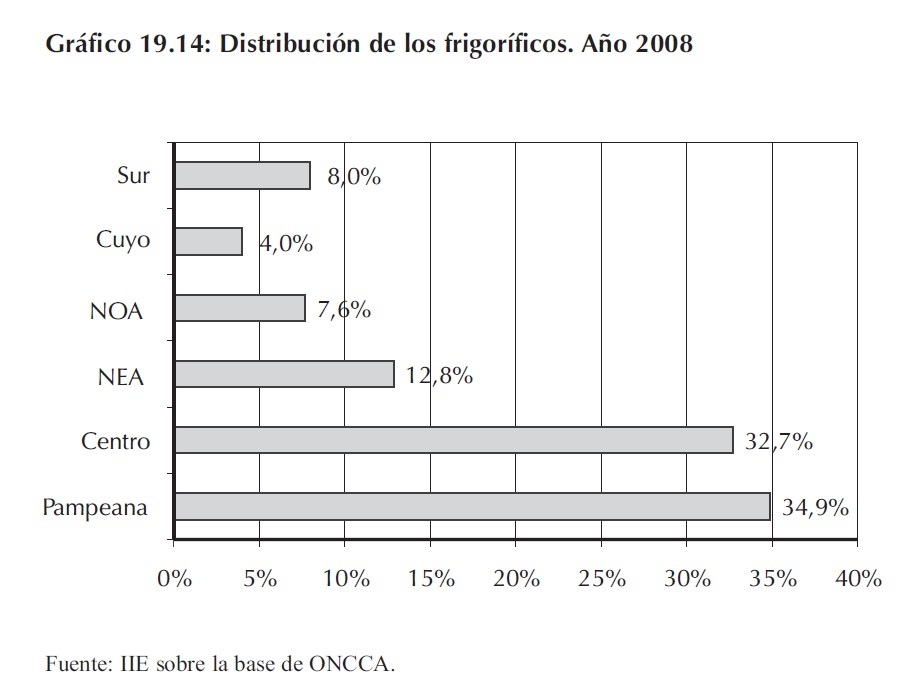

Un aspecto que resta analizar es la capacidad de procesamiento de la industria cárnica argentina. En este sentido, el país cuenta con una capacidad instalada para faenar alrededor de 20 millones de cabezas al año, y se calcula que existe una capacidad ociosa de aproximadamente el 30%. Del total de los productores, la mayoría se concentra en la Región Pampeana y Centro.

Sobre el total de frigoríficos habilitados, el 87% realiza faena de bovinos, el 33% de porcinos, el 25% de ovinos, el 12% de caprinos, y sólo el 2% de equinos 12. De los 471 establecimientos que faenan bovinos, algunos atienden sólo el mercado local (20%) o únicamente el externo (30%), y otros combinan ambas actividades (50%). En este sentido, cerca del 83% de la faena nacional de carne se destina al mercado interno, mientras que el 17% restante es exportado.

Dentro de los establecimientos encontramos 327 mataderos-frigoríficos, 89 mataderos municipales, 54 mataderos rurales (sin usuarios) y 1 matadero rural (con usuarios). Del lado de los operadores, existen 642 matarifes abastecedores, 26 consignatarios directos, 31 fábricas de carnes y productos conservados, 349 fábricas de chacinados, 317 despostaderos, 34 locales de concentración de carnes, 122 cámaras frigoríficas (uso de terceros), 4 locales de concentración de carnes por proyección de imágenes, 235 cámaras frigoríficas (uso propio) y 3.439 carnicerías.

En lo referido al comercio exterior, hay 320 establecimientos exportadores de carnes y 201 importadores.

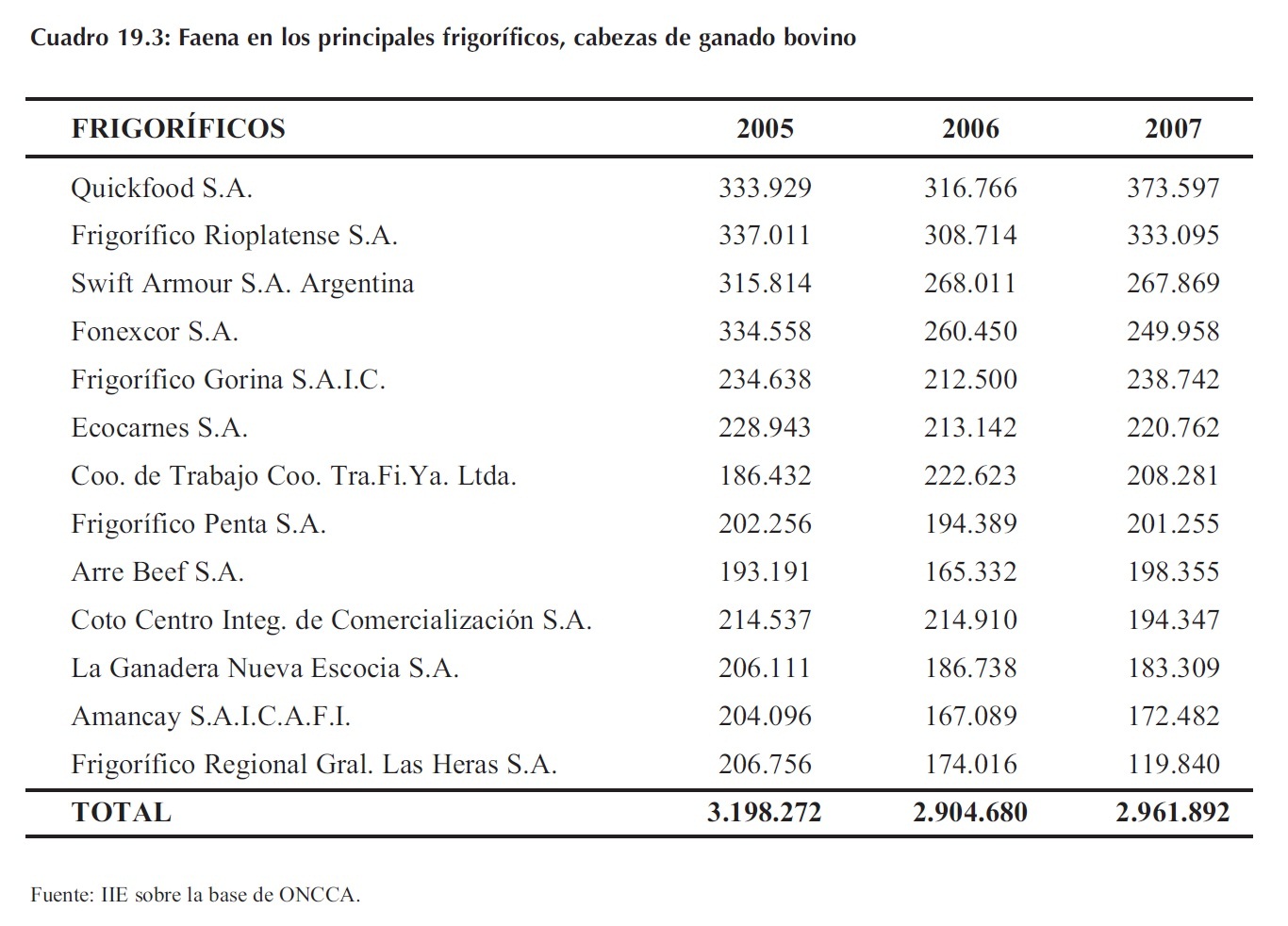

En este sentido, la estructura del mercado argentino de la carne se caracteriza por una clara atomización de los productores y una relativa concentración de los frigoríficos. Actualmente, las dos terceras partes de la faena están en manos de alrededor de 50 frigoríficos. Como puede observarse en el Cuadro 19.3, los primeros trece frigoríficos realizan más del 20% de la faena total anual. De hecho, el 20% de los frigoríficos (los 100 primeros) concentran cerca del 75% de la faena.

12 Algunos establecimientos faenan más de un tipo de animal. De ahí que la sumatoria de los porcentajes sobrepase el 100%.

Además es valioso conocer cómo se han repartido las plantas frigoríficas en el territorio argentino. En el Gráfico 19.14 se aprecia que existe una distribución con preponderancia de la zona central (Región Pampeana y Centro), aunque es menos concentrada que la faena. No obstante cuando se presta atención a la escala de producción de cada frigorífico, nuevamente se vuelve a palpar un predominio de la región, ya que la gran mayoría posee una capacidad de procesamiento de más de 250.000 cabezas por año la cual sobrepasa notablemente la de otras regiones. En la Región de Cuyo, en promedio los frigoríficos rondan las 50.000 cabezas, mientras que en el NOA y el NEA procesan aproximadamente 30.000 y 25.000 cabezas por año respectivamente. Finalmente, la Región Patagónica cuenta con un promedio anual apenas por encima de las 10.000 cabezas.

19.3.3 Consumo

19.3.3.1 Situación mundial

El consumo mundial de carnes muestra un firme crecimiento, siendo la carne porcina la más consumida, seguida por la aviar y finalmente por la vacuna. Los motivos de estos aumentos pueden ser atribuidos al crecimiento de economías como la de China, Corea, Rusia y Chile, donde las mejoras en los niveles de ingreso per cápita impactan sobre el consumo de carnes de alto contenido proteico.

Desde el comienzo del año 2000 a la actualidad, el consumo conjunto de carnes se ha expandido en más de 35 mil toneladas, lo que representa un crecimiento anual promedio del 2,25 %. Como se aprecia en el Gráfico 19.15, la carne aviar es la que ha presentado un mayor dinamismo, logrando en el período un incremento del 33%, que constituye aproximadamente 20 mil toneladas extras repartidas a nivel mundial.

13 Los datos de consumo se encuentran expresados en «miles de toneladas equivalentes de res con hueso».

En el caso de la carne porcina, la suba fue 13% que equivale a más de 10 mil toneladas. En tanto, la carne bovina ha sido la que mostró una menor suba comparado con las anteriores (creció un 9,4%, que representan 5 mil toneladas), lo cual lejos de ser un aspecto negativo, debería ser interpretado como una potencial oportunidad para los países que disponen de excedentes exportables (como Argentina, Brasil, Uruguay), ya que el consumo de alimentos ricos en proteínas viene en pleno ascenso. El mundo aún no ha incorporado totalmente en sus hábitos alimenticios a la carne vacuna, y podría hacerlo en los próximos años.

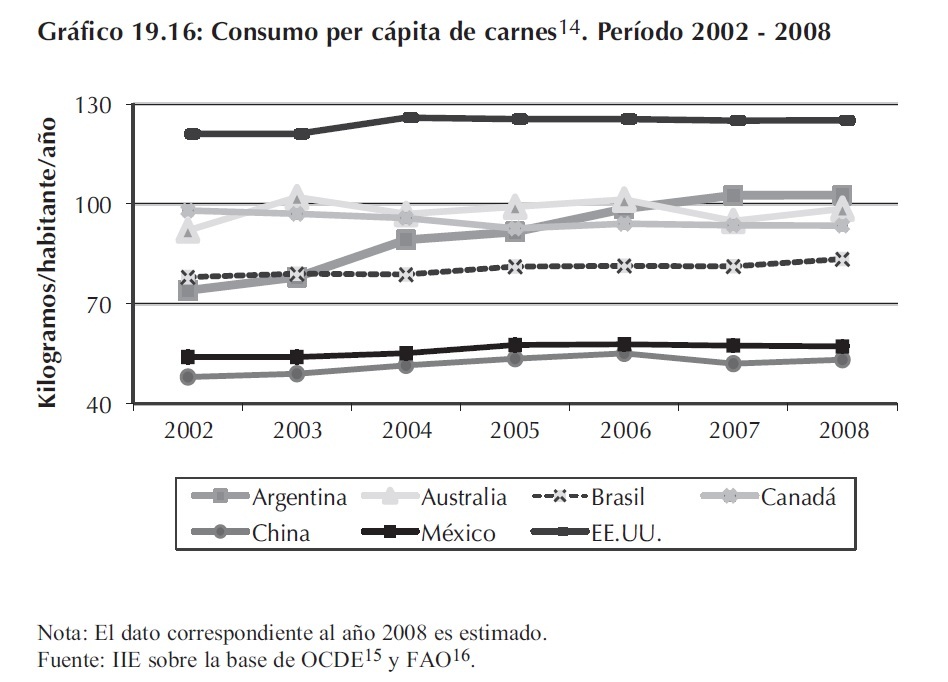

Para analizar como se ha distribuido el incremento en el consumo, el Gráfico 19.16 muestra la evolución del consumo per cápita (expresados en kilogramos anuales por persona) de carne en algunos países donde la ganadería es relevante.

Se advierte que casi todos los países han aumentado su consumo de carnes.

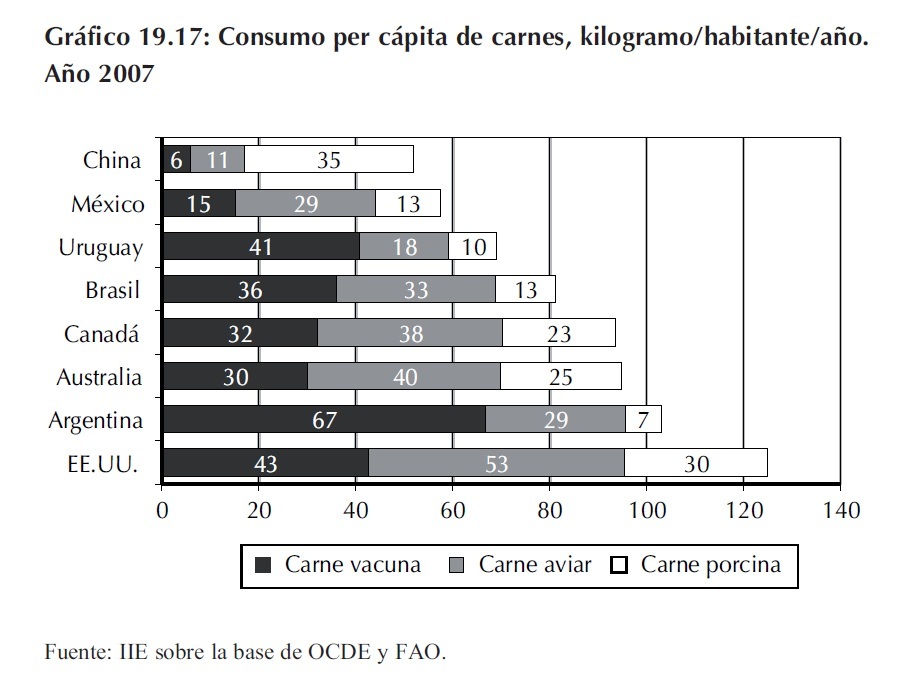

Un aspecto a resaltar, es la performance de Argentina, que hasta hace unos años era el quinto país a nivel mundial con 74 kg. per cápita anuales, detrás de Estados Unidos, Canadá, Australia y Brasil, pasando al segundo lugar a partir del 2007 debido principalmente al incremento en el consumo de carne vacuna y aviar. Otra característica llamativa, es la que surge al comparar la estructura del consumo de los países (Gráfico 19.17).

En ese sentido la situación de Argentina es singular

14 Incluye el consumo per cápita de carne bovina, porcina y aviar, expresados en «peso producto».

15 Organización para la Cooperación y el Desarrollo Económico (OCDE).

16 Organización para la Alimentación y Agricultura (FAO) dependiente de Naciones Unidas.

Como puede observarse, Argentina es el único país que sustenta su elevado consumo casi exclusivamente con carne vacuna, ya que en el resto de los países las participaciones se hayan más equilibradas. La proporción que ocupa la carne bovina en Argentina es del 65%, mientras que para el resto ocupa en promedio 35%.

Desde hace años el país mantiene el primer lugar a nivel mundial en el consumo per cápita de carne vacuna (67 kg.) seguido por Estados Unidos (43 kg.) y Uruguay (41 Kg.). Si bien la participación de la carne vacuna se ha ido reduciendo paulatinamente en las últimas décadas, siendo sustituida principalmente por carne aviar, es necesario avanzar en el proceso de diversificación del consumo. La dieta actual se enriquecería con un aumento de carne de cerdo, de ave y de pescado, que tienen escasa participación.

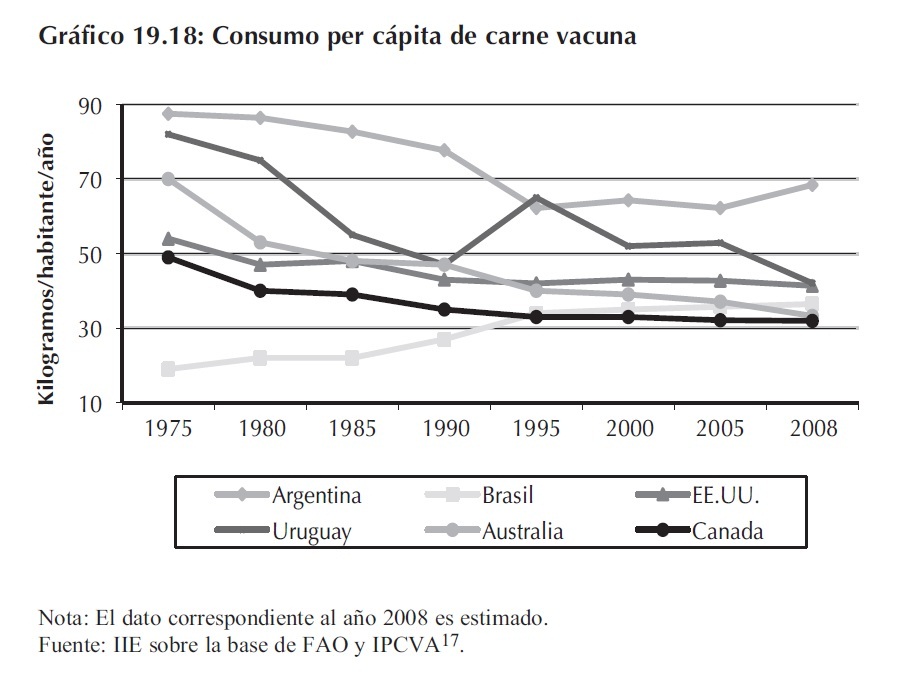

Por último, el Gráfico 19.18 permite mostrar la tendencia a la convergencia de los consumos por habitante en algunos países. Por un lado, se encuentran aquellos países que en 1975 poseían un elevado consumo de carne, y que desde entonces han experimentado una marcada reducción. Los casos más representativos son los de Australia (-52%), Uruguay (-49%), Canadá (-35%), EE.UU. (-24%) y Argentina (-22%). Por el otro, se hallan aquellos países donde el consumo de carne bovina aún no estaba muy difundido y comenzó a aumentar con el paso de los años, como por ejemplo Brasil, México y China. Los dos primeros crecieron respectivamente un 92% y 69%. En el caso del país asiático, hasta el año 1975 poseía un consumo prácticamente nulo, luego comenzó a incrementarse hasta alcanzar en la actualidad más de 6 Kg. por habitante. Este hecho se suma como una excelente oportunidad para los países exportadores de carne vacuna ya que en la mayoría de los países del mundo su consumo es muy bajo en comparación con las demás carnes.

19.3.3.2 Situación nacional

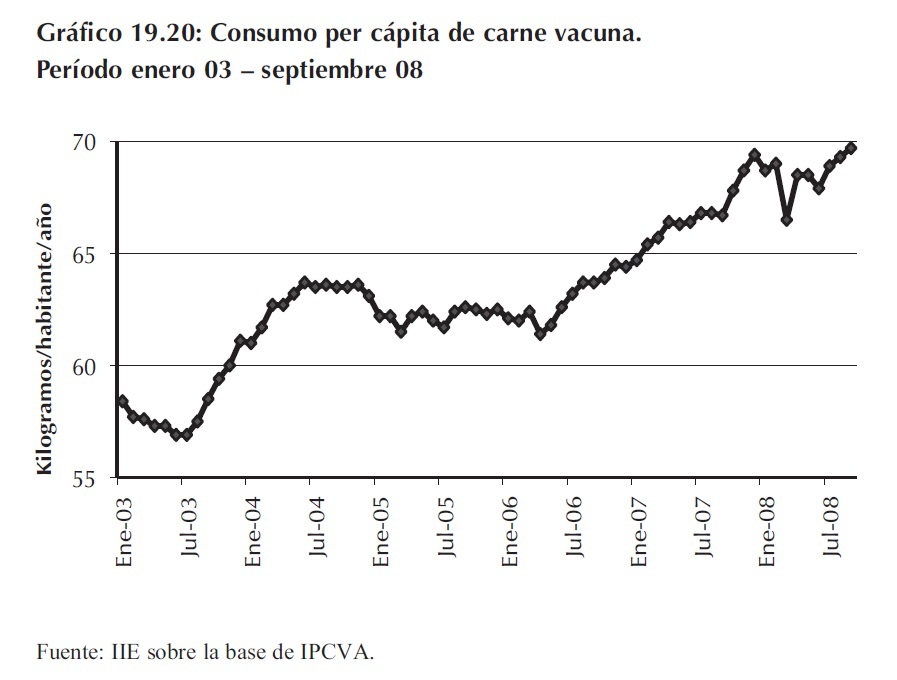

En el plano local, se aprecia que en los últimos años el consumo interno de carne viene registrando un importante crecimiento, luego de la merma sufrida a partir de la crisis de 2001.

17 Instituto de Promoción de la Carne Vacuna Argentina (IPCVA).

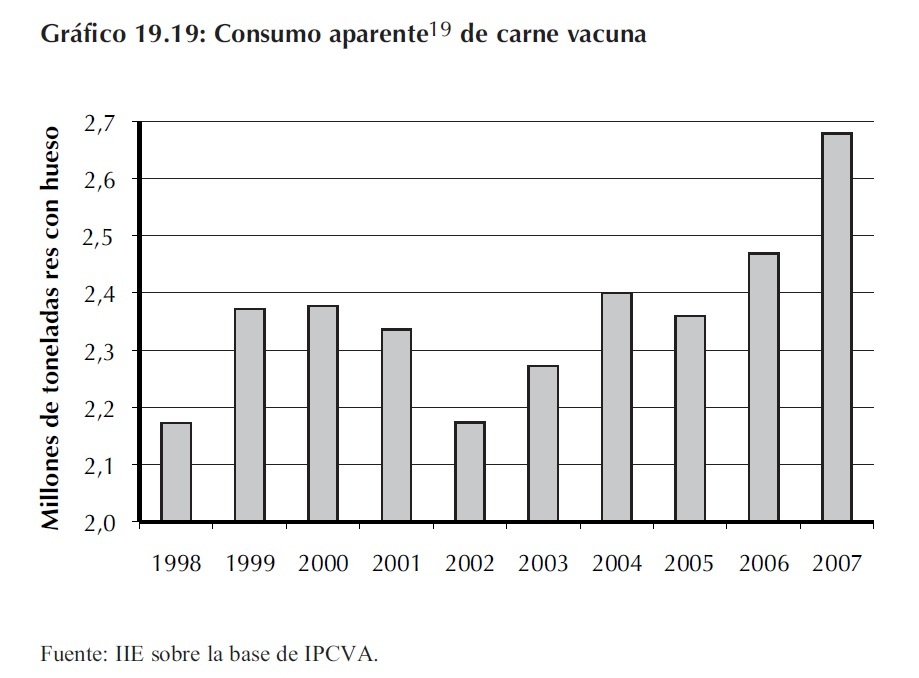

De hecho, como se aprecia en el Gráfico 19.19, mientras que en el año 2002 el consumo interno fue de 2,17 millones de tn r/c/h, en el 2007 se llegó a un valor de 2,62 millones18, lo que significa un aumento del 20,7%.

El consumo interno de carne (demanda aparente) alcanzado en el 2007 representa la cifra más elevada de los últimos 21 años. Si se compara con el año 2006, el crecimiento fue del 9,2%. Al comparar la demanda interna sobre la producción total, se tiene que el mercado doméstico absorbió el 83,2%, destinándose el restante 16,8% a la exportación.

Los motivos de esta significativa expansión de la demanda local son diversos y muchas veces difíciles de identificar. No obstante, podrían destacarse los siguientes: a) La significativa y gradual disminución del desempleo. Mientras que en el segundo trimestre de 2002 se registró un valor cercano al 24,1%, para 2006 ese valor fue del 10,4%. Actualmente, el Instituto Nacional de Estadística y Censos (INDEC) sostiene un índice del 7,5%. b) El incremento salarial, cercano al 57,8% en los últimos tres años. c) El significativo aumento del gasto público y del gasto destinado a programas sociales. Se estima que entre Nación y provincias sumó 220.000 millones de pesos en 2007, lo que equivale a más del 30% del PBI.

Uno de los impactos de estos elementos es el aumento de los ingresos de los sectores medios y bajos, cuya «elasticidad consumo de carne – ingresos», es mucho mayor que en sectores más favorecidos. De hecho, en los últimos años, el aumento en el consumo se mantuvo aún cuando las presiones de demanda (local e internacional) y las limitaciones de oferta generaron un aumento del precio del ganado. Este último hecho, se puede palpar nítidamente cuando se observa la evolución del consumo per cápita de los últimos cinco años (véase Gráfico 19.20).

18 El máximo histórico registrado fue de 2,76 millones de tn r/c/h, en el año 1986.

19 El consumo aparente se calcula como la diferencia entre el total producido y el total exportado.

Surge entonces el interrogante de por qué este producto es tan dominante en la alimentación de los argentinos. La respuesta no se genera de manera simple ya que la carne vacuna en Argentina tiene un trasfondo cultural que le ha dado un valor no solo nutricional sino también económico y político. Sin embargo una gran responsabilidad del comportamiento adoptado en los últimos tiempos se halla principalmente en las señales de precios relativos que reciben los consumidores de los distintos tipos de carnes, los cuales son producto de una combinación de recursos y de políticas anti-exportadoras que van desde la asignación arbitraria de cupos de venta externa (ROE Rojo), las modificaciones de los peso mínimos de faena y el establecimiento de acuerdos de precios en los diferentes eslabones de la cadena, entre otras tantas intervenciones al sector.

Para que el consumo de carnes se equilibre, es necesario que los precios relativos incentiven la sustitución, que exista suficiente producción de carnes alternativas y que se implemente una política nutricional que promueva la diversificación. Sin embargo, las políticas de discriminar precios entre el mercado interno y el de exportación para la carne vacuna, señaliza a los consumidores en sentido contrario a la diversificación del consumo.

Finalmente, en el período enero-julio de 2008 el mercado interno absorbió 1,53 millones de toneladas res con hueso de carne vacuna, nivel que resultó apenas 0,4% inferior al registrado en enero-julio del año pasado. En términos absolutos, el mercado interno absorbió 5.570 tn r/c/h menos entre los períodos considerados.

El conflicto que se desató entre el sector agropecuario y el gobierno nacional más que compensó el aumento de la faena asociado con la liquidación de stocks en marcha, a lo cual hay que agregar el retroceso del peso promedio del animal faenado. De esta manera, en enero-julio de 2008 la producción de carne bajó 3,9%. En términos absolutos se produjeron 71.103 tn r/c/h menos que en igual lapso de 2007.

La diferencia entre la baja de la producción y del consumo interno se explicó por la dinámica de las exportaciones, que disminuyeron en 65.533 tn r/c/h (-24,5% interanual; 92,9% de la caída de la producción).

19.3.4 Exportaciones

19.3.4.1 Situación mundial

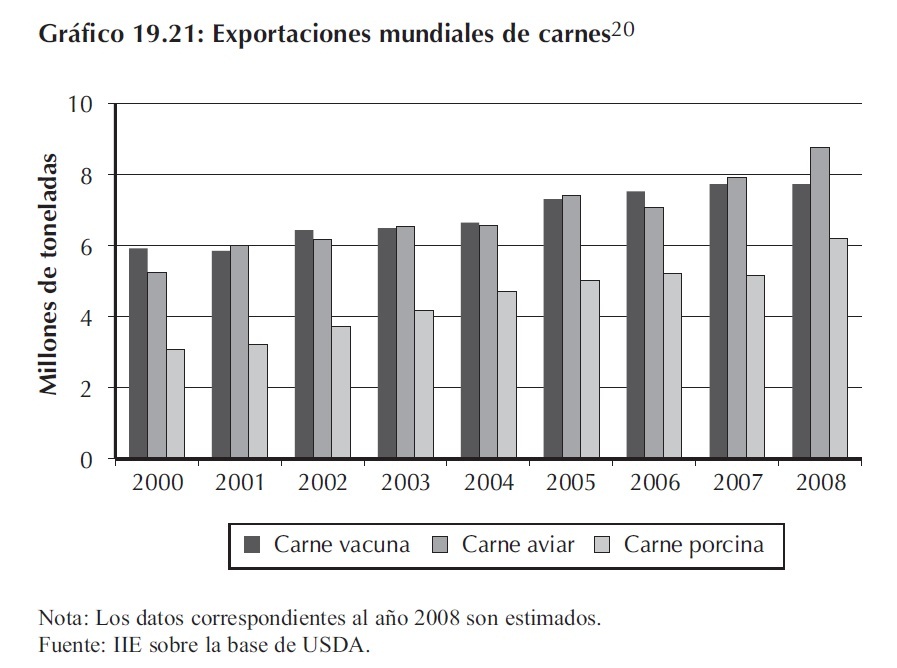

Las exportaciones mundiales de carne han mostrado un incremento moderado después de haber estado estabilizadas en los 5 millones de toneladas en la década pasada. En el período 90-99 en promedio se ha comercializado el 14% del total producido (la mayor parte es consumida en el país de origen).

Como se mencionó anteriormente, si bien la carne porcina es la de mayor producción y la más consumida a nivel mundial, es la carne vacuna la que históricamente lidera las transacciones comerciales internacionales. Alcanzó en el año 2007 las 7,72 millones de toneladas, frente a los 7,33 millones de carne de pollo y los 5,16 millones de carne de cerdo, como se aprecia en el Gráfico 19.21.

Para el año 2008, el Departamento de Agricultura de los EE.UU. pronostica un crecimiento para el comercio de carne aviar del orden del 20% y del 10% para la carne porcina, mientras la carne bovina no experimentaría variación alguna. De concretarse las estimaciones anteriores, la carne vacuna perdería su supremacía histórica en las exportaciones mundiales, la cual quedaría en las manos de la aviar. Este último acontecimiento tiene como fundamentos el extraordinario crecimiento exponencial que viene experimentando el comercio aviar y el exiguo incremento de los últimos años de la carne bovina.

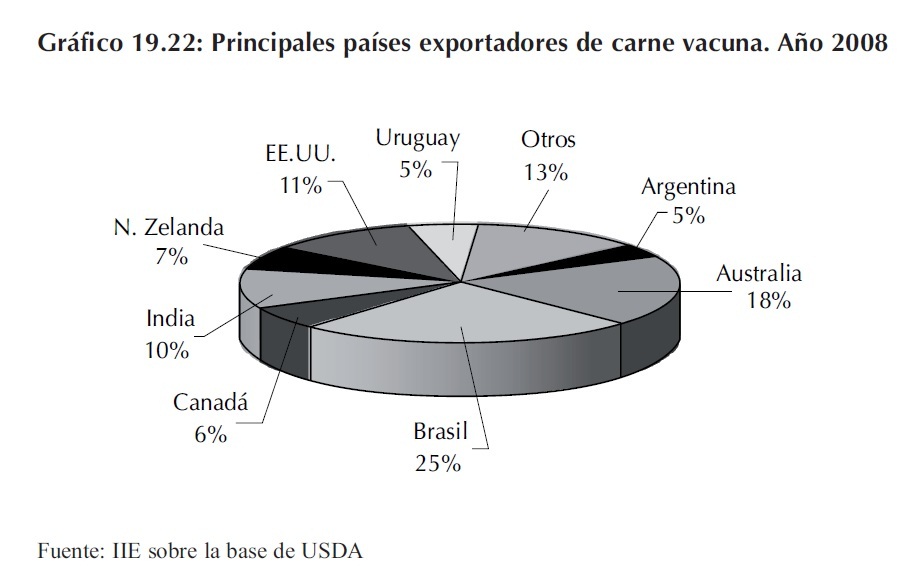

Entre los países exportadores de carne vacuna se destaca Brasil, que acapara el 25% del comercio mundial, y que en los últimos años ha logrado el primer lugar desplazando a Australia y Estados Unidos que actualmente participan con el 18% y 11% respectivamente (Gráfico 19.22). Otros países de importancia en el mercado internacional son India, Nueva Zelanda, Canadá, Argentina y Uruguay, quienes en conjunto representan el 33% de las exportaciones totales.

Como se aprecia, Argentina con sus 400 mil toneladas se posicionó como el sexto exportador, apenas por encima de Uruguay.

Por el lado de la demanda, es de esperar que los principales países en el mercado mundial de carne aumenten sus importaciones ya que su demanda interna seguirá aumentando y la oferta continuará relativamente restringida. Estados Unidos, Rusia, Japón, la Unión Europea y México seguirían concentrando el 80% del volumen negociado. Otros destinos relevantes, como Egipto, Corea del Sur e Israel serán opciones para tener en cuenta.

Un factor importante a la hora de explicar el desempeño de los países en el comercio mundial, es la situación sanitaria. En este sentido, Estados Unidos continuará intentando recuperar el acceso a los mercados asiáticos que han restringido sus compras luego de la crisis de BSE 21 en diciembre de 2003.

20 Los datos de exportaciones se encuentran expresados en «millones de toneladas equivalentes de res con hueso».

21 Bovine Spongiform Encephalopathy.Enfermedad comúnmente conocida como «mal de la vaca loca».

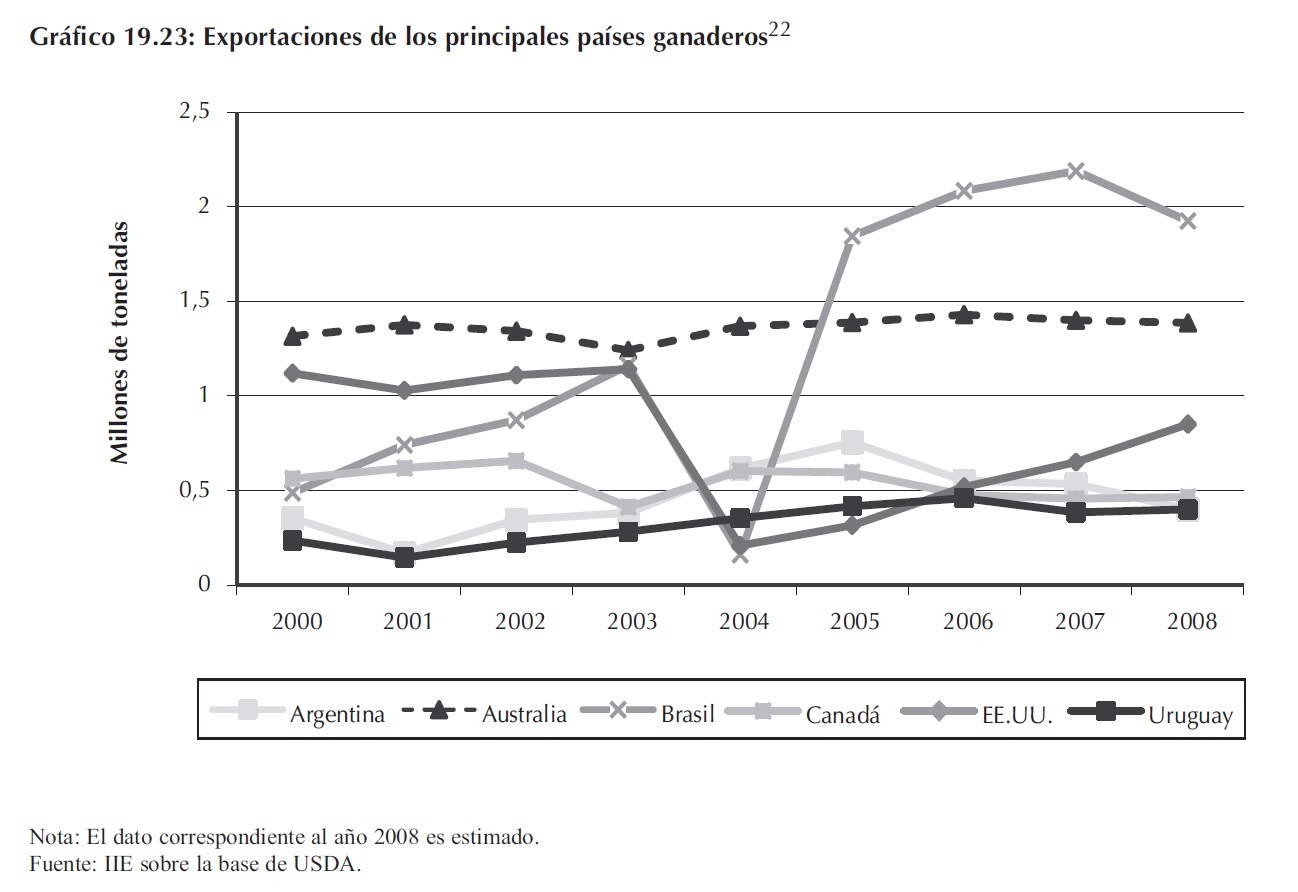

En el Gráfico 19.23 se observa claramente la caída de las exportaciones de Estados Unidos a partir de la aparición de la enfermedad de «la vaca loca» en dicho país lo que le significó pérdidas importantes de mercados.

A pesar de ello, durante el 2008 se espera que sus ventas al exterior aumenten en un 30%, alcanzando las 851.000 toneladas, debido a las oportunidades comerciales con los países vecinos miembros del NAFTA 23. De hecho, mantendrá sus fuertes exportaciones a Canadá y México, al tiempo que mejorará su acceso a Japón, a pesar de las restricciones en los envíos de carne de animales menores a los 20 meses. También se prevé que podría reanudar sus exportaciones a Corea por la beneficiosa negociación de nuevos protocolos de importación de carne.

Otro país afectado por los problemas sanitarios fue Canadá, donde si bien las exportaciones aumentarían un 1,75% (alcanzando las 465.000 toneladas), este volumen permanece muy por

debajo de los valores anuales registrados antes de la crisis de la BSE. En particular, aumentarían las ventas a Estados Unidos debido a la implementación de un programa de riesgo mínimo.

En las últimas décadas, el 85% de las exportaciones canadienses tuvieron como destino a su vecino del sur.

La circunstancia vivida por EE.UU. fue muy bien aprovechada por Australia que accedió a los mercados que dejó disponible. Para 2008, Australia (segundo exportador mundial) estima exportaciones de carne por 1,4 millones de toneladas, registrando una disminución del 1% con respecto al año anterior. Durante 2007, se liquidó gran cantidad de ganado debido a la sequía sufrida en las principales regiones del país. Dado que las condiciones meteorológicas adversas continúan, se espera una reducción en el saldo exportable, motivado por la menor producción de carne bovina.

22 Los datos de exportaciones se encuentran expresados en «millones de toneladas equivalentes de res con hueso».

23 North American Free Trade Agreement.

En el futuro, si la superficie de forrajes se incrementa, los productores australianos tenderán a retener vientres para aumentar el rodeo, provocando una disminución adicional (aunque temporal) de la producción y un menor saldo exportable. El país continúa aprovechando la ausencia de Estados Unidos en los mercados asiáticos, pero la limitación de la oferta perjudicará las ventas de carne al exterior.

Es importante destacar el incremento de las exportaciones uruguayas a partir del reconocimiento por parte de la Organización Mundial de Sanidad Animal (OIE por sus iniciales en inglés) de país libre de aftosa con vacunación y su acceso al mercado americano.

Otro caso digno de distinción es el de Brasil. En el año 1998 se encontraba como el quinto exportador mundial con apenas 304 mil toneladas, por detrás de Australia (1,3 millones tn), EE.UU. (985 mil tn), Nueva Zelanda (479 mil tn) y Canadá (461 mil tn) y a partir del 2005 se convirtió en el líder mundial indiscutido. En el año 2007 comercializó aproximadamente 2,2 millones de toneladas, lo cual equivale a un incremento del 620% en tan solo 8 años. Para el 2008 se estima una caída del 12%, con lo cual sus exportaciones serían de 1,9 millones de toneladas.

19.3.4.2 Situación nacional

19.3.4.2.1 Exportaciones totales

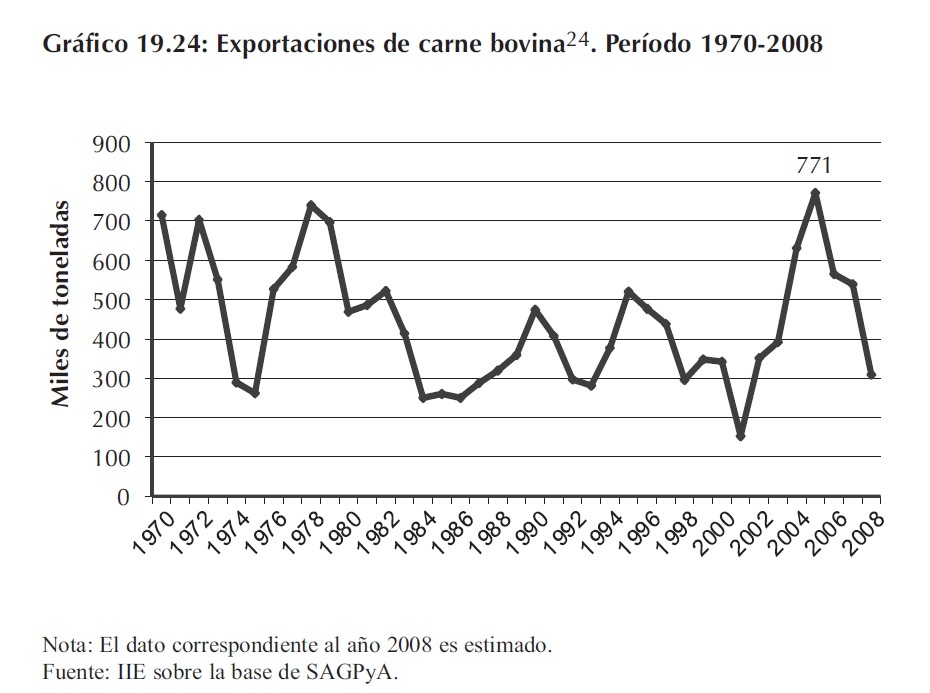

Argentina también mostró una importante recuperación en el mercado internacional logrando en el 2005 el récord de los últimos 40 años con 771 toneladas exportadas. Sin embargo en los últimos tres años las exportaciones volvieron a caer a causa de medidas oficiales que restringieron las mismas con el objetivo de impedir la falta de carne en el mercado interno. Como se puede ver en el Gráfico 19.24, las exportaciones de carne vacuna Argentina, han presentado a través de la historia un comportamiento cíclico a través de los distintos períodos.

24 Los datos de exportación se encuentran expresados en «miles de toneladas equivalentes de res con hueso».

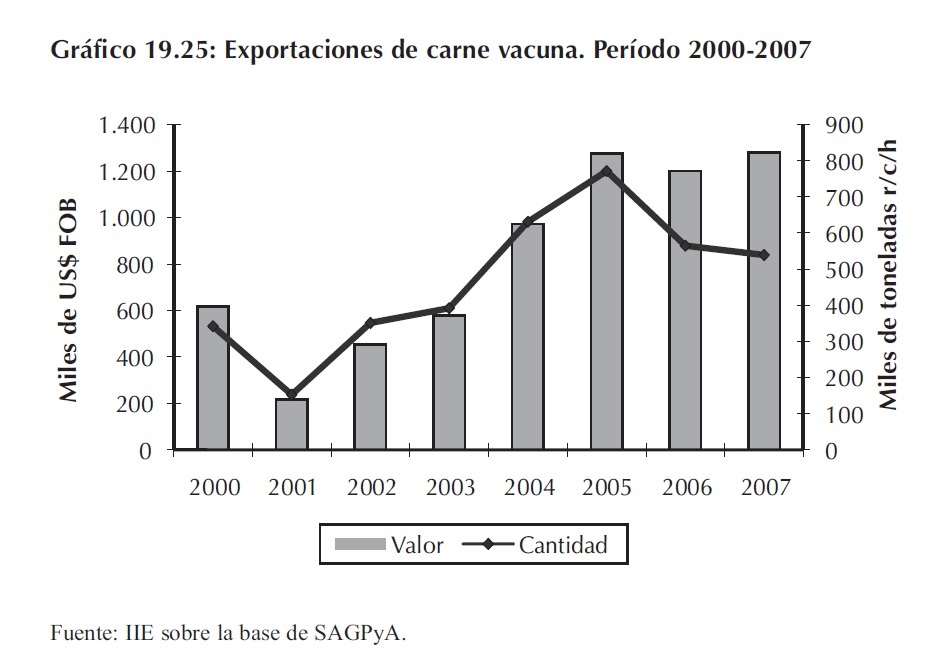

Además, es interesante observar la evolución de las exportaciones de carne vacuna en cuanto a volumen y valor (Gráfico 19.25). Desde el año 2002 en adelante se está produciendo un incremento muy marcado en el valor de las exportaciones, que continúa en la actualidad, mientras que por el lado del volumen en toneladas viene experimentando una caída en los últimos dos años.

Este incremento en el valor de las ventas externas de carne bovina se ha debido especialmente al incremento que han experimentado los precios y además al peso de cortes de mayor valor como los Hilton. En términos monetarios, las ventas al exterior generaron ingresos por 1.281 millones de dólares FOB (free on board) en 2007, mostrando un incremento del 6,76% respecto de 2006 (81 millones de dólares adicionales) y superando en un 0,5% a los valores record de 2005. La mayor variación estuvo explicada por la venta de cortes Hilton (US$64,5 millones) y de vísceras y menudencias (US$55,5 millones).

En el período enero-julio 2008 alcanzó un valor total de US$786,2 millones FOB, resultando 10,3% superior a la de enero-julio de 2007. Como ya se indicó, los menores volúmenes fueron más que compensados por los mayores precios. En julio los ingresos por ventas al exterior fueron de US$131,2 millones. En términos interanuales crecieron 4,0%.

Todos los cortes ganaron participación relativa a costa del retroceso de los valores cobrados por carnes procesadas (las que más retrocedieron, producto de las regulaciones aplicadas), cuyos ingresos llegaron a un total de US$49,2 millones y cayeron 21,1% interanual.

Los cortes congelados y frescos extra-Hilton explicaron casi 60% de los ingresos por exportaciones, con un total de US$468,2 millones FOB. En términos interanuales crecieron 12,4%.

Por su parte, debido a menudencias y vísceras ingresaron US$89,3 millones, es decir 11,2% más que un año atrás, y por carnes cortes Hilton los valores cobrados subieron hasta ubicarse en US$179,5 millones (16,6% interanual).

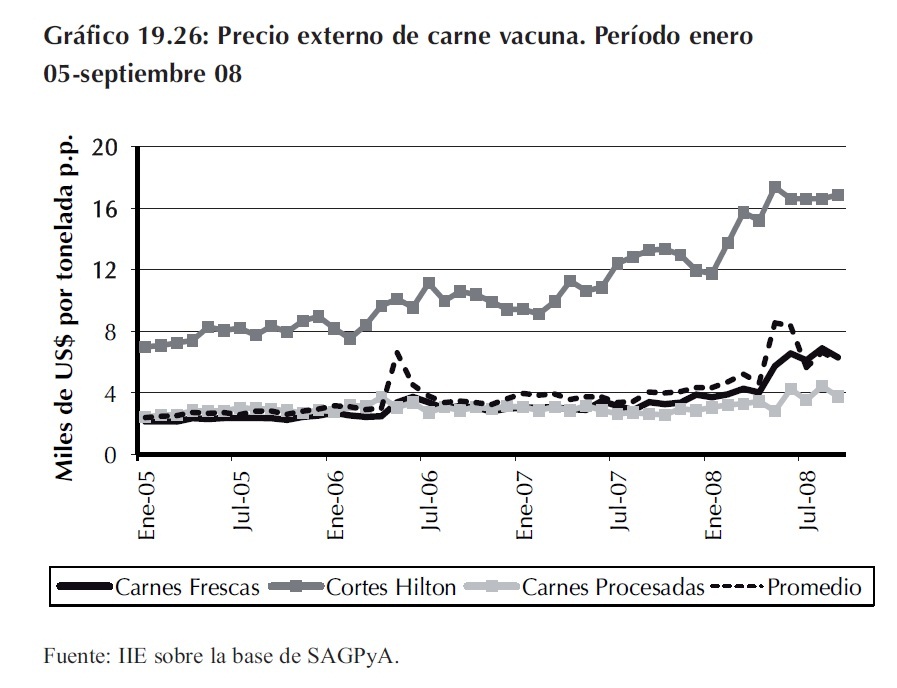

Como surge del Gráfico 19.26, entre enero-julio el precio promedio de los cortes exportados subió a US$4.111 por tonelada peso producto, exhibiendo una mejora interanual de 39,1%.

Los cortes congelados y frescos extra-Hilton fueron los que registraron el mayor aumento (45,3% anual), en tanto los cortes Hilton verificaron una suba promedio de 44,9% interanual. Las menudencias y vísceras hicieron lo propio en 28,5% y las carnes procesadas en 18,9%.

La comparación de los precios de los cortes Hilton expresados en dólares y en euros muestra que el principal factor explicativo de la recuperación observada fue la devaluación que registró el dólar estadounidense en los últimos años. Es cierto que hubo y hay factores estructurales (tales como cambios en oferta y demanda, y en los stocks de granos, alimentos, energéticos y metales) que están influyendo (con disparidad en los diferentes tipos de productos), pero la recuperación de los precios en otras monedas fue sustancialmente inferior a la registrada en dólares.

Los precios medidos en dólares crecieron 44,9% interanual, hasta ubicarse en un promedio de US$14.804 por tonelada peso producto en los primeros siete meses del corriente ejercicio. En tanto que, al medirlos en euros, resultaron 25,8% superiores, llegando a €9.624 por tonelada peso producto. Si se extiende el cálculo al precio promedio general, la tasa de crecimiento baja de 39,1% en dólares a 20,8% en euros, tomando iguales períodos de tiempo.

En cuanto a las cantidades exportadas (ver Gráfico 19.25), según la SAGPyA en 2007 el volumen de carne vacuna exportado fue de 539.011 toneladas (expresado en res con hueso) que significó una disminución del 4,61% (26 mil toneladas menos) respecto al año anterior. Esta diferencia se explica principalmente por la disminución del 7,3% en los cortes frescos extra-Hilton (31,6 mil toneladas menos de res con hueso).

Si bien los cortes Hilton y las carnes procesadas registraron un aumento del 4,5% y del 4,2%, en valores absolutos, sólo se incrementaron en 1,7 mil y 3,8 mil toneladas de res con hueso respectivamente. Por su parte, los embarques de vísceras y menudencias mostraron un incremento interanual del 23,2% (26,2 mil toneladas adicionales).

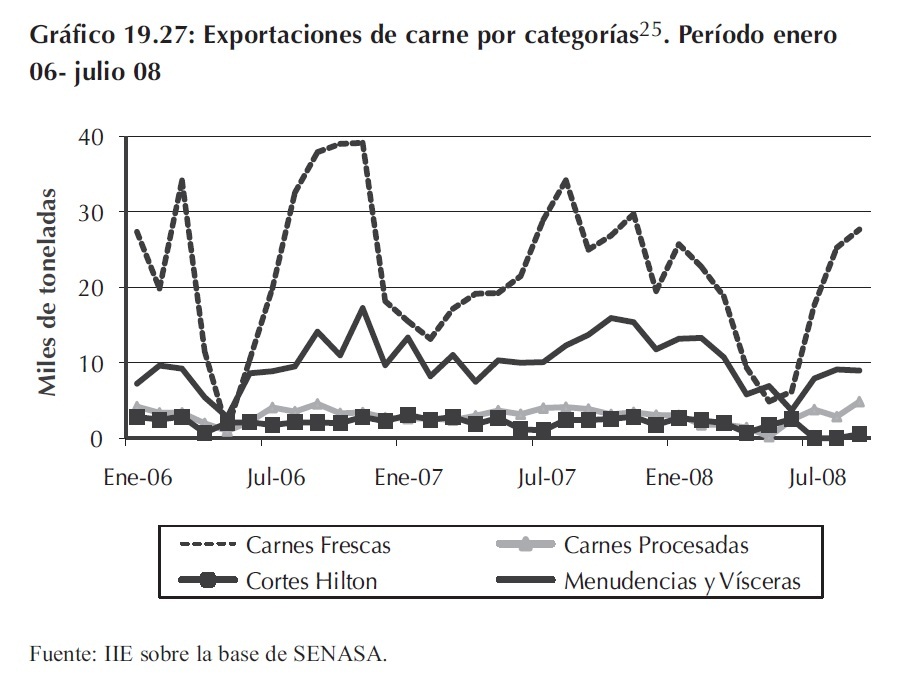

Cuando se consideran los primeros siete meses del año, los envíos al exterior alcanzaron un total de 191.221 toneladas peso producto (tn pp), lo que significó un retroceso de 20,7% con respecto al mismo período de 2007. En términos absolutos, se exportaron 50.055 tn pp menos que en enero-julio del año pasado. Esto equivalió a casi un mes y medio de exportaciones realizadas durante 2007.

25 Los datos de exportación se encuentran expresados en «miles de toneladas equivalentes de res con hueso».

Los cortes Hilton y las menudencias y vísceras fueron los menos afectados, aunque retrocedieron en forma significativa (sin embargo, en el primer caso se espera la normalización en los próximos meses). En enero-julio de 2008 se enviaron 12.127 tn pp (en julio sólo se registraron embarques por 24 tn pp) y 60.907 tn pp, respectivamente, es decir 19,5% y 13,5% menos que en igual período del año pasado. De este modo, sus participaciones en el total crecieron y se ubicaron en 6,3% y 31,9%, respectivamente.

Las exportaciones de cortes congelados y frescos extra-Hilton y de carnes procesadas experimentaron disminuciones más importantes con relación a los primeros siete meses de 2007. En el primer caso, los envíos totalizaron 104.011 tn pp, lo que significó un retroceso de 22,7% interanual, mientras que en el segundo caso, el volumen embarcado fue de 14.176 tn pp, lo que representó una disminución de 33,6% interanual.

19.3.4.2.2 Destinos de las exportaciones

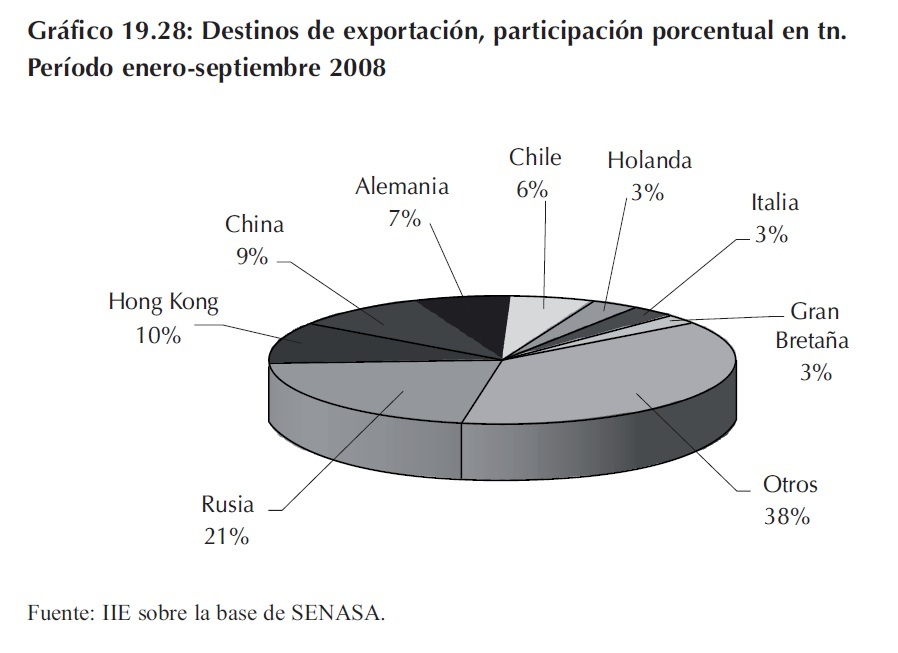

En cuanto a los destinos de exportación en volumen, según lo acumulado en el período enero-septiembre del 2008, como puede observarse en el Gráfico 19.28, los principales compradores son: Rusia, la Unión Europea (con Alemania, Holanda, Italia y Gran Bretaña a la cabeza), Hong Kong, China y Chile. En total adquirieron 63% de las exportaciones totales.

La Federación Rusa se mantuvo como el principal destino en volumen para la carne vacuna argentina durante los primeros nueve meses de 2008 con aproximadamente 72,7 mil toneladas, seguido por Hong Kong con sus 35,1 mil toneladas, China con 32 mil toneladas, Alemania con 23,1 mil toneladas y Chile 19,4 mil toneladas.

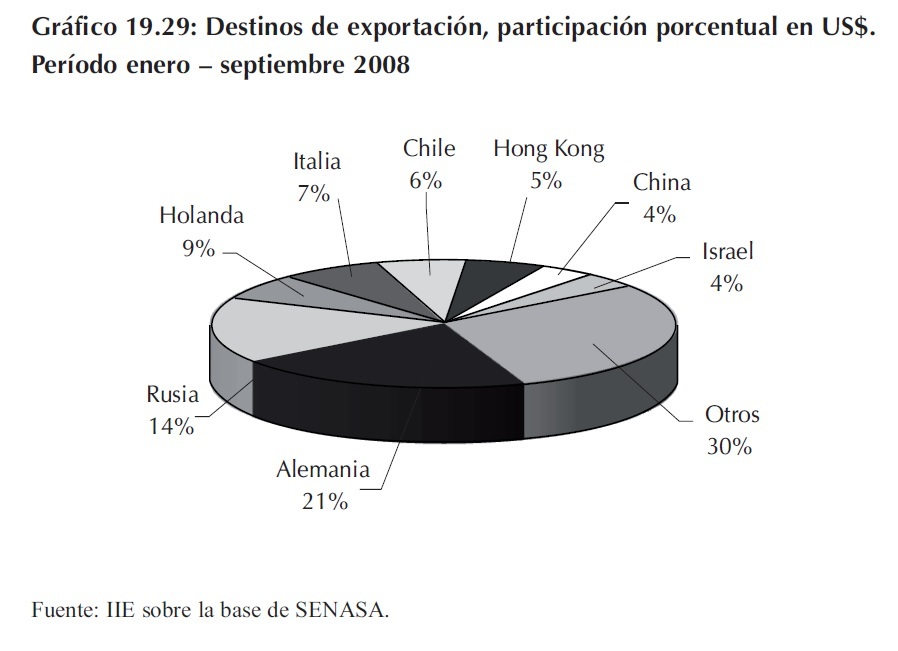

En cuanto al valor de las divisas ingresadas, tal como lo refleja el Gráfico 19.29, el principal mercado en los primeros nueve meses del año 2008 ha sido Alemania, que explica más de una quinta parte del total del valor exportado. Le sigue Rusia (13,6% del total), los Países Bajos (9,4%), Italia (7,2%), y Chile (6,2%).

Si se comparan los embarques de los últimos nueve meses con los correspondientes al período enero -septiembre de 2007, estos mostraron un comportamiento variable según el mercado, aunque predomina una clara tendencia a la baja.

Los embarques dirigidos hacia Rusia mostraron a lo largo de los primeros nueve meses de 2008 un volumen moderadamente inferior (12%) al registrado en similar período del año anterior, ubicándose en niveles cercanos a las 73 mil toneladas. En el mismo período, las exportaciones a Chile se ubican en niveles significativamente inferiores, mostrando una caída cercana al 50%.

Finalmente, las ventas dirigidas a Israel cayeron más de un 34% al comparar los mismos períodos.

Las exportaciones hacia Alemania, principal mercado de los cortes enfriados de alto valor, mostraron un comportamiento decreciente a lo largo de los primeros nueve meses de 2008, retrocediendo más de un 45% en comparación con los embarques realizados a lo largo del período enero – septiembre del año pasado. Las exportaciones con destino a Italia, España y el Reino Unido muestran tendencias negativas, con una caída de los volúmenes exportados del 5%, 32% y 30% respectivamente durante el período enero – septiembre de 2008 en relación al mismo período del año anterior.

Considerando a la UE, hasta septiembre del corriente año, sólo crecieron las exportaciones con destino a los Países Bajos (+40%) como consecuencia de los problemas para acceder al mercado europeo que enfrenta Brasil, su principal abastecedor en 2007. Las exportaciones de carne procesada con destino a los Estados Unidos también mostraron, entre enero y agosto de 2008 niveles inferiores a los del mismo período del año anterior, cayendo un 40%, aproximadamente.

La mayoría de los destinos muestran volúmenes de exportación inferiores en septiembre del corriente año que los registrados en el mismo mes del año anterior, entre estos se destacan Chile, Rusia, Israel, Reino Unido, Estados Unidos, Brasil y Venezuela. Paralelamente, mostraron una suba en los volúmenes importados de carne vacuna argentina Marruecos, Kazajstán, Alemania y los Países Bajos.

El valor obtenido por las exportaciones de carne vacuna se incrementó en la mayoría los principales destinos en relación a septiembre del año pasado; y hubo algunos mercados que crecieron significativamente, principalmente debido al incremento de los precios, como Israel y Rusia por un lado, y los Países Bajos, Alemania e Italia en la UE por otro. Las caídas más importantes en relación al mismo mes del año anterior se verifican en los casos de Venezuela, Chile, el Reino Unido y Estados Unidos.

19.3.4.2.3 Cuota Hilton

La Cuota Hilton es un cupo de exportación de carne vacuna sin hueso de alta calidad y valor que la Unión Europea otorga anualmente a países productores y exportadores de carnes. Según el mismo se establece un cupo en cantidades fijas de toneladas, conformado por un conjunto de cortes especiales de carne vacuna de calidad y precios elevados. De este modo, estos bienes son colocados en el mercado europeo libre de prelievos 26 y con un arancel equivalente al 20%.

Técnicamente, la cuota se cubre con «cortes de carne de animales bovinos de edad comprendida entre 22 y 24 meses, con dos dientes incisivos permanentes, alimentados exclusivamente en pasturas, cuyo peso a la faena no excede de 460 kilogramos vivos, de calidad especiales o buenos, denominados cortes vacunos especiales en cartonesSpecial Boxes Beefcuyos cortes estén autorizados a llevar la marca «SC» (Special Cuts). Los cortes en cuestión se dividen en tres grupos, según el lugar de la res vacuna de donde provengan. De este modo, tenemos: Del Cuarto Trasero (Rump and Loin): bife angosto, cuadril y lomo; De la Rueda: nalga de adentro, nalga de afuera y bola de lomo; Del Cuarto Delantero: bife ancho sin tapa.

El origen de la Cuota Hilton proviene de un acuerdo comercial dado en el marco de las Negociaciones Multilaterales Comerciales del GATT (Acuerdo General de Aranceles y Comercio) en la llamada Rueda de Tokio, en el año 1979, realizada en un hotel de la cadena Hilton (de allí su nombre). En esa rueda la Unión Europea acordó asignar un cupo para realizar exportaciones a su mercado de cortes vacunos de alta calidad.

En la Argentina, las 28.000 toneladas de la Cuota Hilton se asignan a empresas frigoríficas y grupos de productores, bajo criterio de la norma vigente para este fin y basándose fundamentalmente en la performance exportadora de cada empresa.

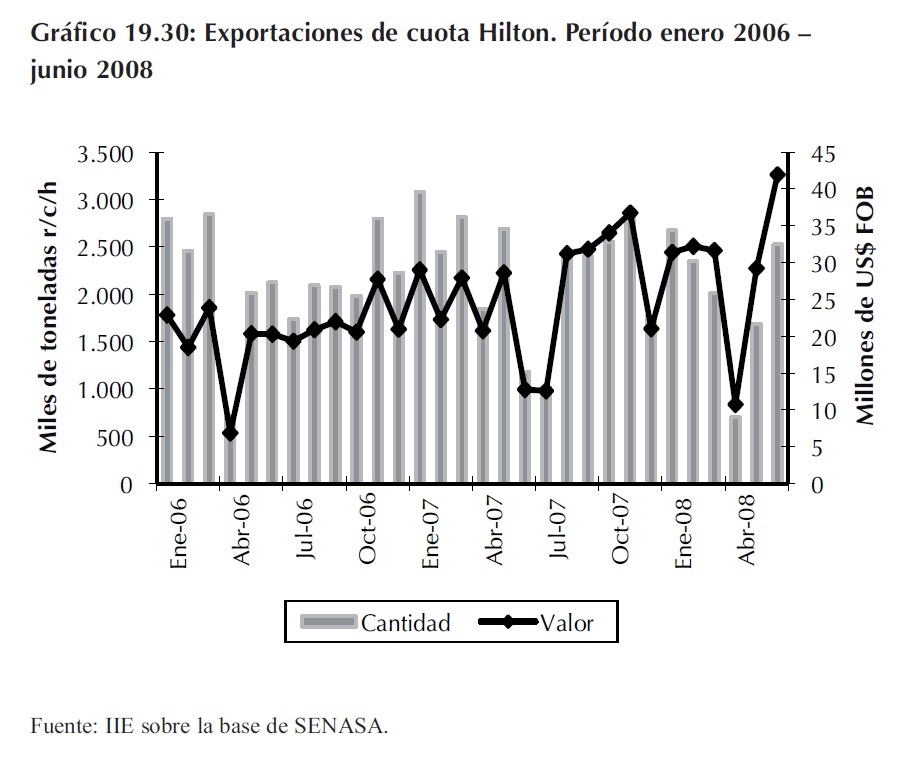

Durante 2007 la Cuota Hilton significó la exportación de 27.044 toneladas de peso producto, por un valor cercano a 309 millones de dólares FOB. Estos valores supusieron un aumento del 4,5% en volumen y del 26,4% en términos monetarios respecto al desempeño registrado durante 2006. Los ingresos adicionales se explican en gran parte debido a los distintos aumentos de precio registrados en los países de destino. Si bien el promedio acumulado para 2007 sugiere un precio de 11.417 dólares por tonelada de producto, durante octubre del mismo año se dio un pico de 13.334 dólares, y en algunos destinos como Suecia y Luxemburgo el valor superó los 14.000 dólares. Esto puede apreciarse en el incremento continuo que han experimentado las exportaciones cuando se consideran en valor, como se visualiza en el Gráfico 19.30.

26 El prelievo es un impuesto a la importación, de tasa variable según el precio. Es aplicado por la Unión Europea a las importa ciones que provienen de países externos.

Durante el período enero-septiembre de 2008 se exportaron 12.477 toneladas peso producto como parte de la Cuota Hilton, por un valor aproximado de US$185.935.000 FOB. En cuanto al volumen, se registró una caída del 37% respecto al acumulado del mismo período del año 2007.

Sin embargo, esta disminución fue compensada en gran parte por un aumento en los precios (en promedio) con lo que los ingresos totales para los primeros nueve meses del año experimentaron una caída mucho menor (-14%).

Respecto a la distribución por empresas, cabe destacar que más del 50% de la Cuota Hilton está en manos de JBS Swift, Finexcor-Friar, Gorina, ArreBeef y AB&P.

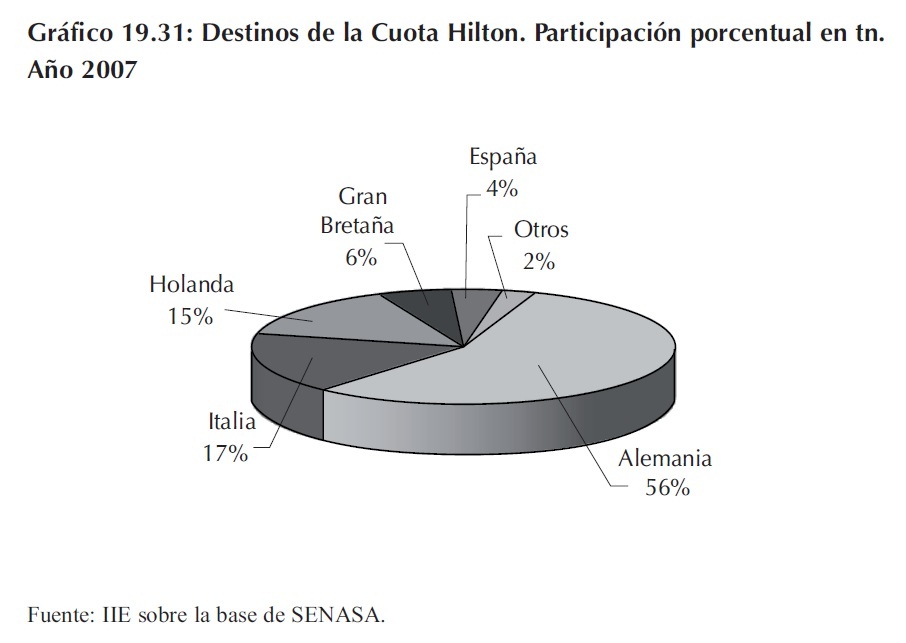

Los principales destinos de los Cortes Hilton, en cuanto al volumen exportado en 2007 (véase Gráfico 19.31), fueron: Alemania (56%), Italia (17%) y Holanda (15%). En cuanto al valor exportado de Cortes Hilton, se destacaron: Alemania (50%), Italia (18,3%) y Holanda (14,1%).

En lo que ha transcurrido del 2008, el principal importador sigue siendo Alemania con el 50%, seguido por Holanda (24%), Italia (16%) y Gran Bretaña (5%). Al tener en cuenta los destinos por valor, las ubicaciones no varían y la participación de los cuatro países mencionado alcanza el 95% del total.

19.4 El estado y su intervención

Para el desarrollo equilibrado de toda la trama, es necesaria la activa participación del Estado dando un marco claro de referencia y fijando pautas concretas que ayuden al progreso del sector en su conjunto y que a su vez esté en plena consonancia con los objetivos más generales que se han planteado. Sin lugar a dudas que esto último no es una tarea fácil pero deben agotarse todas las fuerzas en esta dirección. En este sentido, las intervenciones que se vienen sucediendo se atienen más a conseguir las metas generales del país, pero sin considerar un porvenir sustentable de la actividad. Un claro ejemplo es la aplicación de precios máximos vigentes en algunos eslabones de la cadena, el cual tiene el objeto de contener el incremento de precios. Si bien este instrumento es válido para paliar los efectos inflacionarios de la escalada de precios internacionales, introduce una serie de rigideces dentro de la articulación de la trama en la cual se ve perjudicado el eslabón más débil: el productor.

Otro argumento en relación a las medidas instrumentadas gira en torno a la problemática social del país y la necesidad de mejorar la distribución del ingreso. El punto clave radica en el hecho de que el aumento de los precios de la carne vacuna dificultaría aún más la incorporación de proteínas de alta calidad en la dieta de las clases más bajas. Así se podrían seguir enunciando argumentos que intentan respaldar las sucesivas intromisiones sobre la cadena cárnica (es necesario aclarar que no es el único sector sujeto a intervenciones estatales).

Las continuas intervenciones que se vienen sucediendo en el sector han dificultado su pleno desarrollo. La falta de incentivos y de reglas de juego claras y estables bajo la cuál se ha tenido que mover la ganadería argentina desde principios del año 2006, período en el cuál se estableció el sistema de permisos de exportación (ROE), se impusieron precios máximos para el ganado en pie, se impuso el peso mínimo de faena, se mantuvieron las retenciones y por momentos se suspendieron las exportaciones de carne vacuna. Además de los efectos negativos que provocan en el sector, también se está enviando una señal negativa hacia el exterior que impacta negativamente en la imagen comercial del país, poniendo en riesgo la participación en nuevos mercados con demandas en progresivo crecimiento. Evidentemente, se está despilfarrando una vez más una excelente oportunidad que brinda el mercado internacional aunque todavía con tiempo.

La economía de la producción de carne vacuna necesita de mercados más libres junto con mejores reglas y un adecuado esquema de incentivos. En tal sentido, el sistema de retenciones a las exportaciones combinado con restricciones cuantitativas, subvenciones y obligaciones de registro, constituye un nudo generador de ineficiencias productivas y destructor del espíritu empresarial.

También es necesario impulsar más competencia en temas tales como el comercio dentro del MERCOSUR de ganados y carnes y en la distribución de cuotas. También en el establecimiento de un marco de regulaciones pro competitivas como los requisitos sanitarios y las normas técnicas para el ganado, los frigoríficos y los comercializadores, y un mejor contralor fiscal.

19.5 Proyecciones al 2017

El objetivo del presente apartado, es presentar las estimaciones de consumo realizadas conjuntamente por la OCDE y la FAO que abarcan los próximos diez años. Estas proyecciones, sirven para dar una cuantificación de la oportunidad que se le presentará al sector en el mediano y largo plazo. Los pronósticos han sido realizados teniendo en cuenta tanto el desempeño reciente de cada país, así como también el potencial grado de desarrollo en función del crecimiento poblacional, el mejoramiento de la dieta alimentaria, los recursos disponibles tales como capacidad instalada, tierras disponibles, conocimiento de la actividad, entre otros.

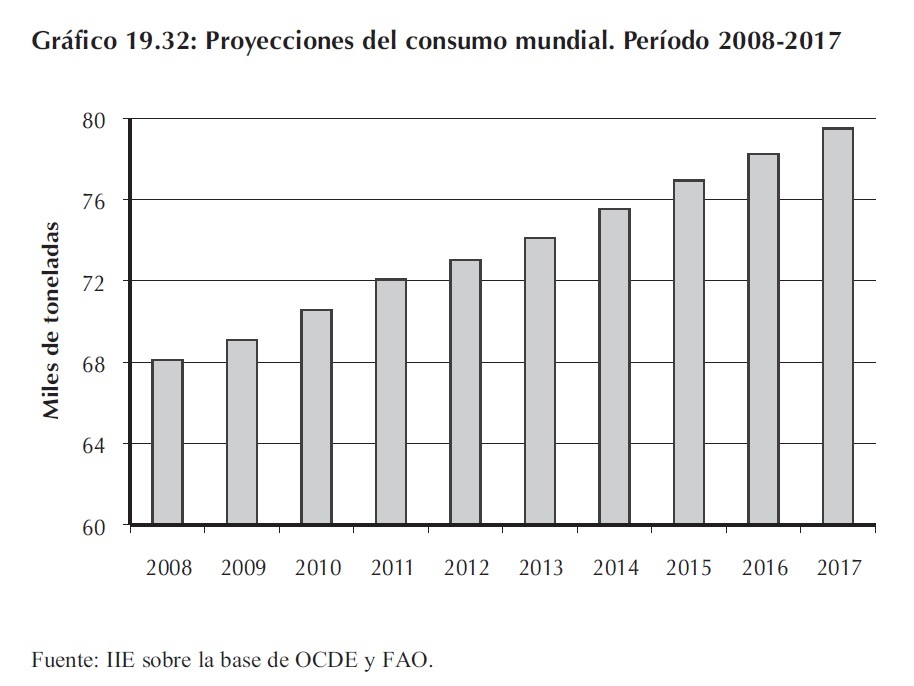

A nivel mundial, según los estudios realizados, el consumo de carne bovina para el año 2008 fue estimado en 68.117 toneladas, y las proyecciones hacia el 2017 indican un consumo total de 79.516 toneladas (ver Gráfico 19.32) lo que involucra unas 11.400 toneladas extras de carne.

Entre los grandes impulsores del consumo se destacan China, Brasil e India, no sólo en términos de las tasas acumuladas de crecimiento sino en volúmenes netos.

El consumo de China crecería un 45% hacia el 2017, lo que implica aproximadamente 3.600 toneladas.

Brasil, por su parte, mostraría un crecimiento del 20% con un promedio anual del 2,06% y su consumo se expandiría en unas 1.400 toneladas. Por último, India consumiría 960 toneladas extras. En conjunto estos tres países representarían el 52% del incremento total del consumo de carne vacuna.

Sin lugar a dudas este escenario de expansión del consumo constituye una excelente oportunidad para todos los países que poseen potencial para desarrollar la actividad y más aun para aquellos que exhiben excedentes exportables. En el caso particular de Argentina, es factible pensar en una gran expansión de la producción siempre que en los próximos años se transite por el camino correcto, incorporando las últimas tecnologías disponibles, exigiendo a todos los participantes un elevado estándar sanitario y pregonando la eficiencia reproductiva. En todo este proceso es necesaria la presencia de un estado que facilite transitar este difícil sendero, direccionando los incentivos para que el productor pueda desarrollarse a través del tiempo.

19.6 Consideraciones finales

En la actualidad, la industria cárnica y frigorífica de la Argentina enfrenta una situación muy particular, caracterizada por la gran disparidad existente entre el potencial del sector y la realidad que se observa en el mercado.

Por un lado, existen perspectivas reales de crecimiento, impulsadas por los aumentos en la demanda interna y externa. Por el otro, se observan numerosos interrogantes, tanto sectoriales como coyunturales, que parecen ir en contra de las oportunidades de despegue y desarrollo.

En particular, al estancamiento del stock ganadero, el desplazamiento de la hacienda a tierras con pasturas de menor calidad, la creciente liquidación de vientres y los problemas de ineficiencia estructural, se le suman el incremento de los costos en dólares, el aumento de la presión tributaria, las disputas con el gobierno, la falta de claridad en los incentivos, y el deterioro del sector.

Al analizar cada uno de estos puntos por separado se puede percibir que la naturaleza del problema es sumamente compleja y la aplicación de soluciones improvisadas y de corto alcance no hace más que agravar la situación. Para aprovechar la inigualable situación de los mercados mundiales se requiere un trabajo conjunto y coordinado de los sectores productores, industriales, comercializadores y del gobierno, con el fin de estimular el crecimiento sustentable de la producción, sin perjudicar los intereses y necesidades de las distintas partes, y procurando mantener el poder adquisitivo de la población.

Anexo 19: La cadena de carne bovina en la provincia de

Córdoba. Implicancias para el desarrollo territorial

Por Calvo, Soniaa; Salvador, María Lauraa; Gonzalez Palau, Claudioa; Iglesias, Danielb

a Docentes de la Facultad de Ciencias Agropecuarias. Universidad Nacional de Córdoba

b Técnico del INTA Anguil (Coord. Proyecto AEES2742)

A19.1 Introducción

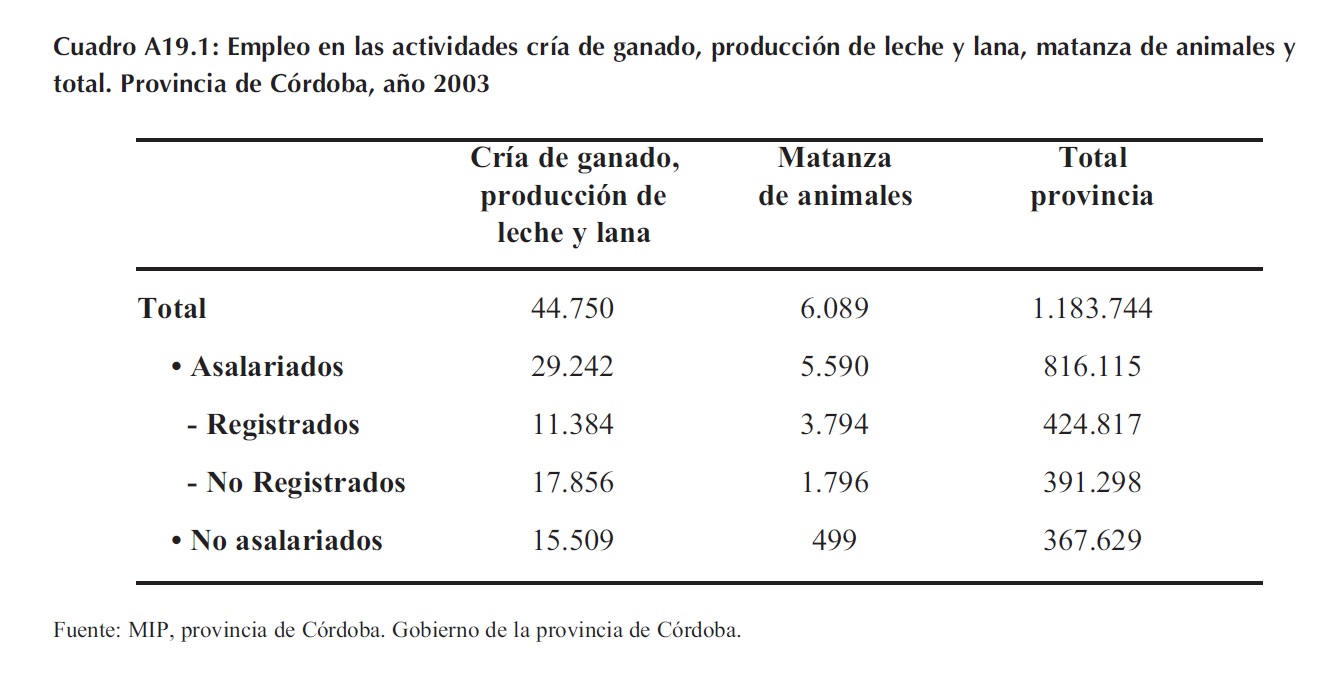

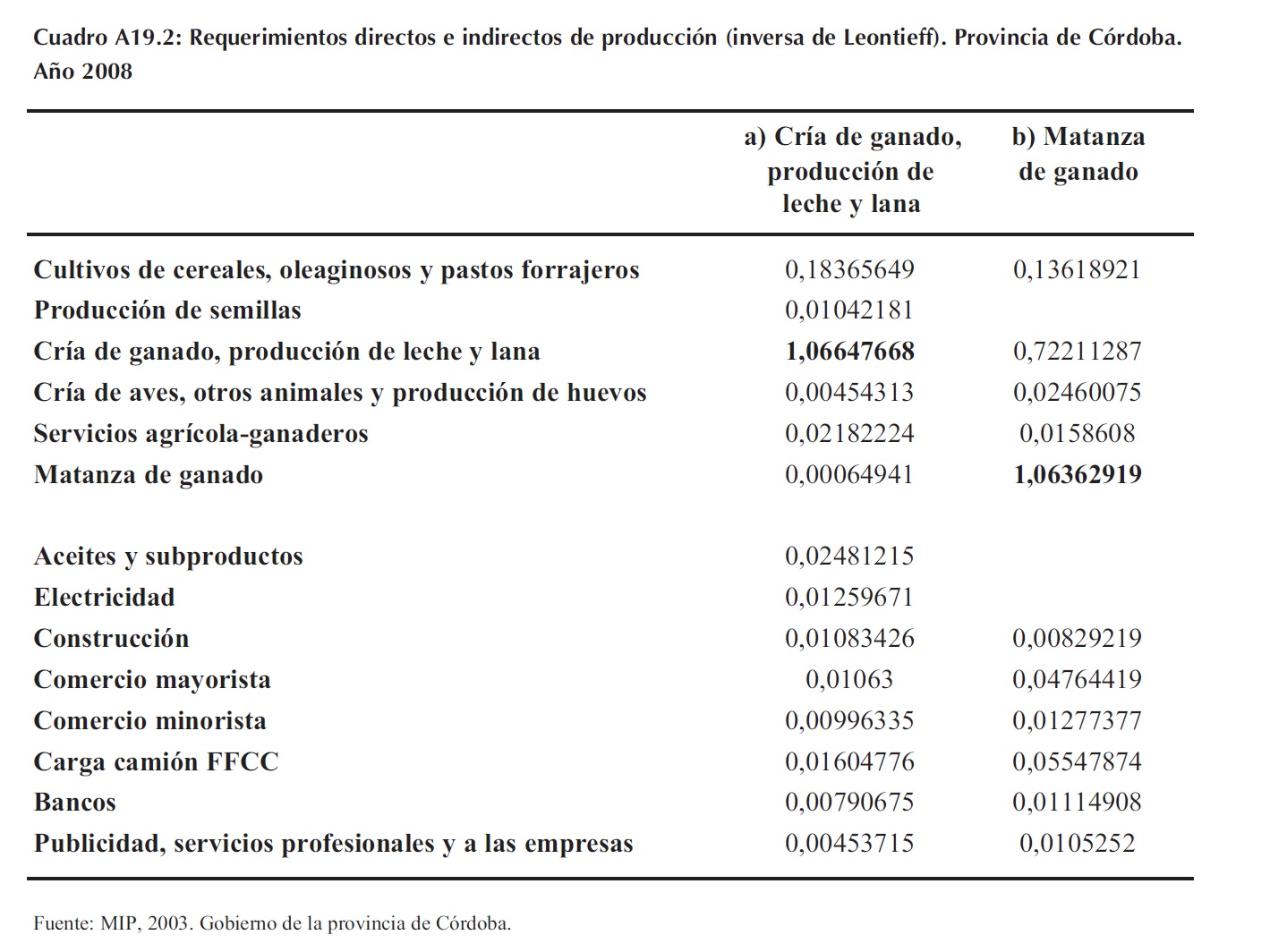

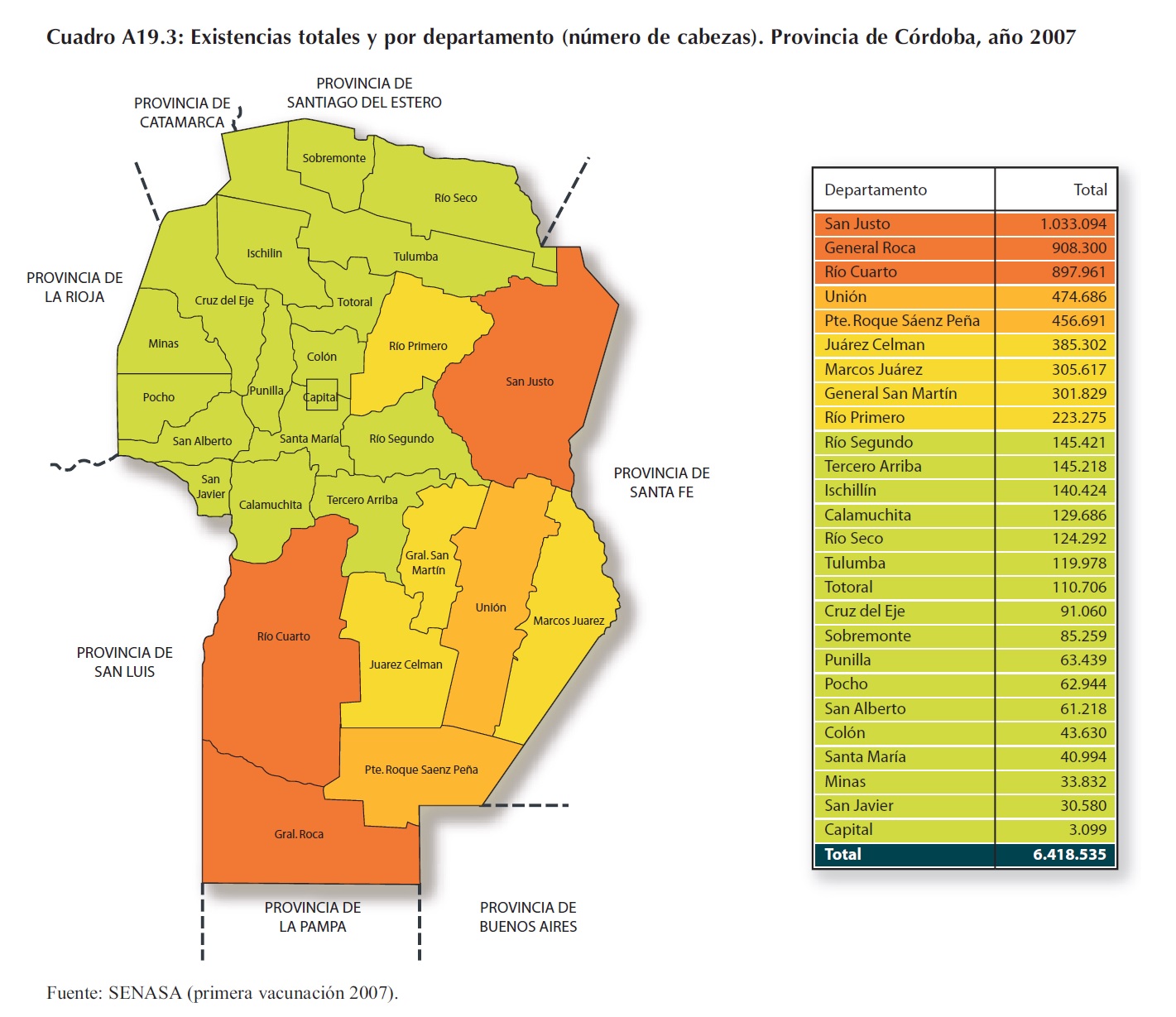

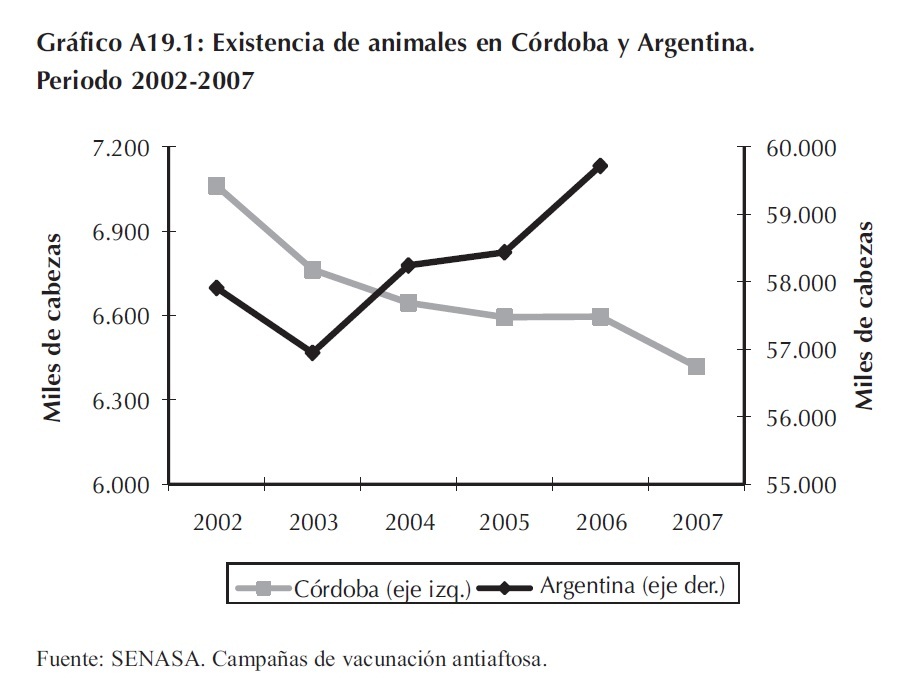

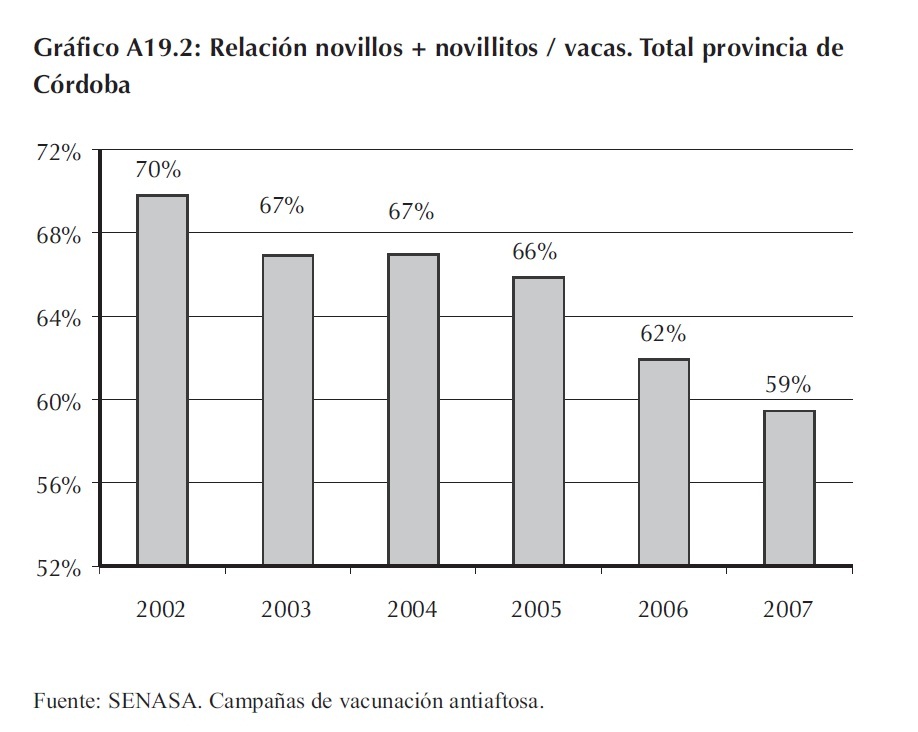

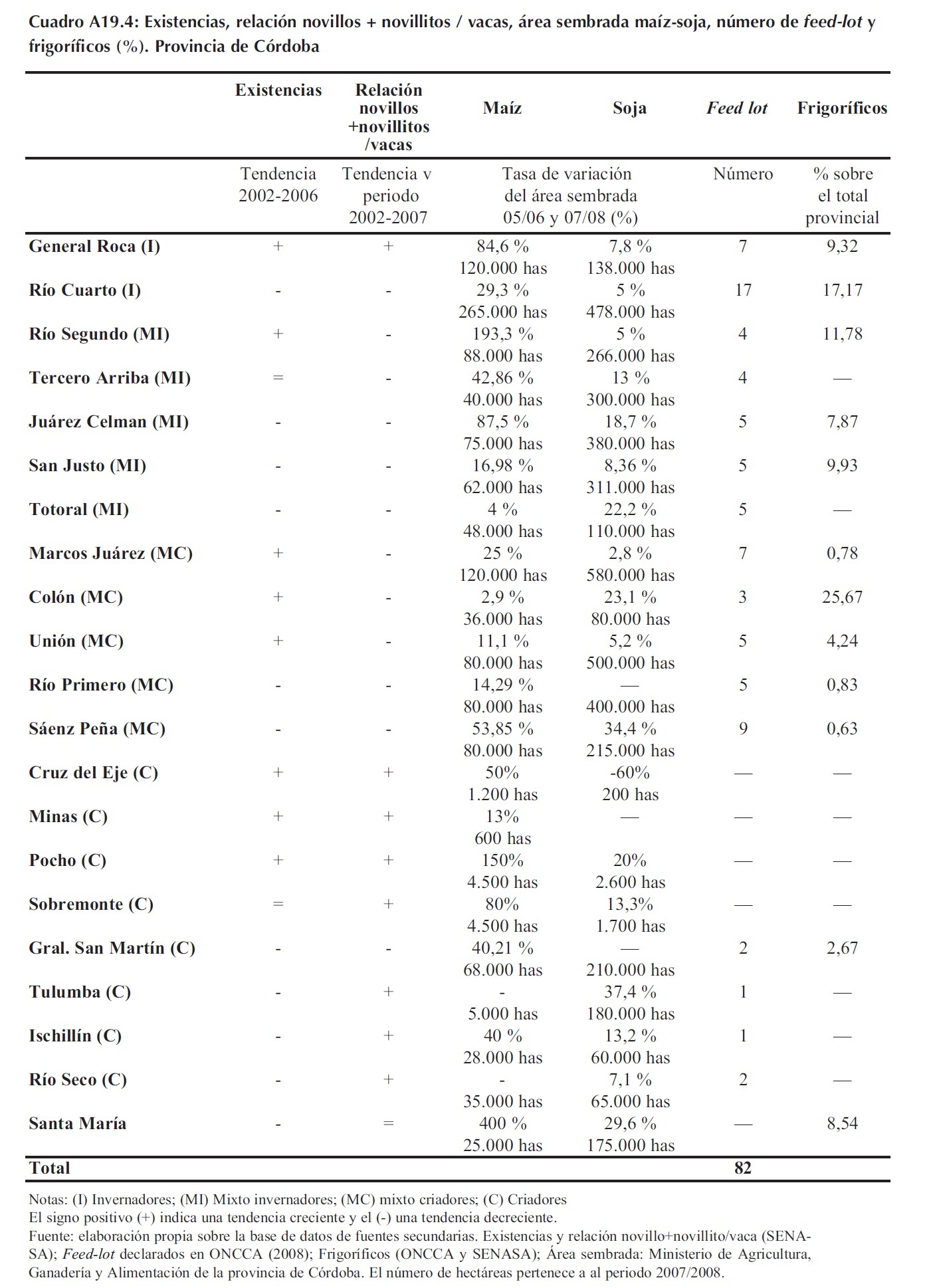

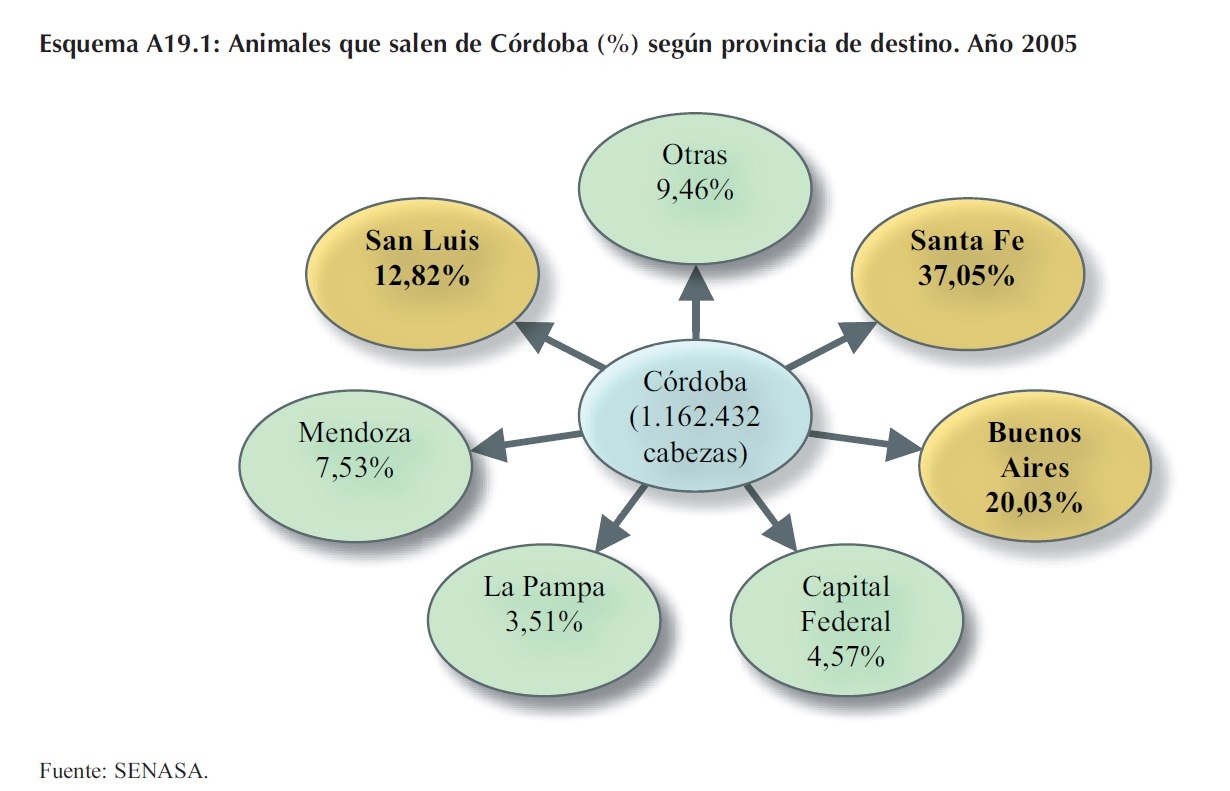

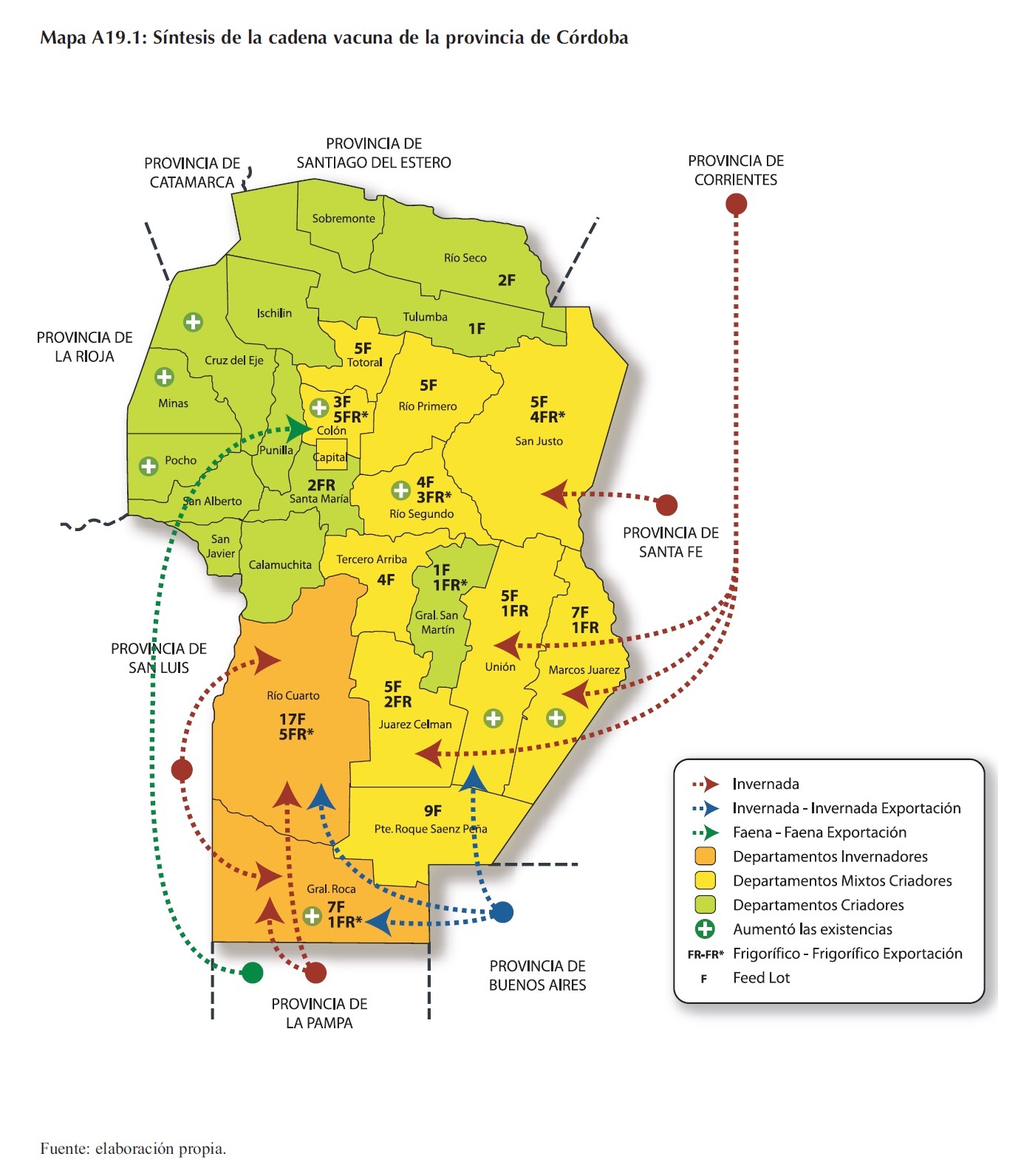

Este trabajo se inserta en el Proyecto Específico AEES2742 Economía de las Cadenas Agroalimentarias y Agroindustriales del INTA, específicamente concreta el estudio de la cadena de carne vacuna para la provincia de Córdoba. Así, el trabajo describe las características de la actividad primaria y de transformación y los respectivos vínculos entre estos eslabones de la cadena de carne vacuna con el objetivo final de mostrar la articulación de las actividades productivas en el territorio.